Блог им. MyEqCap

Как мы получили 850 тыс. руб. налогового вычета на семью (через работодателя, с доверенностью и с тремя ИИС)

- 18 декабря 2023, 22:13

- |

Привет!

Наступает Новый год, а значит пора бы уже призадуматься о своих расходах, совершенных в 2023 году (или успеть какие-то еще совершить) и о возможности получить по ним налоговый вычет.

Так сложилось у нас в семье, что вопросами, связанными с уплатой налогов, занимаюсь я. В этом году мне довелось заполнить сразу три декларации, в каждой из которых были свои интересные особенности. Я заполнял их в феврале, потому что по одной из нах нужно было еще уплатить налог на доходы физических лиц (в этом случае декларация должна быть направлена в ФНС России не позднее 30 апреля, а налог уплачен не позднее 15 июля), но если Вам просто нужно оформить вычеты, Вы можете подавать в любой день года.

Я не силен в оглавлениях, поэтому укажу тут темы, которые будем рассматривать (ищи их сам, мой дорогой читатель😁 ну или по-братски подскажи как допилить):

- Порядок заполнения декларации

- Что делать, если не хватило налога для полного получения вычета

- Что делать, если за год было больше 1 ИИС

- Что делать, если за приобретаемую квартиру платил не сам

Порядок заполнения декларации

Самый простой способ заполнить декларацию 3-НДФЛ, по которой можно получать вычеты – через сайт налоговых органов.

Авторизация осуществляется через Госуслуги, либо по ИНН и паролю.

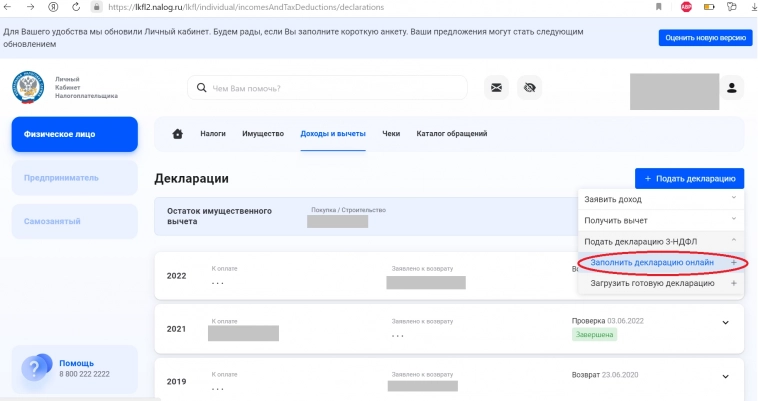

На первом этапе в разделе «Доходы и вычеты» нужно щелкнуть «Подать декларацию», раскрыть раздел «Подать декларацию 3-НДФЛ» и выбрать «Заполнить декларацию онлайн».

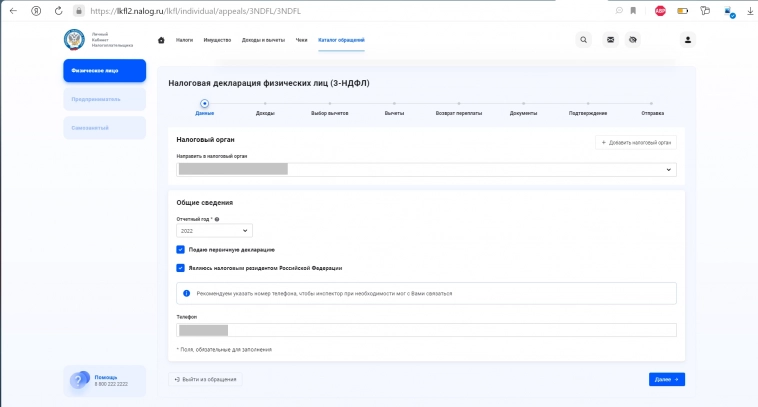

Далее нужно выбрать налоговый орган из выпадающего списка, отчетный год (в 2023 выбираем 2022, в 2024 – 2023 и т.д.).

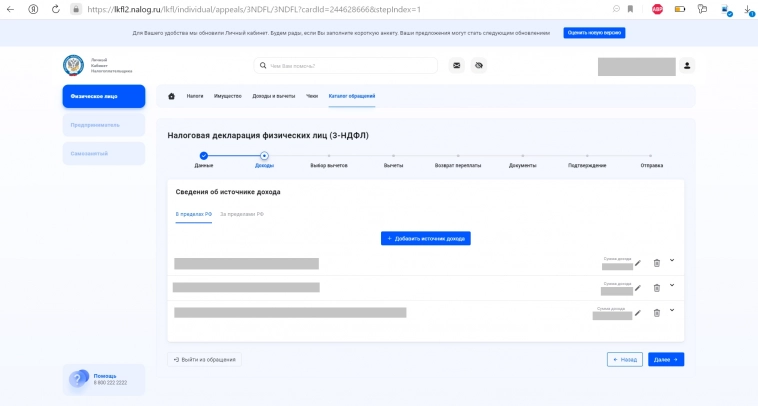

На следующем этапе отобразятся доходы. У меня это были доходы от ФСС в связи с болезнью, от брокера в связи с продажей некоторых активов и от работодателя. Если здесь не отражаются доходы, то рекомендую самостоятельно обратиться в организации-источники Ваших доходов и запросить у них справки за отчетный год по форме 2-НДФЛ.

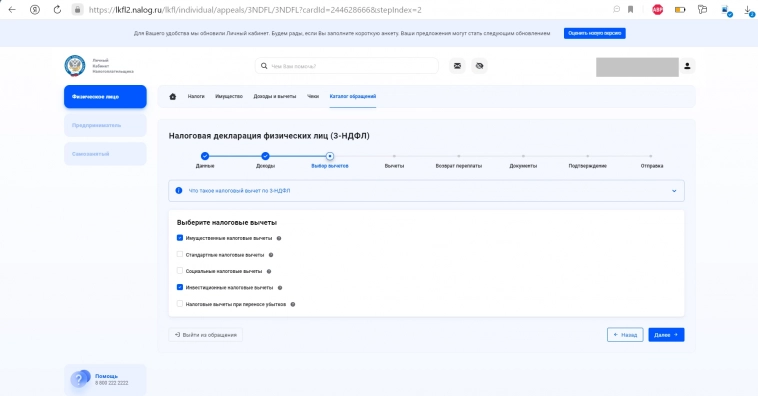

Далее выбираем налоговые вычеты – в моем случае это имущественный и инвестиционный. У мамы вместо инвестиционного был социальный в связи с лечением у стоматолога.

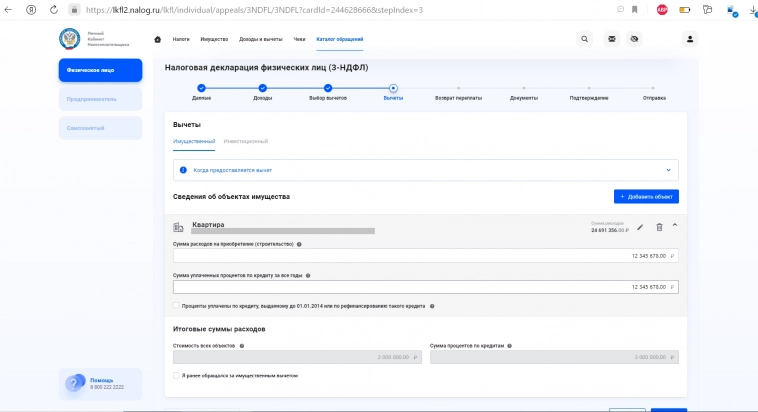

Далее мы выбираем объекты недвижимости, за которые надо получить вычеты, через кнопку «Добавить объект». Обратите внимание, что «Итоговые суммы расходов» ограничены законодательно, поэтому если стоимость объекта недвижимости превышает 2 млн. руб. или сумма уплаченных процентов превышает 3 млн. руб., в декларацию пойдут 2 млн. руб. и 3 млн. руб. соответственно. Стоимость объекта я лично брал из договора долевого участия в строительстве (в Вашем случае это может быть договор купли-продажи недвижимости), сумма уплаченных процентов по кредиту либо будет отражена в выписке банка, либо можно запросить у банка соответствующую справку.

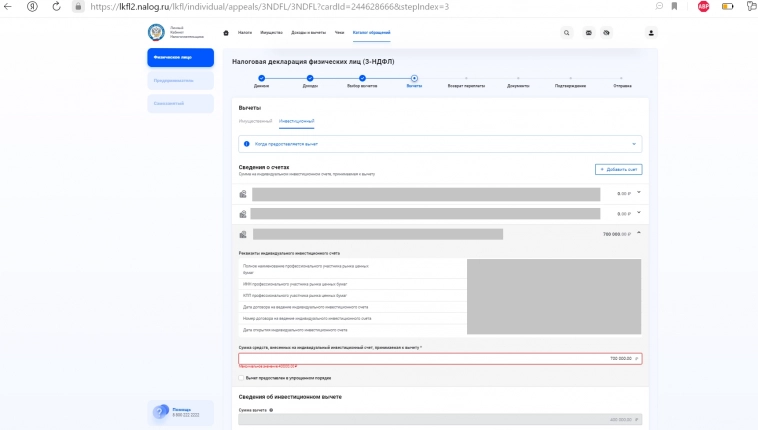

Далее нужно заполнить сведения об инвестиционном налоговом вычете. В моем случае у меня было 3 ИИС. Обращаю внимание, что нельзя иметь одновременно три открытых ИИСа, а в моем случае мой первый ИИС был открыт у одного брокера, я взялся перевести его к другому брокеру, не уложился в требуемый срок (30 дней с момента открытия нового ИИС) и пришлось закрывать оба ИИСа, чтобы открыть новый. В Вашем случае скорее всего будет 1 ИИС (что делать, если это не так – поговорим ниже).

Обратите внимание, что в этом разделе Вы не сможете пройти дальше, если введете сумму, превышающую 400 тыс. руб.

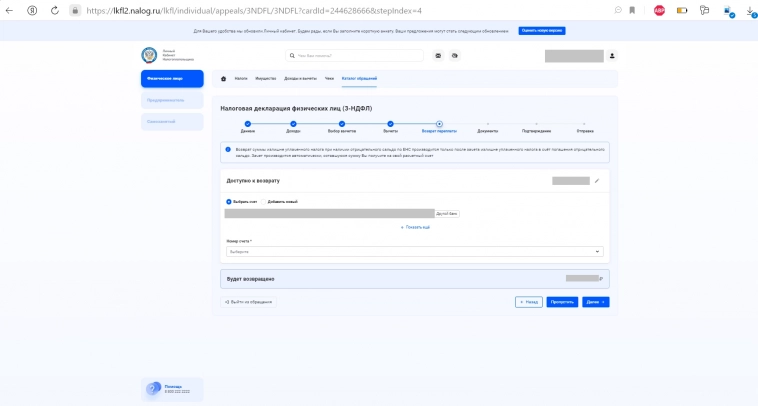

Далее нужно выбрать банк и счет, на который ФНС перечислит Вам вычет.

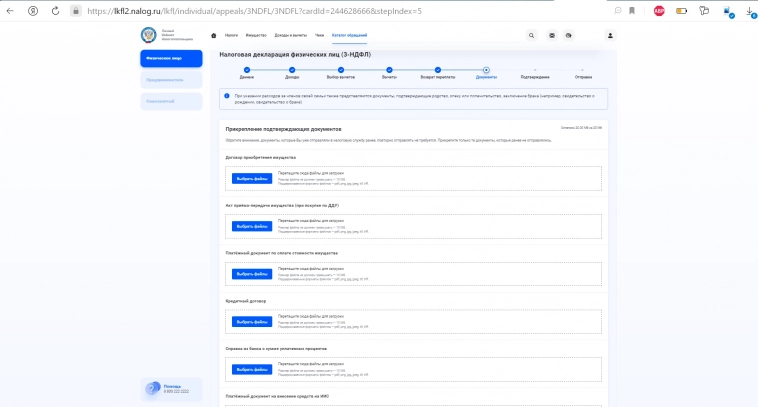

На предпоследнем этапе нужно вложить документы, подтверждающие право на вычет. В моем случае это были:

1. 2-НДФЛ от работодателя, поскольку данные еще отсутствовали в личном кабинете (я подал декларацию в начале февраля), а также 2-НДФЛ от ФСС в связи с выплатой по больничному листу.

2. Имущественный налоговый вычет (расходы на покупку недвижимости, к возмещению не более 260 тыс. руб.):

1) Договор долевого участия в строительстве;

2) Акт приема-передачи квартиры;

3) Скриншот из приложения банка о переводе денежных средств в погашение кредита;

4) Кредитный договор;

5) Дополнительно (по запросу) – выписка по банковскому счету.

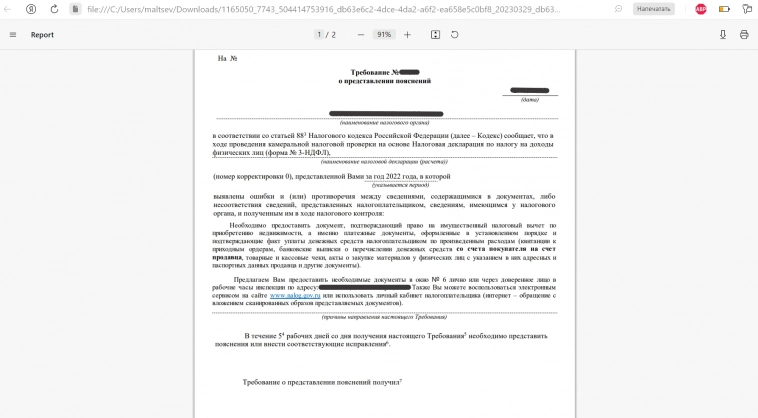

Забегая вперед скажу, что скриншот не содержал данные о том, на какой счет я переводил денежные средства, поэтому налоговая запросила у меня выписку со счета. Проверяйте приложение или сайт, потому что ответ на требование ФНС нужно направлять в течение 5 рабочих дней! Кроме того, проценты по кредиту я не заявлял к вычету.

3. Инвестиционный налоговый вычет (расходы на пополнение ИИС, к возмещению не более 52 тыс. руб.):

1) Квитанции о пополнении ИИС. В моем случае их было 3.

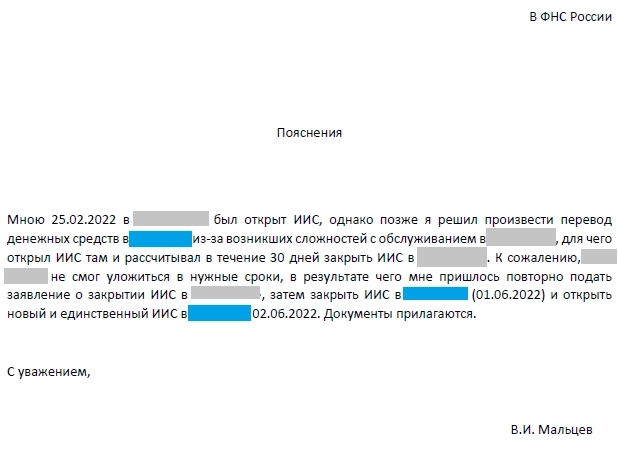

2) Дополнительно (самостоятельно) – справка о закрытии первого ИИС, справка о закрытии второго ИИС, справка об открытии третьего ИИС, пояснения в свободной форме с объяснениями откуда у меня взялось 3 ИИС J.

Когда я заполнял декларацию 3-НДФЛ мамы, прикладывал следующие документы:

1. Договор переуступки прав требования с физическим лицом (если просто – продажа строящейся квартиры физлицу); платежное поручение, по которому покупатель оплатил договор; договор долевого участия с застройщиком, по которому мама приобретала права на строящуюся квартиру у застройщика; платежное поручение, по которому она оплатила договор. Эти документы нужны для расчета налоговой базы (дохода, с которого нужно заплатить налог).

2. Имущественный налоговый вычет:

1) Договор долевого участия в строительстве;

2) Акт приема-передачи квартиры;

3) Договор об открытии эскроу-счета;

4) Платежное поручение о ее переводе денежных средств на эскроу-счет;

5) Платежное поручение о моем переводе денежных средств на эскроу-счет (ниже расскажу, как мама получила вычет несмотря на то, что часть суммы оплачивал я).

3. Социальный налоговый вычет (расходы на лечение, к возмещению не более 15,6 тыс. руб.):

1) Договор об оказании медицинских услуг;

2) Справка об оплате медицинских услуг для предоставления в налоговые органы.

У брата был только имущественный налоговый вычет, к его декларации я прикладывал документы, указанные выше в пп. 1-4 п. 2.

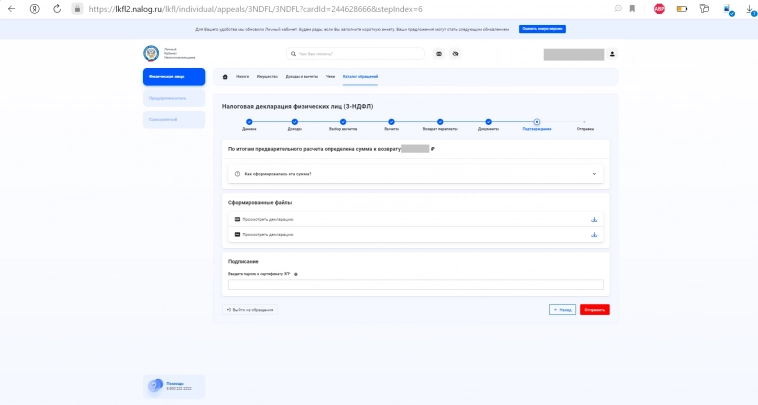

На последнем этапе все проверяете, подписываете своей электронной подписью, (а если ее нет – на этом этапе Вам будет предложено ее создать для использования на сайте ФНС России – это может занять около 1 дня, осуществляется бесплатно и без Вашего участия) и отправляете.

Проверка моей декларации с учетом требования налоговой о представлении банковской выписки заняла 2 месяца, после окончания в течение недели мне перечислили деньги, в остатке у меня образовалось право на получение имущественного налогового вычета в размере 32 тыс. руб.

Что делать, если не хватило налога для полного получения вычета

У меня было два пути для получения остатка налогового вычета. Я могу заявить его в 2024 году за 2023 год (а заодно и новый вычет по ИИС), но также я могу получить справку ФНС России об остатке вычета и предъявить ее в бухгалтерию своему работодателю.

Но обо всем по порядку.

Какие вычеты переносятся на следующий год?

Подробно про налоговые вычеты можно посмотреть на сайте налоговой. Здесь стоит добавить, про перенос налоговых вычетов:

- Стандартные налоговые вычеты – не переносятся (то есть остаток по вычету нельзя заявить в будущем году);

- Социальные налоговые вычеты – не переносятся;

- Инвестиционные налоговые вычеты – не переносятся;

- Имущественные налоговые вычеты – при покупке квартиры — переносятся (остаток вычета может быть перенесен на последующие налоговые периоды до полного его использования). При продаже квартиры – не переносятся;

- Профессиональные налоговые вычеты – не переносятся;

- Налоговые вычеты при переносе убытков от операций с ценными бумагами и производными финансовыми инструментами – переносятся (убытки могут учитываться в течение 10 лет, следующих за годом их получения);

- Налоговые вычеты при переносе на будущие периоды убытков от участия в инвестиционном товариществе – переносятся (убытки могут учитываться в течение 10 лет, следующих за годом их получения).

Как заявить имущественный налоговый вычет к работодателю?

Я пошел по пути заявления имущественного налогового вычета к работодателю, он обязан перечислить мне фактически уплаченный НДФЛ за меня в 2023 году, а также не удерживать с меня НДФЛ до исчерпания вычета.

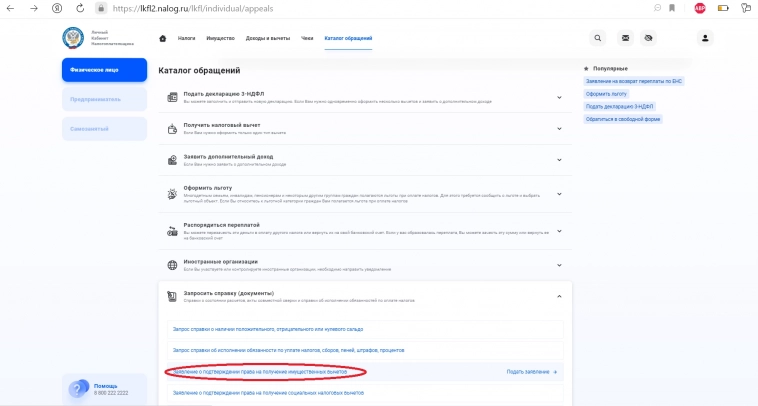

Для получения этой справки в Каталоге обращений подайте Заявление о подтверждении права на получение имущественных вычетов:

- В разделе «Информация о налоговых вычетах и работодателях» выберете приобретенный (построенный) объект недвижимости, укажите признак налогоплательщика (я собственник ½ доли в объекте недвижимости, поэтому я указываю, что я собственник объекта), сумму расходов на приобретение объекта недвижимости (не более 2 млн. руб.), сумму уплаченных процентов (не более 3 млн. руб.).

- Далее кликните «Добавить работодателя», укажите данные о работодателе.

- После данных о работодателе в разделе «Суммы к возмещению у работодателя» укажите расходы на приобретение (строительство) и уплаченные проценты по кредиту за все годы, с которых Вам не возвратили вычет.

(Например, я заработал в 2022 году 2,1 млн. руб. до вычета НДФЛ(важно!). Я рассчитывал на вычет в размере 260 тыс. руб. за квартиру и 52 тыс. руб. за ИИС, а всего – 312 тыс. руб. Поскольку сначала возмещают вычет за ИИС, то я вычитаю из своей зарплаты в 2,1 млн. руб. 400 тыс. руб. (потому что вычет за ИИС составляет 52 тыс. руб., 52000/13*100=400.000) и остается 1,7 млн. руб. Поскольку я заплатил за квартиру 2 млн. руб., а получил вычет с 1,7 млн. руб., то оставшиеся 300 тыс. руб. я указываю в разделе «Суммы к возмещению у работодателя»).

Срок рассмотрения обращения составляет 30 календарных дней.

В ответ на мое заявление мне пришло вот такое уведомление. В соответствии со абз. 3 п. 8 ст. 220 Налогового кодекса РФ инспекция самостоятельно представляет налоговому агенту (моему работодателю) подтверждение права налогоплательщика (то есть меня) на получение имущественных налоговых вычетов. Таким образом, подписанная копия указанного уведомления была направлена в адрес моего работодателя.

В моем случае работодателю н потребовалось от меня дополнительное заявление – на основании полученного уведомления из ФНС мне просто возместили остаток вычета из уже уплаченных налогов с начала года. Однако, если Ваша бухгалтерия потребует отдельно заявление, напишите его в свободной форме, в котором продублируйте сумму налоговых вычетов по НДФЛ и укажите, что остаток вычета требуется перечислить на зарплатную карту.

Что делать, если за год было больше 1 ИИС

Так получилось, что свой первый ИИС я открывал в феврале 2022 года у брокера, который попал под международные санкции. Тогда я решил, что мне нужно перейти к брокеру поменьше, у которого риск попасть под санкции ниже. В соответствии с действовавшим тогда законодательством, мне нужно было открыть ИИС у нового брокера и в течение 30 календарных дней перевести остатки на старом ИИС на новый (у меня были только денежные средства, поскольку купить ценные бумаги я не успел). К сожалению, в установленный срок осуществить указанный перевод мне не удалось и я потерял право на получение инвестиционных налоговых вычетов по ИИС, поскольку для его получения нельзя иметь одновременно два и более ИИСа.

Для того чтобы восстановить указанное право, мне пришлось закрыть оба ИИСа у обоих брокеров, дождаться подтверждения об их закрытии и только после этого открыть новый ИИС.

Что делать, если за приобретаемую квартиру платил не сам.

Так получилось, что когда мама приобретала квартиру, она не могла перечислить всю сумму в тот момент самостоятельно. Я не был стороной в сделке, но у меня были в тот момент денежные средства, которыми я мог оплатить остаток и тут важно правильно все оформить.

Так, я составил простую письменную доверенность, по которой я был в праве, помимо прочего, производить полную или частичную оплату по договорам и дополнительным соглашениям, связанным с приобретением недвижимости (текст доверенности размещу у себя в телеграмм-канале). Дополнительно обращаю внимание, что НДФЛ — это не только доход от работодателя! Если Вы получили доход от переуступки новостройки/продажи имущества и тд., Вы можете получить налоговый вычет из уплаченного налога с такого дохода.

Таким образом, по моей декларации я смог получить имущественный и инвестиционный налоговый вычет, общая сумма составила 312 тыс. руб. (260 тыс. руб. за квартиру и 52 тыс. руб. за ИИС). По декларации мамы она получила 276,5 тыс. руб. (260 тыс. руб. за квартиру и 15,6 тыс. руб. за лечение). По декларации брата – 260 тыс. руб. за квартиру.

Надеюсь, статья помогла Вам приобрести новые знания, а еще лучше – поможет вернуть часть уплаченного налога.

Подписывайтесь на мой канал, ставьте лайки и комментируйте, если хотите чтобы больше пользователей Смартлаба увидели этот пост, в канале делитесь переживаниями по поводу бумаг, делитесь интересными идеями.

Также в конце этого поста я анонсировал розыгрыш топливной карты Евротранса, прочтите, если еще нет (хотя он 6к просмотров набрал, видимо иногда что-то интересное пишу😁)

теги блога Собственный капитал

- AIX

- Arista Networks

- Clearstream

- FIVE

- FIVE-гдр

- Headhunter

- hh

- IPO

- LKOH

- Microsoft

- MSFT

- OTC

- POLY

- Polymetal

- Qiwi

- QIWI plc

- TCSG

- tinkoff

- X5

- X5 Retail Group

- yandex

- акции

- БКС брокер

- валюта

- вклад

- вычет

- депозит

- доллар

- доллар рубль

- ЕвроТранс

- иис

- инвестиционная идея

- иностранные акции

- Иностранные ценные бумаги

- инсайдерская торговля

- киви

- Киви банк

- кивибанк

- Лукойл

- Мечел

- МКАО

- мобильный пост

- налог

- налоги

- налогообложение на рынке ценных бумаг

- НДФЛ

- облигации

- Полиметалл

- Портфель инвестора

- прогноз по акциям

- редомициляция

- реструктуризация

- Русснефть

- СПБ биржа

- татнефть

- Татнефть преф

- Тинькофф

- тинькофф банк

- форекс

- Фосагро

- электромобили

- Электроприбор

- ЭлПрибор-п

- юань

- Яндекс

Потом я одумался, отдал цену пачки сигарет и копии доков, и… о чудо, на след день все ушло в налоговую, причем это с оформлением эл. Подписи и каких то сертификатов…

Потом я сравнил стоимость затраченного мной времени с ценой пачки сигарет, и я дал себе в очередной раз зарок- никогда не заниматься не нужными делами, в которых ты не шаришь и нет интереса разбираться. Гораздо лучше потратить это время на что угодно другое.