Избранное трейдера den111

Мифы про выбивание стопов, кукловодов и заговор маркет-мейкеров.

- 18 апреля 2019, 18:00

- |

Достаточно часто приходится слышать от трейдеров о том, что рынком манипулирует какая-то невидимая рука, которая направляет котировки в нужную ей сторону. О том, что существуют некие лица, они же маркет-мейкеры, которые сутками напролет «охотятся на лосей» (в переводе со старотрейдерского – выбивают стопы, то есть продавливают цену туда, где скопилось огромное количество stop-lossордеров, тем самым собирая убытки трейдеров себе в карман).

Заблуждающиеся новички – это нормальное явление, поскольку любая информация, которая имеет хотя бы грамм логики, может восприниматься ими как святая истина. Заблуждающиеся «старички», которые все свои убытки сваливают на кукловодов и прочих рыночных массонов и тамплиеров – явление страшное, поскольку рассказывают они об ужасах творящихся на рынке, не редко с умным видом, трейдерам-новичкам. Конец всему наступает тогда, когда они начинают говорить о том, что торговать надо без stop loss и take profit, поскольку в противном случае stop loss обязательно выбьют маркет-мейкеры, а до take profit цена не дойдет, маркет-мейкер не пустит.

( Читать дальше )

- комментировать

- 10.5К | ★26

- Комментарии ( 54 )

Сторонникам и противникам Технического Анализа… Посвящается

- 11 февраля 2019, 14:26

- |

Любителям Технического Анализа, посвящается

Наверное, один из самых вечных споров на фондовом рынке, является спор о «Работает Технический анализ (ТА) или нет!»

Уж сколько было сломано копий, сколько исписано бумаги, сколько различных доказательств приводилось в поддержку той и другой точки зрения. Моё личное отношение к ТА менялось несколько раз. От восторженного в самом начале своего обучения, далее — крайне негативного в середине своей инвестиционной деятельности, и к умеренному восприятию в текущих реалиях. Моя ошибка, как и ошибка многих, заключалась в том, что мне очень хотелось найти «грааль», который позволит мне прыгнуть из «грязи в князи», быстро и с минимум трудовых и денежных затрат. Молодо – зелено, как говорится. На самом же деле, как и практически во всём остальном в нашей жизни, всё дело в статистике и в упорном труде. Я не буду здесь писать очередную книгу по техническому анализу, но расскажу о том, что требуется сделать трейдеру или техническому аналитику, чтобы получить своё «статистическое преимущество» (я эту фразу применительно к фондовому рынку прочёл в книге Тимофея Мартынова «Механизм трейдинга» и почему-то подумал, что эти слова принадлежат Александру Горчакову).

Я продемонстрирую важность нахождения «статистического преимущества» на самом простом индикаторе – скользящей средней МА, называемой на биржевом слэнге — Машкой. Принцип проверки полезности индикатора очень прост – когда цена пересекает МА снизу вверх открывается длинная позиция (на покупку), когда цена пересекает МА сверху вниз, то считается открытой короткая позиция. Это неполноценная торговая система, поэтому здесь нет никаких стоп-лосс и т.п. Задача состоит в том, чтобы продемонстрировать как технический аналитик должен подготовить к работе инструментарий, прежде чем делать какие-то прогнозы или выводы.

Параметры индикаторов, которые известны всем на фондовом рынке и написаны почти во всех книгах – далеко не всегда работают. Я протестировал много различных индикаторов, и могу с уверенностью сказать – что это действительно так. Например, можно часто услышать такое мнение «цена пресекла 200 дневную скользящую среднюю, и поэтому рынок перешёл….» а дальше зависит от того, куда цена пересекла.

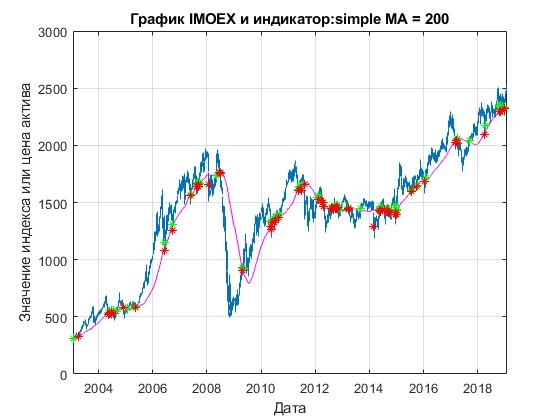

График 1

Если мы возьмём, например, индекс Московской биржи (история которого доступна с 2003 года), и посмотрим какое математическое ожидание нам дало использование простой 200 дневной МА, то увидим, что историческая доходность индикатора составила 4.6% годовых, ожидаемая доходность равна 7.5 % годовых, а волатильность результатов индикатора составляет 24.6 % годовых!

И всё бы ничего, если бы не два «ужаснейших» обстоятельства:

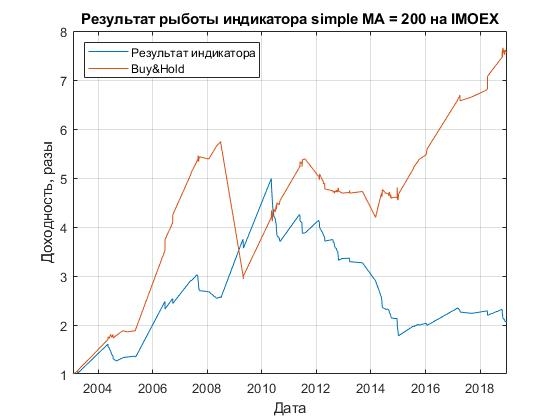

- Первое. Не применяя индикатор (так называемый вариант Buy&Hold) мы имели историческую доходность 13,57 % годовых, ожидаемую – 16% при практически той же волатильности в 24%.

- Второе. Форма графика доходности индикатора повергает в шок любого здравомыслящего человека (График 2 – синяя линяя).

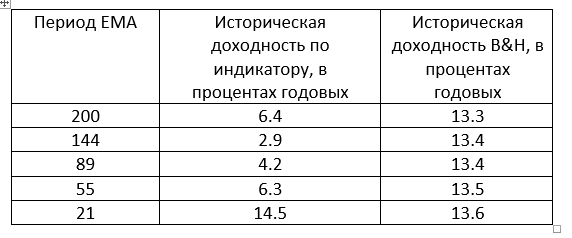

В книге «Малая энциклопедия трейдера» Эрик Нейман предлагает нам использовать Экспоненциальную скользящую среднею для дневных графиков со следующими периодами усреднения 21, 55, 89, 144, 200

Давайте ради интереса сравним результаты для всех этих вариантов.

Таблица 1

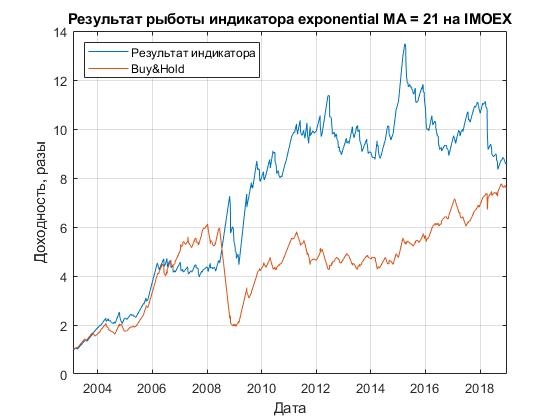

Из таблицы видно, что практической пользой может обладать только параметр в 21, потому что даёт преимущество примерно в 1% над B&H, однако если наложить налоги и транзакционные издержки, с очень большой вероятностью всё преимущество исчезнет, а скорее всего приведёт к худшему результату. К тому же профиль графика доходности индикатора тоже оставляет желать лучшего (смотрите график 3 и таблицу со значениями по годам)

График 3

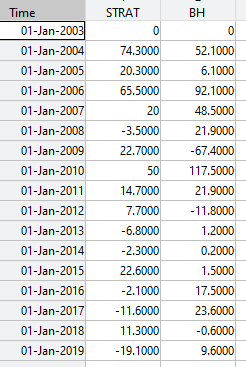

Таблица 2

Что же тогда делать техническому аналитику? Как минимум, постараться найти те параметры Машки, которые бы давали наибольшую доходность.

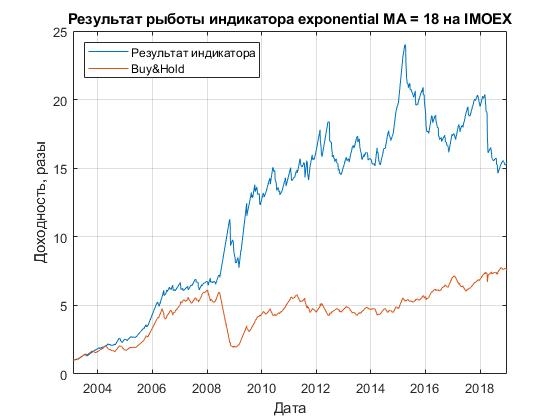

Оказывается, для случая EMAи по отношению к Индексу Московской биржи таким будет «18», оно даст 18,8% годовых против 13.6 на B&H, однако несмотря на конечный неплохой результат индикатор давал кучу ложных сигналов в период с 2014 по 2019 год.

График 4

Этот аспект подталкивает к рассуждениям на тему, что искать лучшие показатели, только на основании расхождения конечных результатов – не есть получение рабочего устойчивого значения. Хотелось бы найти такой показатель МА, который бы приводил линии доходности индикатора к более прямой линии, уменьшал его колебания и был, конечно лучше или равен конечному результату B&H. То есть нужна уже целевая функция, по который мы бы искали наш параметр.

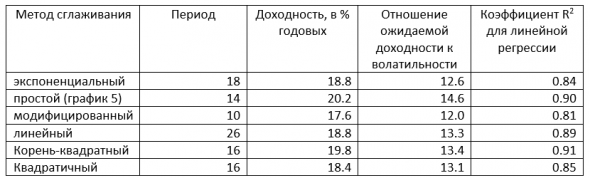

Написав такую функцию и присвоив каждому из её элементов одинаковый вес, мы получим следующие показатели.

Таблица 3

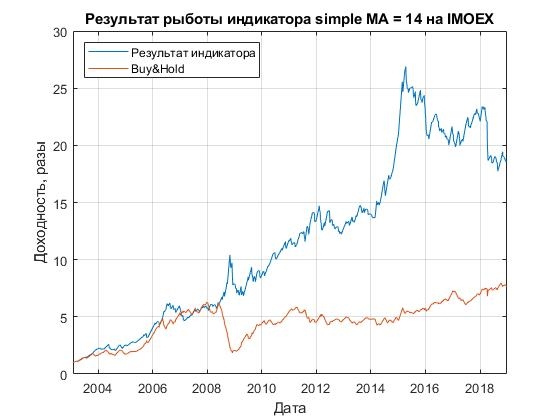

График 5

Получили ли мы сейчас значения, которые помогли бы нам строить надежные прогнозы? Нет, мы только начали. Хотя уже существенно продвинулись вперед. По крайней мере мы уже понимаем, что далеко недостаточно взять какой-то индикатор с его стандартными показателями и строить на нём прогнозы или искать подтверждения на нём своим выводам.

Дальше стоит провести тестирование индикатора на предмет его отработки значений с прогнозированием в будущее, посмотреть на статистическую устойчивость получаемых результатов и т.д. и т.п. Только после таких экспериментов можно будет сказать с какой долей вероятности, наш индикатор предсказывает рост/падение рынка или что-то другое.

И это только один индикатор! А представьте себе если мы решили построить торговую систему, которая будет включать в себя несколько индикаторов, элементы управления позицией, риск-менеджмент. Там вероятности могут перемножаться, вычитаться, ошибки могут плодиться с огромной скоростью, потому что они напрямую зависят от количества параметров, которые использует аналитик/трейдер.

На этом я пока, пожалуй, остановлюсь. Если меня посетить вдохновение, может я двинусь дальше в своём рассказе.

Надеюсь, Вам было интересно! Удачи на фондовом рынке и в приумножении Вашего капитала.

Увеличиваем эффективность инвестиций с помощью covered calls

- 17 октября 2018, 17:40

- |

p.s. не очень понимаю нелюбовь многих к продаже опционов)

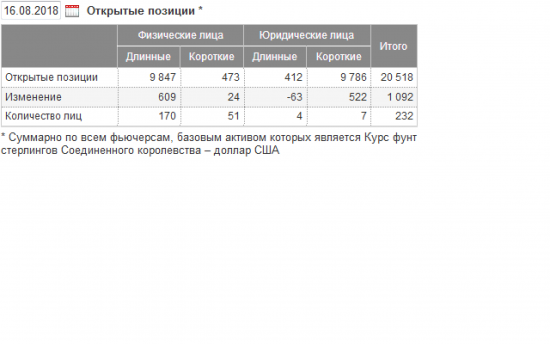

Честно о трейдинге или классическая интерпретация открытого интереса по фьючерсу на пару фунт стерлингов – доллар США ( GBPU-9.18).

- 17 августа 2018, 10:38

- |

Я всегда вас рад видеть)))

По паре на курс фунт стерлингов – доллар США образовалась краткосрочная лонговая ситуация в масштабе 4-х часового и часового ТФ, частично на дневном ТФ. Сегодняшний пост до открытия торгов: Честно о трейдинге или Практика выставления стоп приказа на основе краткосрочной дивергенции.

Я вам хочу рассказать про классическую интерпретацию открытого интереса (ОИ — СОТ).

Начну с того, что фьючерс как и положено ходит за валютной парой на международном межбанковском рынке, иными словами на рынке Форекс.

Так что анализировать ОИ можно и там, но у нас лучше, т.к. информация на сайте биржи (Срочного рынка) ежедневная.

Если СОТ выше 90%, значит, у коммерческого контингента необычайно силен настрой на повышение: это сигнал к покупке. Если СОТ падает ниже 10%, значит, у коммерческого контингента необычайно силен настрой на понижение: это сигнал к продаже.

Нужно понимать, что коммерческий контингент в целом (в среднем) более информирован, чем физические лица.

Торговать нужно в сторону юр. лиц.

( Читать дальше )

Мануал по торговле с плечами. Важная информация!

- 01 августа 2018, 16:35

- |

Доброго времени суток, коллеги!

Сегодня хотел бы разобрать важный материал, где-то даже не простой, о котором просили ранее – маржинальная торговля или торговля с плечом. В статье будут определения, расчеты и многое другое, то, о чем возможно вы не знали.

Статью постарался наполнить по истине важной информацией, которая поможет Вам в работе, поэтому она получилась достаточно объемной. Пусть она послужит Вам помощником при торговле и инвестировании.

По собственному опыту работы могу сказать, что многие клиенты вообще не имеют представления, что такое плечо, как оно считается, как оно отображается в таблицах, что такое РЕПО/СВОП и т.д., но при этом активно его используют и негодуют, когда не могут понять за что списали деньги, и вообще… что произошло — то?!

Давайте разберемся, что такое плечо? Плечо – это открытие позиции на Фондовом/Валютном Рынке (примеры будут с данными площадками) с использованием заемных денежных средств Брокера. Иными словами вы автоматически берете кредит.

( Читать дальше )

- комментировать

- 53.9К |

- Комментарии ( 45 )

Как получить дивиденд по фьючерсу, и сколько стоит фьючерсное плечо

- 03 октября 2017, 13:00

- |

Я заметил, что бытует мнение, что по фьючерсам не платится дивиденд.

Так обычно и говорят: фьючерс на индекс RTS отслеживает только индекс RTS, и не учитывает выплачиваемый по этому индексу дивиденд. То же самое говорят и об акциях.

В крайних случаях брокерские компании в рекламных буклетах могут даже рассказывать, что плечо во фьючерсах — бесплатное.

Это, конечно, не так.

На самом деле, предполагается, что с момента заключения фьючерсного контракта и до момента поставки, реальный товар находится во владении у продавца фьючерса. То есть, продавец фьючерса получает доход от владения этим товаром:

если это акции, то он получает по этим акциям дивиденды;

если это фьючерс на индекс акций, то он купил акции, входящие в индекс, и получает по ним дивиденды;

если это фьючерс на ОФЗ, то он получает по ним купонный доход;

если это фьючерс на доллар, то он получает доход, разместив доллары на депозите под безрисковую ставку;

( Читать дальше )

Простейшая стратегия 2MA — наоборот

- 09 июня 2017, 10:24

- |

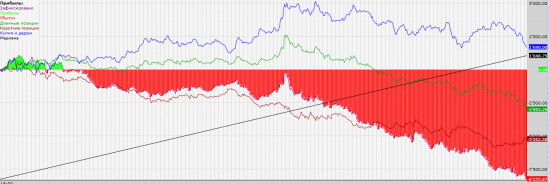

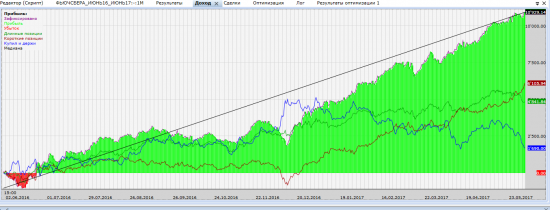

Если, как и положено по книжкам, покупать когда быстрая МА пересекает медленную снизу, и шортить наоборот, то получается вот так.

Если же пойти в обратку, то есть покупать там где сингал шорт, и шортовать при сигнале «лонг», то вот так:

( Читать дальше )

Откуда во фьючерсе временной распад?

- 25 мая 2017, 18:36

- |

smart-lab.ru/blog/400269.php

автор написал, что во фьючерсе есть временной распад.

Что-то, не пойму, откуда он там берется?

Например, что касаемо опционов, причина временного распада определяется так:

Дело в том, что продавец опциона хочет себя подстраховать от движения опциона в неблагоприятную сторону для него и в нужную сторону для нас как для покупателей, поэтому он и назначает большую премию за опцион.

itg-direct.com/obuchenie/options/vvedenie/vremennoy-raspad

Но ведь во фьючерсе нет никакой премии, откуда ему там взяться?

И заодно, еще один вопрос по срочным инструментам

Можно ли рассматривать опцион как комбинацию фьючерса и страховки?

Допустим, мы продаем фьючерс, и берем на него страховку, за которую платим комиссию, будет ли это аналогом покупки опциона пут?

Что первично - спотовый или срочный рынок?

- 25 мая 2017, 14:43

- |

1. Комиссия ниже, раза в 3 минимум, исходя из стандартного тарифа на спотовом рынке 0,04% от оборота.

2. Шорт, как и любой вид кредита, платный, 15% годовых в среднем, бесплатно только внутри дня.

3. У фьючерса в дополнение имеется временной распад, конечно это немного, но все же доп.доход. К примеру, в середине марта фьючерс на Сбер был примерно равен цене акции, спустя два с половиной месяца на 4,3 руб. ниже. Если цена акции не изменилась бы, то доходность только от временного распада составила 2,3% (можете умножить на используемое плечо). Пример конечно не самый корректный, т.к. сейчас в бэквордации фьючерса заложены более высокие дивиденды, по сравнению с ожиданиями в марте, но суть понятна.

4. Ликвидность сопоставимая. Вчера оборот акций Сбера — 7,7 млрд., фьючерса — 9 млрд.руб.

Т.е. получается интересная вещь — на фондовом рынке шортов практически быть не должно. Все либо покупают, либо продают (в смысле имеющееся), а если ожидают падения и хотят встать в «шорт», то продают фьючерс.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал