Избранное трейдера ch5oh

Робот Богатырь

- 15 марта 2018, 13:51

- |

1. Установил по умолчанию июньский фьючерс РТС (RIM8), большим объёмом считать 100 контрактов.

2. Поменял кодировку на ANSI (теперь скрипт должен работать у всех)

Перескачайте робота, если у вас были проблемы с его работой и изменением параметров.

---

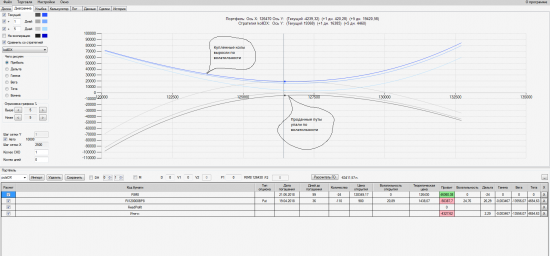

Господа, как и обещал ранее, выкладываю робота, который анализирует таблицу всех сделок, ищет в ней крупные сделки и накладывает их на график в виде точек.

Оранжевые точки: крупные покупки

Фиолетовые точки: крупные продажи

( Читать дальше )

- комментировать

- 6.8К | ★95

- Комментарии ( 90 )

Опционы для Гениев (разгибаем зигзаг на части)

- 15 марта 2018, 09:37

- |

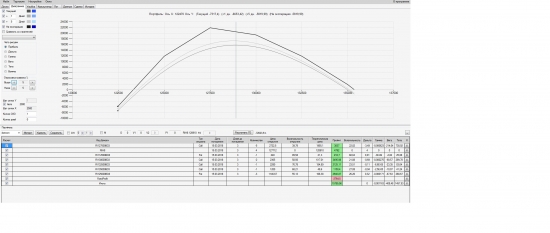

По моему с зигзагом мы поторопились. Меня много спрашивали, как его построить, сколько он приносит, что будет если цена уйдет на 10% и прочее. Но ни кто не спросил про волатильность которую мы покупаем. Вообще к зигзагу мы пришли обсуждая дельта хеджирование. Если вы разберете свой зигзаг на части, что я всем рекомендовал сделать, то получим две стратегии. Вот картинка.

На самом деле мы можем рассуждать так. Мы продали путы и начали делать дельта хедж. Нас все равно чем его делать. Можно БА, а можно купить опцион. Он же тоже меняет дельту, только он меняет дельту со своей волатильностью. Если бы вы нарезали дельту с волатильностью кола, то у вас бы получилась та же самая картинка. И даже в статике мы видим, где зоны без убытка, где профитные, через день и пять. Но почему у нас поднялся один опцион и опустился другой? Конечно, вы теперь продвинутые гении и знаете про улыбку волатильности, но все же.

( Читать дальше )

Англичанка гадит... красиво?

- 14 марта 2018, 20:08

- |

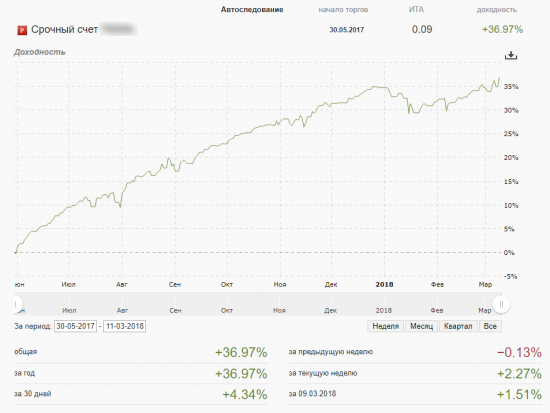

Но в целом рыбалка удалась и скромный фундамент в 37% годовых с вероятностью 80% на экспирацию был таки заложен.

В общем хороший повод расслабиться, но тут входит она и всё гадит. Поза в ужасе плюсует на 46% годовых за день, а я на измене, т.к. больше половины профита по веге и с этим надо что-то делать.

В общем прикинув немного, решил залочить профит ценой дополнительного ГО. Занейтралил греки. Фактически по букварю фигур я сейчас в зигзаге.

Если штанишки не лопнут и я донесу комплект до экспирации, то вполне могу рассчитывать на ~90% годовых за квартал. Проблема только в том, что управлять такой позицией будет сложнее. Это тебе не «купил и держи… дельту в нуле». Плюс еще при худшем раскладе ближе к экспирации это будет реальная борьба с риск менеджментом брокера. Но душа лудомана-оптимиста как бы намекает, что бывает еще и лучший расклад :)

Такая вот она, англичанка!

Опционы для Гениев (Зигзаг удачи продолжается)

- 13 марта 2018, 12:21

- |

Теперь мы посмотрим поведение нашей позиции при вертикальном изменение улыбки. Я начал открывать небольшую позицию.

Креш. БА падает камнем, допустим 5%, 11000 п. Это получается вола 80% по дню. У нас проданы путы. Все пропало. Когда происходит такое, первыми начинают дорожать опционы на ЦС. Конечно, месячные опционы на ЦС на такую волу не поднимутся. Для них это пока только один день и таких дней должно быть 30, что бы на ЦС записать 80ю волу. Но процентов на 20 вполне. Что происходит с убыбкой? Наклонов и Загибов уже не будет или будут минимальными. Соответственно, наша модельная улыбка будет сигнализировать, что у нас дорогие колы и дешевые путы. Понятно почему? Дальше у вас начнет меняться дельта. Становиться положительной. И если даже в опционах пустые стаканы, то фьючей вы можете успеть продать. И даже если у вас получится минус, он будет не критичным. То есть колы компенсируют нам потерю по путам. А по воле они вырастают сильнее.

С такой улыбкой нам строить зигзаг смысла нет. Потому что все начинает успокаиваться. И тут путы надо покупать, а колы продавать. Так получается по торговой системе. Потому что относительно модельной улыбки колы будут дорогими, а путы дешевыми. Можно перевернуться. Но на большой воле есть много способов торговать, так что можно постоять в сторонке. Так как. При падении волы у нас центр начнет опускаться, потянет за собой колы, а вот путы еще будут оставаться на месте. Стоит дождаться, когда биржевая улыбка перейдет в модельную и там снова набирать позицию.

( Читать дальше )

Опционы для Гениев (практика6)

- 12 марта 2018, 11:46

- |

Опционы для Гениев (Зигзаг удачи)

- 12 марта 2018, 11:33

- |

Итак, с волами опционов будем разбираться и смотреть, что у нас получится. И как это будет выглядеть в динамике. Если мы разместим в одной стратегии купленные колы и проданные путы, то у нас получится «зиг заг». Если вы возьмете равное количество опционов на примерно одном расстоянии и так что бы гамма была равна нулю. То увидите профиль на экспирацию выше нулевой отметки. Это и есть эффект разной волатильности. После этого мы добавляем фьючей, что бы дельта была 0. С этого момента конструкция зажила своей жизнью. ДХ там нужен будет при ребалансировке. А так опционы сами друг друга хеджируют. Тут нужно следить за изменением волатильности на страйках опционов. Допустим, актив пошел вверх. За собой он тянет улыбку волатильности, то есть путы начинают дорожать. При этом они еще и минусуют по воле, они же проданы. Но колы будут дорожать. Помните, как мы торгуем купленными опционами. При этом профиль получит положительную дельту. Потому что, с одной стороны цена скользит по параболе купленных опционов, с другой стороны дорожающие путы опускают нам левую часть нашего профиля. Руками ни чего не трогаем. Нам надо дождаться движения или его отсутствия.

( Читать дальше )

Опционы для Гениев (... а что Улыбка?)

- 10 марта 2018, 18:08

- |

Я было приготовил топик про зиг заг, но вы меня опередили. Однако, в обсуждениях были затронуты интересные темы. Темы не простые и я их хотел упустить, но видимо без них нельзя. Зиг заг потом разберем. Без данной темы не получиться.

Как мы помним из философии биржевой торговли, тут нет «бесплатного супа». То есть, если вы принимаете на себя риски, то вам за это платят. Если вы снимаете с себя риски, то платить приходится вам. Этот главный принцип и заложен в опционную модель. Я уже писал, что ноги стредла стоят на одном стандартном отклонении из расчета волатильности опциона. И тоже самое происходит внутри опциона. Если у вас продан стредл его профиль поднимается на одну тету в день, а зоны без убытка оказываются на ОСО (одно стандартное отклонение) от места, где был БА, когда вы вошли, через этот один день. Финрез получается из тетты минус на сколько ушел БА. И если актив остался стоять на месте, нам начисляется вся тета. Если актив немного сдвинулся: тета минус сдвиг. И если актив сильно ушел, больше чем вола опциона, теты не хватит, что бы покрыть сдвиг БА. Сдвиг определяется накопленной дельтой позиции.

( Читать дальше )

Торговля опционами от Kubatay

- 10 марта 2018, 10:06

- |

Всем привет!

За прошедшие две недели получилось сделать +2.14% к счету.

Произошло некое метание базового актива в пределах текущей волатильности. На нижней границе 2 марта опционы вырастали в цене более чем два раза за короткий интервал времени.

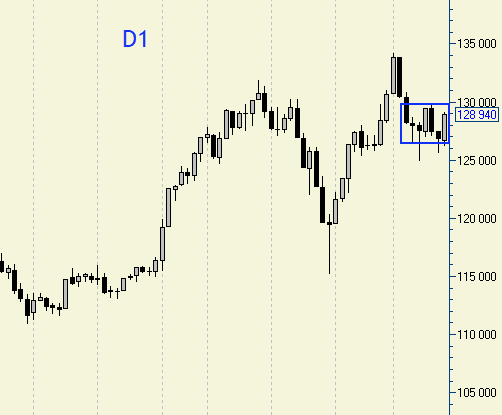

На текущий момент видно, что формируется дневная консолидация, идет активный набор позиции и т.к. ТФ у нас не маленький, следовательно и выход из нее будет в виде большого направленного движения.

( Читать дальше )

Зигзаги бывают разные. Хорошие и прекрасные.

- 08 марта 2018, 21:07

- |

Попробую вкратце изложить свое мнение по машинному доению подобных конструкций и приведу парочку примеров.

Я думаю, что слабая гамма-тета положительность зигзага это не средство заработка, а просто удобный презерватив, натянутый на позицию, эксплуатирующую изменение наклона улыбки.

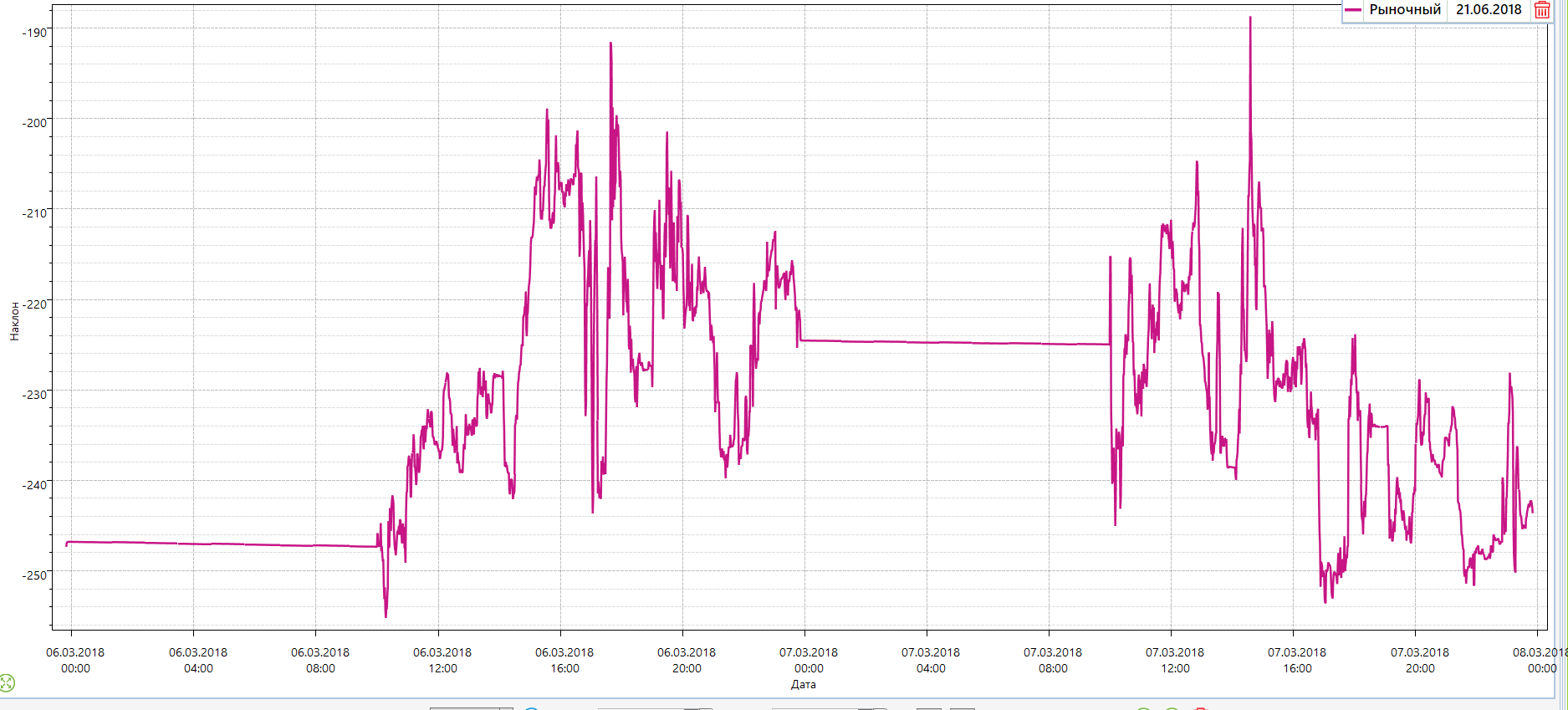

Вот так изменялся наклон улыбки июньской серии Ри в последние двое суток:

gyazo.com/ee7c2b807c56235994a4e26eada9c504

Единицы измерения наклона неважны, просто заметим, что их ход составил около 100 пунктов, и, кроме того, в данный момент наклон по модулю достаточно велик. (На самом деле он действительно большой по модулю сейчас на данных по долгой истории, что провоцирует на формирование зигзага на июне).

( Читать дальше )

Опционы для Гениев (покупка опционов и их хеджирование)

- 07 марта 2018, 10:32

- |

Однажды наступит время, когда на СЛ не будут писать про биткойны. Меня радует активность по опционам. Хот есть с кем пообщаться. Когда кто то задает тебе вопросы, иногда, ловишь себя на мысли, что ты даже об этом не думал и открываешь для себя что то новое. В продолжении топика https://smart-lab.ru/blog/456250.php разберем варианты хеджирования купленных опционов. Те из вас кто ходил на платные курсы по торговле бинарными опционами знают граальную стратегию. В среде продвинутых Гуру это называется «пирамидингом». Возможно это не от слова пиар, а от слова пирамида. Сразу возникают ассоциации с пирамидами Хиопса, а рядом такая же куча баксов. Действительно, примерно раз в месяц бывают дни, когда волатильность БА превышает волатильность опциона. И если вы каждый день будите покупать опцион, то однажды вола выстрелит и принесет вам прибыль. Теперь не надо угадывать какой будет свеча завтра. Тут уж как свезет. Лично я не пробовал. Поэтому самый надежный способ это пирамидиться. Жаль, что ни кто из вас этот способ не предложил. Вы что? Курсы оплатили и все мимо ушей пропустили? Или все таки, это не наш метод. Но там где вы учились на платных курсах по бинарным опционам, есть и бесплатные, для сотрудников дилинговых центров. Давайте вместе посмотрим, чему их там учат. Или в чем стратегия дилингово центра, как благотворительной организации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал