Избранное трейдера businessangel

Что такое «well-being», и насколько это важно для дейтрейдера?

- 23 ноября 2019, 15:21

- |

«Well-being» — дословный перевод неказистый какой-то, а точного аналога в русском языке – нет.

В моём понимании – «очень даже сносное существование», даже ничего себе :-)….главное, «самому нравится, а окружающему большинству — «сильно зАвидно» (ну вы понимаете… шутка такая).

Вот что говорят ученые: по значению своему well-being ближе к слову Благополучие, что подразумевает удовлетворенность жизнью, здоровье и процветание, чувство достоинства и востребованности, качество жизни и счастье…

Так вот, старая школа психологии трейдинга (есть такая в мире оказывается) упирала на:

1) дисциплину, 2) подавление негативных эмоций, 3) борьбу со стрессом.

Новая – смотрит на предмет в таком ракурсе, что если в жизни трейдера допускается утечка энергии (в каком-либо качестве), то такая утечке переносится и на торговлю. Как результат – убытки. И любые усилия по «дисциплиниризации»-мотивации-и прочее становятся подобными надуванию дырявого шарика.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 1 )

Жизнь требует движения

- 23 ноября 2019, 07:51

- |

Мне захотелось попробовать написать полезный пост про трейдинг. По факту он касается не только трейдеров. Я надеюсь, что мои 5 копеек кому-то пойдут на пользу. Трейдеры и не только сегодня очень много СИДЯТ в буквальном смысле этого слова. В автомобиле, на работе и т.д.

В результате этого регулярного процесса часть мышц человеческого тела не задействованы. Когда мышцы не нагружены, со временем они атрофируются. В результате этой атрофии нарушается кровоток в области этих мышц. И что получаем в результате? Головные боли, боли в спине и в суставах...

Оказывается, простыми физическими упражнениями можно изменить последствия сидячего образа жизни, если делать их регулярно. Эти упражнения доступны абсолютно каждому. Их можно БЕСПЛАТНО посмотреть на ютубе. Показывает эти упражнения человек с не простой судьбой Сергей Бубновский.

Но сначала послушайте, что он говорит о последствиях сидячего образа жизни:

Вклад в Здравоохранение.

- 22 ноября 2019, 16:23

- |

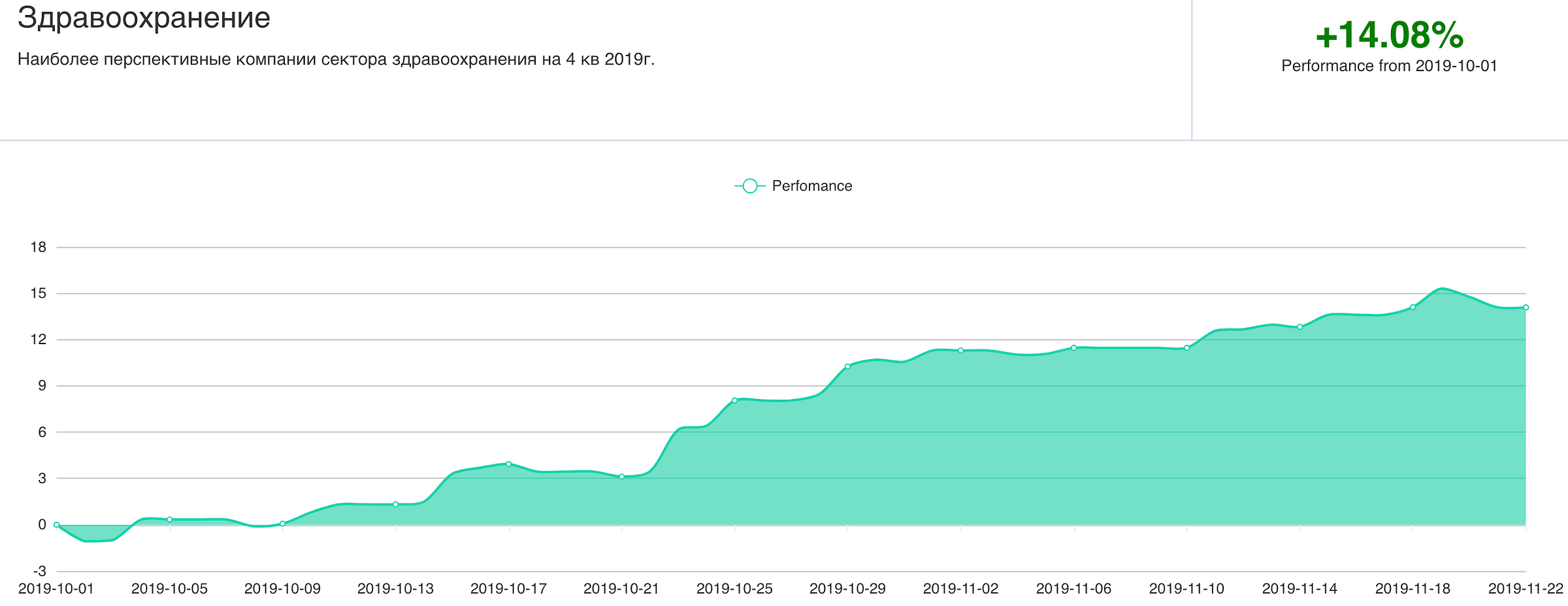

Рост благополучия в развитых регионах, таких как США и Европа, а так же стремительно богатеющего населения Китая и Индии, как никогда отражается на растущих тратах на здоровье и продлению жизни.

Здравоохранение является одним из самых перспективных секторов для инвестиций благодаря спросу на технологии продления жизни и диагностики хронических заболеваний у богатых и престарелых граждан, росту больных сахарным диабетом, развитию роботизированной хирургии и буму в имунноонкологии.

Из 50 компаний сектора здравоохранения, подробно анализируемых командой нашего проекта, в 4м квартале 2019 года мы выделили 11 наиболее перспективных.

Рост акций данного пакета составил 14,08% с начала октября 2019 г.

Источник: личный кабинет Highsystems.org

Наиболее сильный рост показали компании Humaha (+32.4%), Biogen (+26.58%), Takeda (+18.8%).

( Читать дальше )

Как грамотно использовать опционы

- 22 ноября 2019, 15:44

- |

Как правило, по Эллиотту вход в рынок осуществляется во второй волне. Трёшки — самые быстрые и мощные. А вот четвёрки, как правило боковые и движутся долго по времени. Вот тут и имеет смысл использовать опционы. Когда вы считаете, что трёшка завершена, продаёте колл вместо того, чтобы прикрывать фьючерс. Если немного не угадали, не беда, время работает на вас. Если не угадали сильно, слегка срежете прибыль, пятёрки редко бывают длинными (в случае закрытия фьючерса прибыль срежете всё равно сильнее)

И да, на мой супер-дупер-канал в телеге не забывайте подписываться.

опционы против фьючерса

- 22 ноября 2019, 14:53

- |

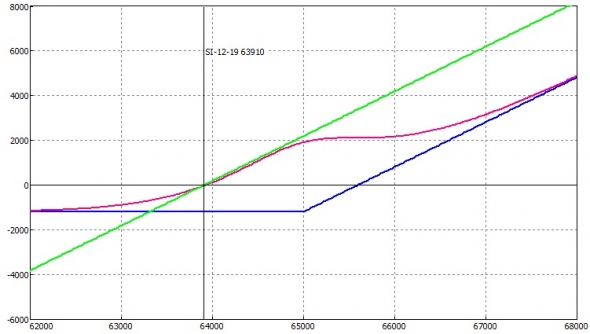

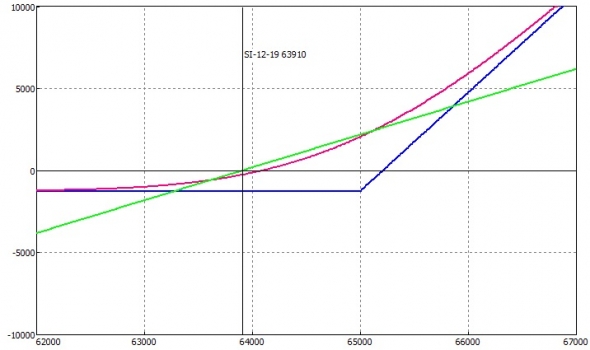

Некоторые наши коллеги по торговле утверждают, что торговать направлено опционами не чем не лучше фьючерсов. Давайте посмотрим некоторые возможности опционов.

Для начала возьмем простую покупку опциона для направленной торговли и сравним ее с фьючерсом. Позиция №1 выглядит так:

В данном случае мы сравниваем покупку двух фьючерсов с покупкой шести коллов на 65000 страйке (дело было вчера). Цель 64500-65000 на 27/11/19 Коллы исполнением 19/12/19

Риск у нас ограничен суммой(- 1266), но имеем потери от временного распада.

Никакого видимого преимущества опционов перед фьючерсами нет. Но это только для новичка. Тот, кто уже наблюдал распад опциона во времени на своем счету и задумался «как компенсировать тетту?», мог догадаться, что тетту можно компенсировать продажей опционов с более близким сроком исполнения. Вот пример такой позиции: Позиция №2

( Читать дальше )

Бумажное Золото. Памятка.

- 22 ноября 2019, 12:12

- |

( Читать дальше )

Вопрос про американский рынок

- 22 ноября 2019, 09:08

- |

1. на биржах США акции лотами продаются как и в России или можно поштучно брать? Я слышал, что размер лота 100 акций, неважно сколько стоит акция 1 цент или 1000 долларов.

2. ETF (допустим HYG) тоже лотами продаются или поштучно?

3. Если торговать через российского брокера (имея статус квала) — акции точно также нужно будет покупать лотами?

-------------

Плюсаните маленько, пожалуйста, чтобы топик на главную вывести и его больше народу увидело.

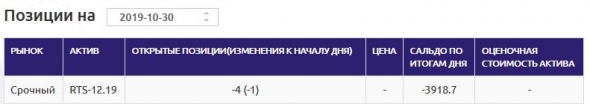

Опционы для чайников. Поможем участнику ЛЧИ alx4ever повысить свою доходность с помощью опционов.

- 21 ноября 2019, 13:55

- |

Он следит за всеми моими топиками, попутно регулярно делает не плохие обзоры по участникам ЛЧИ, а я от делать нечего слежу за его торговлей на ЛЧИ.

Торговля на ЛЧИ мне лично напоминает «Дом-2», участники там как кролики в аквариуме, всё как на ладони видно, чем они там занимаются.

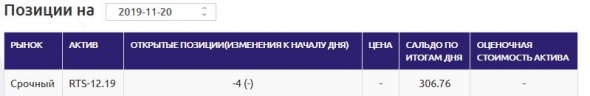

Открываем статистику по участнику, становится понятно, что наш герой больше месяца уже шортит Ri (начинал он собирать шортовую позу где-то в диапазоне 135000-140000):

( Читать дальше )

Когда именно происходит распад опционов?

- 21 ноября 2019, 13:40

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал