Избранное трейдера Бек

Большая подборка полезных ресурсов для инвестиций на американском рынке

- 19 сентября 2019, 18:17

- |

Общая информация о компаниях:

Альтернативы: Google Finance, Morningstar

WeBull (удобное приложение для смартфона, iOS/Android)

Финансовые показатели компаний:

RocketFinancial (три формы отчетности с историей за 20 лет)

Macrotrends (графики основных показателей)

FinaSquare (только крупные компании, с большей детализацией)

( Читать дальше )

- комментировать

- ★228

- Комментарии ( 6 )

Вся правда о структурных продуктах

- 19 сентября 2019, 17:08

- |

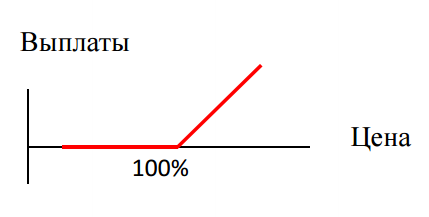

Типичный график выплат структурного продукта с защитой капитала

Для того чтобы понять насколько подобное вложение выгодно сравним структурный продукт, который предлагает один крупный брокер, с аналогичным продуктом собранным самостоятельно.

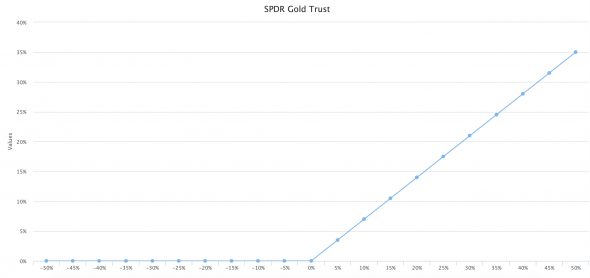

Актив: GLD (SPDR Gold Trust ETF)

Сумма инвестирования: 1 000 000 руб

Срок инвестирования: до июня 2021

Защита капитала: 100%

Участие в росте: 70% (т.е. на каждый доллар роста цены GLD мы получаем 70 центов)

Получаем такой график выплат:

( Читать дальше )

В нашей действительности люди много чего не замечают, а ведь это наша жизнь, и она проходит...

- 18 сентября 2019, 22:59

- |

Продал машину — плати налог. Купил машину — плати налог. Осаго плати. Техосмотр плати.

На юг собрался? — плати за дорогу и туристический сбор.

Купил бензин — плати за акциз и не забудь налог.

Масло решил поменять? — плати акциз.

Продукты? — привет НДС.

Квартира? — налог. Хоть и маленький пока.

Куришь? Пьёшь? И так здоровью вредишь, значит до пенсии не доживешь — денег государству съэкономишь, но за свой счёт.

Плати акциз.

Ах, тебя цена одежды и её качество не устраивает? Заказываешь из загнивающего запада! Вот тебе ограничение на закуп без дополнительных налогов.

Но ты же предприниматель! У тебя, сука, есть точка продаж! И она за пару лет подызносилась — и вот ты решаешь перестелить полы в тт чтобы бабульки «прямо в ад на*уй» не провалились и покупаешь куб досок в леруа, е*ать его в сраку мерлен.

Но ты же ипешник, а б2б всегда пойдёт на встречу и даст скидку брату бизнесмену. Не то что этой челяди–рознице. И вот ты доволен, купил стройматериалы со скидкой аж 15%.

( Читать дальше )

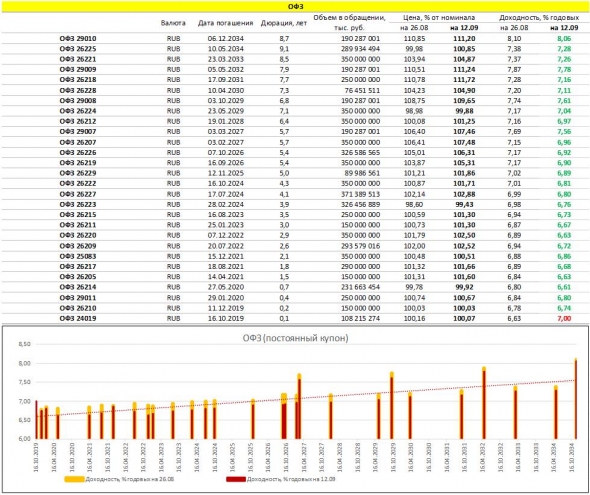

Срез доходностей рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 13 сентября 2019, 07:27

- |

#probondsмонитор #субфеды Облигации субъектов федерации. Аттракцион невиданной щедрости постепенно сворачивается, но все еще способен привлекать. Устали искать 7-мые ставки в ОФЗ? Удмуртия, Мордовия, Орловская область – альтернативы для Вас. Государство, имеющее уникальный статус нетто-кредитора, наверно уж, найдет способ расплатиться по долгам регионов. Субфедеральные бумаги как выигрывали по соотношению доходность/надежность как у ОФЗ и крупнейших корпоратов последний год, так и продолжают. Сумма выигрыша сокращается. Для тех, кто задумывается о покупке сейчас. Те, кто покупал региональные облигации полгода, год, полтора года назад – в завидном выигрыше. И кстати, в этом сегменте вряд ли можно говорить о каком-то перегреве.

( Читать дальше )

Подборка доходных облигаций

- 12 сентября 2019, 16:06

- |

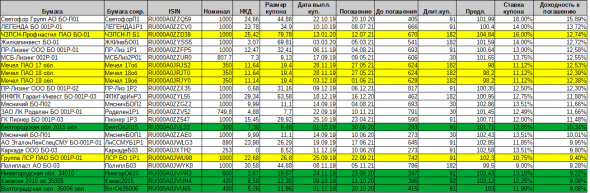

Как подбирались облигации в выборку?

В выборку попали облигации с погашением до декабря 2021 года, дающие простую доходность к погашению 9%+. Из выборки были исключены облигации банков и прочие финансовые конторы, которые в названии имели буквы «инвест» и «финанс», но «Гарант-Инвест» — вот пролез.:) Также были выкинуты эмитенты с совсем уж сомнительными финансовыми показателями. Описание эмитентов из подборки можно посмотреть в моей группе: https://vk.com/@indafonda-obligacionnyi-daidzhest-sentyabr

Что означает цвет в таблице?

Условные группы риска. Зелёный цвет — безопасные выпуски (субфедеральные облигации, ОФЗ). Жёлтый — требуют внимательности. В эту категорию попали эмитенты, которые имеют листинг акций на Мосбирже. Всё остальное — эмитенты, не имеющие листинга на бирже. Повторюсь, что группы риска — условные, не ищите тут какого-то глубокого смысла.

Столбцы таблицы

( Читать дальше )

Почему я не боюсь кризиса. Статья которую я пишу уже несколько месяцев, а инструмент 2 года.(пост чуток для Тимофея.)

- 09 сентября 2019, 14:49

- |

Тут я конечно загнул. Саму статью я собираю пару недель, но вот механизм построения и просчета, действительно несколько лет :)

Рынок подходил к хаям и откатывал обратно, и я каждый раз не успевал поддержать подписчиков статьей из-за разного рода технических проблем с движком сайта. Удачно вышло только с Алросой. Благодарю всех читателей за большое количество положительных отзывов!

Несколько месяцев назад вышел прекрасный обзор Николая Василенко на тему «Недооценен ли российский рынок?» Я сначала расстроился. Думаю ну вот опять опередили.

И вот совсем недавно вышел обзор от Владислава «роадтуричез» на тему «Куда инвестировать в 2020 и после?» Ну все думаю, опоздал тотально, пора складывать манатки и завязывать.

( Читать дальше )

Правда ли, что Сбербанк в Москве открывает для физлиц "деловые счета" без оформления предпринимательства? Взимая НДФЛ с каждого поступления.

- 05 сентября 2019, 16:56

- |

Спрашивали - отвечаем: что делать с позой в SNGS / SNGSP

- 05 сентября 2019, 01:45

- |

Каких-то явных закономерностей, указывающих, что поза в SNGS уйдет в существенный минус, нет. На коротком горизонте (1-2 дня) средний ретурн даже немного положителен, так что можно понаблюдать за динамикой цены — возможно, на позе удастся еще поднаварить.

Даже если захочется выходить из-за слива бумажки рынком — не надо поддаваться панике: в 96.3% случаев, когда наблюдалось поведение цены, аналогичное «Сургуту» в последние 3 дня, хай следующего дня был не ниже клоуза предыдущего дня. То есть, даже если завтра рынок откроется гэпом вниз — не стоит сливатся на возможных минимумах дня, есть смысл подождать адекватной цены.

Более подробное пояснение:

Тут в последние дни поднялся нехилый хайп из-за роста в «Сургутнефтегазе». Моя система тоже еще в прошлую пятницу рекомендовала его брать, но портфель начал ребалансить только в понедельник, поэтому взять все перед ростом не получилось, в итоге напирамидил позу со средней в районе 31. В принципе, на текущий момент заработал на ней на неделю отпуска в Испании, при условии, что получится сдать хотя бы по текущей цене. Но глядя на сегодняшнюю свечу, это не гарантировано:

( Читать дальше )

Наши руки не для скуки или о пользе опционов.

- 31 августа 2019, 14:47

- |

С мая месяца не торгую на срочном рынке. Option-Lab отобрали, возвращать для работы с сертифицированным российским брокером, похоже, не собираются. А набирать вручную по сотне контрактов несколько ног позиции как-то не серьезно.

За рынком наблюдаю, как там несчастная Алроса поживает вместе с менее несчастным Сургутом.

В общем, скучно. Решил немного размяться внутридневной торговлей RI. День торгую, два, копеечки собираю.

А тут раз и неудача. Купил 14 августа контракт на RIU9 по цене 129350, поставил близкий тейк и ушел. А оно как полетит вниз. Прихожу, уже 126000, убыток больше 4000 руб., и что делать? Фиксировать убыток жалко. Пирамидиться не хочется. Подумал не долго, посчитал, да и продал 4 колла RIU9 страйка 130000, экспирация 19.09.2019. Средняя цена получилась 1830 за контракт.

На следующий день RI пошел ниже 125000, купил еще контракт фьючерса по цене 124870 и продал контракт колла 125000 страйка той же датой экспирации по цене 3440. Получилась синтетика, проданный пут 125000 страйка. Рынок уходил еще ниже, планировал повторить операцию, если уйдет ниже 122500, но не ушло.

( Читать дальше )

Модель, которая даёт прибыль в 80% случаев

- 29 августа 2019, 16:03

- |

Рассказываю про одну из моих любимых формаций или моделей в трейдинге, которая позволяет зарабатывать на любой фазе рынка. Я назвал эту модель «Тест экстремума». Примеры её использования на графиках под видео

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал