Избранное трейдера Petr

Опросил 1500 подписчиков: тренды эмиграции и сколько денег хватит на пенсию

- 28 декабря 2023, 08:06

- |

Одна из встреч нашего сообщества в Москве (эх, верните мой 2021 год)

Я веду канал RationalAnswer больше 5 лет, сейчас там около 90к подписчиков – можно сказать, что вокруг этого проекта сложилось своеобразное сообщество на стыке финансов, IT, и рационального подхода к жизни.

Раз в год я провожу большой опрос подписчиков примерно на 50 вопросов, в 2023 году в нем поучаствовало аж 1500 человек. С учетом того, что результаты опроса можно сравнивать с прошлогодними – получился довольно любопытный социально-экономический срез, который позволяет отслеживать разные интересные тенденции:

- Откуда и куда переехали люди за 2022-2023

- Как меняются средние доходы в зависимости от места проживания и рода занятий

( Читать дальше )

- комментировать

- 5К | ★10

- Комментарии ( 36 )

Долги давят все сильнее. Какие акции в зоне риска

- 02 ноября 2023, 14:19

- |

Рост ставки — это однозначный негатив для бизнеса. Кредиты дорожают, из капитала все труднее извлекать прибыль. Назовем компании, для которых это может стать проблемой. А также те, которые вне зоны риска.

Z-модель Альтмана

Один из наиболее надежных методов оценки устойчивости компании — это индекс кредитоспособности. Изначально он был придуман для предсказания банкротств, и более чем в 80% случаев попадал точно.

Модель Альтмана неплохо работает на рынке США, но мы живем в России, поэтому стоит держать в уме, что любой негатив у нас быстро приходит, но также быстро и уходит, оставляя в убытках тех, кто не успел среагировать.

Условно говоря, волну корпоративных банкротств по примеру Америки мы вряд ли увидим, а вот падение акций на фоне слабых отчетов — очень даже вероятно. Исходя из этого, соберем топ-15 компаний с лучшим и худшим Z-score.

Эти компании в зоне риска

Расчеты проводились близко к модели Альтмана. Учитывался актуальный размер долга, активов, выручки, доналоговой (EBITDA) и чистой прибыли, а также рыночная стоимость компаний. Взяты отчеты последних 12 месяцев.

( Читать дальше )

Легендарный биржевой трейдер TATARIN раскрыл секретные параметры своей торговой стратегии

- 11 октября 2023, 13:20

- |

В феврале этого года вышло интервью с суперуспешным и суперстабильным трейдером, пятикратным победителем чемпионата по трейдингу «Лучший частный инвестор» Ильнуром (ник TATARIN). Я сделал небольшой мотивационный конспект с основными параметрами его торговой системы и основными тезисами...

👉Золотые слова: “Мыслей переехать (из российской глубинки) нет. Дом лучше. Ты всех знаешь, тебя все знают. Рядом родители, близкие, родные. А путешествовать можно всегда”. Уважаю!

👉Раньше в месяц зарабатывали 120 тысяч, и счастливые с друзьями в боулинг ходили. А сейчас колебания счета в день 150-200 тысяч.

👉Главный секрет успешного трейдинга — следовать системе, учиться на ошибках

👉Торгует системно. 7-8 стратегий есть. Торгует только российские акции.

_

_

Параметры торговой системы

👉Новости не читает. Смотрит график и волатильность. Торгует первый час торгов и последние два часа (17:00-18:45). Остальное время — свободное время.👉Долго акции не держу, беру верные 3-4% движения

👉Ловит импульс. Сделка может быть 1,5-2 минуты, может 5. До 20 минут. Даже часами сделки не держит, психологически сложно терпеть колебания вниз-вверх. Достаточно взять даже 1% из 10% движения за день, уже хорошо.

👉Использует 1 минутный график

👉Торгует активные бумаги. Люблю, когда акция выросла на 7% за день, потом проторговка на несколько часов, потом когда выход из проторговки, беру на пробой на все плечи (пример — Сургут-ао 2021 год)

👉Торгует с фикс брокерской комиссией 30 тыс руб в мес

👉Рекордная сделка — брал Газпром на 30 млн руб перед выходом новости про дивиденды (2022)

👉Ведет статистику счета в Экселе.

👉Торгует вечерку. 70% сделок переносим через ночь и через выходные. Закрываемся сразу в другой день.

👉«Мы познали рынок». Нового уже ничего не появится. Все разобрали, что должны. Упёрся в потолок, нового не ищем, просто зарабатываем.

👉В акции не инвестирует

_

_

Риск-Менеджмент

👉Стоп не ставлю, выхожу только руками. Когда вхожу в сделку, я смотрю в стакан — об кого я могу уйти. Средний убыток 0,5% на сделку, а прибыль составляет 0,5-1%. Соотношение прибыль/риск от 1/1 до 2/1.( Читать дальше )

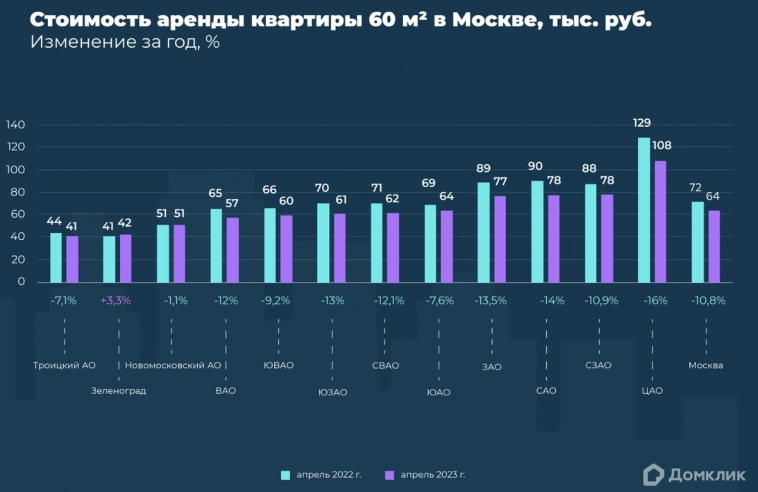

В каком районе Москвы покупать или арендовать квартиру

- 07 мая 2023, 18:21

- |

На днях, ребята с Домклика отаналили свою базу на предмет составления рейтинга районов Москвы по дороговизне аренды квартир. Получилась такая картина:

( Читать дальше )

Высокие риски продуктового и энергетического кризиса в 2023. Помогите найти Путина! Обзор нефтегаза.

- 22 мая 2022, 21:33

- |

Продолжаю считать, что лучшей моделью поведения в такой период — это размазывать инвестиционный портфель по бОльшему количеству акций. Скрытых нюансов крайне много. Например нефтянка.

Дисконт в базовых сортах все еще сохраняется.

Если раньше это все нивелировалось курсом, то теперь это преимущество ушло.

( Читать дальше )

ОФЗ с доходностью 20% на несколько лет

- 11 марта 2022, 19:29

- |

Две недели не проходят биржевые торги по российским облигациям. Как сообщает Коммерсант, торги могут возобновиться в начале следующей недели. Пока рынок был закрыт произошло много важных событий, в том числе повышение ключевой ставки Банка России с 9,5 до 20%. Разберемся, какие доходности могут быть после возобновления торгов.

Источники издания сообщают, что обсуждается сценарий, при котором сначала по несколько часов в день будут проводиться дискретные аукционы по ОФЗ.

Средства клиентов БКС для предстоящих инвестиций уже сегодня можно разместить под повышенный процент на брокерском или индивидуальном инвестиционном счете на уровне 15% годовых в рублях и/или 5% годовых в долларах США (выплаты по долларам доступны только квалифицированным инвесторам) на остаток средств на счете.

Коротко. В чем идея

После открытия торгов облигации упадут в цене, а их доходность к погашению существенно вырастет. Это интересный момент для инвестирования в надежные гособлигации — ОФЗ.

( Читать дальше )

- комментировать

- 17.6К |

- Комментарии ( 51 )

Google таблица, которая делает быстрый фундаментальный анализ акции в 1 клик

- 13 февраля 2022, 13:59

- |

Вводите тикер и таблица делает расчеты, не надо самостоятельно рассчитывать мультипликаторы, искать рекомендации аналитиков, потенциал роста и % шортовых позиций и т.д. Для еще большей простоты был сделан ранг, который с учетом логарифмирования выдает итоговую рекомендацию по акции, как по аналитике, так и по мультипликаторам.

«Таблица для всех» доступна по ссылке.

Не вводите все подряд (работают только иностранные акции), т.к. Google начнет выдавать ошибки из-за большого количества запросов. Ввели тикер, ждете, как только компания поменяет название, значит данные подгрузились и можно смотреть результат.

( Читать дальше )

- комментировать

- 12.2К |

- Комментарии ( 24 )

МОЙ ЗОЖ

- 31 января 2022, 19:40

- |

1 с утра закаливание

2 поскольку трейдинг сидячая работа — внутри дня каждые полчаса по будильнику чередую упражнения с собственным весом на 5 мин — отжимания подтягивания, приседания, становая с гирей, скакалка

3 вечером 30-60 мин ходьба быстрым шагом

4 желательно делать дыхательные практики не менее 5 мин

5 научиться пропускать стрессы мимо

6 два раза в неделю хожу в зал — 1 мес работаю в диапазоне 6-8 повторения 1 мес — 12-15

7 1 раз в неделю растяжка тела

8 1 раз в неделю лыжи — 1,5 часа, летом-весной велосипед

10 из питания — первый прием пищи в 14-00 последний до 21 -00. Умеренность в еде.

Исключение сладкого и мучного. Углеводов не более 20-50 грамм в день

Один раз в 2 недели отсутствие пищи 36 часов.

11 Наличие хобби и увлечение. Общение с друзьями. Позитивное мышление. Постоянно давать мозгу необычные задачи и искать их решения

12 Раз в полгода — биохимический анализ крови. Раз в год — отслеживание гормональных изменений в динамике

( Читать дальше )

Налог на дивиденды иностранных акций: свежая инструкция

- 29 января 2022, 08:52

- |

Страна источника выплаты — это страна, в которой зарегистрирована компания-эмитент. Для всех акций США это будет: 840 — США. Для депозитарных расписок — другие коды. Например, для Тинькофф: 196 — Кипр.

Страна зачисления выплаты — это страна регистрации брокера. Для всех русских брокеров: 643 – Россия. Для Interactive Brokers: 840 — США. Правда, пока на сайте нельзя ввести Россию. Возможно, в скором времени это исправят.

Еще поменялась форма ввода инвестиционного налогового вычета — это из-за введения упрощенного вычета по ИИС.

Я обновил свою инструкцию, которой сам пользовался в прошлом году. Учел в ней все нововведения. Может кому будет полезно. Для удобства оформил ее в виде pdf-файла и сделал несколько версий:

Для русского брокера:

Подробная — для тех, кто подает в первый раз:https://disk.yandex.ru/i/A4LQ8EzmGT4KNg

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал