Избранное трейдера Кактус

Мой ник на ЛЧИ продан Карлсону за его уход с сайта

- 26 сентября 2019, 18:46

- |

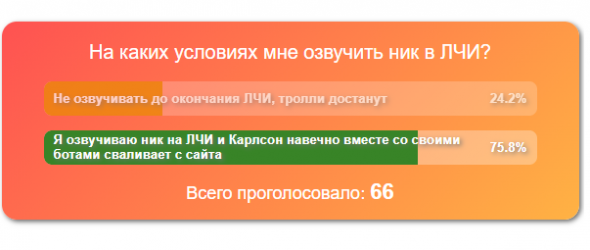

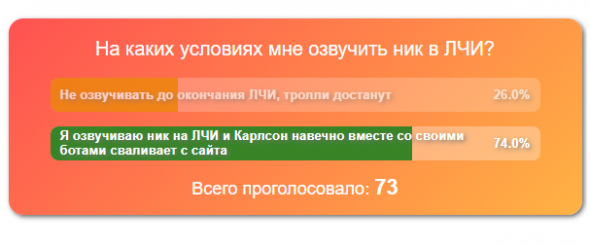

Итак, поскольку этот пропелятор с Карлсоном, т.е. местный тролль со всеми своими ботами, всё же никак не успокоится и согласился на условие, вернее, сам его и предложил, я озвучиваю свой ник на ЛЧИ во время вечернего клиринга или чуть раньше, при условии, что большинство форумчан за это проголосует, а он, соотв. после этого навечно покидает сайт, озвучиваю результат голосования

На 18.41 он следующий — 75, 8% проголосовало за данное условие :

И на 19.38 почти такой же:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 47 )

Сотрудник потерял на торгах нефтью сотни миллионов долларов и сбежал

- 20 сентября 2019, 21:48

- |

Японский торговый дом Mitsubishi, крупнейший в стране по выручке, объявил, что потерял 320 миллионов долларов из-за действий своего нефтяного трейдера в Сингапуре и с августа не может найти его, передает Reuters.

В заявлении компании сказано, что сотрудник, имя которого не называется, с января этого года проводил несанкционированные операции с производными финансовыми инструментами под видом операций хеджирования.

Представитель торгового дома рассказал, что трейдер не вернулся на работу после выходных, а его телефоны отключены. В настоящее время компания продолжает полный подсчет ущерба от его действий. Полиция Сингапура подтвердила, что получила заявление от Mitsubishi, но также не раскрыла имени подозреваемого.

Это крупнейшая потеря в истории Mitsubishi, который занимается инвестициями во многие отрасли, от лосося до природного газа, и торгует по всему миру. При этом торговый дом Mitsubishi, основанный в 1954 году, считается очень осторожным. Впервые он сообщил об убытках в 2016 году на фоне падения сырьевых рынков.

( Читать дальше )

Авторегрессия волатильности как задача для стохастического градиентного спуска.

- 10 сентября 2019, 18:45

- |

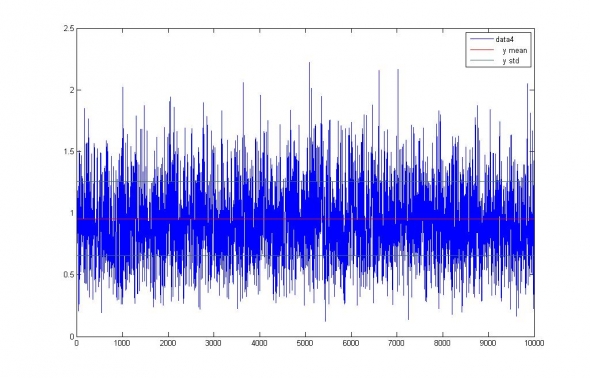

Занимаясь первоначально исключительно портфельным инвестированием мы всё чаще сталкиваемся с задачей моделирования волатильности фондового рынка и его будущих ковариаций. Соответственно, так или иначе, мы сталкиваемся с проблемой выбора модели, которая позволяла бы нам на самом широком диапазоне данных получать сколько-нибудь значимые оценки.

В качестве показателя качества моделей нами была выбрана доля объяснённой дисперсии:

и промоделирована ошибка измерения волатильности заданного стационарного процесса на интересующем нас интервале:

( Читать дальше )

Аренда в финансовой отчетности компаний (на примере Детского мира)

- 02 сентября 2019, 19:39

- |

Добрый вечер, уважаемые читатели.

Сегодня я хотел бы поговорить об изменениях в отчётности, связанных с отражением данных об аренде. Подобное новшество ворвалось в жизнь «Аэрофлота», «Магнита» и «Детского мира», и мы рассмотрим на примере последнего.

На мой взгляд, если вы анализируете отчётность, то мало выделять сами изменения. Динамика очень важна, но ещё лучше, если вы рассматриваете причины, которые к этому привели. Задавая себе и отчётности снова и снова вопрос «почему?», можно лучше понять специфику произошедших изменений. Зачастую они связаны с бизнесом компании, но иногда — с особенностями учёта тех или иных событий.

Чтобы более релевантно отражать процессы, происходящие в компании, стандарты отчётности (МСФО/РСБУ/GAAP) совершенствуются. Никто не хочет нарваться на второй Enron, но объективно на все сто процентов защититься от манипуляций с цифрами невозможно (если компания сознательно на это идёт), поэтому помните о диверсификации, выделяйте каждой компании ограниченный объём средств.

( Читать дальше )

Про "святой" американский рынок: Arthur Levitt . Take on the Street. Современная история адских манипуляций и надувательства простых инвесторов от SEC.

- 02 сентября 2019, 05:36

- |

Когда я слышу про «честнейший» и «справедливейший» американский рынок акций мне становится смешно. Смешно от наивности людей совершенно искренне верящих, что Его Величество Рынок -та исключительная сила, которая движет СиПи то к небывалым высотам, то низвергая его в морские пучины.

И эта вера очень напоминает мне сказку про «прекрасный и изобильный запад» в которую верили в конце 80-ых практически все советские граждане.

Arthur Levitt-бывший глава SEC. Комиссии по ценным бумагам и биржам которая с 1934 года и занимается борьбой с манипуляциями на рынке акций. Человек конечно много повидавший.

К сожалению его книгу не встретишь в книжном магазине, тем более на русском. Но это как и с изгнанием Де Голлем «коренных афро-французов» обратно в колонии-факт- то он есть, но очень не хочется чтобы о нём знала широкая общественность.

Вот небольшой отрывок из этой книги:

«Когда я пришел в SEC в июле 1993 года, мы были на третьем году бычьего рынка, который будет работать еще семь лет. Индивидуальные инвесторы покупали акции, как никогда раньше. На первый взгляд все казалось прекрасным.

Но многое в Уолл-Стрит и корпоративной Америке заставляло меня чувствовать себя неловко.

Например, многие генеральные директора уделяли больше внимания управлению ценой своих акций, чем управлению своим бизнесом. Компании технически следовали правилам бухгалтерского учета, в то время как на самом деле раскрывали как можно меньше о своей фактической деятельности.

Якобы независимые бухгалтерские фирмы работали рука об руку с корпоративными клиентами, пытаясь смягчить стандарты бухгалтерского учета.

Когда этого было недостаточно, они были добровольными сообщниками— помогали компаниям скрывать истинную историю за цифрами.

.....

Руководители компаний и их финансовые руководители узнали, что они могут косвенно контролировать цену своих акций, добиваясь расположения аналитиков-исследователей. Некоторые из них обменивались важной информацией о доходах и разработке продукта с отдельными аналитиками, которые в свою очередь писали блестящие отчеты.

Такие выборочные раскрытия передавались влиятельным институциональным инвесторам-взаимным фондам и пенсионным фондам-и брокерам, которые могли рассчитывать на размещение значительного количества акций на счетах отдельных клиентов.

Аналитикам часто платили больше, чтобы помочь их фирмам выиграть инвестиционные банковские сделки, чем за качество их исследований. Этот нечестивый союз приносил доход аналитической фирме, но вряд ли приносил пользу большинству ее клиентов.»

P.S. Знание-сила! Всем успехов на рынке.

P.P.S. полное название книги Артура Левитта:

Take on the Street What Wall Street and Corporate America Don't Want You to Know

Свободу Люлинскому

- 14 августа 2019, 11:58

- |

Кто ещё так делает — плюсуйте)

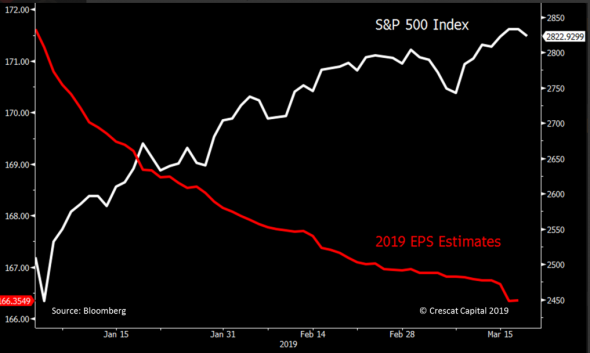

SP500 и прибыль на одну акцию

- 06 августа 2019, 08:59

- |

( Читать дальше )

Скрытые возможности

- 02 августа 2019, 14:49

- |

Рассмотрим интересный пример, на первый взгляд имеющий мало общего с финансовыми рынками.

Игроку предложено бросить игральную кость 5 раз подряд, при этом он может остановиться в любой момент и получить столько долларов сколько выпало очков в последнем броске. Сколько заплатит нейтральный к риску игрок за возможность участвовать в такой игре?

Такие задачи из теории игр следует решать с конца, по алгоритму Цермело.

Допустим, у нас осталась всего одна попытка. Тогда, как легко подсчитать, в среднем можно получить 3.5 доллара. т.е., если такой эксперимент повторять много раз, средний выигрыш игрока будет стремиться к 3.5 – математическому ожиданию игры.

Это и есть риск-нейтральная цена игры, состоящей только из одной попытки.

Что, если осталось две попытки? Игрок уже знает, что для последней попытки цена игры равна 3.5, поэтому он должен сравнивать число, выпавшее в предпоследней попытке, с этой цифрой и выбирать большее значение. Т. е., если, например, выпадет «2», он должен попытаться еще раз. Если «4» — не станет и выйдет из игры. Какова тогда цена игры, состоящей из 2-х попыток? Нужно опять провести усреднение по равновероятным исходам, только теперь уже для ряда 3.5, 3.5, 3.5, 4, 5, 6. (Мы выяснили, что при выпадении 1, 2 или 3 игрок продолжит игру, и заменяем эти значения на 3.5 – ценой последующей игры) Получится 4.25.

( Читать дальше )

НКНХ: как можно легально не платить НДФЛ с реализации

- 10 июля 2019, 09:19

- |

Рассматриваемый кейс другой. ЦБ, обращающиеся на организованном рынке ценных бумаг (ОЦБ), приобретены на обычный брокерский счет до 01.01.2014 (т.е. ничего из вышесказанного о вычетах не применимо) и находятся в непрерывном владении более 5 лет. В примере разобран НКНХ, но выводы применимы к любому эмитенту.

Речь пойдет о возможности освобождения от налогообложения НДФЛ реализации ЦБ на основании п.17.2 ст. 217 НК при владении акциями более 5 лет и с одновременным соответствием реализованных акций ОДНОМУ из указанных в пункте 2 статьи 284.2 НК критериев, на который ссылается упомянутый п.17.2.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал