Избранное трейдера athlant64

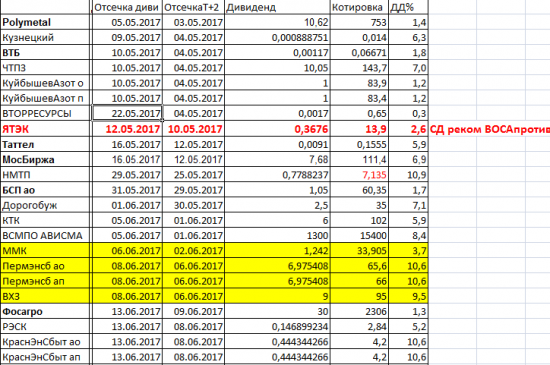

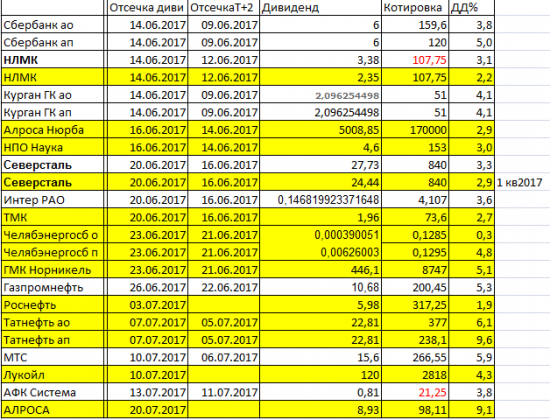

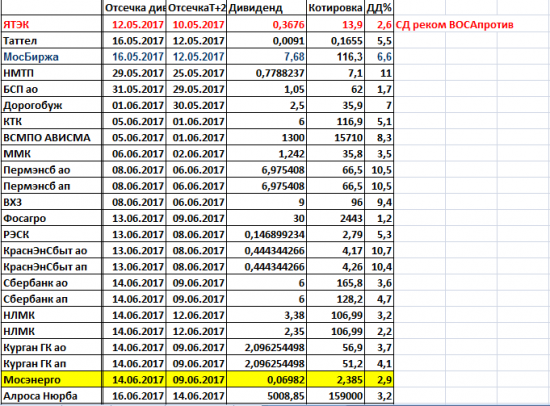

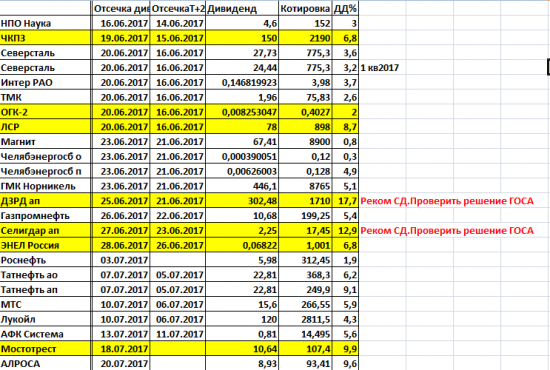

Дивиденды2017.АФК Система-дивидендный конвейер

- 09 мая 2017, 18:18

- |

Рекомендаций СД уже много, если сделать в одной табличке, получается оч мелко.Табличек две

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 14 )

Как я спекулирую на ОФЗ

- 08 мая 2017, 18:32

- |

Всех с Наступающим днем Победы!

К ОФЗ-Н (которые для населения) данный пост не имеет никакого отношения. Их я покупать не собираюсь, они мне не интересны.

Так вот, 11.11.16 я купил 204 бумаги ОФЗ 26218 по 975 + 9,31 (НКД) = 985 с доходностью 8,6% годовых.

За полгода держания я по ним получил доходность 8,6/2 = 4,3%.

Далее, продав сейчас эти бумаги, я получил доход:

(1055 + 5,38(НКД)) – 985 = 75 рублей на 1 бумагу. Вычитаем 13% НДФЛ от прибыли со спекулятивного дохода, получаем примерно 65 рублей прибыли на 1 бумагу. Это 6,5% от тела. За полгода.

Считаем общую доходность, суммируя купонную и спекулятивную:

4,3 + 6,5 = 10,8% за полгода.

Ну и купив на эти денежные средства ОФЗ 29008 по 1127 с доходностью 10,1 годовых, моя доходность на эту часть портфеля составляет:

10,8 + (10,1/2) = 15,8% годовых.

The Warren Buffett Way

- 08 мая 2017, 11:49

- |

Оригинальное название книги: The Warren Buffett Way, а список вопросов, которые следует задавать при исследовании компании на одной из страниц, озаглавлен как: «Путь Уоррена Баффета: руководство по инвестированию». Думаю такой вариант названия книги был бы идеальным вариантом, для русскоязычного издания, хотя и менее коммерчески удачным. Возможно.

По содержанию самой книги: для тех кто, как и я ищет по крупицам информацию о правильном долгосрочном инвестировании и в частности вдохновлен достижениями Уоррена Баффета, книга обязательна к прочтению. Я читал её уже после нескольких других источников информации и она мне показалась очень легкой и понятной, в том плане, что она, как бы соединила воедино все, что я ранее читал.

P.S. Долго обходил книгу мимо из-за популистского названия, как оказалось зря, тем более, что такое название было дано в России. Очень доволен, что все же взял её прочитать.

Отчеты российских компаний за 1 квартал 2017 года

- 01 мая 2017, 17:14

- |

Ссылка на табличку. Там же есть отчеты и за 2016 год кстати.

Итак, из 42 компаний:

- 23 улучшили результат по сравнению с 1 кв 2016

- 19 ухудшили

- 35 компаний получили прибыль в 1 кв

- 7 компаний завершили квартал с убытком

- за год увеличили убыток 3 компании

- негативная динамика по году в ритейле, нефтегазе, цветмет и алмазы

- позитивная динамика в черной металлургии, машиностроении

ЕСЛИ КАКИЕ-ТО КОМПАНИИ Я ЗАБЫЛ ВКЛЮЧИТЬ В ТАБЛИЧКУ, СООБЩИЕ ПОЖАЛУЙСТА В КОММЕНТАРИЯХ

ЖЕЛАТЕЛЬНО СО ССЫЛКОЙ НА ОТЧЕТ ЗА 1 КВАРТАЛ

СПАСИБО!

Почему инвестиционные идеи Тимофея Мартынова не сработают.

- 01 мая 2017, 13:42

- |

В этом посте Тимофей Мартынов показал график, на котором сравнивается рентабельность и P/E и прокомментировал это следующим текстом:

Лично я воспринимаю эту картину следующим образом. Те НК, которые показывают слишком высокую чистую рентабельность и слишком большой P/E (как Новатэк), находятся в самой большой группе риска, т.к. если рентабельность вернется к норме, то бумага может упасть в цене существенно. Опять таки тут в группе риска Новатэк и Русснефть.

Напротив, те компании, которые показывают низкую рентабельность, могут ее в перспективе нарастить и будут переоценены вверх. Хочу подчеркнуть, что низкая рентабельность не означает автоматически более высокую рентабельность в будущем — это всего лишь сигнал к тому, чтобы вы изучили перспективы такой компании более детально.

( Читать дальше )

Фундаментальный анализ акций на смартлабе: нефтегазовая отрасль

- 01 мая 2017, 12:22

- |

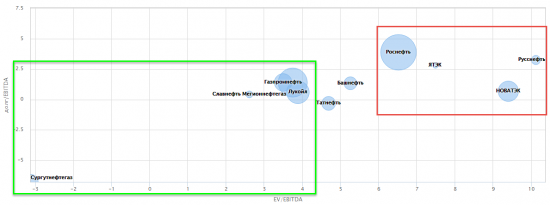

Итак, график имени Элвиса:

(рис: Долг/EBITDA и EV/EBITDA российских нефтяных компаний по итогам 2016 года)

Самые неинтересные компании для долгосрочных инвестиций: Роснефть, Русснефть и Новатэк. Очень больше ожидания в цене.

Роснефть и Русснефть одновременно имеют и большой уровень долговой нагрузки.

Как следует из диаграммы, Газпром, Газпромнефть и Лукойл оценены примерно одинаково.

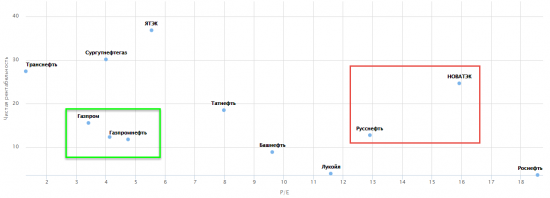

А теперь взглянем на график имени Мартынова (шутка):

(Рис.Рентабельность и P/E российских нефтяных компаний по итогам 2016 года)

Построили эту зависимость в нашем фундаментальном анализе акций для вашего удобства и наглядности.

Лично я воспринимаю эту картину следующим образом. Те НК, которые показывают слишком высокую чистую рентабельность и слишком большой P/E (как Новатэк), находятся в самой большой группе риска, т.к. если рентабельность вернется к норме, то бумага может упасть в цене существенно. Опять таки тут в группе риска Новатэк и Русснефть.

Напротив, те компании, которые показывают низкую рентабельность, могут ее в перспективе нарастить и будут переоценены вверх. Хочу подчеркнуть, что низкая рентабельность не означает автоматически более высокую рентабельность в будущем — это всего лишь сигнал к тому, чтобы вы изучили перспективы такой компании более детально.

Сводная табличка выглядит так:

( Читать дальше )

Сколько должен зарабатывать в день успешный трейдер.

- 30 апреля 2017, 20:01

- |

При депо 1 000 000 руб — 1 300 руб.

При депо 10 000 000 руб — 13 000 руб.

и т. д.

Если вы зарабатываете больше вы гений и ваше место в пантеоне славы.

Запомните эти простые цифры. Кто-то скажет что это мало, но это достаточно, чтобы взяв кредит в банке остаться в хорошем плюсе. И вам не

нужно искать деньги в управление. А это всего лишь 30% годовых при торговле 47 недель или 235 дней в году (5 недель -отпуск и праздники).

РС. Если вы хотите заработать больше — берегитесь, ваши деньги в опасности.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал