Избранное трейдера Георгий Харитонов

Пример комплексирования методик направленной торговли на месячных опционах с отработкой флета на недельках. Реальные сделки.

- 21 сентября 2018, 16:02

- |

Эпиграф: «Заранее приношу извинения, что не о Скрипалях, Боинге, пенсиях и НДС, а о какой-то ерунде…»

Коллеги, всем добра! Хочу продемонстрировать пример объединенной работы различных торговых опционных стратегий.

Ранее: https://smart-lab.ru/blog/490930.php мною была представлен пример простейшей стратегия опционной направленной торговли от покупки, с некоторым минимальным вмешательством и корректировкой в процессе всего торгового периода. Как я уже отмечал, направленная торговля обеспечивает наиболее прибыльную торговлю в случае реализации прогнозируемого движения, применение же опционов в этой системе дает возможность в случае неблагоприятного развития ситуации ограничить максимально возможный убыток фиксированным значением в пределах установленного риска. Причем, в отличие от применения стоп-лосса, эта возможность сохраняется вплоть до срока экспирации опциона, что дает шанс пересидеть неблагоприятный период и дождаться таки реализации нужного сценария.

( Читать дальше )

- комментировать

- 5.5К | ★40

- Комментарии ( 38 )

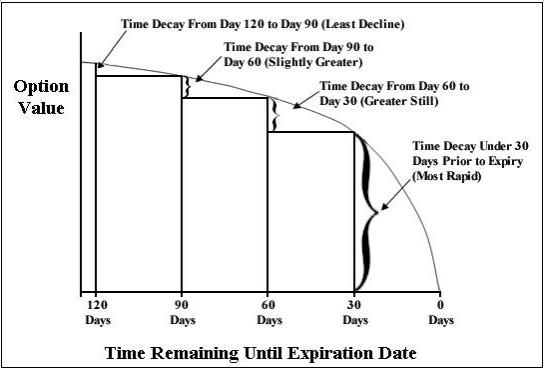

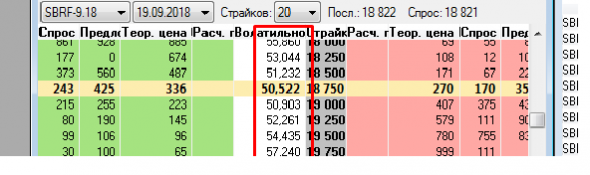

Распад теты

- 17 сентября 2018, 11:33

- |

если применить модель распада ЦС, то получается что он разваливается на «глазах» за очень короткий срок:

Но почему то ожидания IV растут вместе с ценой на «еле живые» atm опционы

может быть торговцы календарей тянут её вверх?

Как пример, возможно неудачный

( Читать дальше )

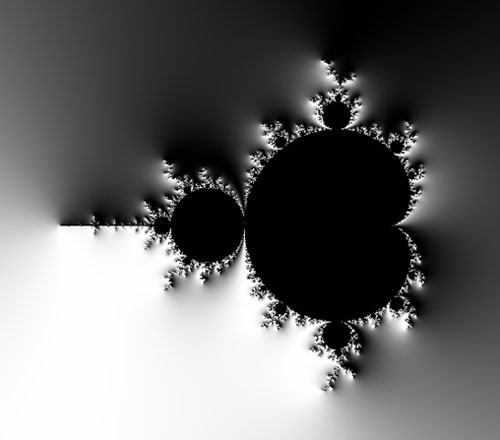

Путешествие по множеству Мандельброта

- 16 сентября 2018, 17:02

- |

Многие слышали, что рынок фрактален. Некоторые считают, что это не так. А некоторые знают, что он мультифрактален. А кто-то даже догадывается, что он мультифрактален как минимум...

Термин «fractal» (от лат. frāctus) ввёл в 1975 году Benoît Mandelbrot, хотя понятие, разумеется, существовало и до него. Путешествие по множеству Мандельброта я и реализовал с помощью длинной арифметики (под грандиозную музыку Jean-Michel Jarre):

( Читать дальше )

Курс на Coursera

- 15 сентября 2018, 11:56

- |

— как в целом работает банковский бизнес

— как банки рулят финансами

— разбор отчетности банка

( Читать дальше )

Крутил-вертел почти месяц.

- 14 сентября 2018, 20:22

- |

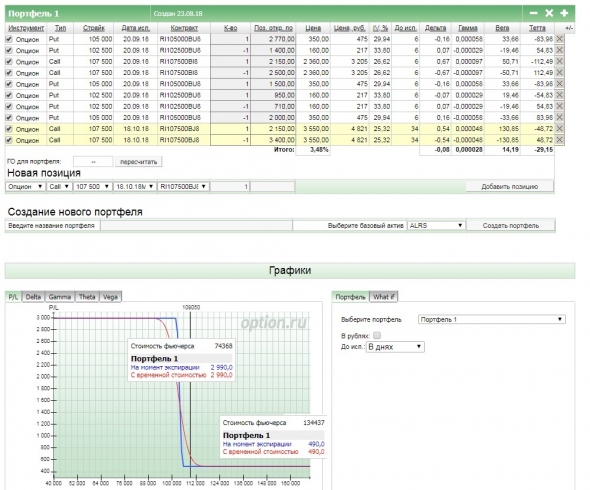

Я опять тут с опционами крутил.

Направленно.

Вышло так:

Не записывал и не запоминал свои движения, так что в точности объяснить свои действия не смогу.

Почти интуитивная торговля:

1. В числах так 20-х августа в районе 106000 по фьючу мне показалось, что падаем, купил 105000 ПУТ.

2. Чуть позже подумал, что растем, но не наверняка, поэтому медвежий ПУТ спред — продал 102500 ПУТ.

3. Потом видимо подросли к 106000 по фРТС, решил не закрывать спред, но купил 107500 КОЛ.

4. В какой то момент подумал, что прибыли по КОЛУ 107500 может быть хватит и закрыл.

5. Видимо увидел движение на Юг, прикупил еще ПУТ 105000, но и закрыл ПУТ 102500 с прибылью 450 пп.

6. Позже опять почувствовал движение вверх, продал ПУТ 102500, но уже дешевле.

7. Далее один из ПУТов 105000 продал с прибылью 500 пунктов.

8. Ну и перешел на КОЛы следующей серии, купил и продал КОЛ 107500 октябрьский с прибылью 1250 пп.

В итоге на экспирацию осталась безпроигрышная конструкция в виде медвежьего спреда — либо +2990 пп, либо +490 пп.

Вообще не понял, что это было!

Общий риск конструкции за весь процесс, по-моему не превысил тысчЬ 6-7.

Поглядывал на волу, на греки не смотрел. Покупал ближайшие страйки вне денег.

Про календари.

- 11 сентября 2018, 16:57

- |

Начнём с довольно очевидного утверждения: если хеджировать проданную волатильность абсолютно, то на экспирацию мы должны получить всю временную стоимость опционов, пускай и размазанную по оси ординат графика пиэнэль. Вопрос только в том, как это сделать. Собственно, вот он грааль. В идеале, при хедже базовым активом мы должны иметь бесконечно большую позицию и/или бесконечно малый шаг хеджа, бесконечно малый шаг цены и отсутствие комиссии. Само собой, это условие невыполнимо. И тут на помощь могут прийти купленные опционы того же БА другой серии. Преимущество таких конструкций состоит в отсутствии дискретности хеджа.

Если говорить предметно, то ближние серии должны быть дороже по волатильности, чем дальние. Объяснение простое: IV или по-другому цена опционов есть ни что иное как предполагаемая стоимость хеджа. С приближением экспирации растёт модуль гаммы всех позиций, хеджироваться нужно чаще, соответственно ошибок больше. Ошибки возникают из-за неправильного расчёта дельты, несвоевременного хеджа вручную и т.д., но главная засада в том, что мы не можем хеджиться на каждый пункт изменения цены. Дискретность хеджа — главная причина роста IV по мере приближения экспирации.

( Читать дальше )

Разбор Сделки: Управление железным кондором на нефти.

- 06 сентября 2018, 20:50

- |

Я вернулся из Испании и готов вновь работать на благо общества )

Меня часто спрашивают — где учиться торговать? На мой взгляд, лучше всего учиться на живых примерах — поэтому я продолжаю публиковать кейсы со своими сделками.

Сегодня я разбираю опционную сделку по нефти. На «железном кондоре» удалось заработать около 3% от депозита.

( Читать дальше )

Индустрия ДХ

- 06 сентября 2018, 10:42

- |

Давайте посмотрим на опцион без всего лишнего. Есть страйк 100 и мы покупаем на нем пут. Теперь, если цена окажется ниже этого страйка (на 90) то нам поставляют 100 коней по 100 в короткую. Мы тут же закрываем эту позицию по 90 и получаем прибыль 10*100 коней. Если цена уходит выше 100, то ни кто ни кому не должен. Соответственно, мы получаем идеальный стоп, если купим БА по 100. Цена падает и нам ничего, цена растет до 110, мы забираем свою прибыль. Все очень просто. Кто сказал, что это должно чего то стоить? Это просто разновидность стопа. И этот стоп, на самом деле, должен быть бесплатным. Но нам выставляют счет за премию. Ее надо как то компенсировать. Что это за премия? Давайте построим позицию. Купили путов (дельта -50) купили БА (дельта 50). Опять «вилка в жоп». Если цена премии 500, то края вилки пересекут линию нуля на 90 и 110. Доходим до 110, наши 50 контрактов приносят: 10*50=500, премия -500. Вниз до 90: опцион +1000, БА-500, премия -500. То есть, что бы выйти в 0 у вас цена должна дойти до одной из ног опциона. И зайти за них, если вы на прибыль надеетесь. Это такая простая пассивная стратегия. Понятно, чтобы зайти за ноги БА, вола БА должна быть выше той волы которую опцион определил.

( Читать дальше )

«Черный лебедь» 9 апреля и непокрытые продажи опционов. Анализ примера на реальных сделках.

- 04 сентября 2018, 17:07

- |

Коллеги доброго дня! В сети масса споров по вопросам непокрытых продаж опционов, степени риска данных стратегий и особенностям их поведения в различные периоды состояния рынка и в моменты резкого обвала рынка (либо критического роста, что значительно реже и безболезненнее).

Хочу показать тестирование данной торговой стратегий на живом примере с реально совершенными сделками. Забегая вперед скажу, что тестирование оказалось максимально жёстким в связи с ситуативной невозможностью доступа к рынку на период обвала 9 апреля этого года, т.е. фактически смоделирован вариант не резкого падения рынка, а критического обвала с планками с открытия торгов, когда нет возможности вмешаться в торговый процесс (аналог обвала 3 марта 14 года).

Озвучу некоторые общие тезисы по непокрытым продажам опционов. Сам термин «непокрытая продажа» означает, что в стратегии имеются ничем не подстрахованные проданные опционы, которые при определенных раскладах могут привести к неограниченным убыткам. С точки зрения рисков непокрытые продажи справедливо считаются самым рискованным видом торговли – в неблагоприятном случае против нас работает направленная плечевая позиция с плечом, которое мы физически не сможем получить работая с фьючерсами – у нас просто не хватит ГО для приобретения такого количества контрактов. Видимые преимущества стратегий непокрытых продаж – понятный заранее размер прибыли, отсутствие необходимости вмешиваться в позицию до определенного момента. Отсюда, непокрытые продажи часто используются в разрезе схем, связанных с ДУ – можно сразу ориентировать клиента на определенный доход, отсутствие постоянной необходимости лезть в позиции дает возможность работать с десятками отдельных счетов на отдельных платформах, можно набирать большой объем в спокойном режиме.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал