Избранное трейдера Георгий Харитонов

Deribit опционы

- 23 января 2019, 10:19

- |

Опционы

Опционы на Биткоины проводятся по так называемому европейскому стилю опционов на условиях денежных расчетов.

«Европейский стиль» означает, что опционы наDeribit Exchange погашаются только при наступлении даты истечения срока действия опциона (экспирации). На бирже Deribit это происходит автоматически.

«На условиях денежных расчетов» означает, что когда опцион с денежным зачетом погашается, продавец опциона уплачивает положенную покупателю прибыль в денежной форме. Поставки реальных базовых активов не происходят.

Стоимость опционов исчисляется в ВТС, но вы можете посмотреть соответствующие цены в долларах США, используя последний показатель индекса, чтобы перевести цены в доллары. Платформа показывает Implied Volatility (биржевая ожидаемая волатильность) цены опционов.

ВТС опцион колл — это право на покупку биткоина по определенной цене, а опцион пут — это право продать биткоин по определенной цене.

1.1. Примеры (Опционы)

( Читать дальше )

- комментировать

- 7.7К | ★10

- Комментарии ( 3 )

Аналитик: биткоин достиг дна, туземун не за горами

- 21 января 2019, 12:57

- |

Нет сомнений, что большинству биткоин-ходлеров не терпится узнать, как долго продлится медвежий рынок. В криптосообществе на этот счет высказываются самые различные мнения и прогнозы.

Так, теханалитик Galaxy на основе исторических данных пришел к выводу, что новое бычье ралли начнется во второй половине текущего года. Сейчас, уверен он, рынок на пороге фазы накопления, которая должна продлиться примерно полгода.

Известный криптоаналитик Мурад Махмудов также считает, что рост BTC можно ждать во второй половине 2019 года. Однако, по его мнению, цена не достигла дна — примерно в мае еще предстоит отметка $2880.

Похожим прогнозом еще в начале декабря поделился криптоисследователь и создательиндикатора NVT Willy Woo. Он убежден, что во II квартале 2019 биткоин все еще будет «болтаться» в диапазоне примерно $3600-4250. Именно в это время и будет подходить к концу медвежий рынок. Однако, считает он, цена первой криптовалюты еще может оказаться в диапазоне $2200-2900, который можно считать оптимальным для открытий крупных позиций на покупку.

( Читать дальше )

Робот Богатырь 2.0

- 18 января 2019, 01:09

- |

Описание.

Робот анализирует ленту всех сделок, ищет в ней крупные сделки и накладывает их на график. Он рисует метки двух видов.

1. Обычные одинарные крупные сделки.

Зелёные метки — покупки, красные — продажи. Если навести на птичку курсор, то всплывёт надпись как на скриншоте с указанием цены и объёма, в данном случае по 202 рубля было куплено 8000 лотов Сбера.

Метка рисуется СПРАВА от свечи, на которой была обнаружена большая сделка. Я выбрал в качестве метки знак <. Он похож на указатель направления куда смотреть.

2. Горсти. Горсть — это когда крупный игрок ударяет большим объёмом по стакану. В результате одна его заявка исполняется через множество мелких сделок. Признак горсти — у всех маленьких сделок будет одинаковое время в микросекундах как на скриншоте. По этому критерию робот определяет «горсть».

( Читать дальше )

Немного про календари

- 17 января 2019, 17:15

- |

Хочу добить тему по календарям.

Итак, кто читал мои предыдущие топики, помнят, что любой опцион можно слепить, торгуя БА. Поэтому будем рассуждать через понятие дельта хеджа (ДХ).

Из всей формулы БШ мы можем выбирать два параметра. Волатильность и время. В любой формуле вы найдете переменные сигма*корень из времени. Причем эти два параметра абсолютно связаны и не разделимы. Так как сигма входит в формулу через время, а время через сигму. В конечном итоге мы имеем переменную сигмавремя и что тут сигма, а что время становится не важно. Это как понятие пространствовремя. И если мы имеем в произведении время на сигму =1, то могу рассматривать это либо как 30 дней с волой 300 или однин год с волой 100. Когда вам дадут стоимость опциона, то определить его сигму можно только имея время до экспари. И наоборот, имея время до экспари и цену, можно определить сигму. Но есть еще и промежуточный вариант

Возьмем отдельный опцион и с параметрами; Пут 115270, страйк 115270, вола 20%, 41 рабочий день или 2 месяца до эксперы, ценой в 3724. (115270*0,2*0,4*0,39 примерно). Тут вола 0,2 умножается на время 0,4 (41 день/256 в года и из этого корень), получаем 0,08. И это будет нашей некой сущностью, такой же очевидной как пространстовремя. А теперь скажем, что мы не будем держать этот опцион до экспирации. Закроем его через 21 день. Ну а если мы так решили, то в мире опционов мы можем сделать это прямо здесь и сейчас. Продадим опцион с тем же страйком но через 21 день экспирации. Наша сущность станет 0,06, так как время поменялось до 0,3. Если мы не собираемся торговать 0,4 времени, то нам надо как то приравнять наши два опциона по времени торговли в 0,3. При равенстве сигм на двух сериях получим 0,3*0,2=0,06=0,4*Х. Где буква Хэ означает сигму дальнего опциона в 15%. Таким образом, мы продали 20 сигму и купили 15. Получили соответствующий профиль.

( Читать дальше )

Новые функции на бирже Deribit

- 15 января 2019, 11:47

- |

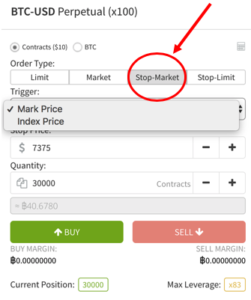

1.Stop-market order

Первая и наиболее востребованная новая функция на платформе Deribit — ордера Stop-Market. Клиенты Deribit могут использовать этот тип ордера для запуска рыночного ордера стоп-лосс при достижении определенной цены. Это полезное дополнение к стоп-ордерам Deribit. Стоп-лимитные ордера запускают лимитный ордер, как только достигается определенная цена. Этот лимитный ордер может быть не полностью заполнен, поэтому пользователь может предпочесть рыночный ордер. Оба типа заказов позволяют клиентам выбирать, должна ли цена триггера основываться на цене маркера или индексе. Обратите внимание, что индекс будет двигаться быстрее, чем цена, когда цены волатильны.

( Читать дальше )

НЕДЕЛЬНЫЕ ОПЦИОНЫ ПРОДАЕМ, КВАРТАЛЬНЫЕ - ПОКУПАЕМ.

- 14 января 2019, 19:34

- |

Я уже показывал эту модель в одном из предыдущих выпусков. Тогда было желание проверить эту модель на практике. Сейчас ясно, что при определенном соотношении волатильностей на квартальных и недельных опционах это может принести неплохую доходность.

youtu.be/rw7f7bcJ3AU «Дельта-хеджирование. Календарные спреды в помощь…»

И если самые простые покрытые продажи используют акцию как вечный опцион колл, то в этих стратегиях требуется приобретать покрытие каждый квартал. Но в отличие от тривиальных покрытых продаж сложные стратегии требуют бОльших затрат времени, поскольку ваше покрытие в день экспирации исчезнет… подобно тому как золотая карета превращается в тыкву. С акцией в депозитарии такого произойти не может.

( Читать дальше )

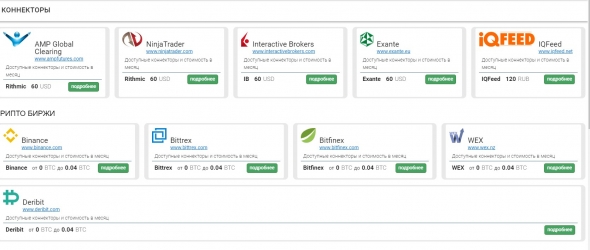

Автоматизированная торговля криптой TSLAb + Deribit

- 14 января 2019, 11:16

- |

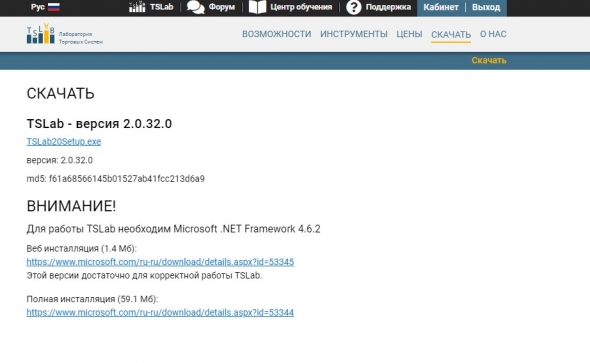

1. Скачиваем платформу tslab по ссылке: https://www.tslab.pro/download/tslab предварительно зарагавшись на сайте.

У кого не установлен Microsoft.Net Framwork предварительно скачиваем его.

2.На сайте tslab переходим в раздел в кабинет и там под вкладкой deribit нажимаем подробнее:

( Читать дальше )

15 акций, в которые я планирую инвестировать в 2019 году

- 13 января 2019, 18:30

- |

Принципы инвестирования:

— Стоимостное;

— Дивидендное;

— Стратегическое.

Условные обозначения:

E5 — средняя чистая прибыль за последние 5 лет;

P/E; EV/E; P/E5; EV/5E — по котировкам на 11.01.2019;

ROE — Рентабельность собственного капитала за последний год;

ДД — мои ожидания дивидендной доходности за 2019 год по котировкам на 11.01.2019.

Приоритет инвестирования — чем выше акция в списке, тем выше приоритет.

Акции стоимости

1) Сбербанк преф (170,05)

P/E = 5,3

P/Е5 = 8,4

EV/E = 5,3

EV/E5 = 8,4

ROE = 24,1%

P/B = 1,21

ДД = 10,6%

Резюме — отличные показатели, растущий бизнес, нет долга, практически монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

2) Мосбиржа (88)

P/E = 9,8

P/Е5 = 9,1

EV/E = 5,7

EV/E5 = 5,3

ROE = 16,9%

P/B = 2,32

ДД = 9,1%

Резюме — отличные показатели, растущий бизнес, нет долга, монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

( Читать дальше )

- комментировать

- 13.1К |

- Комментарии ( 70 )

Корреляция цен акций и индекса МосБиржи

- 13 января 2019, 17:33

- |

Корреляция цен акций и индекса МосБиржи

Введение

Если вы торгуете на фондовым рынке МосБиржи, то вам наверняка будет интересна связь между ценой акции и значением индекса МосБиржи. Вы наверняка замечали, что когда растет индекс и даже сильно растет, то есть акции, которые при этом падают. Если вы достаточно наблюдательны, то могли заметить, что при росте индекса некоторые акции почти всегда растут, тогда как некоторые акции остаются на месте или даже снижаются. Дело в том, что каждая бумага может расти или падать из-за следующих трех причин:

- Причин, связанных с самой бумагой (высокие/низкие показания прибыли, отчеты, оказавшиеся лучше/хуже ожиданий, налоговые льготы и т.д.).

- Из-за роста/снижения сектора, это тот случай, когда растут/падают все бумаги сектора, например из-за роста цен на нефть растут все акции нефтедобывающих и нефтеперерабатывающих компаний.

- Из-за роста/падения всего рынка, например, когда весь рынок растет из-за каких-то положительных фундаментальных факторов, например ожидающееся потепление отношений между странами, повышение рейтинга страны и т.д.

( Читать дальше )

- комментировать

- 11.9К |

- Комментарии ( 14 )

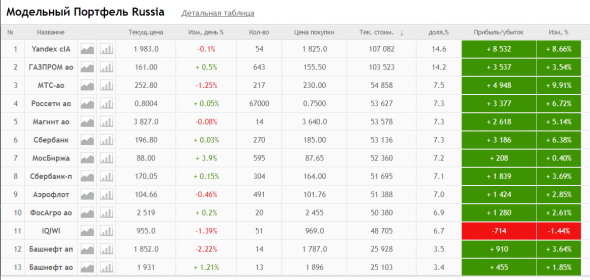

Лучшие Инвест-Портфели Смарт-Лаба

- 11 января 2019, 23:49

- |

Сейчас 13 акций в нём и 30% кеша свободного:

Стартовый размер портфеля: 1 000 000 рублей.

Может кто ещё захочет составить альтернативный портфель на эту сумму — велком. Ставьте тэг #SLinvest2019

По итогам года можно посмотреть кто лучше справился с загрузкой.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал