Избранное трейдера Антон Б

96% акций показывают доходность, как у облигаций. Исследование Hendrick Bessembinder

- 19 марта 2024, 21:12

- |

Hendrick Bessembinder, профессор финансов в Университете Аризоны, провел исследование и выяснил, какие публичные компании принесли акционерам больше всего денег с 1926 года.

Оказалось, из нескольких тысяч акций только 50 лучших отвечают за 40% всего прироста капитализации рынка. Суммарная доходность 96% акций соответствовала доходности гособлигаций. И только 4% акций обеспечили всю избыточную доходность рынка по сравнению с государственными облигациями.

Bessembinder пишет: «Проблема в том, я понятия не имею, какие компании принесут наибольшую прибыль в течение следующих 10, 20 лет… возможно, это будут компании, о которых мы никогда не слышали. Может быть, это будут компании, которых сейчас даже не существует. Если большая часть прибыли приходится на нескольких крупных победителей, которых трудно определить заранее, имеет смысл максимально диверсифицировать свой портфель, чтобы избежать риска невключения в него победителей.»

Результаты исследования подчеркивают важную роль положительной асимметрии в распределении доходности отдельных акций. Результаты помогают объяснить, почему активные стратегии (активное инвестирование) чаще всего уступает индексам.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 0 )

Кто на свете всех милее?

- 05 июля 2023, 17:28

- |

«Свет мой, зеркальце! скажи

Да всю правду доложи:

Я ль на свете всех милее,

Всех румяней и белее?»

В продолжение поста по итогам 10 лет пишу дополнение, меня в комментариях попросили сравнить результат еще с двумя фондами и долларом.

Это Аленка-Капитал Элвиса Марламова и другой фонд на букву А, который у меня вызывает сейчас только плохие воспоминания.

ПИФ Аленка-Капитал начал работать с конца 2017 года, т.е. данные лишь за 5,5 лет, из-за этого и средняя получилась ниже, чем могла бы быть в среднем за 10 лет. У Аленки был странный результат за 2018 год – минус 14,7% против индекса с плюсом 19,1%. В тот год Элвис Марламов был отстранен от управления по предписанию ЦБ.

В любом случае по годам интересно посмотреть.

( Читать дальше )

КЭРРИ-ТРЕЙД - синтетические облигации с доходностью 20-50% годовых

- 07 мая 2023, 10:44

- |

| 76421 | -0.06% | 41 908 | 3 200.0 | 4 672 006 | +8184 | 2023-06-15 | 40 | -1 579 | -2.02% | -18.22% | + | + | |||||

| 23:49:57 | BR-6.23 | BRM3 | 76.75 | +0.05% | 34 851 | 2 068.8 | 343 446 | +20122 | 2023-06-01 | 26 | + | + | |||||

| 23:49:58 | RTS-6.23 | RIM3 | 100590 | -0.17% | 10 177 | 1 584.4 | 158 096 | +2792 | 2023-06-15 | 40 | -2 778 | -2.69% | -24.19% | + | + | ||

| 23:49:59 | CNY-6.23 | CRM3 | 11.198 | -0.1% | 79 343 | 887.8 | 11 103 032 | +40418 | 2023-06-15 | 40 | 0 | 0.31% | 2.82% | + | + | ||

| 23:49:52 | SPYF-6.23 | SFM3 | 412.19 | +0.24% | 26 442 | 841.7 | 491 426 | +5978 | 2023-06-16 | 41 | + | + | |||||

| 23:49:59 | SBRF-6.23 | SRM3 | 21500 | -0.95% | 37 027 | 797.4 | 836 400 | +3890 | 2023-06-16 | 41 | -2 489 | -10.38% | -91.10% | + | + | ||

| 23:49:57 | MIX-6.23 | MXM3 | 242575 | -0.28% | 3 003 | 728.3 | 82 114 | -354 | 2023-06-15 | 40 | -11 249 | -4.43% | -39.89% | + | + | ||

| 23:49:42 | ED-6.23 | EDM3 | 1.1039 | -0.05% | 4 824 | 411. |

( Читать дальше )

ОФЗ-ИН дает доходность как портфель акций 30% и облигаций 70%

- 17 апреля 2023, 11:46

- |

Увидел таблицу доходности разных активов за 19,5 лет с 2003 года от УК ДОХОДЪ.

Получается, что портфель из одной облигации ОФЗ-ИН (значение инфляции + 2,5% в год) теоретически дает почти такую же доходность (+11,2% в год) как портфель акций 30% и облигаций 70% (+11,3% в год) на длинной дистанции.

Я перепроверил на дистанции в 10 лет с 1 марта 2013 года. Взял индекс полной доходности акций MCFTR и индекс полной доходности корзины ОФЗ постоянного купона RGBITR.

Не учитывая налоги и ребалансировку, по моим подсчетам получилось, что ОФЗ-ИН чуть-чуть опережает в доходности портфель из 30% акций и 70% ОФЗ с постоянным купоном (я учитываю и дивиденды и полученные купоны).

Неожиданный результат, правда? Без нервного стресса из-за проседаний портфеля акций, облигации ОФЗ-ИН стабильно растут год от года, опережая инфляцию.

Повторю, что это теоретический расчет, поскольку ОФЗ-ИН появились только с 2015 года.

Как я пришел в алготрейдинг. Скринер акций на Мосбирже

- 16 марта 2023, 09:29

- |

К сожалению, на прошлой неделе, да и в начале текущей, не было времени продолжить основную часть истории о моём приходе в алготрендинг. Был шибко занят с другом запуском третьего бота на ММВБ.

На этот раз, была успешно реализована идея создания скринера на платформе OsEngine. Суть идеи заключается в том, чтобы запустить рабочие стратегии на постоянный мониторинг выбранных бумаг ММВБ, и при определенных условиях, бот автоматически совершает сделки.

Однако, на практике все оказалось гораздо сложнее. Подбор акций для портфеля, которые в прошлом давали положительную доходность, занял довольно много времени. Конечно, это не гарантирует доходность в будущем, но шанс успеха явно выше, чем при использовании стратегий, которые ранее уже приводили к сливу депозита конкретно на тестируемой бумаге. Кроме того, требовался подбор весов для каждой акции в портфеле, а также подбор стратегий для каждой отдельной акции.

Я убежден, что для того, чтобы торговый бот зарабатывал, его необходимо настраивать индивидуально. Каждый бот должен учитывать размер депозита и готовность трейдера к принятию потерь. Кроме того, в одном боте могут быть использованы различные стратегии с разными таймфреймами для одной и той же акции, и таких акций может быть более 50 в скринере.

( Читать дальше )

Квантовое инвестирование

- 08 марта 2023, 16:51

- |

( Читать дальше )

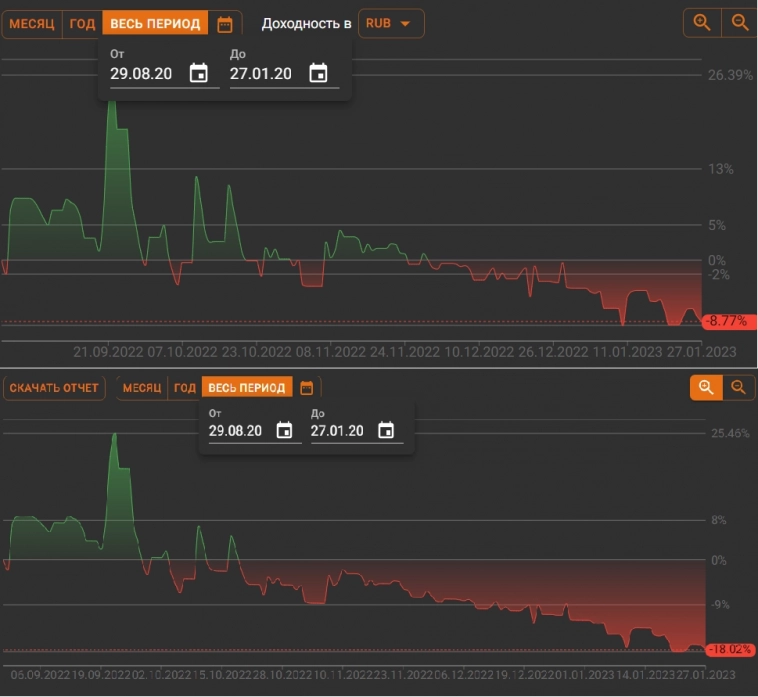

Результаты инвестирования с автоследованием comon.ru

- 08 февраля 2023, 20:49

- |

Первый отчет здесь.

Оставшиеся 5 стратегий за 4 месяца дали совокупный результат -5.42%

Стратегию Фьючерсный контракт RTS сделал по дням.

Проскальзывание в день в среднем составляет -0.09% или -22% годовых.

( Читать дальше )

Отрицательный исход инвестиций

- 31 января 2023, 00:05

- |

Свершилось! Мне впервые предложили взять деньги в доверительное управление. В принципе, можно было бы попробовать, получить деньги, положить их на вклад в банке и вернуть с процентами.

Моя роль была бы в том, чтобы спрятать деньги от человека и не дать ему их потратить. Но схема предполагала не только участие собственного капитала инвестора, но и взятие им дополнительных денег в кредит!

Объяснил, что так это не работает! Я и сам, если такой умный, могу взять деньги в кредит. Зачем мне посредники, которым нужно отдавать больше?

Большинство людей даже не представляет себе сложность и одновременную простоту мира финансов. Людям нужно бежать от слов с корнем «инвест», но они хотят всего и сразу.

Процент дохода по вкладу их никак не устраивает. Вдаваться в дебри финансовых алгоритмов и объяснять, почему доход свыше вклада сопряжен с риском, невозможно. Тебя не поймут. Подумалось, что они упускают мысль, что доход может быть не только положительным! То, что они ищут и получат «нахаляву» — это отрицательный доход. Испарение всех средств. Не устраивает 8% по вкладу? Считаете, что мало? А получить НИЧЕГО, потерять ВСЕ, это что лучше?

Для большинства людей лучшее, что они могут сделать, это сохранить то, что накопили. Или приумножить хоть чуточку на вкладе. Все остальное от лукавого.

P.S.

Рекомендую пересматривать этот фрагмент:

Обезьяний портфель: седьмой месяц

- 16 января 2023, 08:34

- |

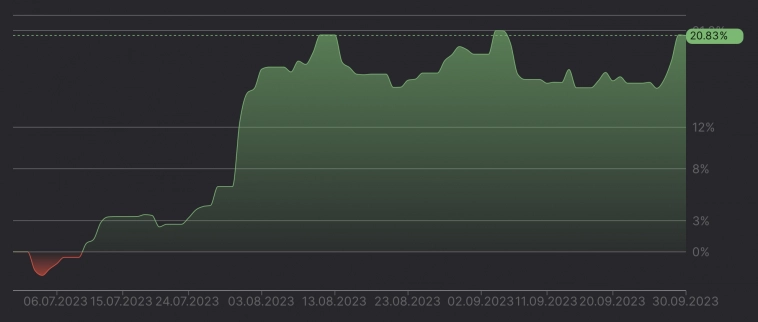

Семь месяцев назад я составил демо портфель из случайных акций, выбранных с помощью генератора случайных чисел, который имитировал выбор акций обезьянкой с целью развлекательного эксперимента.

Суть эксперимента — посмотреть, правда ли кропотливый выбор акций не нужен, и даже случайный набор покажет результат лучше рынка. Спустя семь месяцев портфель практически туземуннулся и в хорошем плюсе, а индекс топчется на месте. Неизвестно, как это будет на дистанции, а пока — смотрим промежуточный результат.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал