Избранное трейдера alx4ever

Как обогнать индекс (пример выигрышной торговой стратегии)

- 15 октября 2018, 09:37

- |

Как обогнать индекс (пример выигрышной торговой стратегии)

В кругу экономистов бытует мнение, что обогнать фондовый индекс на длительной перспективе невозможно, и если вам удалось в какой-то определенный год вырваться вперед, получив прибыль гораздо выше той, которую продемонстрировал индекс акций, то в будущем неизбежно ваши результаты не превзойдут индекс, а могут оказаться только хуже него. Подобная точка зрения следует из гипотезы эффективного рынка. К сожалению, экономика отличается от математики тем, что строгое доказательство практически любого утверждения представляется невозможной задачей. Тем не менее, в данной статье мне бы хотелось привести пример одной из стратегий, которая способна обогнать индекс акций в длительной перспективе. Разумеется, я отдаю себе отчет в том, что не могу доказать это математически. Впрочем, в экономике практически везде используются различные гипотезы, которые невозможно доказать, например, почему-то принято считать, что движение цен подчиняется нормальному распределению, и я что-то нигде не встречал какого-либо доказательства подобного утверждения. Тем не менее, именно на основе гипотезы о нормальном распределении была придумана знаменитая формула Блэка-Шоулза для оценки стоимости опционов, за которую ее авторы даже получили нобелевскую премию.

( Читать дальше )

- комментировать

- ★148

- Комментарии ( 104 )

А крутите вы статистику так, как пытаюсь крутить ее я? =)

- 12 октября 2018, 19:34

- |

Введение

Вообще, на мой взгляд, однозначно полезно вести статистику и тщательно за ней следить в различных разрезах. Это может быть и разрез рынка и разрез результатов вашей торговли. Как то на заре моего осознанного трейдинга, один мой более опытный коллега (Глеб, привет), сказал: «Вообще у рынка есть несколько показателей, которые характеризуют рынок: ликвидность и волатильность. И их вариация характеризует стадии рынка.» Это было около пяти лет назад. А помню и более того, применяю, до сих пор.

Пример

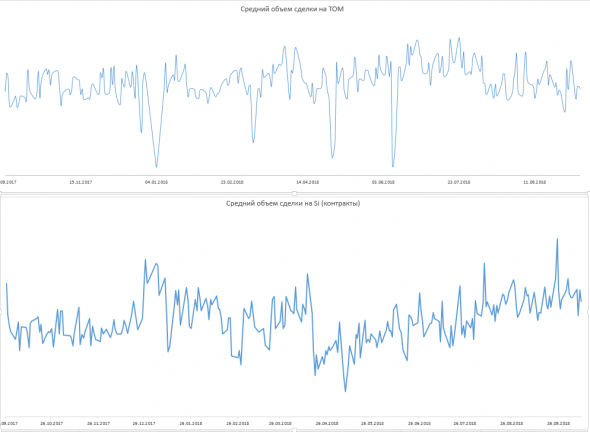

Я вот например придумал для себя показатель ликвидности. Вычисляю средний объем сделки за сессию в том или ином стакане.

Как можно увидеть, ликвидность стакана на споте практически не меняется. А показатель на срочке после апрельских событий резко просел и очень и очень долго восстанавливается. Как минимум, если у вас какие то алго для срочки, то в такие моменты в массе случаев нужно было реагировать и применять меры.

( Читать дальше )

ОФЗ на Московской бирже - часть 1.

- 09 октября 2018, 09:21

- |

Итак, ЦБ поднял процентную ставку на 0,25 пунта до 7,5% — а это значит, что облигации упали, а доходность по ним выросла. Примерно такого развития событий мы и ожидали и писали об этом в нашей группе ВК и также недавно опубликовали обучающую статью по облигациям на тему такого понятия как дюрация.

Теперь настало время обещанного обзора облигаций. Сегодня будет только первая часть, где мы в общем рассмотрим те ОФЗ, которые сейчас могут быть интересными, а во второй части мы уже дадим конкретную рекомендацию и сами что-то купим в портфель.

ОФЗ на Московской биржеК сожалению сейчас нет доступа к терминалу QUIK — поэтому будем пользоваться данными с сайта Московской биржи (там нет показателя дюрации и это плохо, также поэтому будет 2 часть обзора).

Почему мы будем смотреть именно ОФЗ? Ведь есть еще корпоративные облигации, доходность по которым может быть выше. Да, это действительно так, но и риски там могут быть намного выше. Мы же в целом исходим из того, что ОФЗ — самый надежный инструмент инвестирования на Российском фондовом рынке (надежнее, чем депозит в Сбербанке). И этот самый надежный инструмент может дать очень неплохую доходность. Поэтому берем ОФЗ, а для более рискованных вложений у нас есть акции.

( Читать дальше )

Портфель из акций компаний России на 10 лет

- 06 октября 2018, 20:25

- |

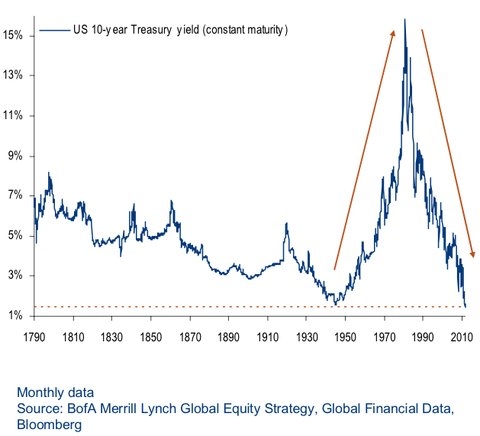

Все мы прекрасно знаем, какие события в мире произошли в прошлый период минимальных процентных ставок. Подготовится к подобному сценарию не удастся, с учетом современного вооружения очередная мировая война сотрет с лица земли все живое. Поэтому такой вариант лучше просто не рассматривать, хотя и исключать его полностью, увы, нельзя. Будем надеется что все самое худшее в мире уже произошло и мы сейчас наблюдаем пик торговых войн и локальных военных конфликтов с переделом сфер влияния. Если это так, то дальше ситуация будет постепенно налаживаться.

При этом повторения 2008-2009 года ожидать не стоит, нас ждет период длительной волатильности со взлетами и падениями различных активов. Стоимость компаний одного сектора может быть существенно выше обоснованной, при этом других — болтаться у дна. Через некоторое время ситуация изменится, но процесс быстрым не будет — на это как раз может уйти следующие 10 лет.

Пока не понятно, как подобные процессы отразятся на нашем рынке. Высказываются разные идеи — от безудержного роста до полного коллапса. Причем, судя по ощущениям обывателей, люди не ждут ничего хорошего. Но, как известно, покупать активы нужно в момент максимального пессимизма. И думаю мы близки к этому.

В целом наш рынок весь недооценен, исключение — нефтяная отрасль. Стоимость многих акций экспортеров черного золота на максимуме, при этом их дальнейшая судьба — под вопросом. Во-первых, в течении 10 лет мы как раз можем увидеть пик потребления нефти. Во-вторых, отдача нефтяных месторождений в России падает. В-третьих, быстро торговые войны не закончатся, а ограничения на нефть, как инструмент давления, очень удобны. В-четвертых, Россия постепенно слезает с «нефтяной иглы», доля поступлений от экспорта углеводородов в бюджет все-таки снижается. Думаю в течении 10 лет нефтяная отрасль может даже перестать быть образующей.

А остальные сектора? Тут полное раздолье: финансовый сектор, телекомы, ритейл, энергетика — все на минимуме. Начнем формировать портфель:

( Читать дальше )

Что делать если комп тормозит, актуально для трейдеров.

- 01 октября 2018, 17:12

- |

Инвестграм#7. Работа с Excel. Построение графиков доходностей.

- 04 сентября 2018, 13:59

- |

Доброго времени суток, коллеги!

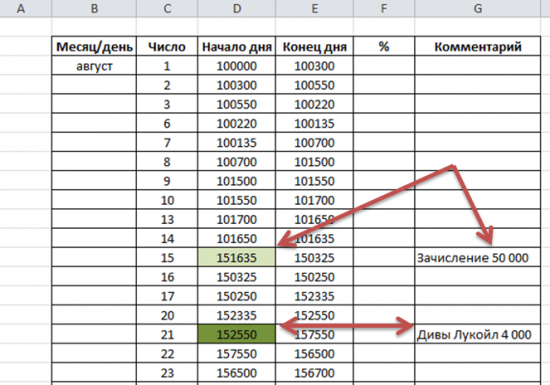

К сегодняшнему дню я подготовил материал, а точнее получилась подробная инструкция для работы с программой Excel. Или как посчитать, и построить процентный и рублевый график доходностей.

Для начала необходимо заполнить необходимые поля в таблице. Сразу оговорюсь, что применяемые навыки можно использовать как для инвестиций, так и для спекуляций. Соответственно зная базовые навыки из данной статьи, вы сможете самостоятельно построить графики как годовой доходности, так и месячной/дневной и т. д.

Итак, продолжим… Заполним поля.

( Читать дальше )

11 практических советов для торговли руками

- 28 августа 2018, 16:37

- |

1. Изучайте дневной таймфрейм, все крупные деньги его смотрят. Крупные деньги бывают умными и глупыми. Крупные деньги конкурируют между собой. Поражение крупного игрока проявляется на выходе из нескольких дневных консолидаций – ищите там точку входа (6).

Торгуйте внутри дня, ибо рынок изменчив и капризен, в этом ваше преимущество и слабое место крупных денег.

2. Внутри консолидации торговля ведется от расширения границы диапазона. Торговля в диапазоне также обязательна к изучению. Хотя доходы тут будут меньше, а труд тяжелее — вы играете против маркетмейкера, но разницу прочувствуете хорошо. С годами вы сможете выполнять меньше тяжелой работы, как и любой профессионал.

( Читать дальше )

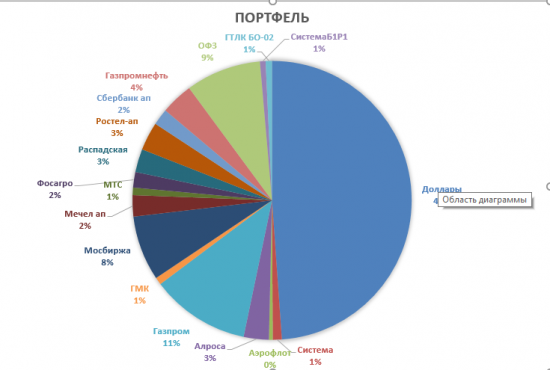

Мой портфель. Навеяно инвестиционным планом Клоченка

- 16 августа 2018, 21:27

- |

Российский рынок, в целом, недорогой и есть, что купить по текущим ценам, но как всегда весь вопрос в нюансах. Недорогие компании в основном те, которые генерируют рублевый доход, экспортеры оценены более менее справедливо и падать особо не хотят. Я не считаю, что европейский и американский рынок очень дорогой, но там все очень закредитовано, что в ожидании роста процентных ставок ставит под вопрос дальнейшую рентабельность многих компаний.

На текущий момент мой портфель выглядит следующим образом:

| Доллары |

( Читать дальше )

Подход в инвестициях. Статья о том, как я инвестирую.

- 15 августа 2018, 12:18

- |

Доброго времени суток, коллеги!

Сегодня подготовлен материал, который показывает и доказывает на примере моего портфеля, что стабильное инвестирование примерно равными долями и реинвестирование полученных дивидендов/купонов дает возможность иметь большую доходность, а также нивелировать временные падения активов.

Что я подразумеваю под инвестированием равными долями и реинвестированием?

Все достаточно просто, важно выбрать для себя комфортную сумму денежных, которую Вы готовы инвестировать ежемесячно. Я приобретаю бумаги равномерно. Докупаю падающие бумаги, держу растущие. В целом у меня подход такой… Не продавать. Я поставил себе цель – инвестировать 18 лет (на совершеннолетие ребенка) и посмотреть, что будет. Инвестирую 10% от дохода не от основной деятельности. Поэтому готов рисковать деньгами и в целом считаю так, что как будто я просто недополучаю эти деньги. Следовательно, я не сильно беспокоюсь инвестировать на такой длительный срок.

Разумеется, что в нашей жизни могут произойти разные события, перевороты в стране, кризисы и т.д. Ничего страшного… есть вероятность иметь достойную сумму в будущем… (нужно же проверить теорию Баффета о долгосрочном инвестировании) нежели просто тратить эти деньги сегодня. Если не получится, я не сильно расстроюсь. А если получится, то надеюсь можно будет смело писать книги… =)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал