Избранное трейдера alexis79

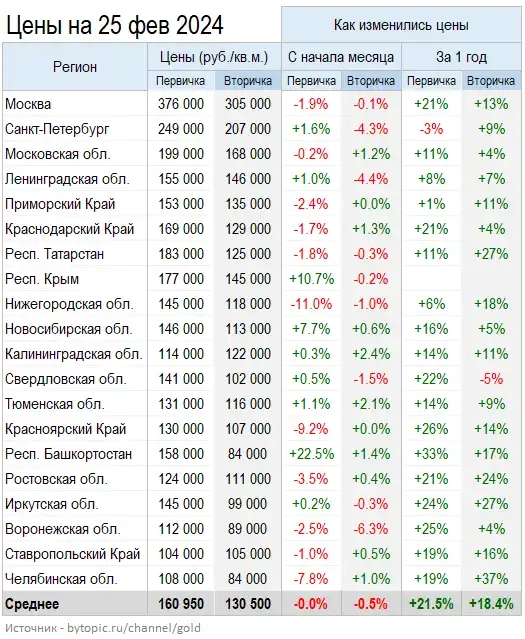

Цены квартир в Феврале. Предложение в Крыму быстро растет.

- 25 февраля 2024, 22:03

- |

За 25 дней Февраля средние ценники почти не изменились, но отдельные регионы гуляют так, что будь здоров! Например, башкирские продавцы новостроек подняли ценники на +22% (при этом, годовой рост всего +33%). Крымские торгаши новостройками тоже подняли ценники, но не так круто — всего на +10.7%. Видимо какой-то дорогой ЖК вывалился на рынок.

Ценники продавцов квартир в топ-20 регионах демонстрируют эректильную дисфункцию, вызванную фригидностью ипотечников:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 15 )

Индия

- 25 февраля 2024, 21:29

- |

| Индия не была особо заметным партнером для России, но новые реалии сделали ее одним из лидеров по привлечению валюты. Одновременно наметился колоссальный торговый дисбаланс: мы им товаров на 60 миллиардов долларов, а они нам — всего на 4 миллиарда. «Фонтанка» посмотрела, что нынче скрывается за словами «хинди руси бхай бхай». Что мы им продаем За три года объем поставок российских товаров в Индию вырос в 10 раз. Уже в 2019–2020 годах основными статьями экспорта были: немножко нефти, немножко угля, бриллианты, бумага и удобрения. Всегда хорошо шло российское подсолнечное масло. Итого где-то на 6 миллиардов долларов. Назад караваны тоже пустыми не шли: лекарства, простецкое оборудование и телефоны, чай, креветки и кое-что еще по хозяйству — примерно на 2–2,5 миллиарда долларов. Катаклизмы 2022–2023 годов произвели на индийско-российскую взаимную торговлю огромный эффект. Десятки миллионов тонн российской нефти пошли в порты с экзотическими для русского уха названиями типа Мундра, Кандла, Махараштра. Относительно знакомым было слово Мумбай, но это для тех, кто помнил, что так теперь называется Бомбей. |

( Читать дальше )

Оскароносный Фильм Спилберга, который вы не смотрели, и причем тут Уоррен Баффет?

- 25 февраля 2024, 19:05

- |

Кароч, есть такой фильм у Спилберга — «Секретное досье», который вы наверняка не смотрели. Основан на реальных событиях.

В чем фишка? Мерил Стрип сыграла реального персонажа — Кэтрин Грэм, владелицу топовой столичной газеты США — The Washington Post.

Считается, что она и ее газета сыграли важную роль в Уотергейтском скандале, который стал причиной отставки президента Никсона.

В 1963 году муж Кэтрин, страдавший от психозов, застрелился, и владение газетой переехало к ней по наследству. Ей было 46 лет, она была прирожденной аристократкой, но слабо врубалась в бизнес.

В чем прикол?

Уоррен Баффет был лучшим другом Кэтрин Грэм. Вначале он владел всего 10% пакетом акций и постепенно с ней так сдружился, что взял над ней шефство. Он был реально ее наставником, обучал ее бизнесу, инвестициям и консультировал по всем самым важным вопросам.

Он ездил в ней минимум раз в месяц в Вашингтон. В ее доме он даже хранил свою одежду, чтобы переодеться. Все гадали, были ли они любовниками, но, зная Баффета, вряд ли между ними было что-то кроме дружбы, тем более она была его на 13 лет старше.

(Это я все читаю книгу про Баффета. Очень интересно, много нового узнаю)

Подведение итогов 8 лет инвестирования ч.2

- 25 февраля 2024, 16:09

- |

В прошлой части https://smart-lab.ru/blog/988888.php (красивый номер поста, кстати) я решил поделиться своими результатами инвестирования за 8 лет. Среднегодовая доходность (XIRR которая) получилась 8.6%.

Написал заметку, налил чаю, приготовился читать комментарии. Комментирующих можно поделить на несколько групп:

- Быстрее всех с соболезнованиями выступили, как мне кажется, любители технического анализа. Увидели «обнуление» графика — все сразу понятно, слился в ноль. Зачем дальше читать:)?

- Было много различных советов. Что самое интересное, во многом противоположных: нужно было сразу в 2016 году покупать VOO через IB VS нужно покупать все напрямую, никаких прокладок, ETF — зло.

- Похоже, у всех комментирующих результаты намного лучше, минимум 20% годовых. Искренне рад за всех!

- Некоторых сильно возмутило, что я посмел оставить ссылку на свой блог. Даже причислили к инфоцыганам и зазывалам.

Вернусь же к подведению моих итогов. В первую очередь я хотел обогнать процент по банковскому вкладу. Получилось ли? Для сравнения я взял динамику максимальной процентной ставки в 10 крупнейших банках за период 01.03.2016 по 31.12.2023

( Читать дальше )

Богатые богатеют, а бедные...

- 25 февраля 2024, 15:25

- |

Мы живем в мире, где существует феномен неравномерного распределения материальных благ. Человек уже ими обладающий, продолжает их накапливать и приумножать, в то время как другой, изначально ограниченный, оказывается обделен ещё сильнее и, следовательно, имеет меньшие шансы на дальнейший успех.

Когда один получает проценты по банковскому вкладу, купонный или дивидендный доход, другой вынужден платить проценты банку за взятый кредит. Богатый становится ещё богаче, в то время как бедный — ещё беднее.

Между бедностью и богатством существует широкий спектр уровней финансового благосостояния и в какую сторону вы будете двигаться (в сторону нищеты или увеличения материального достатка) зависит прежде всего от ваших действий и уровня финансовой грамотности, и в меньшей степени от стартовых условий. А вот с какой скоростью в абсолютных цифрах будет происходить рост богатства напрямую зависит от суммы капитала.

( Читать дальше )

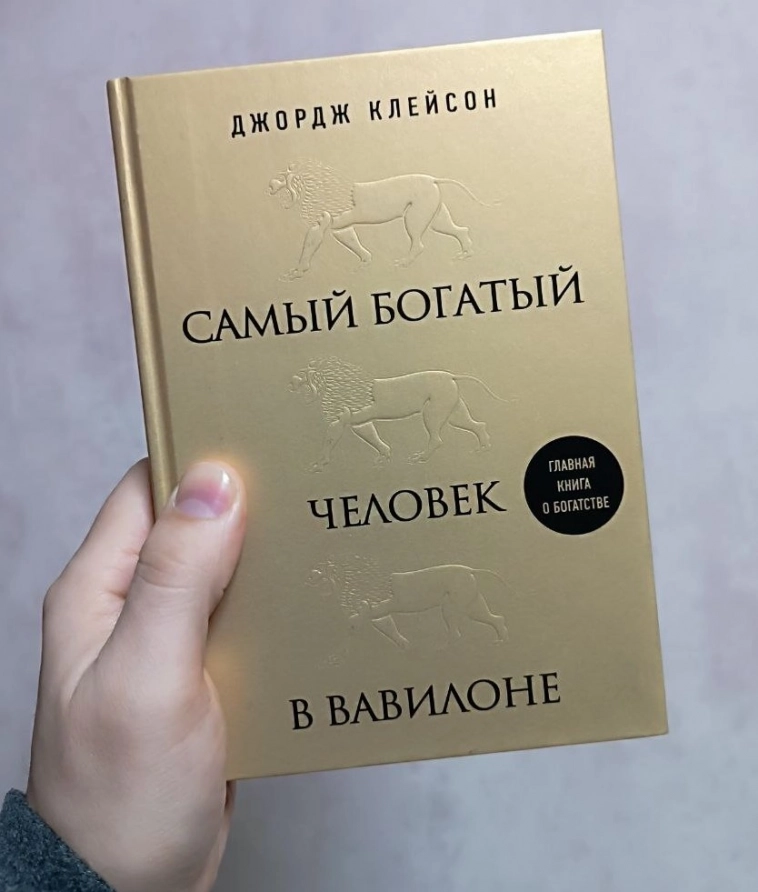

Мудрость торговцев древнего Вавилона актуальна по сей день...

- 25 февраля 2024, 13:00

- |

К книгам, на которые издательство наносит различного рода инфоцыганские надписи, отношусь крайне негативно и с определённой долей скепсиса. Именно по этой причине я долго обходил стороной «Самого богатого человека в Вавилоне», вышедшего из-под пера американского писателя Джоржа Самюэля Клейсона аж в 1926 году, и, как оказалось, зря.

Серия очерков об управлении личными финансами и экономии, поданная автором в форме притч, события которых происходили в древнем Вавилоне, в своё время получили широкое распространение в финансовых кругах. Со слов самого автора, источником являлись клинописные таблички, датируемые вавилонской эпохой и найденные археологами на территории Месопотамии, на которых неизвестным писцом отражена мудрость вавилонских торговцев. Факт работы автора с клинописными табличками подтверждается Британской ассоциацией археологов, к помощи специалистов которой он прибегал при расшифровке записей.

В книге нет рецепта, как разбогатеть.

Автор доступно и последовательно рассказывает, как привести свои личные финансы в порядок, не важно, на сколько плохо у вас с ними в данный момент времени.

( Читать дальше )

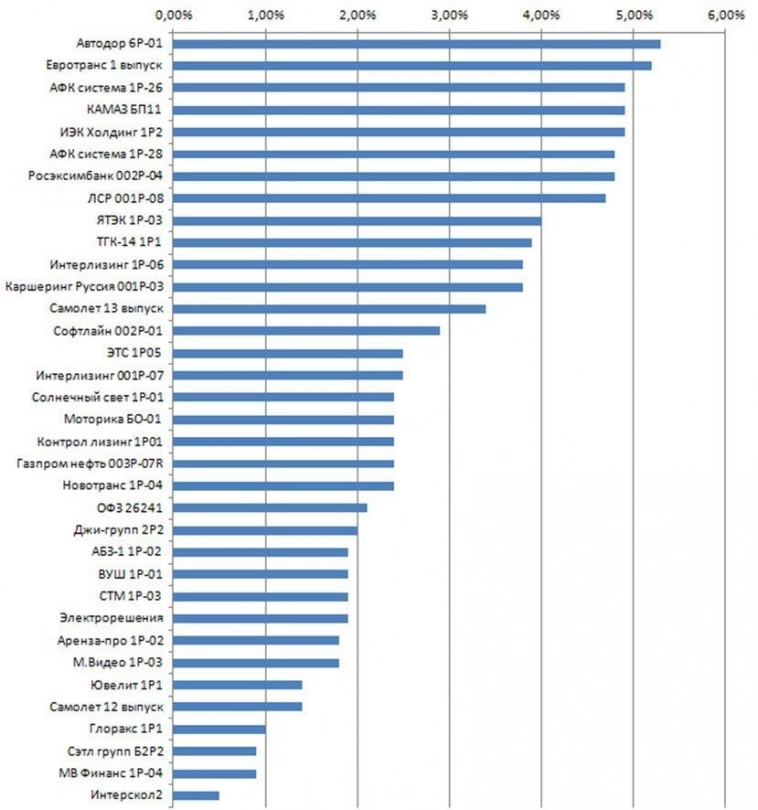

Какие облигации есть в портфеле?

- 25 февраля 2024, 11:27

- |

Посмотрел какие облигации у меня есть и их доли. Всего доля облигаций сейчас 41%. Выпусков много, в основном покупал на размещениях.

По состоянию на 25.02.2024 по типам купона состояние такое:

— облигаций с постоянным купоном 83%;

— облигации с плавающим купоном (флоатеры) 17%.

Это в основном корпоративные выпуски с погашением через 2...4 года (КАМАЗ, Самолёт, АФК система), есть короткие (Автодор, Джи-групп) из долгосрочных только ОФЗ 26241. Беру на ИИС, увеличивая доходность с помощью налогового вычета.

Подписывайтесь на мой телеграм-канал, в нем:

— делаю обзоры на ценные бумаги,

— показываю свой путь к доходу с дивидендов и купонов.

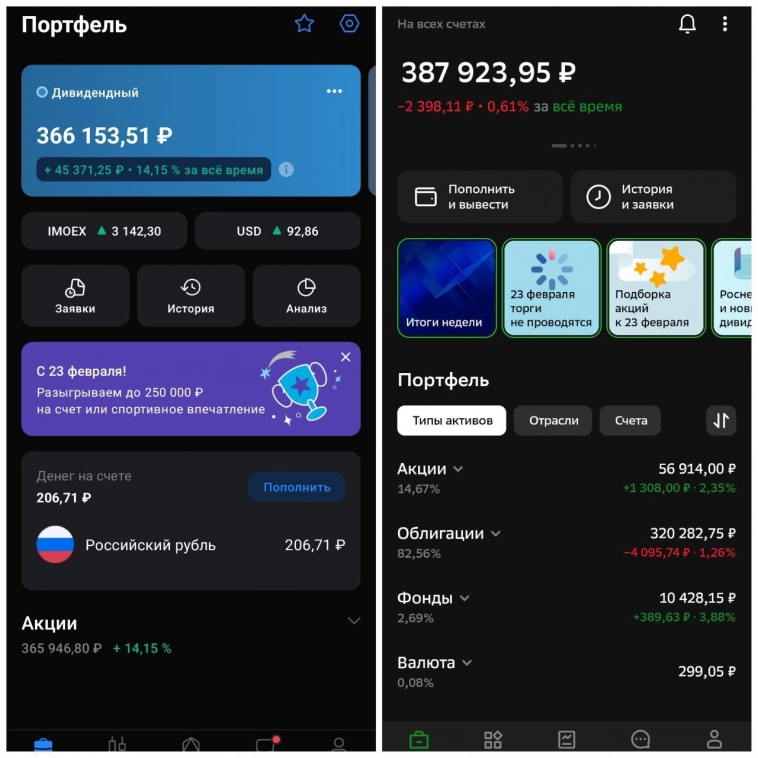

На пути к 12 млн с нуля. Позади 20 из 141 месяца. Результаты.

- 23 февраля 2024, 18:28

- |

Я продолжаю двигаться к своей цели в 12 млн руб в активах, срок для себя обозначил в 141 месяц. Это срок, в течении которого, планирую пополнения портфеля, после этого вложения собственных средств в рынок будут приостановлены.

Брокерские счета:

На данный момент их 2. ИИС (брокер Сбер), Дивидендный (брокер БКС)

В общей сложности, на сегодняшний день (23.02.2024) в портфеле активы на 754 тыс рублей. Начинал около полутора лет назад с нуля.

В этом году запланировал пополнить ИИС на 400 тыс руб, на обычный брокерский счет пойдет не более 200 тыс. руб. К сожалению большими суммами пополнять сейчас не получается, буду исходить из того что есть.

В 2023 году ИИС удалось пополнить на 300 тыс руб. 13.01.2024 подал декларацию на налоговый вычет. 20.02 звонили с налоговой просили выслать чеки пополнений счета, хотя в поддержке брокера утверждали, что чеки налоговой не нужны и достаточно отчета брокера за 2023 год. Выслал им в тот же день, в общем лед тронулся и скоро полагаю проверка завершится.

( Читать дальше )

Акции строительного сектора РФ 2024

- 23 февраля 2024, 09:56

- |

В 2024 год строительный сектор вошел не так радужно, как годы до этого. Всё дело в высокой ключевой ставки и ужесточением условий для льготной ипотеки. Все девелоперы болезненно воспринимают данные изменения, но каждый по своему. О том, акции каких застройщиков сейчас наиболее перспективны и на каком этапе находится недвижимость в России, читай ниже.

Ипотека

ИпотекаВпервые льготная ипотека была введена в апреле 2020 года. По ней гражданин РФ подходящий под необходимые условия, может взять кредит на жилье. Всего было представлено 7 программ по которым можно было получить скидку. В число этих программ входит: молодая семья, материнский капитал, ипотека под 6 процентов при рождении второго ребенка, военная ипотека (для участников НИС), дальневосточная ипотека, сельская ипотека, ипотека для многодетных семей. Общими пунктами было выделялось: ставка – до 6,5%; первый взнос – минимум 20% от стоимости квартиры; объект – квартира в новостройке от застройщика; максимальная сумма – максимум 6 млн рублей в регионах и до 12 млн рублей в Москве, Санкт-Петербурге и столичных областях; требования – наличие гражданства РФ.

( Читать дальше )

По знаком Талеба: можно ли предсказать приближение черного лебедя?

- 22 февраля 2024, 11:50

- |

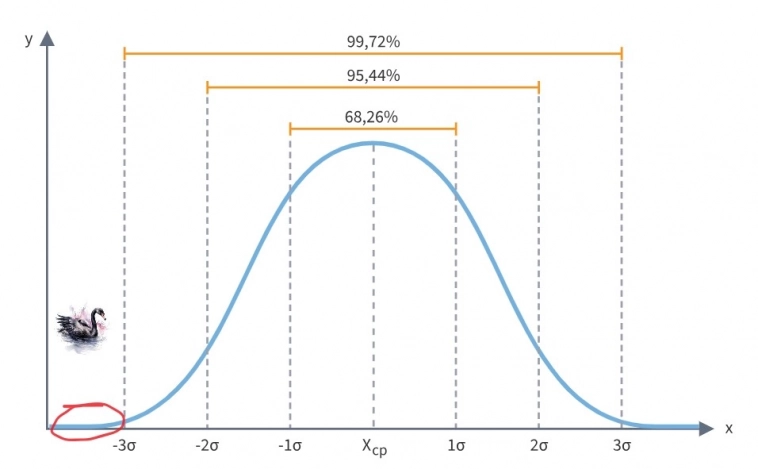

Антихрупкость и ассиметрия – ключевые понятия Талеба в контроле над «жирными хвостами» рисков. Хвостовой риск (tail risk) — риск наступления редкого события, в результате которого цена актива за короткое время изменится больше, чем на три стандартных отклонения от среднего значения. Черные лебеди кроются именно за пределами 3-х отклонений (сигм).

Нормальное распределение и хвостовой риск

Правило 3-х сигм заключается в том, что при нормальном распределении случайной величины, к которой можно отнести доходность на рынке акций, 68,26% значений лежат в пределах 1-й сигмы, 95,44% — в пределах 2-х сигм, а 99,72% — в пределе 3-х сигм в любую сторону от среднего значения. Вероятность того, что величина выйдет за пределы 3-х сигм составляет всего 0,28% или 300 к 1.

Распределение доходности S&P500 за 150 лет

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал