Избранное трейдера alexeyportfolio

Уровни для покупок по конкретным акциям - итоги мозгового штурма аналитиков Mozgovik. Weekly #80

- 22 августа 2024, 19:01

- |

Тренд — это вид рыночной неэффективности. Во время бычьего рынка вам дают продать акции по ценам, которые явно выше фундаментально оправданных. Это мы видели сплошь и рядом в первой половине года. Но участники рынка привыкают к ценам и тенденции и начинают смотреть только вверх.

То же самое происходит и во время медвежьего рынка. Пессимизм захватывает толпу, акции какое-то время продаются по низким ценам, ниже фундаментально оправданных значений. Излишний пессимизм в такие моменты — источник «альфы» в доходности разумных инвесторов, которые будут покупать по низким ценам, прошу не забывать это.

( Читать дальше )

- комментировать

- ★24

- Комментарии ( 86 )

Подробно структура моего портфеля. Какие акции буду докупать и по каким ценам? W#79

- 02 августа 2024, 20:50

- |

Доброго вечера. Еженедельный психотерапевтический обзор беспокоит.

Сегодня, похоже, мы получили последние дивиденды на счета, но это не помогло рынку. Я провел небольшой опрос (2000 голосов), который показал, что примерно 50% инвесторов собираются реинвестировать дивиденды, 36% выведут их в облигации и LQDT, 18% сообщили о выводе денег с рынка. Суммы от дивидендов значительные, должны были оказать поддержку рынку, но IMOEX тем временем закрыл неделю на уровне 2899, что стало новым минимумом за последний год. Плохой признак, технически.

Тем временем, на мировых рынках, похоже, НАЧАЛОСЬ.

📉Японский рынок упал сегодня максимально с 2016 года (-6%).

📉S&P500 снижается более чем на 2% и это второе такое сильное снижение за 2 недели и максимальное минимум за 1,5 года.

📉Снижение на мировых рынках выливается в падение цен на нефть, которая опустилась сегодня до $77 — по цене закрытия это минимумы этого года.

Как назло, сегодня вышла новость о том, что:

“OFAC ПРОДЛИЛО ЛИЦЕНЗИЮ НА СВОРАЧИВАНИЕ ОПЕРАЦИЙ С МОСБИРЖЕЙ, НКЦ И НРД ДО 12 ОКТЯБРЯ”

Не уверен, что это хорошая новость. Потому что

( Читать дальше )

Инвестиционно-спекулятивный портфель, 31.07.2024. Изменения месяц спустя 📉

- 01 августа 2024, 09:39

- |

«Лучше купить хорошую компанию по справедливой цене, чем обычную по замечательной цене» — Уоррен Баффетт

Продолжаю регулярную традицию и раз в месяц выкладываю портфель. Однако, полезнее выкладывать портфель после крупных сделок, думаю в будущем так и буду поступать. С другой стороны, из-за плавного набора позиций обычно крупные покупки/продажи размыты. Напоминаю, что цель последних нескольких лет — это обгонять индекс МосБиржи полной доходности.

Прошлый пост: https://smart-lab.ru/company/mozgovik/blog/1033556.php

Портфель снова 18кк, что составляет -8% с хаев. Рост сначала 2024 г. +26%.

С поста сделанного ровно год назад (https://smart-lab.ru/company/mozgovik/blog/926658.php) + 55%. Как и год назад плечи не использую и в портфеле в среднем более 12 акций. Однако, уже несколько лет думаю над использованием условно «безопасного» плеча в 20% в некоторые моменты рынка, возможно к нему приду.

Если бы ушел в LQDT в марте, то сейчас счет был бы на ~1,5 млн меньше. Я к тому, что даже выйдя из акций (в почти нужное время) можно недозаработать. Рынок хорошо платит за удержание разумного риска, но наказывает за жадность. Сидеть на ~ 100% в LQDT, с желанием зайти на рынок позже, когда тот будет ниже — это также может быть отчасти жадностью.

( Читать дальше )

9 акций РФ для покупки на всю жизнь

- 18 июля 2024, 08:59

- |

ТОП-9 российских акций для покупки на всю жизнь!

🔥Сразу два очень популярных инвест-канала с миллионными просмотрами на YouTube на днях опубликовали подборки акций, которые по их мнению можно купить в 2024 и держать всю жизнь. Не буду называть каналы, чтобы не делать лишней рекламы и не смещать фокус внимания с самих бумаг на громкие имена. Замечу лишь, что одни аналитики выбрали 5 акций, а другие — 6.

👉При этом 2 бумаги в этих подборках пересеклись, т.е. суммарное количество «пожизненных» акций составило 9 штук. Итак, представляю вам ТОП-9 акций для счастливой пенсии по мнению известных инвест-аналитиков, к которым прислушиваются миллионы людей в РФ.

Чтобы не пропустить самое интересное и важное из мира финансов и инвестиций, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

👇Расположу акции в алфавитном порядке. Отдельно отмечу бумаги, которые вошли в оба независимых ТОПа.

💎ALRS Алроса

Крупнейшая в мире алмазодобывающая компания, на долю которой приходится более четверти мировой добычи алмазов.

( Читать дальше )

Гугл-таблица с данными из API Московской биржи. Подготовка таблицы

- 11 мая 2024, 17:20

- |

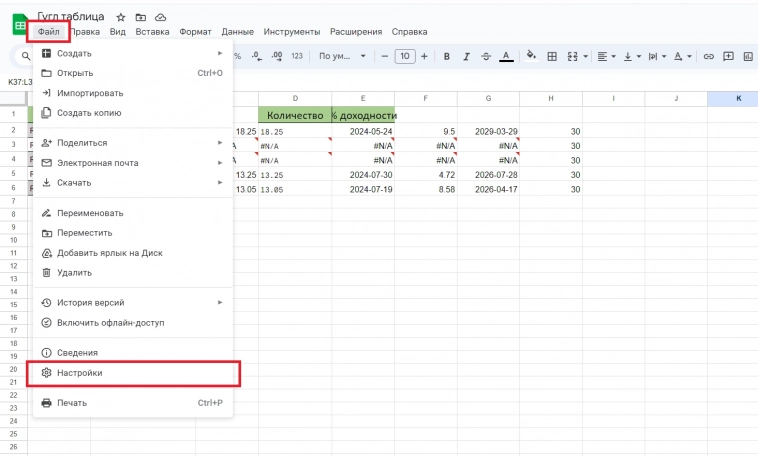

С таблицами excel разобрались, но у нас есть ещё большой пласт информации по гугл таблицам.

Тут также необходимо подготовка так как без неё у вас могут не подгружаться данные.

Вся подготовка заключается в изменении региональных настроек.

Переходим в «Файл» -> «Настройки»

Далее в «Региональные настройки» меняем регион на «Соединенные Штаты». Нажимаем «Сохранить настройки»

( Читать дальше )

Топ-10 облигаций с высокой доходностью и низкими рисками

- 23 апреля 2024, 07:18

- |

Все мы хотим, чтобы инвестиции не только приносили максимальный доход, но и соотносились с минимальными рисками. В идеале совсем без дефолта. Наименее рисковыми активами принято считать государственные облигации, но доходность по ним оставляет желать лучшего.

Что тогда, если не ОФЗ? Чуть более рисковыми, но при этом максимально стабильными принято считать корпоративные облигации с рейтингом уровня А, по которым доходность уже будет приравнена к ключевой ставке. При этом, если мы используем плюшки ИИС, то на этом инструменте можно получить порядка 29-30% годовой доходности.

Аналитики подобрали 10 облигаций от уровня АА- до уровня А- (и соизмеримым уровням по рейтинговым шкалам НКР, Акра и РА Эксперт).

1. Новотранс, выпуск 001P-0

Дата погашения: 27.11.2024

Доходность: 17,85%

Цена облигации: 97,34%

2. Пионер, выпуск 001P-06

Дата погашения: 04.12.2025

Доходность: 17,82%

Цена облигации: 94,5%

3.Интерлизинг, выпуск 001Р-06

Дата погашения: 24.08.2026

Доходность: 17,56%

Цена облигации: 95,58%

( Читать дальше )

Делаем обзор золота и определяем какой золотодобытчик подходит для ставки на рост золота

- 04 апреля 2024, 15:36

- |

В последнее время золото становится одной из главных тем в инвест. сообществе. Давайте посмотрим как сейчас обстоят дела на рынке золота, узнаем последние прогнозы и попробуем выбрать наиболее интересную золотодобывающую компанию в РФ.

Начнём мы со спроса на золото👉

В 2023 мировой спрос на золото снизился на 5,3% до 4448 тонн, основное влияние на сокращение спроса оказали золотые ETF-фонды. Снижение инвестиционного спроса в ETF-фондах составило 15% в годовом исчислении, потери составили 244 тонны. Центральные банки снизили объем закупок на 4,1% в годовом исчислении до 1037 тонн.

В 2024 году ожидается снижение спроса со стороны центральных банков примерно на 220 тонн. Снижение связано с тем, что некоторые ЦБ достигли краткосрочных целей по увеличению запасов золота после двух лет рекордных покупок.

В то же время, в 2024 году ожидается рост спроса со стороны золотых ETF-фондов примерно на 380 тонн, так как аналитики ждут снижения процентных ставок в развитых странах во 2-м полугодии 2024 года.

( Читать дальше )

Рекордные дивиденды

- 25 марта 2024, 11:07

- |

Аналитики Сбера прогнозируют, что крупнейшими компаниями по объему выплаты дивидендов в этом году могут стать Лукойл, Сбер и Роснефть. Главным дивидендным сектором экономики, по праву, считается нефтегаз. Однако, Лукойл огорчил рынок скромным финальным дивом за 2023. Хотя, это повышает вероятность быстрого закрытия гэпа, поскольку следующая выплата вероятно будет выше

$LKOH $SBER $ROSN

Рубрика #выжимки

Самое важное из исследования 'Дивиденды в России' от SBER CIB.

В 2024 и 2025 годах дивиденды могут оказаться рекордными. Мы полагаем, что в 2024 году объем дивидендных выплат может достичь 4,9 трлн руб., а в 2025 году превысит 5 трлн руб. В основном это связано с ожидаемым возобновлением дивидендных выплат от компаний, которые приостановили их в начале 2022 года, ростом прибылей и доли прибыли, отчисляемой на дивиденды. В расчетах мы учитывали только дивиденды компаний, деятельность которых мы анализируем или по которым

мы учитываем консенсус-прогноз (59 эмитентов). В 2023 году на них пришлось 93% от общего объема выплат в размере 3,2 трлн руб. Таким образом, с учетом компаний, деятельность которых мы не освещаем, уже в 2024 году объем дивидендных выплат компаний на Московской бирже потенциально может превысить 5 трлн руб.

( Читать дальше )

Кстати, одна простая умная мысль, из области фундаментального анализа акций

- 16 марта 2024, 21:16

- |

у компаний с нематериальными активами P/E всегда будет выше, чем у компаний с огромными материальными активами

(то есть они будут оценены дороже по P/E)

почему?

Потому что у компаний с сущкственными материальными активами обычно большой капекс, а значит конверсия прибыли в свободный денежный поток будет существенно ниже, чем у компаний с большой долей нематериальных активов.

Так, компании типа Газпрома и ФСК будут всегда годами стоить дешево по P/E, создавая иллюзию недооцененности.

А компании вроде ASTR POSI DIAS HHRU будут создавать иллюзию дороговизны))

30% на облигациях - это реально?

- 09 марта 2024, 18:03

- |

Сколько можно заработать на ОФЗ 26238?

За базовый сценарий я беру прогноз ЦБ по ставке на 25 год, который на последнем заседании был повышен до 8 — 10%.

Премию за риск в длинных ОФЗ я взял на уровне 1,5%, что является исторически средним значением.

Правда, вопрос премии за риск неоднозначный, если рынок будет ожидать дальнейшее снижение ставки ЦБ в 26 году, то ее может и не быть или она даже может быть отрицательной как сейчас, тогда потенциал роста будет выше.

В итоге получается следующая картина:

При ставке 8% потенциал роста составляет 38,4%.

При ставке 9% (мой базовый сценарий) потенциал роста составляет 32%.

При ставке 10% потенциал роста составляет 24,1%.

Для консервативного инструмента выглядит вполне себе интересно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал