Избранное трейдера Ajax

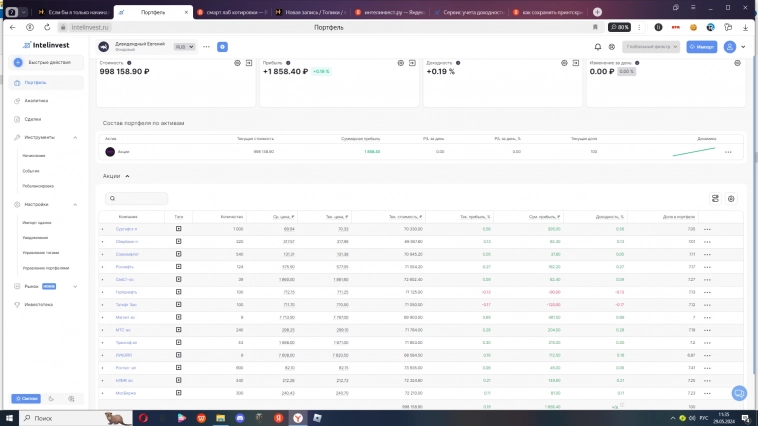

Портфель "Дивидендный Евгений". Если бы я только начинал....

- 29 мая 2024, 11:40

- |

Сумма инвестиций-1млн рублей (с учётом лотности и стоимости она позволяет сделать портфель более менее равномерным, что впрочем не означает что можно начинать со значительно меньшей суммы покупая 1 лот каждого эмитента )

Распределено максимально равномерно между всеми эмитентами.

Портфель открытый в публичном доступе: intelinvest.ru/public-portfolio/669219/

Скрин прилагаю.

P.S. Евгений был подвергнут критике что предложенный им портфель «весь не тот и все не так». Поэтому от одного критика сделаю портфель для сравнения. Но только сегодня, ибо цена «гуляет», чтобы все было честно. и также добавлю в открытый доступ. Критикуете-предлагайте свой в комментарии. Выберу критический портфель набравший больше плюсов.

( Читать дальше )

- комментировать

- 3.1К | ★2

- Комментарии ( 24 )

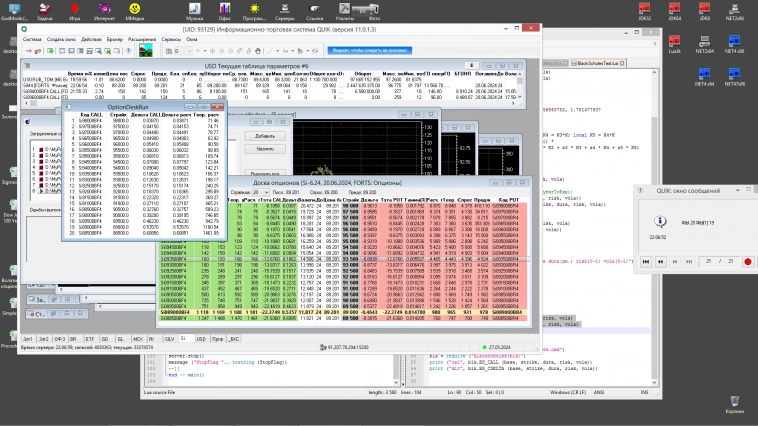

Скрипты Lua в Quik'е могут строить свою доску опционов - как от Мосбиржи

- 28 мая 2024, 09:47

- |

Чтобы удостовериться в совпадении греков с доски и расчётных, пришлось в скрипте отваять на Lua C API сервер DDE для приёма экспорта от доски опционов. И вот картинка

Разница в самом главном Греке — Дельте — менее 1%.

Через Lua в Quik'е доступны все возможности Windows.

local Titles, Entries, Desk = {}, {}, {}

local Wn1_Hndl

local Wn1_Field1, Wn1_Field2, Wn1_Field3, Wn1_Field4, Wn1_Field5

= "Код CALL", "Страйк", "Дельта CALL", "Дельта расч", "Теор. расч"

function OnInit (scriptPath)

qu = require ("QuikUtil(qu)") -- qc, lu, tu

blk = require ("BlackScholes(blk)")

glb_ScriptDir, glb_ScriptName = lu.SplitPath (scriptPath)

message (glb_ScriptName .." started")

server = require ("OptionDesk")

end -- OnInit()

function OnStop (signal)

if Wn1_Hndl then DestroyTable (Wn1_Hndl) end

StopFlag = true

return 1000 -- 1 sec

end

local function ShowWin (cols)

for k = 1, #Desk do

local calCode = Desk[k][Entries[Wn1_Field1]]

if calCode:sub (3,3) == "0" then

calCode = calCode:sub (1,2) .( Читать дальше )

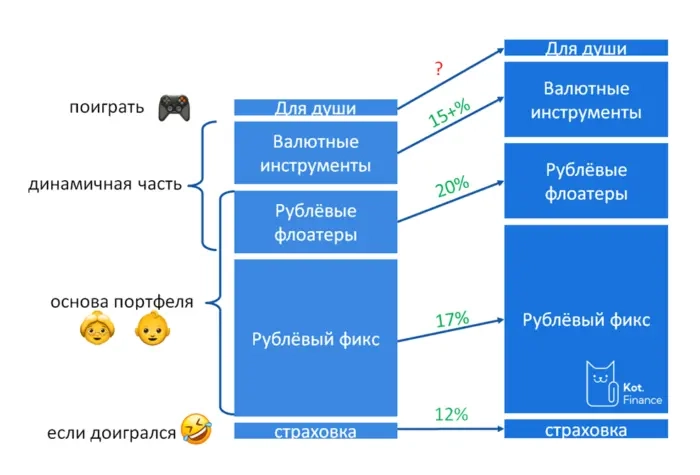

🐾 Кошачья философия инвестирования 🔥

- 25 мая 2024, 08:10

- |

Три правила, которые помогают. И наш модельный портфель

Правило №0. Инвестиции не должны отнимать время

Мы делаем посты и подборки для обычных людей, которые хотят сохранить. Наш подход – инвестиции должны быть пассивными:

•не нужна еженедельная балансировка

•не нужно смотреть ежедневно в приложение

Много времени? Развивайтесь профессионально, проводите время с семьей, съездите на море 🌴

Есть стратегии, где ребалансировка каждую неделю: постоянный скрининг облигаций, сравнение близких кредитных рейтингов, продажа облигаций с премией, покупка с дисконтом (не к номиналу, а к среднерыночному значению доходности). Способ подходит только профессионалам, т.к. помимо рейтинга нужно учитывать большое число факторов. Самый яркий пример – М.Видео все еще рейтинга А. Но главное, ловить микро-колебания — для очень больших счетов с низкими комиссиями

Не забывайте, что ваше время — тоже ресурс

Правило №1. Безопасность

Мы любим статистику и считаем, что рисковать надо осознанно. Поэтому, мы оцифровали риск в посте о связи дефолтности и кредитных рейтингов

( Читать дальше )

Торговля проливов

- 17 мая 2024, 13:21

- |

- Резкий пролив. Новостной или в результате проброса жирных принтов по рынку.

Что делать:

- Работать быстро.

- Выждать замедление ленты.

- Можно влетать сразу, после замедления.

- Можно дождаться начала покупок, и входить сразу вместе с ними.

- Желательно, чтобы под точкой входа, вблизи, была плотность. В которую, в случае чего, можно было бы выстопиться.

- Если после входа наставляют снизу плотностей, в поддержку — это еще лучше. Есть шанс затащить жирную сделку.

- Лимитку на закрытие части позиции, выставлять сразу на 50% диапазона (High-Low). Остальное (по желанию) можно тянуть дальше.

- Следующей целью является перекрытие начала пролива (если дойдет, то еще часть можно скинуть там).

- Остатки тянуть до стопа, который постоянно трейлить под жирными плотностями или айсбергами

При торговле пролива выходить сразу, если при входе, сверху начинают наставлять плотности.

Выходить в ближайшую плотность, от которой заходили. Иначе может размазать.

Qlua: работа со сделками, позициями и денежными лимитами. Часть 2.

- 15 мая 2024, 11:15

- |

После того как исполнилась сделка и мы получили соответствующий коллбэк у нас меняются данные по позициям и доступным лимитам. Посмотрим, как можно работать с этими данными через скрипт.

Для анализа состава портфеля, лимитов и их динамики используются таблицы:

Клиентский портфель (получаем данные через getPortfolioInfo и getPortfolioInfoEx).

Позиции по деньгам (getMoney и getMoneyEx, money_limits).

Позиции по инструментам (getDepo, getDepoEx, depo_limits).

Ограничения по клиентским счетам (futures_client_limits).

Позиции по клиентским счетам (futures_client_holding).

Таблица «Клиентский портфель» даёт сводную информацию по лимитам и параметрам риска брокерского счета. Таблицы «Позиции по деньгам» (лимиты) и «Позиции инструментам» (ценные бумаги) показывают данные в разрезе фондового рынка. Таблицы «Ограничения по клиентским счетам» (лимиты) и «Позиции по клиентским счетам» (фьючерсы и опционы) – только про срочному рынку.

( Читать дальше )

погонял немного AlexChi

- 14 мая 2024, 10:37

- |

база порядка 40 акцулек... время испытаний спокойное и когда жутко штормит… много брать не надо — должна работать идея, а не статистика...

в ценах учитывалися запросы биржи и брокера по максимальным расценкам....

берем тока самые, самые лучшие и смотрим что происходит...

12 акцулек — хорошо есть плюс...

8 акцулек еще лучше порядка на 20%....

5 акцулек еще лучше и тоже где-то на 15% -20% от системы 8 акцулек....

3 акцульки максимально возможный результат на дистанции...

1 акцулька — неплохо, но штормит не по-детцки… с такой волатильностью не комфортно… и приближаемся к резам 5-8 акцулек...

в итоге остановимся на 3 акцульках и начинаем гонять...

месяц не очченно удобно, удобно неделя или день....

т.е. в конечном итоге получается, что имеем пОртФель с тремя бумагами, которые будем ребалансировать по ходу дела ...

1. берем неделю (неделя плавающая — пять дней торговли стукнуло смотрим че продать — че купить… дополнительно — заход, когда два плюса т.е. неделя предыдущая хорошо и день закрылся в плюс…

( Читать дальше )

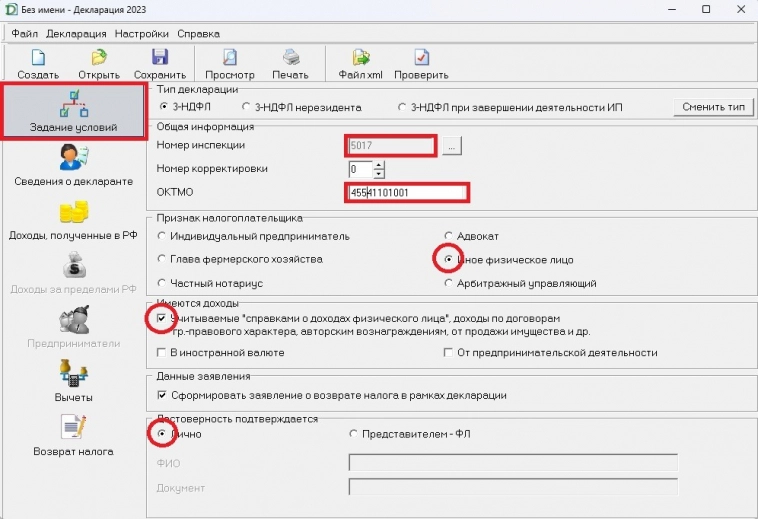

Возвращаем налог по убыткам прошлых лет.

- 19 апреля 2024, 00:27

- |

Посмотрите на свои справки 2-НДФЛ за прошлые года. Если по какому-либо коду дохода и соответствующему ему коду расхода стоит одинаковая сумма, скорее всего был убыток.

Звоните брокеру и просите за этот год справку об убытках.

Либо еще проще – запросите у брокера за последние 10 лет справки по убыткам.

Если такие есть, и в 2023 году по этому виду дохода получили прибыль и заплатили налог, то заполняем декларацию, отправляем ее в ИФНС на проверку и ждем поступление денег.

Как заполнить декларацию?

Рекомендую скачать программу «Декларация-23» на официальном сайте налоговой. www.nalog.gov.ru/rn77/program/5961249/

На первой странице декларации «Задание условий» заполняем номер ИФНС, ОКТМО.

Если не знаете, поищите в инете по своему адресу.

Признак налогоплательщика – иное физическое лицо.

Отмечаем имеются доходы учитываемые «справками о доходах физического лица».

И чтобы сразу поступили деньги на счет, без дополнительно заявления, отмечаем «сформировать заявление о возврате налога в рамках декларации».

( Читать дальше )

- комментировать

- 10.3К |

- Комментарии ( 47 )

Стратегия моментум 👨💻

- 18 апреля 2024, 17:58

- |

Эту стратегию разработали еще в 20 веке, давайте посмотрим, как она работает на практике:

⚡Считаем прошлую доходность за период, например год

⚡Сортируем акции по доходности за этот период

⚡Отбираем лучшие в портфель

⚡Через какое-то время повторяем расчет

⚡На основе этого обновляем портфель

В 19-21 годах российские исследователи Варвара Назарова и Сергей Лещев провели похожее исследование на Мосбирже, основанное на периоде в полгода и удержанием выбранных акций в течение 3 месяцев. Их портфель принес 88% прибыли, против 58% доходности Мосбиржи за этот же период.

Как вам стратегия? 🧐

Qlua: настраиваем торговый терминал и редактор кода.

- 04 июля 2023, 17:08

- |

Для людей уже торгующих через Quik можно перейти сразу к настройкам редактора кода, а тем, кто хорошо знаком с Notepad++, то сразу к запуску скрипта.

В прошлой статье я привел статистику ЦБ, что клиентов, работающих через мобильные приложения брокеров сейчас в разы больше тех, кто работает через торговые терминалы. По этой причине я решил кратко затронуть и установку квика, и поделиться полезными настройками на старте (хотя, полагаю, что среди аудитории смартлаба, доминирующая часть именно тех, кто с терминалом «на ты», продвинутые пользователи сами могут в комментариях указать свои лайфхаки по настройкам и работе).

Подробную инструкцию по работе в квике и всем возможным настройкам я не планирую делать – желающие могут найти всё это в виде различных статей, полезных обзоров, в т.ч. соответствующего мануала по терминалу от разработчиков. Здесь я лишь хочу коснуться основных моментов, которые сделают работу в квике более комфортной для глаз, удобной и быстрой в части работы со скриптами.

( Читать дальше )

как не заниматься фигней в алго

- 12 мая 2023, 19:36

- |

2. Системы со средней сделкой меньше полпроцента не стоит даже разрабатывать. Все недооценивают проскальзывания. Даже маленькие изменения в рынке могут слишком сильно изменить расклад у таких систем. Просто попробуйте увеличить комисс или убрать часть прибыльных сделок и увидите наглядно что будет с такими системами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал