Избранное трейдера aik

PRObondsмонитор. Срез облигационных доходностей: ОФЗ, субфеды, корпораты, ВДО

- 03 июля 2019, 07:46

- |

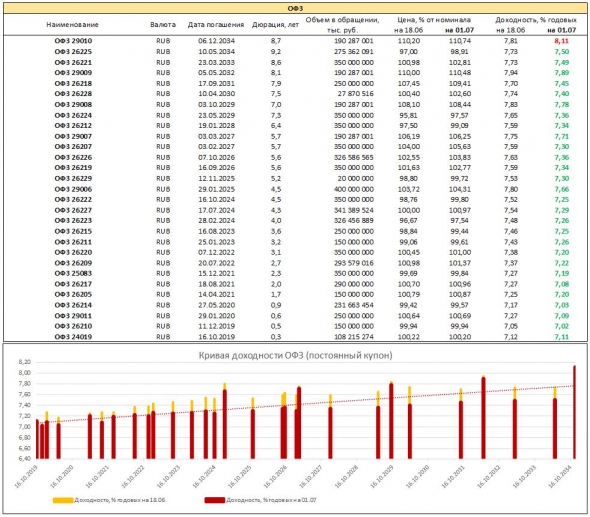

ОФЗ

Кривая доходности (зависимость доходности от срока погашения) для наиболее ликвидных ОФЗ остается достаточно здоровой, уклон слабый, но положительный. Для справки, большинство западных госдолгов торгуются с отрицательным уклоном кривой доходности. Из того, что настораживает – уже даже десятилетние бумаги по доходностям ушли под ключевую ставку (она с июня 7,5%). Тут или ставку снижать, или надувается небольшой пока пузырь. Хотя в прошлом году сектор уже жестко корректировался, так что до сих пор застрахован от жестких просадок.

Облигации субъектов федерации

В отличие от ОФЗ, которые и за последние 2 недели показали заметное снижение доходностей, цены субфедов достаточно стабильны. Среди наиболее ликвидных выпусков можно выбрать короткие бумаги с доходностями выше 8,5%. Выше 9% уже нет. Сектор остается не распробованным, и зря. Доходности выше федеральных бумаг, выше бумаг крупнейших корпоративных заемщиков. Может немного хромать ликвидность. Но в целом, инструмент вряд ли иметь сходные альтернативы по соотношению доходности/риска. Мысль о том, что покупать регионы с низкими рейтингами и высокими доходностями, не более рискованно, чем регионы с высокими рейтингами и низкими доходностями – в силе.

( Читать дальше )

- комментировать

- 1.3К | ★2

- Комментарии ( 11 )

P/S простыми словами.

- 28 июня 2019, 08:08

- |

Коэффициент Цена/Выручка (Price/Sales Ratio, P/S) оценивает компанию по объему продаж и дает представление о том, сколько инвестор платит за 1 рубль (доллар) ее выручки. Рассчитывается данный показатель как:

- P/S = Рыночная стоимость компании/Объем продаж

Что касается применения данного коэффициента, то есть мнение, что мультипликатор P/S больше подходит для оценки сервисных компаний, например, телекоммуникационных, в то время как коэффициент P/E является универсальным и может применяться для оценки компаний из любой отрасли. Такой точки зрения, в частности, придерживается автор книги «Инвестиционная оценка» Асват Дамодаран.

Как оценивать мультипликатор P/S

Показатель P/S хорошо подходит для оценки компаний крупной капитализации и хуже – для компаний сферы услуг, например, банков, страховых компаний, так как они не имеют объема продаж в прямом смысле этого слова. Значение показателя P/S < 2 можно считать нормой. Чем ниже P/S, тем лучше, и тем меньше инвестор платит за каждый доллар, получаемый компанией с продаж. Значение P/S < 1 говорит о возможности купить этот доллар продаж со скидкой.

При инвестировании стоит обращать внимание не только на прошлые показатели. Дело в том, что рынок не стоит на месте, и если компания показывает прекрасные результаты сегодня, это вовсе не значит, что она будет и дальше развиваться в этом направлении. Поэтому при анализе необходимо учитывать наличие у компании определенной стратегии по увеличению объема продаж.Анализировать показатель P/S следует в динамике, т.е. за несколько лет. Постоянное снижение этого показателя при растущих объемах продаж и увеличением прибыли компании означает, что выручка компании растет куда более стремительными темпами, чем цена ее акций. Долго такое длиться не может и цена акций должна будет подтянуться вслед за объемами продаж. Принято считать, что если P/S равен значению близкому к единице, то такая акция теоретически является очень привлекательной для покупки. Если P/S постоянно увеличивается, а уровень прибыльности остается на прежнем уровне, то рост цены такой акции в дальнейшем может не оправдать надежд инвесторов.

( Читать дальше )

Мои списки бумаг

- 25 июня 2019, 20:42

- |

Основная идея — учёт защищённости акционеров. Смысл в том, что акция — как фишка в казино — сама по себе она не имеет особой ценности, но даёт вероятностное право в будущем претендовать на приобретение целой компании. Итого, стоимость акции определяется как вероятность получения права собственности на финансовые потоки компании умноженная непосредственно на сами финансовые потоки. Эта вероятность оценивается по Free-Float коэффициенту и она же пропорциональна праву голоса миноритарных акционеров (в случае их объединения через представителя).

На основе этой идеи были построены 3 новых портфеля :

Широкий экономический индекс — отличается от S&P и MSCI тем, что в качестве капитализации учитывается выручка-прибыль, то есть финансовый поток, а не оценочная стоимость компании. Основу портфеля, на удивление, составляют акции Yandex и нефтегаза — как наиболее публичных АО. Остальные компании либо занимают слишком незначительную долю в экономике и потому выпадают из индекса, либо имеют слишком концентрированную акционерную собственность, ставящую под угрозу права миноритарных акционеров и институциональных портфельных инвесторов.

( Читать дальше )

БЬЕМ ДОХОДНОСТЬ S&P500 за 15 минут. +1 000 000$ всего за одну фишку!

- 24 июня 2019, 10:50

- |

В среде профессиональных ученых мужей, работающих в инвестфондах и любящих жить за наши с вами деньги о которых я рассказывал тут есть офигенная байка, что классическими инвестициями доходность рынка побить на длинной дистанции невозможно. Под рынком как правило подразумевается индекс S&P500 (далее сипи).

Если вы считаете так-же, то вам 100% налили академической грязи в уши. Сейчас подробно разберемся и докажем обратное. Повторить схему может любой, от пацана до бабки.( Читать дальше )

- комментировать

- 13.4К |

- Комментарии ( 88 )

Коэффициент P/E простыми словами.

- 22 июня 2019, 10:12

- |

P/E = Цена (Price) / Чистая прибыль (Earnings Ratio)

Обратное значение коэффициента P/E показывает доходность в процентах — 1 / (P/E) или E/P

Для чего нужен мультипликатор Р/Е

Значение цена — чистая прибыль позволяет быстро сравнить несколько абсолютно разных по капитализации компаний и сделать правильный выбор в пользу тех, которые в данный момент наиболее выгодные с точки зрения доходности.

Допустим у вас есть деньги и вы хотите купить квартиру (или несколько) для сдачи в аренду. Есть вариант квартиры с большой площадью стоимостью 100 000 долларов. Также можно на эти деньги купить 2 квартиры поменьше, по 50 тысяч каждая. Что же выбрать?

( Читать дальше )

- комментировать

- 114.6К |

- Комментарии ( 24 )

Рецензия на обобщенную модель ценообразования опционов Виталия Курбаковского

- 21 июня 2019, 16:51

- |

Волею судеб прочитал статью Виталия Курбаковского, где он предлагает свою модель ценообразования опционов. Ссылка https://smart-lab.ru/blog/135564.php . Статья интереснейшая, демонстрирует высокий уровень как практической так и теоретической подготовки автора, отличную интуицию и методологию научного поиска. Прочитал и изучаю с удовольствием! Рекомендую всем, кто работает с опционами, да и не с опционами тоже. Очень жалею, что не прочитал раньше. Даже небольшую рецензию сподвигся написать :)

Как-то так получилось, что наверное любой опционщик знаком со словами типа “улыбка волатильности”, “подразумеваемая волатильность” итд. История возникновения этих слов имхо проста и эволюционна. Блэк и Шоулс написали свою теорию, в которой в числе прочих была буква сигма--просто константа теории, которую они назвали волатильностью. Вскоре выяснилось, что теория неверно описывает реальные рынки и невозможно удовлетворительно зафиттировать реальные цены опционов, манипулируя только константой сигма. Как пример--попытка фиттирования формулой Блэка и Шоулса опционов на фьючерс РТС, дата 21.06.2019, экспирация 18.07.2019, время до экспирации 27.3 дня, ЦБА=135700:

( Читать дальше )

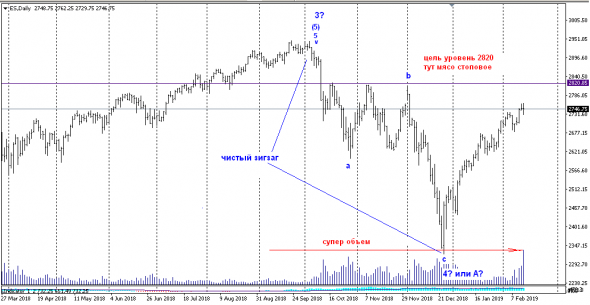

S&P 500. EWA.VSA. 1906.

- 20 июня 2019, 19:06

- |

Тот всегда в плюсе.

В прошлом блоге про SP вывод был такой

С верхов прошел зигзаг, следовательно тренд нах остен дранкэн продолжается, и новые верхи неизбежны. Вопрос времени.

Принципиальным сейчас является уровень 2820. Пробив которого, исключает возможность второго зигзага к новым низам. (прокол не считается)

Тренд долгосрочный остается вверх, а Винни Пуху пилить на гитаре еще 2-3 года, ну что б потом прокатиться круче чем в1929-м.

Верхи обновили, а от 2-3-х лет сыграли только 8 месяцев.

Пилим дальше.

К сожалению СОТ на СИПИ-фьюч вещь бесполезная, потому что он арбитражируется стоимостью акций, а в какой колонке сидят арбитражеры непонятно. Скорее всего во всех понемногу.

( Читать дальше )

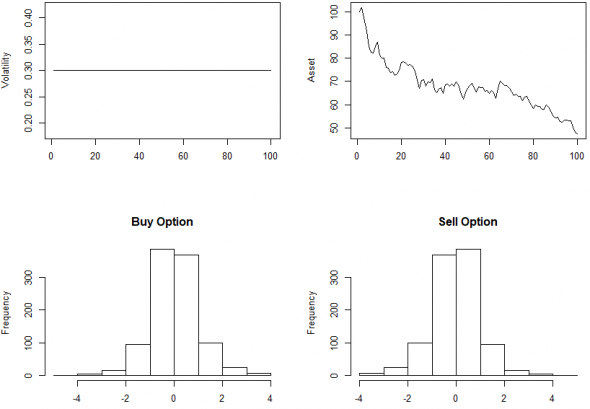

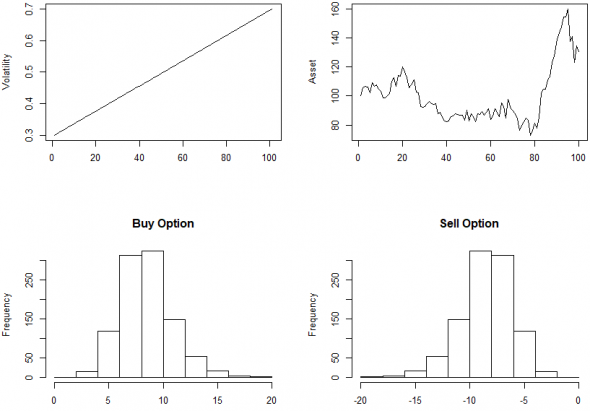

Дельта-хеджирование при изменяющейся волатильности

- 18 июня 2019, 23:46

- |

Здесь не будет никакой теории, просто несколько графиков. Эта статья скорее как дополнение к предыдущей, чтобы подвести итог о прибыли.

(Для каждого эксперимента произведено 1000 генераций поведения БА, с указанной волатильностью.)

Поведение ДХ, когда волатильность не меняется:

Всё около нуля как и должно быть.

Поведение ДХ, когда волатильность растет:

( Читать дальше )

ЛСР - дивидендный аристократ

- 18 июня 2019, 10:42

- |

Теплые воспоминания охватывают меня, когда я открываю котировки акций ЛСР. В апреле 2016 года я впервые познакомился с рынком ценных бумаг, после нескольких провальных спекуляций на акциях QIWI и префах Сургута я купил акции ЛСР по 650 рублей под большие дивиденды. Через 3,5 месяца я лесенкой фиксировал свою первую прибыль на отметке 780 – 900 рублей за акцию.

Мой подход тогда претерпел серьезные изменения:

- Акции покупал только на свои деньги.

- Никаких спекуляций, купил – держи.

- Фундаментальный анализ стоит в основе движения цен на акции.

- Думать своей головой, а не читать чье-то мнение с форумов.

- Покупать акции под большие дивиденды.

Затем я познакомился с книгой от компании Арсагера «Заметки в инвестировании». Увидел выступление Элвиса на конференции Смартлаба, прочитал ряд книг по фундаментальному анализу. Все это помогло мне подтвердить свои изначальные выводы и сформировать со временем свой подход к инвестициям.

И вот, спустя уже 3 года я снова купил акции ЛСР под большие дивиденды и индексную переоценку.

( Читать дальше )

ДИВИДЕНДЫ — жалкие подачки для тех, кто не умеет считать.

- 17 июня 2019, 10:39

- |

«Компании платят дивиденды! Большие дивиденды! Можно купить акции и жить на дивиденды как рантье! Вам не нужно продавать свои акции, для получения прибыли, т.к. компании платят дивиденды!!!»

Дивиденды это круто — Дауни всем видом одобряет.

Слыхали подобное? Сегодня разберем и докажем, что пачка дивидендных компаний почти всегда проиграет по доходности пачке тех компаний, которые не платят дивиденды вообще.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал