Избранное трейдера _xXx_

Тот Самый Грааль

- 14 декабря 2020, 14:22

- |

Использовав числа самой известной математической возвратной последовательности (1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377...), российский журналист Сергей Суворов вывел правильную версию истории тысячелетий, столетий, десятилетий и так далее.

Любой временной отрезок — тысячелетие, столетие, десятилетие, год, месяц, неделя, день, час, минута — делится на 3 растущих периода, между которыми небольшие периоды упадка.

Например, каждое тысячелетие делится на следующие временные отрезки в годах:

34 + (144 + 144) + 34 + (144 + 144) + 34 + (144 + 144) + 34 = 1000 лет, где 144 года — периода развития, а 34 года — периоды упадка.

Таким образом правильной версией истории второго тысячелетия является такая:

1034 — 1178 — 1322 — 1356 — 1500 — 1644 — 1678 — 1822 — 1966.

А именно:

1000-1034 — это Кризис начала века;

1034-1178 + 1178-1322 год — это Эпоха Высокого Средневековья;

1322-1356- это Кризис Позднего Средневековья;

1356-1500 + 1500-1644 год — это Эпоха Возрождения;

( Читать дальше )

- комментировать

- 5К | ★15

- Комментарии ( 35 )

Хаи! Хаи!!! Рынок на хаях!!! Версия 2 или почему так много говорливых и так мало богатых.

- 13 декабря 2020, 17:54

- |

В июле 2019г. капитализация российского рынка составляла около 42 триллионов рублей, на уровне 40 процентов от ВВП.

Сегодня я опять слышу, что российский рынок очень дорог, что уже поздно пить шампанское, и его выпили другие и в рынок входить уже нельзя… и эту мантру-Хаи! Хаи!!

Друзья, ВВП страны за 9 месяцев -76 триллионов рублей.

Учитывая бешенный рост цен, который наш Великий Кормчий пытается заговорить подобно заклинателю змей всяким словоблудием, а также пипиндец с курсом рубля, скорее всего вместо падения ВВП наше доблестное правительство похвалит себя за его рост… ну триллионов до 120...

А это значит, что капитализация российского рынка, составляющая примерно 52 триллиона рублей, будет также на уровне 42-47 % от ВВП.

( Читать дальше )

Притча про одного старого, но очень умного еврея.

- 08 декабря 2020, 02:06

- |

Притча про одного старого, но очень умного еврея.

В одном небольшом еврейском поселении, был еврей. Он не был сильно старым, но был безумно умен.

Он держал лавку, на самом проходном месте и сбывал различные товары. И не было на свете товара, который бы не смог продать наш герой. Да и старым он специально прикидывался, чтобы считаться мудрым.

И вот однажды, ему за долги отдали очень много диковинного товара. Товар был настолько необычный, что никто в округе не знал, ему применения.

И разбило нашего еврея горе жуткое. Всю ночь не спал еврей, все думал, как бы ему сбыть товар хотя бы за 1/3 от суммы долга, а остальное (думал наш еврей), он быстро наберет с односельчан сложным процентом наценок на дефицит.

И вот встал утром еврей, пошел в лавку…и спрятал под полку часть товара, который односельчане, недоумевая, разглядывали вчера и… вдобавок поднял цену вдвое.

Удивление и полное недоразумение он прочитал на лице первого же покупателя. Мало того, что посетитель не знал, ни вчера, ни сегодня, что это за товар, так еще и платить теперь приходилось две цены. Покупатель вышел, спешно рассчитавшись и направился в трактир к лавочникам, сообщить странные новости. Собрал сотоварищей и пришел обратно, посмеяться над старым евреем, только не до смеху было, еще одна полка с товаром исчезла, да и цена возросла втрое. Теперь, чтобы обзавестись никому неизвестным предметом, необходимо было изрядно обеднеть.

( Читать дальше )

Визуализация рекомендаций Романа Андреева на Python. Часть 2. Компьютерное зрение.

- 07 декабря 2020, 22:54

- |

Всем здоровья и бодрого расположения духа!

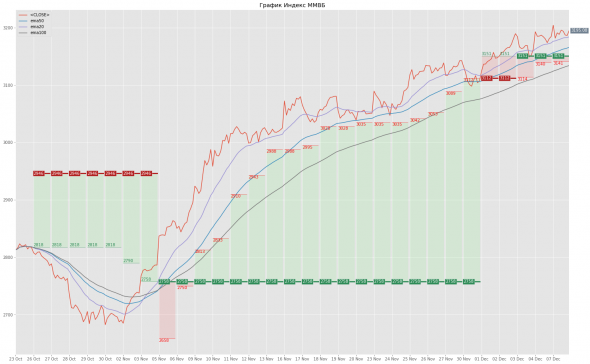

В статье «Визуализация рекомендаций Романа Андреева на Python» мы разобрали как можно с помощью нескольких строк кода на Питоне разобрать текст, который выкладывает каждое утро в своем блоге Роман Андреев (далее по тексту Роман) — известный трейдер и блогер (или наоборот), и отобразить эти рекомендации в виде уровней и зон на графиках. В этом топике я покажу способ для извлечения информации из графических изображений с помощью технологий компьютерного зрения (но без использования нейронных сетей) на примере таблиц-рекомендаций из блога Романа Андреева.

Надеюсь, что я не напугал читателей термином «компьютер вижн», скоро вы поймете, что это просто. И что любой юный прогер может написать код для распознавания внешними камерами номеров автомобилей, который впоследствии возненавидят все автолюбители мегаполисов, а МАДИ и ГИБДД будут собирать со всех нас миллиардные штрафы

( Читать дальше )

СУПЕР сайт! www.multpl.com Пользуйтесь)))

- 07 декабря 2020, 16:16

- |

www.multpl.com

Основные финансовые показатели в графическом виде.

По S&P500 вся стата, по трежерям вся стата.

По США вся стата долг, фед долг и прочее. Мировая экономическая стата.

Что там есть. Основное выделил.

Так же отдельно по странам!!!

( Читать дальше )

Зачем Вам новой iPhone 12 Pro (пост 416)

- 06 декабря 2020, 19:20

- |

1. Акции Сбера 380 штук ( каждый год платят дивы);

2. Хороший ноутбук для торговли на ММВБ;

3. Акции Газпрома 580 штук (каждый год платят дивы);

4. Две путевки на неделю в европу или месяц- полтора пожить в одной из европейских стран, если жить в апартаментах;

5. Отдых в Турции 2 недели вдвоем;

6. Купить дачный домик в некоторых регионах России;

7. Две тонны сахарного песка по цене 50 руб/кг.;

8. 15-20 джинсов Levi's;

9. Телефон среднего класса, игровую приставку, Телевизор 4К;

Вывод: Нужно следить за собой и прежде чем что-то покупать, надо подумать хорошо, нужна ли вам эта вещь или деньги на нее можно потратить благоразумней?! Скромнее надо жить, скромнее!

Ваш все тот же самый,

S.Hamster ( канал в Telegram: @Hamster1955 ( 578 подписчика) )

- Друзья(251)

- Подписчики(579)

- Читаю(281)

- Мой ЧС(36)

- Добавлен в ЧС(743)

ЛЧИ: ищем (и находим!!!) реально крутых трейдеров, а не лудоманов - 2

- 06 декабря 2020, 03:02

- |

Предыдущий топик, посвященный анализу результатов ЛЧИ, имел относительный успех, поэтому я решил сделать еще один промежуточный анализ, посвященный результатам ЛЧИ. Напомню, цель упражнения — найти реально толковых ребят, которые умеют торговать, а не вот этих лудоманов с +100500%, которые с завидной регулярностью прыгают с самого верха таблички по доходности в самый низ. И ниже будет показано, что уже на предыдущем заходе, всего через месяц после старта конкурса, нам удалось найти таких!!!

Прежде всего, хочется похвалить организаторов конкурса (которых в прошлый раз я сильно ругал), которые наконец-то разобрались со структурой данных на ftp.moex.com/pub/info/stats_contest/2020/, и разложили правильные данные в правильные места. Это сильно облегчило выгрузку и анализ данных. Собственно, дальше дело техники — загрузив и обработав цифры, получил по каждому участнику его эквити с начала участия + данные по количеству трейдов (которые считались как минимум из количества отправленных заявок и количества совершенных сделок — это лучшее, что есть).

( Читать дальше )

НАРКОМАНИЯ

- 05 декабря 2020, 15:20

- |

Тема грустная.

Если человек подсел на сильное зелье, то резко прекратить уже не сможет. Обычно эта зависимость является определяющей, и с вероятностью 99.1% со временем ухудшает качество жизни человека.

Примеры из жизни:

— смартфон и приложения,

— ютуб,

— секс,

— соль,

— спорт,

— сахар,

— кофе,

— сигареты,

— алко,

— порнозависимость,

— церковь,

— прыжки с парашютом,

— трейдинг,

— любовь всепоглощающая,

— казино/азартные игры,

— писать посты на Смартлабе,

— читать посты на Смартлабе,

— героин и др. опиаты,

— писать/читать комментарии на Смартлабе,

— … да тысячи их!

БЫТОВУХА.

Примеры из моей жизни:

1. Бабушка 70 лет.

Один сын чего-то украл, присел надолго. Другой сын пьянствовал, в мутной компании его зарезали. Муж с горя начал пьянствовать, вскоре помер.

Она с горя пошла «к Богу». Но т.к. прямой линии не нашла, пошла через посредников. Оказались хорошими людьми: приняли в свой храм, она там жила и работала, и молилась (как и другие несчастные люди). Через некоторое время матушка и говорит: «вот ты у нас живёшь, молишься, мы тебе помогаем, отпиши квартирку, будешь и дальше у нас также жить». Героиня так и сделала.

( Читать дальше )

Пища трейдера

- 04 декабря 2020, 21:29

- |

Но вот уже как год решил перейти на каши… Обожаю каши...

Люблю пшено, жена вымачивает его на на ночь, а утром варит… это просто безумие...

Сегодня после очень успешной сделки, пробежался по парку… отжался на брусьях… пришел шлепнулся в кресло...

Перловка, с лучком, с морковкой… Это атас....

С детства помню, как мой кумир говорил, будь всегда голодным, и вот уже время столько прошло, а только сейчас это понял.

пс: что за нищебродство на форуме, нельзя фотку поставить со своим разрешением?

НАСА: Изменения климата происходят из-за орбиты Земли, а не из-за ископаемого топлива.

- 01 декабря 2020, 00:52

- |

Более 60 лет Национальное управление по аэронавтике и исследованию космического пространства (NASA) знало, что изменения погоды и климата на Земле являются совершенно естественными. Еще в 1958 году НАСА отметило, что изменения орбиты и осевого наклона Земли являются причиной того, что ученые-климатологи называют «потеплением» (или «охлаждением», в зависимости от конъюнктуры). Другими словами, люди не «разогревают» и не «охлаждают» планету, сжигая углеводороды или управляя автомобилями. Об этом сообщает издание Natural News.

«Но вместо того, чтобы опубликовать эти данные, НАСА предпочло безмолвствовать и смотреть, как либералы сходят с ума от страха, что мир якобы может скоро разрушиться из-за роста потребления нефти, газа и угля», — продолжает издание.

Как отмечается, в 2000 году НАСА опубликовало на своем веб-сайте статью о теории климата Миланковича. В ней утверждалось, что изменения на планете происходят из-за факторов, никак не связанных с деятельностью человека. «Но даже через 19 лет эта информация не получила широкого распространения, вследствие чего помешанные на проблеме климата левые силы начали утверждать, что у нас осталось всего 18 месяцев до момента, когда планета вымрет от избытка углекислого газа (СО2). Правда, однако, в том, что именно сезонные и широтные вариации солнечной радиации, которые по-разному и в разное время воздействуют на Землю, оказывают наибольшее влияние на изменение климата на Земле. Эту теорию выдвинул сербский астрофизик Милютин Миланкович», — сообщает Natural News.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал