Избранное трейдера _sg_

Просадки профессиональных трейдеров

- 22 октября 2015, 17:16

- |

Начну без предисловий)))

Вот в этом интервью Алексей Каленкович говорит:

В 2012-м, 2013-м и в первой половине 2014-го прибыль была равна нулю или находилась в пределах шума. Рынок был не мой. С конца 2014-го и по текущий момент в относительных цифрах я примерно вернулся на уровень 2009-2011 годов.

http://fomag.ru/ru/news/companiespage.aspx?news=9309

Вот в этом интервью Александр Горчаков во 2-ой половине беседы говорит о том, что находился в просадке более 2- х лет, какие эмоции он при этом испытывал.

http://www.h2t.ru/blog/tv/1781.html

Интересно, а какие максимальные просадки по длительности случаются у других профессиональных трейдеров?

PS-1

Как обманчива природа - сказал ежик, слезая с кактуса))

PS-2

Мой древний пост

smart-lab.ru/blog/49220.php

- комментировать

- 123 | ★13

- Комментарии ( 49 )

ЛЧИ и Формула-1 (ложь брокеров)

- 20 октября 2015, 12:47

- |

Сразу скажу, что фактологическая сторона относится к ЛЧИ 2006-2012, так как с 2012-го биржа стала активно менять правила и набирать и анализировать статистику стало сложнее из-за проблем с группировкой событий.

Итак, факт первый

В 2006-2012 из первых четырех мест по доходу в %, как минимум два участника были от одного брокера (в разные годы возможно от разных).

Нет ничего удивительного, что до всяких ограничений биржи в этой номинации побеждали участники- спекулянты с большим числом сделок. Потому что, даже с низким профит-фактором можно выиграть у более высокого за счет значительного большего числа испытаний. Это было ясно с самого первого конкурса, который выиграл еще не hft-шник, но уже интенсивный интрадейщик, с большим отрывом, потому что у него не было конкурентов по скорости совершения сделок. Поэтому естественно, что при рассмотрении данной номинации надо учитывать только активных клиентов, совершаюших хотя бы пару сделок в день.

( Читать дальше )

"Торговля на победу. Психология успеха на финансовых рынках". Ари Киев. Моя рецензия.

- 19 октября 2015, 18:32

- |

Впервые за много лет прочитал бумажную книгу. Полдня вертел в руках не решаясь приступить. Постоянно пытался сделать шрифт побольше. Просто катастрофическое количество опечаток, ошибок. Отвратительное издание. Неужели все бумажные книги сегодня такие? «В тринадцатой главе мы обсудим и эту проблему». Смотрю оглавление. 12 глав. Абсолютно позорный перевод метафоры про дохлую кошку (dead cat bounce). «Прыжок мертвой кошки». Что за бред? Суть метафоры в том, что даже дохлая кошка, сброшенная с высоты, обязательно отскочет, но не сильно. Наверно, в оригинале книга несколько лучше, чем кажется, и дело все в дурном переводе.

Определенно вредная книга для новичка. Возможно она и имеет смысл для профессионала, который хочет улучшить свои результаты, но как учебное пособие совсем не годится. В середине книги автор решил научить всех как торговать акции. Дурь какая-то. Причем очевидно, что сам ни разу ни одной акции не торговал. Я не знаю как на фондовом рынке, но для форекса советы данной книги явно излишне рискованны. Предложение открываться пораньше просто безумно. Пока он пишет о психологии- хорошо получается, но когда лезет в трейдинг — туши свет. Непонятно противоречие, одни трейдеры хороши от того, что быстро реагируют на ситуацию, и первыми впрыгивают в рынок. Другие трейдеры хороши от того, что готовы войти в рынок, который уже ушел от них. Так хороши те, что торопятся или те, что не спешат? Или вот, например. «Он плохо открывается, лишь поверхностно анализируя рынок. Половину его сделок вообще не стоило бы открывать». Бред. Если бы не было той половины сделок, что не стоило бы открывать, то и не было бы и тех сделок, которые принесли прибыль. Это тоже самое, как в интернете кто-то написал, что взял несколько хороших профитов, но потом все в момент потерял из-за того, что не ставит стопов. И вот он обращается к публике: «ставьте стопы, а то все сольете как я». Но если-бы он ставил стопы, то и сливать было бы нечего, т.к. не было бы тех профитов, которых он добился в том числе и из-за того, что не ставит стопов.

( Читать дальше )

Скрипя колёсами (о рынке)

- 19 октября 2015, 18:29

- |

На рынке началась консолидация. Это как раз то время когда формируется новый виток движения, время, когда рынок испытывает на прочность инвестиционный портфель.

Стоит вспомнить слова знаменитого тренера по боксу Кас Д’Амато :

«В чем разница между трусом и героем? В том, что они чувствуют? В том, что один боится, а другой нет? Чепуха! Чувствуют они одно и то же — страх есть у всех. Разница в том, что они делают! Вот этой разнице научить труднее всего. Но и важнее всего тоже.

Сейчас ряд инвесторов начинают закрывать часть позиций, либо позиции в целом, вновь открываются спекулятивные шорт позиции во многих бумагах, формируя отложенный спрос. Как говорилось в предыдущей заметке, лучшим решением в данной ситуации является – выжидательная позиция. Не стоит торопиться фиксировать прибыль, паники и смены тенденций на рынке пока не наблюдается. С другой стороны не стоит продолжать столь же агрессивно расширять портфель инвестиций.

( Читать дальше )

Святая святых: технология маркет-мейкинга опционов

- 19 октября 2015, 17:35

- |

Спасибо!

Вероятности и таймфрейм

- 19 октября 2015, 14:47

- |

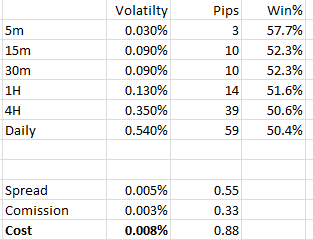

Может ли внутридневной трейдинг быть прибыльным и для того, чтобы быть прибыльным каким должно быть смещение стат. преимущества? Какой таймфрейм интереснее всего торговать с точки зрения вероятностей?

Это базовые вопросы, которые, к сожалению, мало кто себе задает. Я ниже представлю свое понимание ситуации и было бы особенно интересно узнать аргументы скальперов (М1, М5, М15, М30, Н1) на низковолатильных инструментах (валюта, индексы).

Ниже базовая математика. Расходы трейдера состоят из спреда и комиссии (проскальзывания условно включим в спред). Рассмотрим на примере EURUSD (любимая пара для скальперов на валюте).

В качестве данных по волатильности возьмем данные с сайта myfxbook и составим следующую табличку:

Получается, что для того, чтобы статистически вероятность каждой сделки после комиссии и спреда была 50% при торговле на 5 минутах стат. преимущество должно быть 57.7%! Отсюда вопрос кому может быть интересен скальпинг кроме брокера становится риторическим.

Системный трейдинг. Итоги третьего квартала.

- 19 октября 2015, 12:27

- |

Еще раз приношу извинения за задержку с публикацией итогов, но, как я уже писал, у меня была «уважительная причина».

Квартал выдался сложным. В первые две-три недели каждого месяца квартала мы попадали в просадку и только сильные движения в Si в конце июля и августа позволяли закрыть нам эти месяцы в плюс. Причем в августе (28-го) был достигнут новый исторический максимум счета. В сентябре таких движений в конце месяца не произошло и потому история со «счастливым концом» июля-августа не повторилась (движение случилось чуть позже – в октябре, но об этом уже в следующем квартальном обзоре).

И в результате сентябрь был закрыт в просадке, практически такой же, как и февральская. Но сентябрьский провал несколько отличается от февральского, когда больше половины просадки было получено из-за одного «пильного» дня - 12 февраля, причины которого лежали в политической сфере. Сентябрьский же провал был более равномерным, без ярко выраженных сильно убыточных дней, за исключением 18 сентября – дня объявления итогов заседания ФРС. Как я уже писал, сентябрьская просадка стала следствием высокой доли фьючерсов на курсы рубль-доллар и евро-рубль в портфеле компании ( около 60%) и отсутствием в этих инструментах контртрендовых систем. Последнее легко объяснимо: доля участков с отрицательной корреляцией соседних дневных приращений именно в Si меньше аналогичной в Ri почти в два раза даже в такие «нехлебные» годы, как 2012-й и 2013-й. Неслучайно в результате тестирования и оптимизации в Si остаются только трендовые алгоритмы. Ну а попытки административно снизить долю самых доходных инструментов за последний год, всегда вызывают объяснимое с точки зрения психологии отторжение, с чем и столкнулась компания Форум.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал