Избранное трейдера Сергей Миллер

Рекомендуется к прочтению: юридические проблемы частного ДУ

- 17 июля 2017, 19:45

- |

Очень много неправильных трактовок, так как этот вопрос сложен и с точки зрения теории права, и с точки зрения правоприменительной практики.

Из чего нужно исходить?

Итак, вы трейдер и вам предлагают взять в ДУ, или инвестор, к которому трейдер обратился с подобным предложением.

Что самое главное?

1.БУДЕТ ЛИ ПЕРЕДАЧА ДЕНЕГ ТРЕЙДЕРУ

Это принципиальнейший момент.

Законное ДУ может осуществлять только лицензированное юрлицо, которому деньги ПЕРЕДАЮТСЯ. Если нет передачи денег управляющему — то нет никакого доверительного управления, отношения ИНЫЕ.

Обычная ситуация – деньги переданы для торговли по договору займа.

Уголовная экспертиза такие договоры признает притворными, заключенными с целью скрыть незаконное ДУ (ст 171). Это означает, что в гражданском суде вы по такому договору ничего не получите – он ничтожен.

Вы можете стать гражданским истцом в уголовном процессе, но наличие вашего ущерба не будет означать, что вам следует вернуть деньги, так как при ДУ управляющий обязан вернуть не деньги, а лишь результат ДУ, который может быть почти 100%-ым сливом. Мол, «вот вам -95% по счету (как у некоторых бывает на ЛЧИ в 2014 году), и я вам ничего не должен».

( Читать дальше )

- комментировать

- 288 | ★65

- Комментарии ( 139 )

ГО, вариационная маржа на фьючерс РТС

- 14 июля 2017, 20:02

- |

Правильно ли я посчитал следующее?

Полная цена на один фьючерс РТС = 122 049 руб (в пунктах это 101 750 при стоимости шага в 10 пунктов 11,995 руб)

Первоначальная маржа (или ГО, это ведь синонимы) по 1 контракту (1 контракт = 1 лот = 1 фьюч) = 14 539, руб. Это ГО составляет 11.91% от стоимости всего контракта! Пусть будет 12%...

Можно посчитать плечо (леверидж) = 122 049: 14 539 = 8.39 — встроенное плечо

Но не получится купить 1 фьюч на индекс РТС, имея в наличии, например 14 540 рублей, т к помимо ГО еще нужна ПОДДЕРЖИВАЮЩАЯ маржа (кстати, на сайте ММВБ и в спецификации этого нет — наверное, брокер должен предоставлять эту инфу). Так вот, по 1 фьючу РТС получается эта маржа равна РОВНО ПОЛОВИНЕ ГО, т е 14 539: 2 = 7 269.5. Это под.маржа составляет 6% от стоимости всего контракта

В итоге, чтобы купить ОДИН фьюч на РТС нужно иметь 18% (12 + 6) стоимости этого лота или получается 21 970 рублей. ЭТО МИНИМУМ, при котором можно пытаться работать с 1 фьючом РТС. Но, очевидно, что при изменении цены фьюча на 100 пунктов (119-120 руб) вылетит МАРЖИН КОЛЛ, да? Поэтому нужно иметь еще вариационную маржу (хотя вариационная маржа и поддерживающая варятся в одном котле и, по сути, выражают одно и то же).

1) все ли я правильно тут расписал, если не сильно придираться к терминологии?

2) есть какое-либо требование по вариационной марже при торговле (разумеется, что торговать в притык к балансу крайне глупо) или это лишь решает спекулянт, т е ни брокер ни биржа не имеют строгих правил?

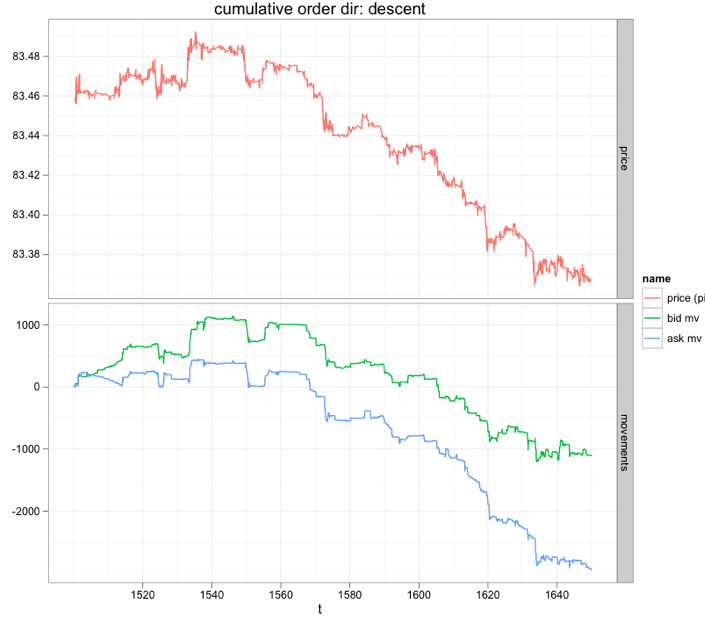

Определение направления цены с помощью потока ордеров

- 09 июля 2017, 14:02

- |

Перевод статьи из блога tr8dr. Написано верно, применительно к HFT алгоритмам, но очень кратко. Однако, немного подумав, из этого можно сделать достаточно простую метрику для раннего определения направления движения цен.

Высокочастотная маркет дата, как правило, представлена в виде обновлений потока ордеров (полный ордерлог):

( Читать дальше )

2017: мои июньские итоги

- 30 июня 2017, 07:33

- |

По всяким технологичным штукам. Вёл эксперимент по сравнению, кто лучше торгует. Через второй тслаб у меня три брокера: экзанте, финам, айтиинвест. Торгуется одно и то же. В 90% случаев первым заявки ставит экзанте (фикс). В 10% случаев его опережает финам (высокоскоростной транзак). Заявки через айтиинвест (смартком) ну просто всегда ставятся последними и получают самую худшую цену сделки (я бью по стакану лимиткой со смещением в два-три шага цены).

Из любопытного обнаружил в экзанте возможность торговать биткойном через их фонд, но там только для долгосрочных лонгов, ибо условия конские. Также кому любопытно, вот тут можно взять разные исторические (тиковые) данные по криптовалютам.

С одной стороны, жаль, что нет движений а-ля 2014 или 2015, тогда было так легко делать по 10-20% за несколько дней при втором-третьем плече. С другой стороны, полезно, что подряд пошел второй год тухлого рынка. Я разбавил наконец свой трендовый подход контртрендом.

( Читать дальше )

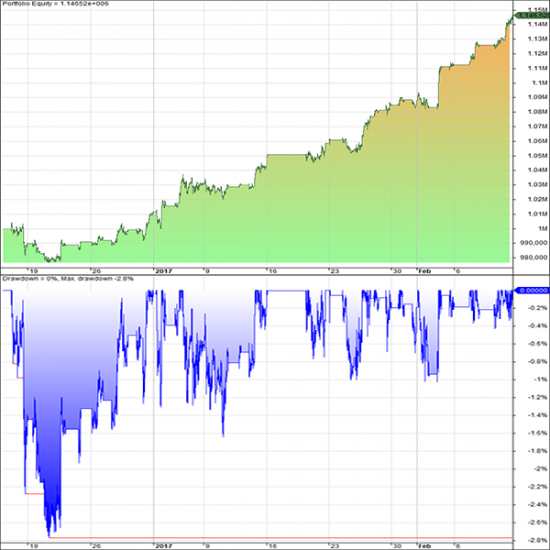

Торговля от экстремумов. Часть №2

- 11 февраля 2017, 19:51

- |

Напомню, начало тут: http://smart-lab.ru/blog/378912.php

Остановился я на том, что во флетовые дни система работает магически. Покупает на лое, продает на хае. Не совсем, но где-то рядом. Но все это визуально. Настало время как-то посчитать все это дело.

Сразу оговорюсь — период тестирования весьма ограниченный в силу отсутствия истории необходимых параметров. Работаем с тем, что есть, при этом стараемся поймать разные фазы рынка.

Запустил систему с 15 декабря — как новый фьюч пошел. Да, предварительно подкорректировал входы — искал импульсы.

Когда увидел результат, расплылся в дурацкой улыбке и пошел выбирать G-klasse от AMG.

48 сделок, 33 положительных. Супер. На ночь не переносит, никаких рисков.

Потом глянул дневки. Оказалось, протестил зону I.

( Читать дальше )

Торговля от экстремумов. Часть №1

- 06 февраля 2017, 17:06

- |

Сейчас я решил поступить также. Открыл график с нуля. И с нуля же начал писать условия системы. Но для начала нам надо посмотреть, на чем мы остановились в прошлый раз. Нет, не условия. А результат. А он примерно такой:

( Читать дальше )

ХЗ ой-паттерн

- 23 января 2017, 12:19

- |

Рынок не знает чего он хочет, поэтому OI к 11-00 вообще не вырос, а к 12-00 — полудохлый рост… Рост (падение) OI не коррелирует с направлением движения цены… Сначала OI растет росте цены, а через 15 минут растет при падении цены..., не успел OI подрасти, как сразу позу кроют (OI падает) и т.п.

«хер знает» не относится к стратегии торговли… Дело в том, что на таком рынке на графике OI хорошо видны «микронабор» и «микроразгрузка» позиций, и к этой мутатени можно подстроится…

Вечерний "интересный" паттерн

- 21 января 2017, 00:54

- |

Свеча, на моем графике только кажется черной, а если график растянуть станет белой… Короче, купил по 113400, хотя мог (по правилу) по 113330...

Сначала тейк поставил на 113650… Прошло полчаса, а я без профита, непорядок… Передвинул тейк на 113700… Прошел час, а я без профита… передвинул на 113800… Короче через пару часов тейк зацепили… В принципе можно было просто подождать, когда прикроют большую часть вечернего «прироста интереса» и крыться как бы по факту. Но шпильки тоже никто не отменял… Кстати на маленькой шпильке и прикрыли...

Резюме

Идея паттерна в следующем… Во-второй половине дневной и на вечерней сессии открытые ранее позиции трейдеры обычно закрывают… Если произошел прирост OI на вечерке, то с большой вероятностью к концу торгов этот прирост будет ликвидирован… Нужно на графике OI определить момент начала снижения OI и открыть позицию…

Облигация

- 20 января 2017, 22:16

- |

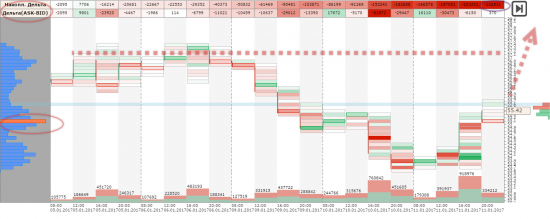

FootPrint по нефти Brent

- 11 января 2017, 22:16

- |

На данный момент анализ нефти марки Brent по графикам FootPrint выглядит так:

— Кумулятивная дельта (недельная) равна около -200 000 - доминация продавцов, значение очень высокое, кульминация продаж.

- Дивергенция цены и дельты — очень хорошая возможность застопить селеров, их явные стоп лоссы за уровнем сопротивления.

Текущая цена на уровне справедливой стоимости, значение POC на текущих уровнях.

— Отсутствие «здоровой» реакции на новости, значения запасов выше ожидаемых аналитиками, что не остановило рост. + к покупкам.

Итог — покупка нефти по текущим значениям, с целевыми уровнями 58-59 долларов, стоп лосс 53,5.

График представлен сервисом ru-ticker.com/FootPrin

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал