Избранное трейдера Zarina Kurengina

Покупай низкую волатильность, продавай высокую!

- 19 февраля 2017, 17:24

- |

Но, а теперь поговорим.

Что такое вообще волатильность?

Важнейший финансовый показатель в управлении финансовыми рисками.

Для меня волатильность — это мера риска использования финансового инструмента за заданный промежуток времени.

Чем выше волатильность, тем более рискованно покупать бумаги.

Разумные инвесторы, предпочитающие менее крупный, но более стабильный доход,

должны избегать вложений в высоковолатильные активы.

Я хоть, и не являюсь инвестором, но всегда покупаю при низкой волатильности,

а продаю при высокой.

Жду своего часа «X», за счёт этого риски у меня крайне низкие, историческая разовая просадка из серии убыточных сделок была 16,7% на капитал, а у другого она бы составила, скажем 45%.

( Читать дальше )

- комментировать

- ★140

- Комментарии ( 138 )

Биржа тоже делает прогнозы по рублю

- 19 февраля 2017, 16:24

- |

Косвенно конечно, но я разъясню.

У нас на рынке есть такие инструменты, как фьючерсы на ОФЗ.

Инструменты специфичны тем, что это фьючерсы не на одну какую-то бумагу, а на корзину состоящую из нескольких ОФЗ. И они является поставочными.

Например, открываем сайт и видим, что: В фьючерс на 4 летние ОФЗ — OFZ4-3.17 входят три бумаги — ОФЗ 26214, 26215, 26217.

Так как поставка будет только по одной бумаге, то нужны некие Коэффициенты, чтобы сгладить различия между бумагами в корзине.

Поэтому биржа вводит КОНВЕРСИОННЫЕ КОЭФФИЦИЕНТЫ(их еще называют конверсионные факторы или CF) для каждой бумаги в корзине и задаются они один раз на все время «жизни» контракта.

Получается, что Конверсионные коэффициенты нужны для того, чтобы продавец фьючерса мог поставляться любой бумагой в корзине, лишь бы сохранялось условие - Разница между Продажей фьюча и покупка ОФЗ на споте должна быть максимальна.

( Читать дальше )

Взрыв волатильности (День тренда) или простая, но крайне эффективная контртрендовая стратегия!

- 31 января 2017, 09:58

- |

Также будет полезно почитать пост с примерами: Смартлаб, я открою тебе маленький секрет! smart-lab.ru/blog/376149.php

В конце прошлого поста написал, что расскажу о методике которая входит в состав моей АТС: «Взрыв волатильности или день тренда»

Я использую её исключительно как импульс, Вы же можете использовать как краткосрочную контртрендовую стратегию на «возврат к среднему» добавив осциллятор и допустим МАСД гистограмму, и будет хорошая полноценная стратегия!

Прошу Вас дочитайте до конца и посмотрите графики внимательно.

Я искренне желаю нашему Смартлабу стать более качественней в плане подачи материала его участниками.

Больше материала технического характера, чем развлекательного. Хотя лично мне нравится, что СЛ «социальная сеть» в принципе, но это не повод стоять на месте, нужно расти в материальном плане.

Можно подумать зачем ему это надо? Делится бесплатно рабочими методиками и т.д.

Я не являюсь, конечно, филантропом, но мне искренне хочется, чтоб как можно больше участников нашего СЛ зарабатывали деньги, а не писали посты со всякой ерундой!

Не каждый будет следовать чётко методики по каким либо причинам, именно по этому мало кто реально на ней сможет заработать и т.д.

Если абсолютно любой смог на ней заработать, я бы не стал её выкладывать на всеобщее обозрение. А, она создана в 2011 году и не подвергалась модификации и т.д.

Работает на дневном графике.

Хоть, она и контртрендовая (Возврат к среднему), но в ней только скользящие средние:

Средняя Time Series (Оранжевый цвет) (13, вы можете использовать 21 день, также отлично подходит) — это основной индикатор в методике, без него она не работает.

( Читать дальше )

Игра в угадайку – куда же пойдет рынок?

- 13 января 2017, 09:20

- |

«Я сформулировал следующее правило: когда на узком рынке цены никуда особенно не идут, а слегка колеблются вверх или вниз, невозможно предвидеть, когда и куда они ринутся – вверх или вниз. Здесь остается лишь следить за рынком, читать ленту, чтобы выявить пределы этих малых колебаний цены, и настроиться на то, что браться за дело нужно после того, как цена пробьет уровень сопротивления – в любом направлении».

Из «Воспоминаний биржевого спекулянта»

Когда делал первые шаги на рынке, постоянно себя изматывал подобной игрой в боковике. Туда-сюда зайдешь, словишь пару лосей, а основной рывок пропускаешь, так как нет сил. И рынок улетает без тебя. Кому-то знакомо подобное?

С годами пришло понимание. Научился ждать. Принял идею непредсказуемости движений. Ищешь диапазон и пробуешь играть выходы из него. Ну а дальше… Куда тебя вынесет рывок? Тоже не знаю. Но даю прибыли расти. И все.

( Читать дальше )

Не фин рынках не сложно зарабатывать, сложно заставить себя не зарабатывать больше…

- 05 января 2017, 11:46

- |

В очень многих книгах, семинарах, авторы довольно часто вскользь повторяют одну и ту же мысль – «На рынках зарабатывать довольно просто, но…Если все знали насколько это просто, стало бы сложно зарабатывать».

Но статистика говорит об обратном. О мизерных процентах реально зарабатывающих, тогда как остальные уходят ни чем, а в большинстве случаем и потеряв капиталы. Почему же так происходит? Очевидно все дело в пресловутом НО…Через личный опыт и наблюдения можно привести несколько причин:

- Не серьезный подход к делу – это казино, купил, продал, когда захотел, будь что будет. Жизнь игра, думать вредно. Я смотрю нигде никто мозг не включает, при этом не бедствует. В общем типичное поведение поверхностного человека. Здесь как бы и обсуждать нечего, лучше сразу его отправить на бинарные опционы. Чтоб не долго мучился.

- Всем всегда мало того, сколько они получили. У кого-то просто маленький капитал, а разгон дело сложное, только для профи, откуда у новичка знания, опыт и ментальность профи? Их нет, а денег хочется. Отсюда несистемная торговля, не умелое завышение риска, слив. Это самая глобальная их всех проблем, по-простому просто жадность. Здесь на первое время нужно дать себе установку – я сейчас только учусь, не зарабатываю, мне эти деньги на жизнь не нужны. И учиться, реально учится. Забыть инвестиционные стереотипы про 60% в год. Тебе нужно 60% в месяц, или в неделю. И это не игра, есть люди которые столько зарабатывают. С плечами, с выводами заработанного. Не надо путать классику со спекуляцией. Может ты пару раз даже сольешь счет – ничего страшного, здесь принцип другой.

- Постоянная тяга к экспериментам, у тебя есть рабочая ТС, но хочешь зарабатывать и в те моменты рынка, когда она не зарабатывает. Желание не преступное, но на новые техники нужно учиться заново, тогда как трейдер, думая, что он уже опытен, начинает эти эксперименты совсем на не экспериментальных суммах.

- Отсутствие плана по доходности, а главное отсутствие плана при ее достижении (или не достижении). Сделать 10% в месяц к счету? Легко, с плечами легче легкого. Если с умом подойти, то можно и с 1%-м риском. Но когда вершина взята, у трейдера начинается тяга к приключениям. Сделал 10% почему не сделать 30%? Мозг отключается, начинается игра. Повышение % доходности счета дело правильное, но к нему тоже нужно подходить с умом, и для всех сделок применять одинаковые критерии.

- Тяга к несистемным сделкам, страдание от безделия. «Я не в рынке, как же так, нужно ведь косить бабло». Но точек хороших ведь нет? Нет, но косить то надо! И начинается…Причем у некоторых трудоголиков этот сидром не излечим. Для них только одни выход – несколько счетов. Крупные для хороших сделок, мелкие – «поиграться». Этот выход кстати не так уж плох, появляется своеобразная методика, можно сказать ТС для крупных счетов, когда ты видишь как ты «встрял» на мелком и какой именно сейчас благоприятный момент, чтобы зайти на крупном.

- Человек зациклился на прочитанных стереотипах и не чувствует рынок. Прочел где-то что заходить нужно по такой формации, стоп сюда, тейк туда. Все больше он ничего не умеет. Он не проверил, подходит ли для этого рынка и инструмента эта формация, можно ли на этом рынке ставить такие стопы и тейки. Т.е. сам мозг не включал. Далее уже понятно + обвинения авторов в некомпетентности.

- Слишком много думают. Начитавшись книг трейдер начинает сливать в кучу 10 методик ТА + ФА, накладывать их на график, прокручивать в уме, делать выводы из комментариев аналитиков. В итоге часто заходит в рынок даже против видимой логики, потому что так сказали. Хотя перед сделкой может возникнуть мимолетная мысль «Блин, я бы здесь покупал, зачем я продаю? Хотя экспертам виднее». Для любителей думать тоже все сложно, т.к. думать болезнь как и трудоголизм не излечимая. Выход – алгоритм, реактивная торговля, реагируем, не думаем. А вот в процессе ее разработки подумать придется, и тщательно проработать все нюансы, чтобы неожиданности рынка не смогли сбить вас с толку.

- Ментальный кретинизм – знаю что делаю плохо, но все равно делаю по-прежнему. Нет динамики и развития. Кривые паттерны въедаются в мозг, и работа проходит на уровне сформированных неверных рефлексов. По-другому можно сказать — отсутствие дисциплины, но получится не полно, т.к. субъект не знает что это может дать, т.к. занят гонкой здесь и сейчас. Выход – возможно стоит изучить программирование, описать алгоритм и пусть торгует робот, на удаленном сервере. Самому заняться чем-то другим (основной работой, например). Лишь изредка заходить, смотреть, как робот работает – внимать. Самому не лезть. Если есть сомнения в том, что удастся устоять- заставить жену (подругу, друга) сменить торговый пароль, а вам отдать только инвесторский. Смешно? Да нет, смешно, когда в зеркало смотришь.

Такой вот краткий обзор, может если подумать, можно и глубже капнуть.

Полезные советы биржевым игрокам. Делимся своим опытом.

- 11 декабря 2016, 21:49

- |

Пусть эта сумма полежит у вас какой-то срок дома, а вы в это время рассматривайте купюры, считайте их, прикидывайте — на что их можно потратить и сколько всего можно на них купить.

И только потом принимайте решение, какую часть этой суммы вы положите обратно на брокерский счёт.

--------------

Эх, если бы эта мысль пришла ко мне раньше....

хорошая мысля — приходит опосля…

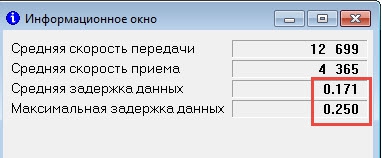

Тест брокеров. Средняя задержка данных

- 29 ноября 2016, 12:44

- |

Это смотрится в КВИКе вот здесь:

Система->О программе->Информационное окно — ставим птичку Расширенный набор.

Вот эти два параметра интересны:

Брокер НЕТТРЕЙДЕР

(Если вы только что включили квик, эти данные появятся не сразу а через сколько-то минут)

Я ищу брокера с самой маленькой задержкой, поэтому пишите с названиями брокеров!

Спасибо за помощь!!!

П.С. Заплюсуйте, чтоб не потерялось.

Универсальный торговый метод: что следует знать про таймфрейм (обещанный пост Ивана Чурилова)

- 23 октября 2016, 20:34

- |

Напомню, что когда я увидел видео с конференции в Екатеринбурге, где Андрей Беритц рассказывает про торговлю на таймфрейме внутри минуты, я был настолько удивлен и не согласен, что предложил написать свой взгляд на таймфреймы, если будет достаточный интерес. Лайков было много, и я выполняю обещанное, правда, не через видео, а текстом.

Начну с того, что для спекулянтов не выработаны еще даже простейшие теоретические понятия. Универсальный торговый метод восполняет этот пробел, но многие пока не понимают важности «теории практики», все сразу торопятся торговать, хотя надо сначала понять, кто вы и что вы будете делать на рынке.

Отдельный дисклеймер: унимет разрабатывает правила безопасной торговли только для торговли на коротких торговых периодах (до месяца), и только голубыми фишками. Этот подход дает возможность торговать на большие суммы с очень высокой доходностью.Дивидендный трейдинг, агрессивный трейдинг в глубоких эшелонах, фортс-торговлю мы не рассматриваем совсем.

( Читать дальше )

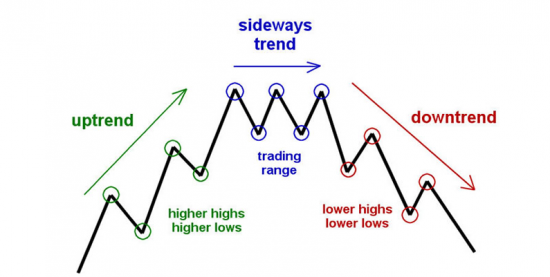

Что нужно для успешной торговли по тренду

- 27 сентября 2016, 11:37

- |

Для прицельной торговли по тренду в обойме должно быть три патрона: 1. Тренд на рынке. 2. Тренд в активе. 3. Импульс для продолжения движения. И в этом посте я на примере акций NVIDIA Corp. (NVDA) покажу, как их заряжать (читай: определять). Я не случайно выбрала эту бумагу. Она наиболее точно отражает мое представление о том, как должен выглядеть график актива, чтобы его торговать в направлении тенденции.

( Читать дальше )

How much is the опцион?

- 29 июля 2016, 12:21

- |

Представим очень простую (скажем прямо — примитивную) модель изменения цены акции. Каждый день цена акции может измениться только на 1 рубль, вверх или вниз. Вот так:

И мы хотим купить опцион колл с ценой исполнения (страйком) 100. Как понять, сколько нам платить продавцу, чтобы цена была «справедливой»?

1. Максимальная прибыль в этой модели (которая на картинке) — 6 рублей. Дороже 5.99 рублей покупать смысла точно нет.

2. За 0 рублей нам его тоже не продадут.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал