Избранное трейдера Waark

Простейшая стратегия 2MA — наоборот

- 09 июня 2017, 10:24

- |

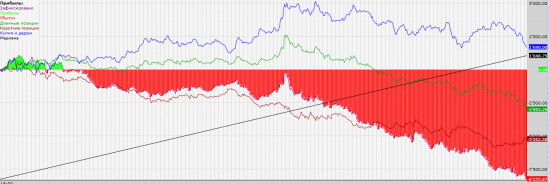

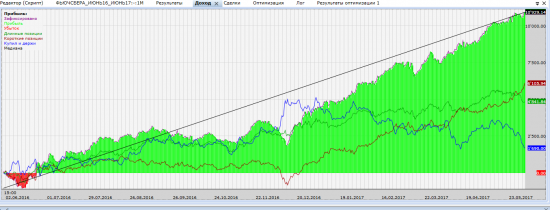

Если, как и положено по книжкам, покупать когда быстрая МА пересекает медленную снизу, и шортить наоборот, то получается вот так.

Если же пойти в обратку, то есть покупать там где сингал шорт, и шортовать при сигнале «лонг», то вот так:

( Читать дальше )

- комментировать

- 807 | ★19

- Комментарии ( 34 )

Майним Эфириум

- 02 июня 2017, 21:41

- |

На волне хайпа вокруг криптовалют заинтересовался майнингом и решил наконец попробовать себя в этом деле.

Биткоин отпал сразу т. к. для его добычи нужны специализированные ASIC-и, заточенные под алгоритм SHA-256 или Scrypt.

Вторая по популярности криптовалюта — это Ethereum, для её майнинга используются более сложные алгоритмы, чем для биткойна, поэтому с помощью ASIC-ов её майнить невозможно, а значит майнинг на GPU более рационален.

Прежде чем начинать майнинг, нужно убедиться в прибыльности этого процесса. Идём на страницу Etherium Mining Profitability Calculator, выбираем валюту, задаём характеристики своей видеокарты и смотрим расчётный профит от поиска хэшей. Оценить производительность некоторых видеокарт в добыче эфира можно в статье Ethereum Mining GPU Performance Roundup. Вкратце:

1) Майнить лучше на видеокартах AMD, нежели NVidia.

( Читать дальше )

Флет, тренд и контртренд, ТФ и просто мысли

- 11 мая 2017, 16:16

- |

Так как сижу глубоко в жопе в акицях QQQ (привет, Василий) и не торгую активно уже вечность с января, было время понаблюдать за трендами, ценами, 50 инструментами и системами.

Если коротко, что не удивительно, таки безотказно работает классика (как я не пытался за уши статистику притянуть, не смог):

1. Тренды есть и будут. Лучше получить 3 небольших убытка, но взять 1 хороший тренд.

2. Лучше торговать таки на дневках — элементарный анализ работает прекрасно, индикаторы показывают идеальные сделки, не надо пялится в монитор 4 монитора. Если хочется (как мне), то можно торговать на Н4 — почти как на Д1. Можно и на Н1, но там пробои ложные, выносы стопов просто очевидные. Опасно. Меньшие ТФ — на них можно торговать и зарабатывать, но по пунктам и времени — не уверен, разве что бОльшим объемом (чтобы задротство окупалось).

3. Не стоит путать зоны и линии поддержки сопротивления. Если поставить задачу и проверить все, в зонах редко бываем смысл, — можно входить пункт в пункт. Однако такая точность хоть и позволяет иметь короткий стоп, но провоцирует на торговлю против тренда. Лучше выходить прибыльно пункт в пункт и брать все движение, чем заходить с коротким стопом, но контртрендово.

( Читать дальше )

Что говорят мои помощники?

- 04 мая 2017, 13:09

- |

Рынок подрастает, а дневные диапазоны начинают сокращаться. Вообще говоря бычий кейс. Судя по всему рынок акций США готовится к очередному прыжку в космос.

Теперь применим данный индикатор к фьючерсу РТС + накинем на него «скользяшку» для репрезентативности:

Здесь видно, что диапазон дня РТСа в среднем остается на постоянном уровне. Это говорит нам о том, что если ртс был дряным инструментом для интрадея, так, в среднем, им и остался на протяжении всего года.

А возьмем интервал побольше и МАшку подлиннее:

Получается, что вола по ришке постоянно снижалась с начала 2016 года и достигла лоев в конце прошлого года. Сейчас она чуть поднялась, но существенно ниже средних значений например 15 года. Очевидно, что это связано с динамикой сишки. Давайте проверим:

( Читать дальше )

Выбираю программу для алгоритмической торговли. Wealth-Lab, MultiCharts и их друзья.

- 19 апреля 2017, 14:50

- |

В общем, TSLab в прошлом, а ведь только недавно это было самое что ни на есть настоящее, я немного ветреный)). Не успев особо углубившись в платформу понял, что это не то, что кубики — это очень ограниченно, а от людей узнал, что на этапе торговли тоже хватает проблем в платформе. И я продолжил поиск. Совсем слегка расстроился, что купил платный курс по платформе, но целеустремленного человека так просто не сломить)), тем более опыт интересные и не бесполезный, интересные идеи и мысли почерпнул.

Собственно, что имеем, у меня пробел в технической части, я не технарь, не кодер, для меня синтегрироваться с торговой платформой, с Plaza-2 и т.д. пока нереализуемо. В то же время я устал метаться между платформами, между вариантами реализации торговой алгоритмической инфраструктуры, между разными костыльными решениями. В общем сейчас я определился со входящими параметрами, мне нужна мощная готовая платформа для аналитики, тестирования, оптимизации стратегий и прочего и чтобы… она же эти стратегии и торговала на реальном рынке, плюс мне надо чтобы кодинг внутри платформы был на C# — классный язык — немного его знаю, + когда проапгрейжу этот язык смогу писать уже свои вещи — свои платформы, свои тестеры и прочее.

( Читать дальше )

Тслаб 2017 отзыв... 6 лет торговли под тслабом ботами...

- 17 апреля 2017, 10:45

- |

6 лет пользую тслаб… делюсь личным опытом… и пора в очередной раз потыкать ленивые жопы острой палкой...

вкратце… с лета 2014 наблюдалась деградация функционала тслаба и нежелание разработчиков править баги… что привело печальным последствиям… и можно дальше не читать...

достоинства тслаб:

1 легок в освоении… кубики… есть возможность писать на си… можно собирать из кубиков достаточно сложные вещи… где то на 4000 кубов собирается все легко… потом начинает тормозить и виснуть редактор...

2 достаточно надежен… могли бы еще более увеличить надежность… еслиб вместо пассивного восстановления связи с сервером осуществлялось подключение к другому резервному серверу… у многих брокеров есть синхронизированные сервера… заявки на одном сервере дублируются на другом… т.е можно просто подключиться на другой сервер и все продолжит работать… а не ждать пока поднимут упавший сервер

3 легко перейти от тестов к реальной торговле

( Читать дальше )

Тест открытой ТС

- 06 апреля 2017, 17:18

- |

Лениво бродив по западному интернету, нашел интересную стратегию, которая своими корнями уходит к некоему Larry Connors. Стратегия построена на простом RSI с периодом 2.

Суть ее в следующем:

покупаем индексный ETF, когда значение меньше 15 на закрытии дня (да, это можно сделать без проблем и проскальзываний на всех ликвидных ETF) и продаем, когда клоуз текущего дня выше хая предыдущего (можете придумать свои выходы, стратегия не очень-то чувствительна к выходам).

В общем MR в чистом виде. И в принципе это должно работать на большинстве ETF развитых рынков.

Тестил на Multicharts.Net, код ниже.

using System;

using System.Drawing;

using System.Linq;

using PowerLanguage.Function;

using ATCenterProxy.interop;

namespace PowerLanguage.Strategy {

public class rsi_2_spy : SignalObject {

public rsi_2_spy(object _ctx):base(_ctx){}

private IOrderMarket buy_order;

private IOrderMarket sell_order;

private RSI m_RSI;

private VariableSeries<Double> m_myrsi;

private ISeries<double> Price { get; set; }

protected override void Create() {

// create variable objects, function objects, order objects etc.

buy_order = OrderCreator.MarketThisBar(new SOrderParameters(Contracts.Default, EOrderAction.Buy));

sell_order = OrderCreator.MarketThisBar(new SOrderParameters(Contracts.Default, EOrderAction.Sell));

m_RSI = new RSI(this);

m_myrsi = new VariableSeries<Double>(this);

}

protected override void StartCalc() {

// assign inputs

Price = Bars.Close;

m_RSI.price = Price;

m_RSI.length = 2;

}

protected override void CalcBar(){

// strategy logic

m_myrsi.Value = m_RSI[0];

if (Bars.Close[0]>Bars.High[1]){

sell_order.Send();

return;

}

if (m_RSI[0]<15){

buy_order.Send();

}

}

}

}

( Читать дальше )

Правила работы Джесси Ливермора!

- 30 марта 2017, 19:37

- |

Правила работы Джесси Ливермора:

Торгуйте по тренду — покупайте на бычьем рынке и продавайте на медвежьем.

Торгуйте по тренду — покупайте на бычьем рынке и продавайте на медвежьем.

( Читать дальше )

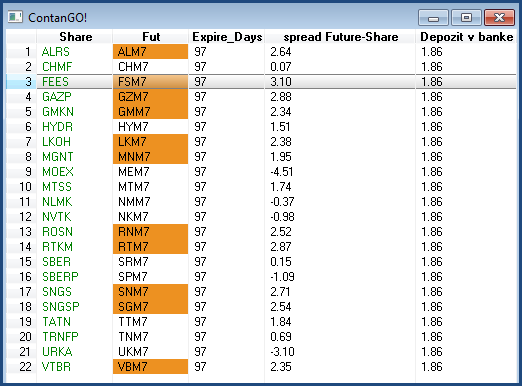

Робот ContanGO!

- 10 марта 2017, 16:35

- |

Я написал простенького робота, который считает контанго и бэквордацию между фьючерсом и акцией.

Значения полей:

Share — акция, базовый актив

Fut — фьючерс на эту акцию

Expire_Days - сколько дней до экспирации

spread Future-Share — размер контанго или бэквордации, то есть разница между ценой фьючерса и базового актива

( Читать дальше )

Уникальное предложение. Такого еще не было и уже не будет

- 08 марта 2017, 19:03

- |

Все наработки представлены в виде алгоритма+бектесты+ варианты доработок и фильтров.

Внутри:

Практически все, продававшиеся в разное время, чужие разработки (пацаны, извините, вы не самые умные)

Некоторое количество засвеченных и позже удаленных граалей на смартлабе

Некоторое количество засвеченных и не удаленных граалей. Например есть система, собранная по скринам Максима Свиридова, торгует лучше его самого

Разнообразные «паттерны Муханчикова»

Основное — наши авторские разработки.

Всего около 50 или 70 систем, сколько точно не считал. На одни только валютные фьючерсы около 15-20 систем.

Абсолютно все системы работают и используются нами по сей день.

Как использовать данный конспект

Можно торговать самому и заодно изучить методику нахождения систем на русском рынке. Важное замечание — систем построенных на переборе индикаторов и параметров к ним в конспекте нет. Это за отдельные деньги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал