Избранное трейдера Сергей

Кончайте жевать сопли, нас ждет вторая серия.

- 20 сентября 2022, 13:35

- |

Первая уже была, когда ЛНР и ДНР признали, и подписали с ними различные договоры. После этого началась СВО.

Сейчас, подходим ко второй серии. Все новостные сайты пестрят заголовками:

— В Херсонской ВГА объявили о референдуме по присоединению к России;

— В ДНР предложили провести электронное голосование на референдуме;

— Медведев объяснил необходимость референдумов в Донбассе;

— В Мелитополе начался съезд по поводу референдума о присоединении к России;

ну и так далее и тому подобное.

Возникает вопрос, какой будет сюжет второй серии, после вхождения территорий, ранее принадлежавших Украине, в состав России?

Какие интересные сюжетные повороты, погдоговят нам в политическом и экономическом плане?

Измениться-ли что-то в военном плане?, т.к. фактически, после воссоединения данных территорий с Россией, войные действия будут уже вестить на территории России.

Может и осталось жить-то всего два понедельника, а тут, люди, собирают инвстиционные портфели. А может, нужно не собирать а тратить, что-бы прожить две недели себе в удовольствие.

Вспоминается один фильм — «Ищу друга на конец света», может кто видел. Если вдуматься, то в фильме поднимается достаточно интересная тема последних дней существования человеческой цивилизации.

- комментировать

- 1.2К | ★1

- Комментарии ( 71 )

Каких застройщиков затронут меры против околонулевых ставок по ипотеке - СберИнвестиции

- 19 сентября 2022, 21:51

- |

По мнению аналитиков SberCIB Investment Research, одной из вероятных мер может быть установление минимальной ипотечной ставки или введение более высокого уровня резервов для банков, которые выдают такие ипотечные кредиты. В целом объём выдачи подобных кредитов в ближайшем будущем может сократиться. Все публичные застройщики жилья предлагают такие ипотечные программы потенциальным покупателям квартир.

ГК Самолёт, ГК ПИК и Группа ЛСР будут наиболее чувствительны к возможным ограничениям, поскольку они сильнее других зависят от ипотеки: в последнем отчётном квартале она обеспечила 73-74% их продаж.СберИнвестиции

ЦБ закручивает гайки застройщикам

- 19 сентября 2022, 16:47

- |

ЦБ взялся за регулирование ипотек на новостройки.

Ну вот и начинается приближаться новое время. Ещё вчера люди лезли в петлю кабалы на оплату квартиры в новостройках, а уже сегодня ЦБ встаёт на защиту ипотечников и вводит заградительные меры по покупке нового жилья. Мол скажите «нет» беспроцентной ипотеке! Живите на улице!

Мы с вами эту тему уже неоднократно обсуждали. Но так и быть для того парня в пиджаке скажу вновь.

Девелоперы раньше поступали несколько хитро в отношении нищебродов людей, не имеющих первоначальный взнос на ипотеку. Продавцы завышали стоимость ипотеки на сумму первоначального взноса, продавали квартиру при условии, что покупатель этот первоначальный взнос уже внёс. В итоге бедолага с квартирой, девелопер с деньгами, банк с обещанием покупателя оплатить долг. Но это было во времена первоначальных взносов от 30%. Теперь же многие банки готовы выдавать ипотеку с первоначальным взносом даже в 10%. А в деньгах это тоже самое что и 30% только 5 лет назад. Однако находятся люди, у кого и этих жалких 10% нет. Поэтому им на помощь приходят сами девелоперы.

( Читать дальше )

Хедлайны 16.09.2022

- 16 сентября 2022, 12:07

- |

- Правительство ФРГ передало под госуправление Rosneft Deutschland и RN Refining & Marketing* (*нефтеперерабатывающие компании).

ФРГ: Причиной попечительского управления над Rosneft Deutschland и RN Refining & Marketing стала неопределенность и тесные связи компаний с Россией.

- Экономика Китая оживает, но ее преследует кризис рынка недвижимости.

Citi: Единственное место, где при текущих условиях можно спрятаться, — это доллары США.

Citi: Потребуется глубокая рецессия, чтобы значительно снизить инфляцию, что подразумевает длительное падение корпоративных прибылей и акций до того, как ФРС развернется.

Нассим Талеб*: Времена нулевых процентных ставок в США нанесли ущерб крупнейшей экономике мира и создали спекулятивные пузыри, такие как биткойн (*автор «Черного лебедя»).

World Bank: Центральные банки рискуют погрузить глобальную экономику в разрушительную рецессию в следующем году, если поднимут процентные ставки слишком высоко в ближайшие месяцы.

( Читать дальше )

США: потребитель никуда не торопится

- 16 сентября 2022, 09:54

- |

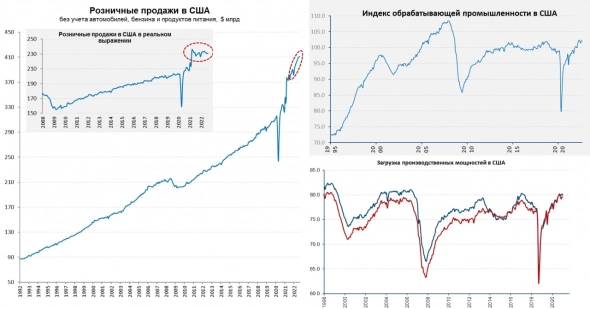

Американский потребитель продолжает оставаться в режиме поддержания потребления, розничные продажи в номинале выросли на 0.3% м/м и 10.3% г/г – это чуть выше инфляции, в реальном выражении продажи немного прибавили (0.2% м/м) после трех месяцев сползания (данные за прошлые месяцы пересмотрели вниз). Рост сделали в основном продажи автомобилей (физически подросли) и продуктов питания (за счет роста цен), без учета автомобилей продажи снизились на 0.3% м/м. В целом здесь серьезного ничего не происходит – «тефлоновый» потребитель, продажи в реальном выражении стагнируют на относительно высоком постковидном уровне и ужиматься никто не планирует (привет ФРС).

Производство в августе сократилось на 0.2% м/м и выросло на 3.7% г/г, обрабатывающая промышленность прибавила 0.1% м/м и 3.3% г/г. Основное падение производства в августе было обусловлено сокращением производства электроэнергии (-2.9% м/м -2.1% г/г), причем это уже второй подряд месяц сокращения, что наводит на мысли, что в промышленности все не очень позитивно будет развиваться. Хотя в целом здесь пока больших событий тоже не происходит, но замедление рост присутствует. Загрузка производственных мощностей находится на высоком для США уровне 80%, что близко к верхней границе за последние пару десятилетий – это может означать, что для дальнейшего роста потребуется больше инвестиций, что в условиях высоких ставок будет затруднительно.

( Читать дальше )

Мнение Рэя Далио о ставке ФРС, акциях и инфляции.

- 15 сентября 2022, 22:57

- |

Статья Рэя Далио?

опубликована в linkedin 14 09 2022г.

Cамое интересное в статье.

«По моим оценкам, будет повышение ставки до 4,5%- 6,0%,

это вызовет, в среднем, примерно 20% падение акций, в США будет примерно 10% снижение реальных доходов».

Теперь — статья полностью, в оригинале.

It Starts With Inflation: How Inflation, Interest Rates, Markets, and Economic Growth Relate to Each Other and What That Means for What's Ahead

In this post a) I will very briefly explain how I believe the economic machine that determines inflation, interest rates, market prices, and economic growth rates works, and b) work with you to apply current circumstances to that machine to come up with our expectations for the future.

( Читать дальше )

Это фиаско братан!

- 15 сентября 2022, 22:20

- |

( Читать дальше )

Долги Окея все еще растут

- 15 сентября 2022, 19:32

- |

Окей опубликовал отчет с бодрым заголовком «чистая прибыль выросла в 3,8 раз».

Участников рынка это вполне устроило, и котировки выросли в моменте на 9%, затем рост подутих, но все равно остался около 4%.

Предлагаю копнуть чуть глубже, но забегая вперед, свою основную проблему компания так и не решила. Про Окей и его проблемы писал в мае этого года.

На первый взгляд все неплохо, большинство показателей выросли.

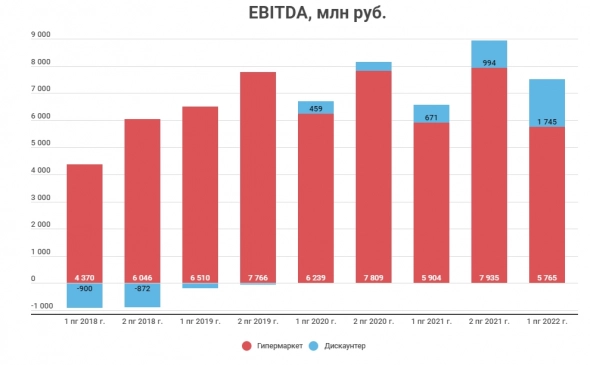

Отдельно отмечу рост EBITDA дискаунтера в 2,6 раз до 1,7 млрд рублей за полугодие. Год назад этот формат был в тени стагнирующих гипермаркетов, теперь это то, что удерживает компанию от провала.

В динамике это выглядит так:

( Читать дальше )

Еврозона: дефициты ставят новые рекорды

- 15 сентября 2022, 16:02

- |

Баланс внешней торговли еврозоны в июле продолжал стремительно ухудшаться, дефицит составил рекордные €40.3 млрд, импорт вырос (скорее подорожал) на 1.5% м/м до €269.5 млрд, экспорт упал 1.7% м/м до €236.7 млрд. За первые 7 месяцев года дефицит составил €177.4 млрд, годом ранее было положительное сальдо баланса в размере €121.3 млрд.

Экспорт еврозоны падает в номинале второй месяц подряд, импорт продолжает расти, годовой прирост импорта составил 44% г/г, экспорт же вырос только на 13.3% г/г.

Потери Европы разрастаются, в целом по ЕС дефицит достиг в июле €49 млрд. Если раньше экономика ЕС зарабатывала на внешней торговле ~€20 млрд в месяц, теперь теряет почти €50 млрд. Дефицит с Китаем за 7 месяцев составил €220.6 млрд (в прошлом году €116.3 млрд), дефицит с Россией вырос с €29.9 млрд до €103.2 млрд, с Норвегией – с €1.2 млрд до €46.4 млрд, с Индией дефицит вырос с €2.1 млрд до €12.5 млрд. Ухудшились данные в торговле с США, Великобританией, Турцией и Южной Кореей. Ухудшает торговый баланс не только трехкратный рост дефицита в секторе ресурсов (превысил €50 млрд в месяц), но и провал в торговле машиностроительной продукцией, автомобилями и прочими товарами, где положительное сальдо сократилось почти в два раза (с €210 млрд до €111 млрд).

( Читать дальше )

Сколько денег "зависло" у нерезидентов?

- 15 сентября 2022, 12:20

- |

«Порядка 74% от free float (бумаги в свободном обращении) российского рынка акций приходится на недружественных нерезидентов».

В статье по представленной ссылке выше статистика приведена в очень сложном виде, поэтому я представлю вам её более наглядно и понятно:

🔸 Суммарный free float российских публичных компаний — 38%.

🔸 74% от этого free-float принадлежало «недружественным» нерезидентам.

🔸 Остальные 26% от этого free-float принадлежит резидентам и «дружественным» нерезидентам.

🧮 Самое время взять в руки наш любимый калькулятор: на вчерашний день капитализация российского фондового рынка составляла 43 трлн рублей, и после нехитрых математических вычислений можно посчитать, что на недружественных нерезидентов приходится по текущим ценникам: 43х0,38х0,72=12 трлн руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал