Избранное трейдера Сергей

Компания Fix Price отчиталась за 3-ий квартал!

- 31 октября 2023, 13:06

- |

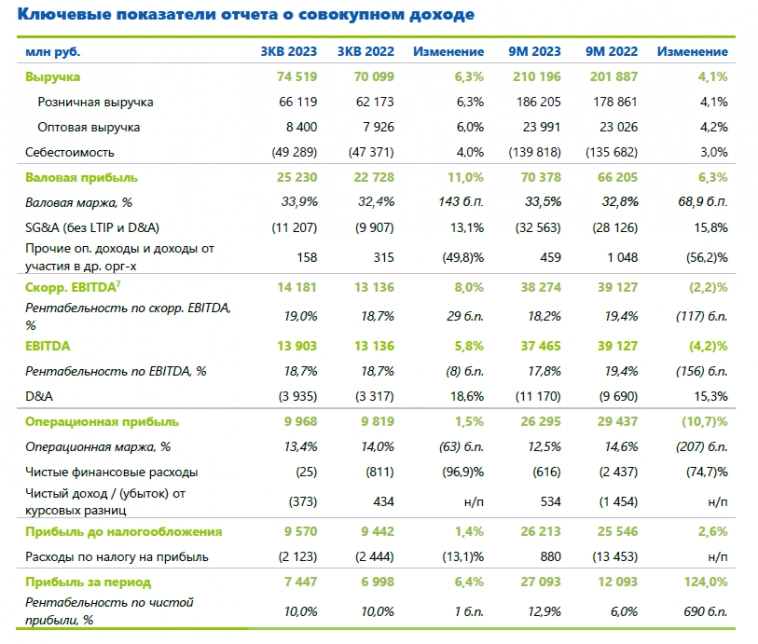

Fix Price — крупнейшая в России и одна из ведущих в мире сеть магазинов низких фиксированных цен отчиталась за 3-ий квартал 2023 года.

Выручка за 3-ий квартал выросла на 6,3% до 74,5 млрд рублей.

Компании удается сдерживать затраты, при растущей инфляции, поэтому мы видим улучшение рентабельности валовой прибыли и скорректированной EBITDA.

Рентабельность чистой прибыли остается на высоком уровне в 10% (лучшая в секторе). За 3-ий квартал компания заработала более 7,4 млрд рублей.

Расширение сети продолжается. За 3-ий квартал было открыто 123 магазина — это немного ниже, чем было во 2-ом квартале.

Но компания отмечает, что план по открытиям был смещен в сторону более маржинального 4-ого квартала. План по открытиям 750 магазинов в год остается в силе.

( Читать дальше )

- комментировать

- 4.8К | ★2

- Комментарии ( 0 )

Блиц с Максимом Орловским на конференции Смартлаба

- 30 октября 2023, 21:30

- |

Всем привет, друзья!

В субботу был участником конференции Смартлаба, это самая большая конференция по инвестициям на фондовом рынке, которая проходит раз в полгода.

Для меня главное выступление дня — это взгляд на рынок Максима Орловского, директора Ренессанс Капитал. Максима интервьюировал Тимофей Мартынов, думаю, он сам выложит через некоторое время его большое интервью. Мне удалось поймать Максима минут на 10 в кулуарах и коротко его расспросить про свои инвестиционные идеи.

1️⃣ Про Магнит. У Максима нет Магнита в портфеле, он считает, что выкупленные акции не будут погашены, дивиденды пока под вопросом. Пообщались по этой идее еще с Тимофеем Мартыновым — Тимофей говорит, что идея в Магните в том, что Магнит, выкупив акции у нерезидентов, не будет выплачивать на них дивиденды, потому что нет смысла платить дивиденды самому себе. Компания может увеличить выплату на другие акции, и так можно будет получить двухзначную див доходность.

Я Магнит держу на 3% портфеля, мой обзор — вот тут:

( Читать дальше )

🚃 Разбор эмитентов с конференции Смартлаба. Globaltrans

- 30 октября 2023, 18:59

- |

Сегодня пойдет речь про компанию Globaltrans, которую модерировал в прошлую субботу. Постараюсь своими словами тезисно ответить на самые частые вопросы, которые были озвучены.

❓Что дает смена прописки с Кипра на Абу-Даби?

✔️Перерегистрация в Абу-Даби позволит поднимать деньги с российских дочек через дивиденды на материнскую компанию. Это повлияет на налог с дивидендов, если раньше он составлял всего 5% (Кипр), то для ОАЭ по СИДН (соглашению об избежании двойного налогообложения) с РФ он составляет 15%.

❓Будут ли выплачивать дивиденды инвесторам из РФ?

✔️ Пока не идет речи о выплатах дивидендов акционерам, сейчас решается вопрос о том, как восстановить денежные потоки из РФ в головную компанию. Дальше уже будут рассматривать варианты выплаты владельцам акций и расписок или проведения байбэка, потому что ситуация на рынке быстро меняется, а время на смену прописки составляет не менее 6 месяцев.

❓ Куда идут деньги, которые должны направляться на дивиденды?

✔️ В данный момент они копятся на счетах компании и на конец 1 полугодия сумма составила 31 млрд руб. или почти 30% текущей капитализации. Средства не лежат без дела по словам IR, а работают в краткосрочных рублевых инструментах, что вполне разумно при текущей ставке.

( Читать дальше )

КОНФЕРЕНЦИЯ

- 30 октября 2023, 10:59

- |

по конфе: Такое мероприятие организовать — это конечно 3,14здец!!! Стоя аплодирую Тимофею и команде !!!

Невероятно был рад видеть Александра Резвякова, Васю, Майтрейда и Андрея Есина !!!

Отдельная Благодарность Лёхе nnnd )))

c Есиным провели 70% времени и автепати, для меня, если говорить языком кино — этоРоберт Де Ниро и я общался с ним на равных...

Кто не в теме,человек управлял 300 млрд рублей ...

По отзывам выступление получилось ярким, много людей подходили вне зала в благодарили, а кого-то триггернуло так, что 40-летний мужчина плакал у меня на плече ...

Чтобы понять о чём говорил Майтрейд, нужно пересмотреть несколько раз ( но это не точно) )))

Тезисы моего выступления:

— Жизнь не закончилась

— Сначала состояние — затем благосостояние

— Не распылять энергию :

— не бухать

— не дрочить на порно

— не делать глупостей

— отдохнуть

— сместить фокус на другие проекты

— Когда почувствуете себя в своей тарелке можно «продолжать КВН»

( Читать дальше )

Про результаты 3 квартала 2023 года

- 27 октября 2023, 12:30

- |

Начнём с технологий: в третьем квартале мы представили новую генеративную языковую модель YandexGPT 2 и интегрировали её в Алису. Наша нейросеть уже работает в Браузере, Поиске, Маркете, Лавке, Практикуме, на Авто.ру и в других наших сервисах. А Yandex Cloud стал первой облачной платформой в России, которая дала доступ к подобной технологии для b2b-клиентов.

Теперь основные цифры: по итогам квартала выручка выросла на 53,8% год к году и составила 204,8 млрд рублей. Скорр. показатель EBITDA достиг 26,5 млрд рублей, обеспечив маржу в 13%, а скорр. чистая прибыль составила 3,4 млрд рублей. За этими результатами, как обычно, стоит работа большой команды, которая за год выросла на 29% — нас уже 25,7 тысячи.

Знаем, что вас интересует реструктуризация: наш Совет директоров прикладывает все усилия, чтобы завершить этот процесс. Прогресс есть — некоторые важные этапы подготовки к сделке уже закрыты. Мы по-прежнему планируем вынести предложение по рестракту на рассмотрение акционеров до конца года.

( Читать дальше )

ВТБ все еще недооценен. Почему?

- 26 октября 2023, 12:15

- |

🏦ВТБ отчитался за 9 месяцев по международным стандартам.

Все по плану

Прибыль за сентябрь = 24,7 млрд руб.

Прибыль за 9 месяцев = 375,9 млрд руб. (прогноз банка на год = 420 млрд руб., страхуются, с учетом текущей динамики идут на 450 млрд руб.)

Для сравнения показатели предыдущих месяцев:

Май = 32 млрд руб.

Июнь = 46,5 млрд руб.

Июль = 35,6 млрд руб.

Август = 25,9 млрд руб.

Да, мы видим снижение прибыли и в августе, и в сентябре, но в рамках ожиданий. Костин вообще сказал на ВЭФ, что с сентября по декабрь ВТБ будет получать прибыль в 20 млрд руб. ежемесячно. ВТБ зарабатывает больше.

💸 Справедливая оценка ВТБ (по среднему P/E = 3, без учета привилегированных акций)

Я уже писал, что в прибыли ВТБ этого года много разовых статей — например, покупка РНКБ и Открытия, валютная переоценка. Справедливую оценку ВТБ нужно уже смотреть по потенциальной прибыли 2024 года.

1️⃣ При прибыли в 240 млрд руб. = 0,027 руб. за 1 акцию

( Читать дальше )

Самолёт отчитался за III квартал: продажи выросли в 1,5 раза

- 26 октября 2023, 11:50

- |

Результаты ожидаемы. Акции на открытии торгов прибавили более 1%, но к полудню растеряли рост и торгуются на уровне ~4110 руб.

Ключевые финансовые результаты:

• Выручка: +52% г/г, до 81,4 млрд руб.

• Скорректированная EBITDA: +61% г/г, до 19 млрд руб.

• Чистая прибыль: +41% г/г, до 10,3 млрд руб.

Ключевые операционные результаты:

• Продажи в натуральном выражении: +51% г/г, до 422,9 тыс. кв. м.

• Продажи в стоимостном выражении: +63% г/г, до 79,3 млрд руб.

Ещё 103,5 тыс. кв. м недвижимости на 19,4 млрд руб. продала ГК МИЦ, сделку по приобретению которой Самолёт закрыл в октябре.

💡Самолёт остаётся историей роста на российском рынке акций, а приобретение ГК МИЦ придаст импульс его бизнес-показателям. Участники рынка могут покупать акции в расчете на продолжение расширения бизнеса компании.

Наша целевая цена 1 акции – 5300 руб. #SMLT

#ВладимирЛящук

IPO компании Хендерсон

- 26 октября 2023, 09:50

- |

Компания Хендерсон выходит на первичное размещение акций (IPO).

Хендерсон — сеть салонов мужской одежды №1 (по версии самой компании, видимо исходя из количества магазинов). Хендерсон позиционирует себя в сегменте «доступный люкс», где ранее были представлены иностранные бренды, которые в настоящее время ушли с рынка РФ. Каналы продаж компании: 82,7% оффлайн магазины; 10,3% онлайн продажи; 6,3% продажи на маркетплейсах.

Компания уже объявила ценовой диапазон на размещении: от 600 до 675 ₽ за акцию, что соответствует рыночной капитализации компании в диапазоне от 21,6 до 24,3 млрд.₽ Много это или мало, вопрос открытый. Заявки на участие в IPO принимаются до 1 ноября, а старт торгов запланирован на 2 ноября. Тикер HNFG.

По информации пресс-службы компании, общий размер IPO может составить до 3,63 млрд.₽. Основную часть IPO составит дополнительная эмиссия ценных бумаг в объеме до 3 млрд.р. (доля акций в свободном обращении составит около 15%).

Показатели и цифры компании

— 1998 г. — открытие первых магазинов;

( Читать дальше )

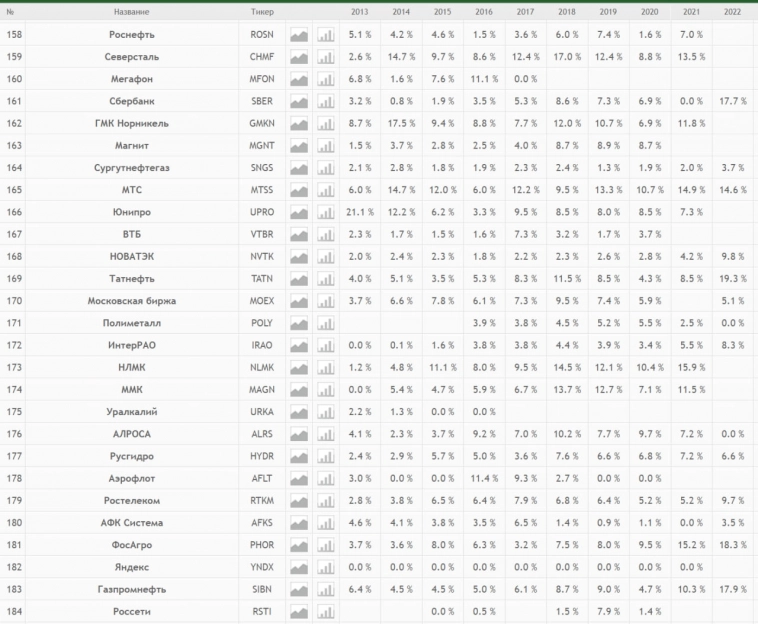

Дивдоходность российских акций за 10 лет

- 24 октября 2023, 13:12

- |

Дивдоходность компаний за 10 лет.

Хотите посмотреть любой показатель за 10 лет?

Легко, такой раздел есть на смартлабе и все это бесплатно

9,3 рубля: ОВК определит стоимость акций для допэмиссии

- 20 октября 2023, 12:26

- |

7 ноября совет директоров компании определит цену размещения FPO 12,5 млрд акций. Согласно проекту решения, вынесенного на голосование, цена для акционеров с преимущественным правом покупки может составить 9,3 руб.

Основная причина для проведения допэмисии – значительная долговая нагрузка ОВК (на конец июня чистый долг – 64,6 млрд руб.).

👇 Бумаги компании негативно отреагировали на новость: в моменте падение составило 10%.

💡Ожидаем дальнейшей коррекции акций ОВК из-за допэмиссии, которая приведет к значительному размытию долей миноритарных инвесторов.

Кроме того, компания демонстрирует слабые результаты. На 30 июня 2023 г. совокупный долг достиг 71,7 млрд руб., накопленный убыток – 47,5 млрд руб., чистый убыток – 2,9 млрд руб.

На данный момент лучше воздержаться от покупки акций компаний. #UWGN

#ЕкатеринаХейфец

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал