Избранное трейдера volta

Ничего не делай

- 14 января 2020, 15:13

- |

Цитата:

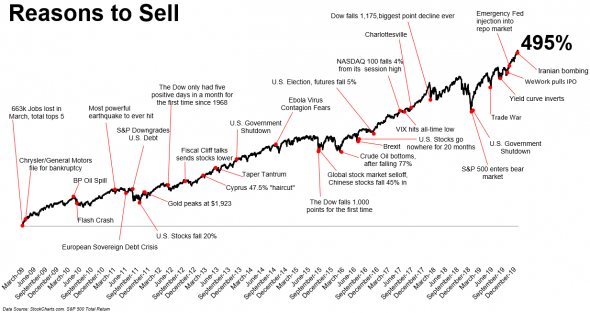

Режим «Ничего не делай» должен быть настройкойНа график нанесены плохие новости, на которых инвесторы продавали акции. После этого рынок всё равно шёл вверх.

по умолчанию для большинства инвесторов.

Смарт-лаб уменьшает графики. Вот оригинал графика Reasons to Sell в хорошем разрешении.

https://theirrelevantinvestor.com/wp-content/uploads/2020/01/reasons-to-sell.png

Перевод английских фраз:

663k jobs lost in March, total tops 5 — 663 тысячи рабочих мест потеряны в Марте.

Chrysler/General Motors file for bankruptcy — Крайслер и Дженерал Моторс подали заявки на банкротство

BP Oil Spill — разлив нефти у Бритиш Петролеум

Flash Crash — внезапная распродажа и просадка акций

Most powerful earthquake to ever hit - Самое мощное землетрясение, которое когда-либо случалось

( Читать дальше )

- комментировать

- 4.8К | ★17

- Комментарии ( 37 )

Долг перед брокером. НУЖНА ПОМОЩЬ!!!! Добавил отчет брокера

- 09 января 2020, 14:38

- |

Доброго времени суток! Хочу попросить помощи у профессионалов или просто у неравнодушных лиц. В результате «сотрудничества» с брокерской компанией Алор+ я оказался в огромной долговой яме в размере 7 340 000руб.

10.01.2019г. через сайт я зарегистрировал личный кабинет и хотел купить фьючерсы Регуляр-92 БТЦ Аллагуват, но брокер ответил, что данный портфель не подходит, и необходимо заключить договор с биржей СПбМТСБ (хотя на сайте у него указано, что он работает с этим инструментом), хочу отметить, что в этот период цена на контракты находилась в росте.

15.01.2019г. внёс денежные средства на брокерский счёт в размере 269 т.руб.

29.01.2019 года я купил фьючерсы Регуляр-92 БТЦ Аллагуват в количестве 20 контрактов по цене 43950 руб. за 1 тонну.

05.02.2019г. поступил звонок от брокера с информацией о том, что у меня не достаточно денежных средств и необходимо внести доп.ГО, иначе будут закрывать все открытые позиции. В личном кабинете в сформированном отчёте - вариационная маржа составляла минус 348 т.руб. и исходящий остаток — минус 700 600 руб., и получалось, что я купил контрактов больше, чем позволял мой денежный портфель (1 контракт = 60 тн. х 20 контрактов х 43 950руб/тн. = 52 740 000 руб.), я думал, что покупаю 20 тн., а не 1200 тн. и покупал по принципу пока программа дает купить- буду покупать (хорошо, что в этот день не было больше предложений и я не купил больше, так как еще оставалось 85000 руб. — это я увидел позже, когда начал разбираться в ситуации). Позвонил брокеру и мне сказали, что кроме заблокированного ГО в размере порядка 6% от базового актива, мне дали так называемое «кредитное плечо» с коэффициентом 1:10 (хотя на срочном рынке не должно быть плечей, там только ГО), что повергло меня в шок, внятного ответа от представителя брокера мне получить не удалось.

12.02.2019г. внес дополнительные 98 т.руб.(те денежные средства, которые у меня были). А цена продолжала снижаться и исходящий остаток уже составлял 892 т.руб.

Я не стал пускать на самотек и поехал в офис Алор+ для проведение переговоров о возможности переноса сроков исполнения контрактов на конец мая, так как цена должна была вырасти (что по факту и произошло). Брокер отказал в переносе даты исполнения. Теперь желаю, что не оформил это предложение письменно.

А с 14.03.2019г. Алор+ постепенно начал закрывать мои позиции.

На 29.03.2019г. все контракты были проданы, а я получил убыток в размере 7 340 000руб.

31.03.2019г. брокер перестал начислять проценты за отрицательный остаток. Но в ноябре я получил претензию с требованием оплатить задолженность в размере 7 340 000 руб..

11.12.2019г. на меня подан иск, на сегодняшний день дата предварительного слушания не назначена.

Понимаю, что сам виноват, не разобрался в вопросе и не отреагировал во время.

Прошу Вас помочь найти человека, который даст заключения специалиста, имеющего опыт работы на фондовом рынке, брокерской компании, ПИФ, Инвест. Фонде или торговле (работы) на Мос. Бирже, НРД, НКЦ по фьючерсным сделкам и в суде, так как судьи не разбираются в тонкостях этой деятельности. Я конечно понимаю, что брокерский мир тесный и мало кто готов выступить против публично, но ваш опыт и ценные советы очень сильно помогли бы мне. Разумеется я буду благодарен не только на словах.

Также возникают следующие вопросы:

- Каким образом брокер предоставляет «кредитное плечо», какие документы при этом должны быть подписаны? Так как его предоставление не было со мной согласовано, а мне было сказано уже после совершения сделок.

- Какой уровень исходящего остатка и вариационной маржи необходим для закрытия позиций?

- Какими законодательными актами регулируется деятельность на срочном рынке?

- Возможно есть люди, которые были в аналогичной ситуации, хотелось бы получить их комментарии с их опытом.

- Какие ресурсы можно использовать для придания огласке данной ситуации, для того чтобы получить дополнительную информацию, а также чтобы мой опыт уберег других людей от печальных последствий?

( Читать дальше )

Сказка о дивидендной пенсии

- 27 декабря 2019, 21:58

- |

Регулярно попадаются статьи –мол инвестируй в дивидендные акции. Это так просто. Смотришь доходность, покупаешь и получаешь потом регулярно дивиденд. Как ЗП или пенсию. При этом поработать то надо всего один раз-выбирая акции, а потом можешь и годами про инвестирование не вспоминать. Звучит круто. Но есть закавыка.

- В таком предположении (о простом способе хорошо зарабатывает) таится идея, что инвестор знает что-то что не знает рынок. Иначе как этот рынок обыграть и получить доходность выше средней при тех же рисках?

- Получать регулярные выплаты приятно психологически. Дивиденд воспринимается чем-то более вещественным чем рост цены акций. Это деньги, которые вы уже получили и на которые можно пойти купить пива. Или путёвку в отпуск. Но по факту я не вижу значительных плюсов дивиденда над ростом стоимости акций. Нужны регулярные поступления- пожалуйста, продай часть из акций, выросших в цене, причём, если продержишь 3 года, то ещё и льготы по НДФЛ получишь (с дивидендов 13% вычтут в любом случае)

- Дивиденд не гарантирован. Это не облигация(=инструмент фиксированной доходности) –дефолт предприятия объявлять не будет. Причём если на зарубежном рынке есть дивидендные аристократы, которые стараются платить дивиденды что бы не портить многолетнюю историю, то в России дивиденды начали платить не так давно и сопоставимых историй нет. Дивидендные акции, некоторые авторы подают почти как облигации- зашёл и получай прибыль. Но по факту не так- можно зайти, а через месяц цена упадёт на 20%. По причинам несвязанных с дивидендами. Просто из-за того что упала цена на Паладий, или проблемы с таможней у огранщиков алмазов или ЕЭС заявила о желании консолидировать МРСК и вышла слабая отчётность или дождей мало было, наполняемость водохранилишь понизилась и снизились прибыли ГЭС. Это акции. Причина может быть любая. И выйти без потерь из них можно не всегда. А может быть и хуже- некую акцию держат ради дивов, в цене она давно не растёт. И тут предприятие передумало дивиденды платить (на что имеет полное право). Куда уйдёт цена на такой акции? Причём мажоритарий может и специально дивиденд не выплатить, например, что бы курс акций стал ниже и акции можно было бы скупить перед делистингом (пример Уралкалия- он выпустил префы доступные к покупки только для мажоритария и только по ним выплатил дивы- потому что может).

( Читать дальше )

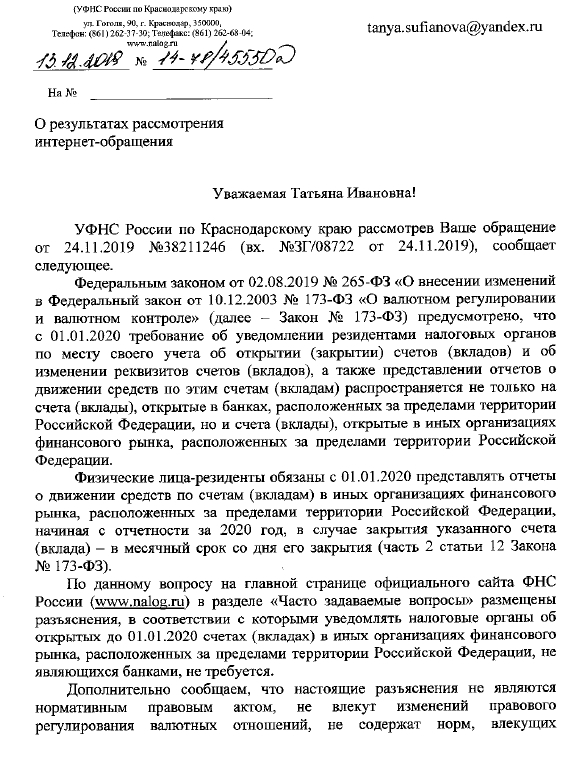

Продолжение горячей темы по уведомлению ИФНС об открытии зарубежного брокерского счета

- 19 декабря 2019, 13:38

- |

Спешу вам показать письмо налоговиков, которое мне пришло. Вопрос был самый «горячий» — надо ли подавать уведомление об открытии зарубежного брокерского счета инвестору, который уже работает на рынке и открыл счет до 1 января 2020 года (до вступления в силу новых поправок в Федеральный закон № 173-ФЗ)?

По ответу налоговой службы получается, что не надо...

( Читать дальше )

Торговля природным газом. Почти грааль :)

- 27 февраля 2018, 04:24

- |

Рынок природного газа штатов достаточно замкнутая система, все что добывается то и потребляется внутри. Правда есть немного импорта из Канады, но он весь компенсируется экспортом в Мексику и через недавно запущенные терминалы LNG. Последние пару лет итоговый баланс крутится около нуля плюс/минус доли процента. Таким образом внешнее влияние на цены исключается, разберемся что на них влияет внутри.

Газ обладает ярко выраженной сезонностью. Летом его потребление в основном состоит из двух примерно равных частей это генерация электроэнергии и химическая промышленность. Зимой, Америка начинает активно использовать пригодный газ для отопления (его доля среди прочих отопительных систем составляет порядка 50%) и в пики холодов, доля отопления в общем потреблении газа доходит до 30-35%, а это уже ощутимая доля, которая в свою очередь существенно влияет на цену.

Отлично! мы нашли зависимость которую можно торговать. Давайте разберемся подробнее от чего и как все таки зависит цена. На первый взгляд конечно же от погоды, но проблема в том что прогнозировать более менее точно погоду на длительные периоды не умеет ни одна из существующих на сегодня моделей, впрочем нам это и не нужно.

( Читать дальше )

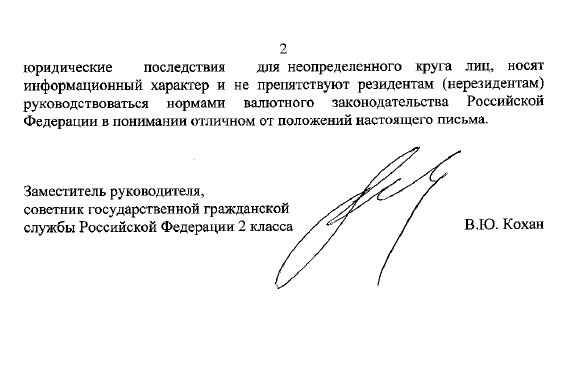

Сила дивидендов

- 21 февраля 2018, 09:43

- |

www.visualcapitalist.com/power-dividend-investing/

Передам коротко содержание картинок.

---

Синий цвет — доходность индекса S&P500, если смотреть только график (без дивов). Голубой цвет — доходность S&P500 с учётом дивидендов компаний, из которых этот индекс состоит.

---

Краткая история дивидендов.

1250 год. Первой в мире компанией, платящей дивиденды, был французский банк, основанный в 1250 году.

1602 год. Основана Голландская Ост-Индская компания. Её акции торговались на бирже. За 200 лет существования она платила дивиденды в среднем 18% от капитала (Я не совсем понял эту цифру. Наверное речь идёт про 18% от биржевой цены или про 18% от собственного капитала).

1684 год. Компания Гудзонского залива была первой Северо-Американской компанией, платящей дивиденды.

1910 год. Главный мотив покупки акций в начале 20 века — это дивиденды.

( Читать дальше )

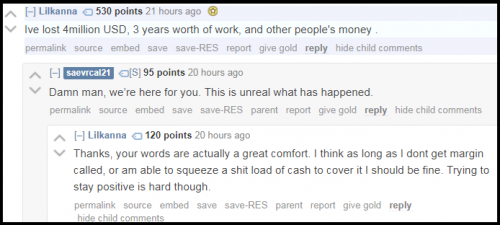

История трейдера который потерял $4 млн. в понедельник на XIV.

- 07 февраля 2018, 14:46

- |

www.reddit.com/r/tradeXIV/?count=75&after=t3_7vi2jm

“1,5 миллиона — это капитал, который я привлек от инвесторов, поверивших в меня”, — пишет Lilkanna. “У меня была позиция с плечом. Я использовал “Day Trade Buying Power” (DTBP), чтобы совершать покупки, и мой счет сократился примерно до 1%, и я подумал, что смогу удержать позицию, зная, что дедлайн по пересмотру условий маржинального кредитования брокером наступит через 2 дня”.

( Читать дальше )

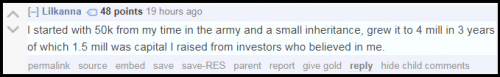

Эд Торп: Как ты это сделал?

- 06 февраля 2018, 01:28

- |

www.wilmott.com/ed-thorp-how-did-you-do-it/

Начав переводить статью, я честно говоря, ждал больше полезной информации. Это просто хвалебный текст, в котором упоминаются две книги Торпа: старая и новая.

---

Несколько раз в каждом поколении приходит человек, который оказывает значительное влияние на мир. Таких людей можно назвать редкими или удачливыми. Некоторые из них могут оказать влияние на мир в нескольких областях. Эд Торп является одним из таких умов. Он это делал с лёгкостью, изяществом и спокойствием большую часть последних 60 лет (сейчас ему 85). Кто не в курсе, Эд Торп — это квант с Уолл-Стрит. Он начал карьеру с игры в казино. В своей новой книге "Человек для всех рынков", опубликованной 24 января 2017 года, он рассказывает о своей жизни, похожей на вихрь, и полностью отвечает на вопрос «Как ты это сделал»?

( Читать дальше )

Парный трейдинг: 1 из 3 способов поиска пар на Python

- 18 апреля 2017, 21:45

- |

Первый из трех способов автоматического поиска пар на Python для торговли по стратегии «Парного трейдинга». Исходя из результатов предыдущей статьи, во всех примерах мы будем использовать только поиск коинтеграции.

Кратко о «Парном трейдинге»: в основе стратегии лежит предположение, что есть две акции, которые имеют глубокую экономическую связь друг с другом, и их цена движется в одном направлении с разной скоростью. Когда отстает акция А, мы ее покупаем и одновременно продаем в короткую акцию Б. И наоборот.

Используем дневные цены закрытия, отрегулированные на дивиденды и сплиты. Вы можете скачать бесплатную историю дневных цен с Quandl.

( Читать дальше )

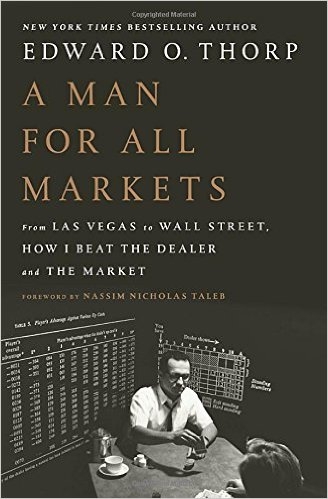

Крах Америки! Game Over?

- 16 января 2017, 10:36

- |

Крах Америки будоражит мысли самых широких слоев населения, начиная от трейдеров и аналитиков экстра класса, до кухонных крахователей, и если трейдерам без разницы будет ли он или нет, то комнатные крахователи, особенно из России, неистово ждут краха полагая что с этого начнется воссоздание России… как же заблуждаются эти ребята:)

Я подготовил, как мне кажется, интересный материал, который проведет нас почти на 100 лет назад и мы сможем посмотреть как реагировали рынки на разные события… Работал над этим почти 2 дня:)

Для начала надо определится что такое крах Америки? По мне так это новая великая депрессия сродни той, которая была в 1929 году, только более масштабная.

Комнатные крахователи, радуясь краху сша упускают важнейшую деталь. России это было бы выгодно только в одном случае. Если бы РФ была аналогом США в Евразии. У нас были бы 55-60 тыс долл на человека, свои Илон Маски идущие нос в нос с Теслой, строящие свои гиперлупы и авто, российский гугл, аналог эпла, машиностроение, мощная технологическая база, свои трежерис, куда бы инвестировал весь мир, вообще ситуация как между БМВ и Мерседесом. Если бы РФ была такая то крах америки создал бы для нее огромные возможности для роста.

Но в реальности ничего этого нет… И крах Америки создаст тяжелейшие экономические условия в России… но об этом позже.

Вообще почему Америка? Представьте что вы человек, имеющий скажем, 1 ярд долларов, или 10 ярдов да даже триллион, не важно. И Вам необходимо их вложить так чтобы вы их потом легко забрали, желательно с % обгоняющими инфляцию. Спрос на наличку растет по 10% в год, мир становится миром покупателей с деньгами.

Вы берете глобус и смотрите...

Австралия — спасибо, поржал.

Россия — спасибо, поржал

Китай — в китае деньги могут легко зажать, так что спасибо поржал. В случае если рухнет США, Китай рухнет сразу так как полностью завязан на штатах, работает для них, хранит огромный % денег в трежерис, ради того чтобы сша покупали то, что делает китай.

Англия — нет преимуществ перед другими аналогами. долг 223%

ЕС — вариант хороший, но есть доп. риски, поэтому подойдет больше для диверсификации. Долг 90%.

Япония — большие риски. в том числе природные и экономические. Долг более 200%.

США — то что надо. Можно быстро ввести-вывести вложения в гос долг, доллар стабилен по отношению к другим, если рухнет америка, остальные рухнут еще больше. Долг 110%.

Многие почему то полагают что проблемы только в США, а везде типа все нормально. На самом деле нет. В текущей ситуации США является страной не имеющей альтернативы. ни по развитию, ни по надежности, если представить что все континенты это раненные солдаты, то солдат США ранен меньше всех, и ему все должны, и в деньгах которого котируются основные ресурсы по всему миру.

Для начала посмотрим как вели себя рынки во время депрессии, и потом я выскажу свои мысли и прогнозы по РФ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал