Избранное трейдера Vladimir T

Как стать трейдером? (о прогнозах)

- 06 ноября 2018, 12:29

- |

Итак, дискуссия о «прогнозах» из баттла Коровина и Герчика

Илья. Вы прогнозируете рынок, а этого делать не надо!

Александр. Мы не прогнозируем рынок, мы прекрасно знаем, что рынок может пойти против нас и потому имеем торговый план на этот случай (цитата не точная, но точно передающая смысл сказанного).

В отличии от дискуссии о «стопах», я прекрасно понимаю, о чем идет речь с обеих сторон, однако сказанное явно требует «перевода с русского на русский».

Потому что такая форма утверждений типична для людей, не понимающих разницу между точным и статистическим прогнозом.

Да, если встать на позицию гипотезы случайности будущих цен, а точнее будущих приращений цен, так как текущая цена нам известна, то мы в качестве аксиомы принимаем, что точный прогноз будущих приращений цен невозможен. А собственно, кроме этих прогнозов приращений, никакие другие прогнозы рынка для торговли на нем и не нужны.

Что говорит Илья? Как автор «торговли временем» (о ее сути и реальных прогнозах в ней чуть ниже) и опционных стратегий, он очевидно говорит о простейшем прогнозе будущих приращений: вверх или вниз.

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 74 )

Как ЦБ борется с обналичкой?

- 05 ноября 2018, 11:33

- |

Мне говорили, что сейчас очень активно используется схема продажи нала розничными интернет-магазинами. Те, которые через яндекс-маркет продают айфоны по-дешевке за нал с доставкой на дом. Продали айфон, получили нал, нал собрали, отгрузили, получили платеж на счет через фирму-однодневку, наварили еще процентов 10 после всех расходов. Ну а цена кэша поднялась до 15-17%.

Ъ пишет, что в 2017 доля продажи выручки составила 29% транзитных операций.

Я столкнулся с тем, что мне, честному ИП банк Авангард повысил комиссию за перевод на счет физического лица. Я уже писал об этом, что у Тинька например «штраф» может составить 15% от суммы, если ты выводишь >10 млн в мес. Говорят ЦБ сказал банкам так:

Кэш стал товаром. Банки, нам пох как, надо сократить объем транзита. Действуйте.Вот банки заодно начали грабить и честных предпринимателей, в том числе меня. Говорят, что кэш покупается через фирмы-однодневки (транзитные). И ЦБ начинает давить на банки, а больше всего от этого могут пострадать банки, обслуживающие МСП (мал-сред-предприн).

Так вот чтобы прикрыть обнал через розничную торговлю, ЦБ разослал банкам инструкции, как выявлять и блокировать счета однодневок:

- 133 кодов ОКВЭД попали в «зону подозрительности» (точного списка нет)

- контора зарегистрирована после 1.1.2016

- счет в банке открыт после 1.1.2017

- налоговая нагрузка не выше 2%

- поступление и списание сумм выше 1 млн руб в качестве оплаты за авто и запчасти, табак, продукты и другие товары.

Банкиры отметили, что, начиная с итогов IV квартала 2018 года, ЦБ будет учитывать объем описанных выше транзитных операций при определении общего объема сомнительных транзакций в банке. О высокой вовлеченности банка в противоправную деятельность будет говорить доля выше 2% от дебетовых оборотов по клиентским счетам или сумма от 1 млрд руб. за квартал, что может служить основанием для отзыва лицензии.Народ, кто в теме — объясните смысл этой фразы? Я так понял, что ЦБ будет выявлять операции по 5 пунктам выше, и смотреть, если доля таких оборотов больше 2% от оборотов или >1млрд руб, то банку п**ц.

ну и главный вопрос: через банк QIWI идет огромный объем платежей с розничной торговли, и на банковском рынке говорят, что много обнала идет именно через инфраструктуру Киви. Как бы Цб не грохнул-то их лицензию под шумок:))

Что думаете?

( Читать дальше )

Как стать трейдером? (о стопах)

- 03 ноября 2018, 14:12

- |

Итак о стопах. В видео мы слышим такое утверждение Ильи Коровина из смартфона

Илья. Вы учите людей торговать со стопами. Но новички будут только фиксировать убытки и сольются!

Вы поняли, что Илья имеет ввиду под термином «стоп»? Лично я нет.

Но ответ Александра меня тоже поразил. Вместо того, чтобы уточнить понятие «стоп», он отвечает

Александр. Я знаю кучу трейдеров, которые слились без стопов.

Вы поняли какие «стопы» имел ввиду Александр? Я опять же ничего не понял.

И дальше в видео эта дискуссия в том же «ключе» о «стопах» повторяется еще дважды только аргумент Александра меняется на «посмотрите на моих учеников, они торгуют со стопами и прекрасно зарабатывают».

Парадокс в том, что если в понятие «стоп» заложить разные определения, то оба окажутся правы.

Если предположить, что Илья имел ввиду, что в торговле «стоп» - это только фиксация убытка, ну или безубытка, то торгуя только(!) с такими «стопами», можно действительно только сливать.

( Читать дальше )

Как стать трейдером? (по мотивам «батла» Герчика и Коровина)

- 02 ноября 2018, 12:06

- |

Посмотрел видео и понял, что насколько путаная наша профессия в части терминов и определений. «Плечи», «риск», «стопы», «хэдж» - от того, как это определялось в дискуссии с обеих сторон, у меня просто остатки волос «вставали дыбом».

Сразу скажу, то под трейдером я понимаю лицо, принимающее решение о покупке-продаже активов на финансовом рынке. В этом смысле и спекулянт, пытающийся «словить» несколько «пипсов» в «стакане» и инвестор, который покупает акцию в расчете на высокие дивиденды – трейдеры.

Первое, что бросается в глаза, что люди порой не отдают себе отчета, чем они торгуют. Особенно меня поразило выражение: «если лонг и шорт – это хэдж». Да никакой это не «хэдж»!

«лонг БА – шорт фьючерс на БА» – это облигация;

«лонг актив 1 – шорт актив 2 на один и тот же объем «в деньгах по номиналу»» — это торговля спредом между двумя активами и мы совсем не ошибемся, если заменим слово «актив» на слово «портфель» (кстати, любой индекс – это портфель) и статистический арбитраж – это контртрендовая торговля на спреде, а Long Short term – трендовая на том же спреде;

( Читать дальше )

Нужен ли стоп-лосс инвестору?

- 01 ноября 2018, 07:31

- |

Нужен ли стоп-лосс инвестору?

В среде инвесторов довольно распространено мнение, что стоп-лосс нужен только спекулянтам, а инвестор прекрасно может обойтись и без ограничения убытков, ведь раньше или позже бумага все равно вырастет, а если даже и нет, то можно получать дивиденды или, в крайнем случае, другие бумаги портфеля вытащат общую доходность в плюс. Согласитесь, такая точка зрения достаточно распространена. К сожалению, экономика отличается от математики тем, что строгое доказательство практически любого утверждения представляется невозможной задачей. Тем не менее, в данной статье мне бы хотелось провести исследование того, насколько использование стоп-лосса может изменить общую доходность портфеля в долгосрочной перспективе.

Я уже выкладывал здесь статью, в которой описывал стратегию, основанную на покупке лучших бумаг рынка “Как обогнать индекс (пример выигрышной торговой стратегии)”. На этот раз я бы хотел показать, как изменится общая доходность, если для каждой купленной бумаги устанавливать стоп-лосс, равный 20% от цены покупки.

( Читать дальше )

ТСЛАБ+IB опыт торговли америки

- 29 октября 2018, 08:48

- |

ТСЛАБ+IB опыт торговли америки

Давненько не писал. Много работал.

0 Пишу про акции. Фьючи дороже. Там нужен счет от ляма грина и выше. В техническом плане связка Тслаб+IB весьма стабильна. Напрягает сильно 13-14ти часовой рабочий день с 10 утра до 23-24 ночи без праздников.

1 В марте 2017г появилась возможность протестить америку при помощи связки тслаб2+IQfeed. Что позволяло выйти на алготорговлю на америке. Где то к августу сформировалась общая картинка. В мае 2018 закинул 74000 баксов. И где то в конце июля стал торговать роботами под америку на связке тслаб2+ IB через TWS. Приоиграл -10к баксов из них где то больше половины на багах и глюках. Наработал опыт. Делюсь.

2 Сразу скажу что по деньгам это дорого и затратно. Тслаб 4000руб в месяц + IQfeed 7000руб + выделенный сервер в датацентре 5000 в месяц + 1500 расходы на IB. Чтоб просто посмотреть и торговать надо иметь расход в районе -18000 в месяц или -210к в год. Дорого вкрай. Чтоб расходы были хотяб на уровне <5% в год размер размер счета должен быть более 4мио руб.

( Читать дальше )

Пример выигрышной торговой стратегии

- 29 октября 2018, 07:31

- |

Пример выигрышной торговой стратегии

Очень часто люди не могут найти действенную торговую стратегию, которая бы работала на большинстве рынков и была бы эффективна длительное время. Трейдерские форумы заполнены поисками торгового “Грааля”, многие разрабатывают сверхсложные схемы, изучают теорию хаоса или теорию нечетких множеств. Как мне кажется, все гораздо проще и ниже я хотел бы привести пример такой стратегии. Этой стратегией я пользуюсь уже несколько лет и на собственном торговом опыте убедился в ее стабильной прибыльности. Казалось бы, какой смысл мне делиться информацией подобного рода? Ведь если все будут пользоваться этой стратегией, то она неизбежно потеряет большую часть своей прибыльности или даже будет приносить убыток? На самом деле, конечно, не все так просто. Я абсолютно уверен, что даже после того, как данная стратегия будет описана, большинство людей не будут ей пользоваться, а те, кто решится на ее использование, не сможет торговать на ее основе, прежде всего, из-за элементарного отсутствия дисциплины. Итак, заканчиваю введение и перехожу непосредственно к конкретике. Моя торговая стратегия базируется на следующих трех принципах:

- Не использовать заемные средства (плечи).

- Не торговать без обеспечения (не “шортить”).

- Покупать только в тех случаях, когда большинство факторов указывают на рост бумаги.

( Читать дальше )

О "нормальном рынке" или "Что Вы хотите узнать про опционы, но боитесь спросить?"

- 23 октября 2018, 23:43

- |

Некоторое время назад столкнулся на С-Л со странным явлением "отрицания наблюдаемых фактов". Причем ладно бы дело касалось вопросов веры. Или вопросов политики — там эта картина ожидаема. Но в среде практикующих трейдеров это было неожиданно.

Чтобы быть конкретным, речь идет о природе рынка и о тех вероятностных законах, которые создают график цен.

Было высказано утверждение о том, что "фундаментальный процесс, создающий график цены, является лог-нормальным броуновским движением".

При попытке указать на очевидные наблюдаемые различия использовались 2 линии возражений:

- «надо немножко подождать и рынок станет нормальным»

- «рынок является нестационарным нормальным»

Возникло желание еще раз коснуться вопроса в рамках вебинара "TSLab Опционы", который состоится в этот четверг 25 октября 2018 года в 11:00

( Читать дальше )

Готовы ли Вы нести такой риск?

- 23 октября 2018, 12:16

- |

Откинем ошибочную базу рассуждений и посмотрим на сами результаты. Индекс ММВБ за указанный промежуток вырос в номинале всего на 23%. Указанные портфели в разы больше. Классно же!

НО! Даже если откинуть ошибочную статистику, посмотрите на 2014 год. Индекс ММВБ упал за год всего на 8%. А портфели, состоящие из 2-15 акций теряли, порой, в 2-3 раза больше. А если бы индекс упал не на 8%, а на 15%?

Риск всегда обоюден. Кажется, в лучшие годы вы на нем выезжаете, но в худшие годы вас непременно качнет обратно с не меньшей силой. И если риск индекса хоть как-то можно спрогнозировать, то риск одиночных акций — нет и никогда.

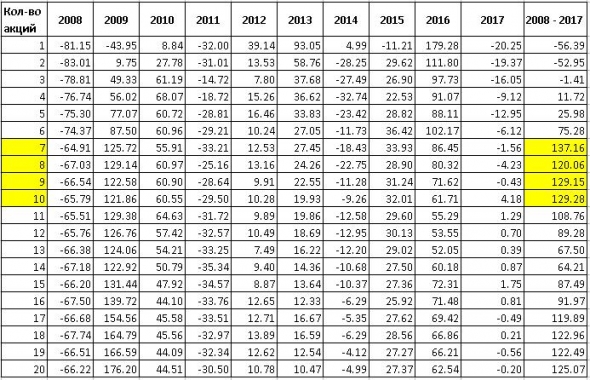

З. Ы. Обратите внимание на разброс конечных результатов портфелей из 2-15 акций. От -52% до 137%. То есть, прогнозу не только риск, но и прибыль как элемент риска не поддается.

Оптимальное количество бумаг в портфеле

- 23 октября 2018, 07:18

- |

Оптимальное количество бумаг в портфеле

Очень часто, когда заходит речь о диверсификации, на лице слушателя появляется скептическая улыбка. Казалось бы, что тут можно придумать нового: все уже давным-давно известно, писано и переписано тысячами трейдеров. Если вкратце резюмировать суть большинства рассуждений на тему диверсификации, то можно выделить две основные идеи:

- Диверсификация необходима.

- Избыточная диверсификация неэффективна, ибо не позволяет много заработать.

Не знаю как вас, а меня всегда интересовал вопрос: каким же должно быть оптимальное количество различных бумаг в портфеле? Интуитивно кажется понятным, что если все деньги поставить на одну бумагу, то риск будет очень велик, и подобная торговля уже сильно смахивает на лотерею (угадал/не угадал). С другой стороны, если купить акции около 100 различных компаний, то, помимо проблем с управлением и анализом такого большого портфеля, рассчитывать на приличную доходность тоже можно с большой натяжкой. Как же быть? Сколько бумаг покупать? Прежде чем дать свой ответ на этот вопрос, мне кажется необходимым сделать небольшую оговорку: я вполне отдаю себе отчет, что каждый раз бывает по-разному, иногда портфель, сформированный из всего 2 бумаг, обгонит портфель из 10 бумаг, а когда-то будет наоборот. Тем не менее, мне хотелось бы провести исследование на статистических данных для ответа на вопрос, какое же число бумаг будет оптимальным наиболее часто или даже точнее будет сказать так: какой интервал бумаг (от и до, например от 6 до 10, или от 10 до 15 и т.д.) обеспечит наибольшую доходность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал