Избранное трейдера Vladimir T

Как отличить успешного трейдера от ФУТа (пять отличий)

- 13 марта 2019, 09:39

- |

На семинарах меня часто спрашивают насчет того как отличить успешного трейдера от фейкового. Не претендую на истину в последней инстанции назову несколько признаков «фейкового успешного трейдера» (ФУТ).

1. У ФУТ сделки только на бумаге, поэтому он не помнит какие котировки были в 2017 и 2016 году. Человек, который реально рискует на бирже отлично помнит и котировки, и моменты входа и выхода. Поэтому, реальному трейдеру легче объяснить что то (стратегию) на примерах из 2016 и 2017 года. ФУТ говорит расплывчато и без конкретных примеров (он плохо помнит историю торгов по конкретным бумагам).

2. ФУТ является в «каждой бочке затычкой» и остро реагирует на все актуальные тренды гугла в надежде «похайпить». Если завтра Порошенко проиграет и Саакашвили вернется на Украину, то ФУТ быстро отреагирует и выпустит пост или видеоролик. Цель ФУТа выпускать по два-три поста каждый день и все темы должны быть в трендах гугла или ютуба. Он черпает вдохновение и в Сирии и в Интервидении, потому что на рынке нет столько игровых моментов, чтобы «пилить» по несколько постов в день, поэтому он гонит «порожняк» . Реальному успешному трейдеру все это не нужно – он сидит как рак «под корягой» и мы его не видим. Мало того из суеверных соображений часто успешные трейдеры не говорят о своих открытых позициях.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 190 )

Про S&P500

- 12 марта 2019, 19:58

- |

За последние 2 месяца управляющие ФРС резко сменили тональность. Для нас очевидно, что на них острое падение рынка в декабре повлияло гораздо сильнее, чем объективное изменение макро-параметров. В прошлом мы уже ни раз наблюдали, как рынок играет в кошки-мышки с ФРС: если надо смягчить политику, рынок просто падает, пугая тем самым центробанк.

В итоге мы имеем, что вместо ожиданий повышения ставки в этом году, некоторые особо напуганные управляющие уже заговорили о возможности прекращения программы QT (сокращение баланса). Баланс ФРС уже сократился с $4,5 до 4 трлн. Кстати говоря, резервы коммерческих банков на счетах ФРС от пика сократились гораздо более существенно: с $2,8 трлн *(в 2014 г) до $1,6 трлн сейчас. Если резервы продолжать падать дальше, это может вызвать беспокойство со стороны ФРС.

Мы полагаем, что опция остановки QT будет на столе, когда американский рынок шлепнется в очередной раз в этом году. Пока опция под столом. В сущности, у ФРС несколько опций:

- Остановить повышение ставок (уже в цене)

- Снизить темпы сокращения баланса (возможно, рынок начинает ставить на это)

- Остановить сокращение баланса (не в цене)

( Читать дальше )

Консенсус прогноз, начало. Для затравки.

- 12 марта 2019, 13:06

- |

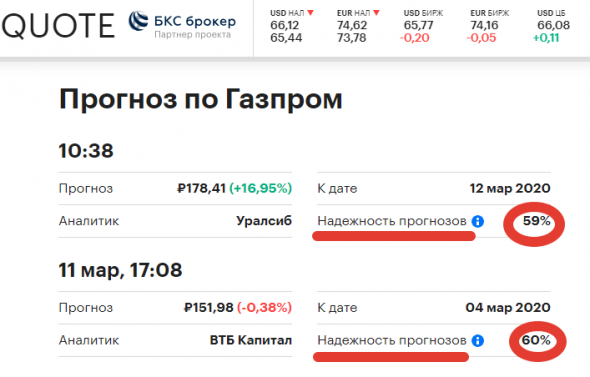

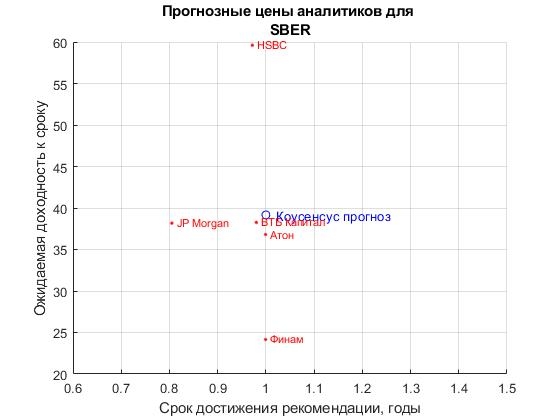

Делаю «анализатор» прогнозов аналитиков. В идеале, можно будет взять данные по прогнозам с любого ресурса, и посмотреть какой получается консенсус прогноз по любой компании и также посмотреть дисперсию данных прогнозов.

Сейчас тестирую первичный код на данных Quote.rbc.ru/catalog/. Расчёт консенсус прогноза ведётся с учётом такого фактора как «надёжность прогнозов». Поэтому, можно сказать, что консенсус прогноз уже скорректирован на вероятность его исполнения.

Вот для примера, пара графиков в разрезе отдельной бумаги и конечного консенсус прогноза:

( Читать дальше )

Каким должно быть соотношение стоп-лосса к тэйк-профиту?

- 11 марта 2019, 18:51

- |

Введение

Есть один старый анекдот:

Пришел мужик на базар курицу покупать, идет и цену спрашивает.

- Сколько стоит курица?

- 3 рубля.

- А сколько ваша курица стоит?

- 3 рубля.

- А у вас почем курица?

- 10 рублей!

- Как 10? А почему так дорого, ведь она ничем не отличается?

- Понимаешь, мужик, очень деньги нужны.

Я всегда вспоминаю этот анекдот, когда слышу о том, что соотношение стоп-лосса к тэйк-профиту должно составлять значение равное 1:2, или 1:3, или даже выше. Видимо те, кто дают такие советы, надеются, что чем выше они установят это соотношение, тем больше будет их прибыль. Почему бы тогда не установить это соотношение равным, к примеру, 1:10 или даже 1:100? Вот прибыль тогда будет, мешком не унести! Заживем!

К сожалению, на рынке не все так просто и чтобы получить больше прибыли недостаточно, как в том анекдоте, одного желания. Так каким же должно быть соотношение стоп-лосса к тэйк-профиту? В данной статье я постараюсь дать ответ на этот вопрос.

( Читать дальше )

Тема дня: НКНХ- Вы ноликом не ошиблись?

- 11 марта 2019, 16:52

- |

Сегодня на рынке активнее других разрывает НКНХ ао: +40, ап: +70%.

Дневной оборот увеличился в 100 раз.

Совет директоров «Нижнекамскнефтехима» рекомендовал направить на выплату дивидендов по результатам 2018 года и с учетом нераспределенной прибыли прошлых лет 19,94 р. на обыкновенную и привилегированную акцию.

Крайний день покупки для получения дивидендов — 18 апреля 2019.

Даже по текущим ценам 22.2% на АО и 27,25 на АП див. доходности, что весьма недурно на первый взгляд.

Но это только на первый – следующей выплаты может и вовсе не быть в ближайшие года 2-3, а это, уже скромные 7% и 9% годовых, при чем «грязными».

За последние 2 года заработали 36.5 млрд.руб., на выплату отправляют столько же – неужели нет горизонтов для роста производственных мощностей, их обновления, развития бизнеса в конце концов?!

В бумаге разумеется, довольно низкие объемы торгов.

Плюс у нас подозрения, что менеджменту срочно понадобились средства, таким образом их из компании и получают (выводят).

Масло в огонь добавляет история давно минувших дней, когда менеджмент «вдруг» решил поделиться львиной долей чистой прибыли в 2013 на благотворительность!

Несомненно, держатели бумаги сейчас торопятся фиксировать полученную прибыль (их ставка как раз сыграла), а тем, кто смотрит в терминал в раздел «Лидеры роста» советуем держаться подальше от покупок в данной бумаге.

Зарабатывайте на идеях персонального брокера.

Ответ партнеру ИК «Септем Капитал» - Денису Козлову

- 11 марта 2019, 00:34

- |

Краткая история конфликта: Анализируя рынок высокодоходных облигаций, я написал для своих подписчиков пост, в котором разбирал отчетность одного из эмитентов — «ГК Светофор»: https://t.me/intrinsic_value/193. На его примере я хотел показать, как сильно страдает раскрытие информации у маленьких эмитентов в третьем уровне листинга Московской биржи. В большинстве своем, такие эмитенты предоставляют только РСБУ отчетность и лишь лучшие из них делают МСФО. Но, к сожалению, МСФО отчетность от них не соответствет общепринятым нормам.

Получилось так, что организаторы выпуска облигациий данного эмитента на меня обиделись и опубликовали очень неприятный пост у себя на канале, где обвинили меня в непрофессионализме: https://t.me/russianjunkbonds/262 (после этого изоблочающего поста есть pdf с их ответом «по существу»). Странно узновать о существовании такого разбора моего анализа спустя 2 недели из комментариев на смартлабе, но я все равно отвечу.

( Читать дальше )

Серебряный шар инвестора Иуды

- 06 марта 2019, 10:33

- |

Немного льда в холодной воде. – Захват мира при помощи 5%. – Размер не имеет значения. – Династии, которых нет. – Спросите Фуггеров.

То, что будет далее, противоречит большей части литературы по инвестициям. Я в курсе. Тем хуже для нее.

Некоторые фразы лучше произносить быстро, емко, целиком, как ведро холодной воды на голову. Итак, ведро воды.

В строгом смысле пассивного дохода не существует.

Но вот же он! Есть живые люди, они говорят: посмотрите, вот мой пассивный доход. Эти люди существуют, здесь мы не спорим.

То, что принимают за пассивный доход, либо следствие применения специальных знаний (т.е. доход не пассивен, а результат выигрыша в игре), либо удача (выигрыш в лотерею может считаться пассивным, но вряд ли может считаться постоянным доходом), либо незначительно (1-2% реальной доходности).

( Читать дальше )

Тревожно как-то становится... А вам нет?

- 05 марта 2019, 23:26

- |

Но вот опосля такого решил разволноваться… В смысле, поневоле начал чесать репу...

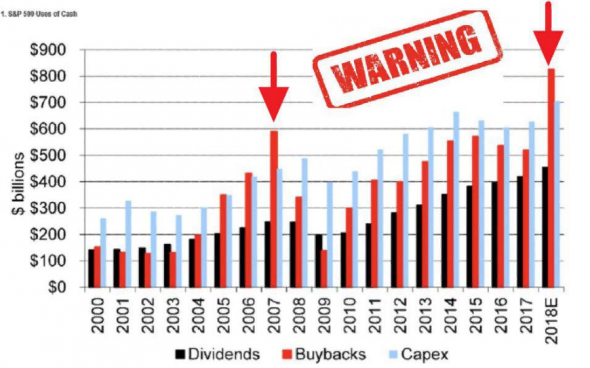

Байбэк...

Что за гнусное слово? Ладно, не отвлекаемся и смотрим на картинку.

«Первый раз с 2007 г buyback'и превысили capex и дивиденды — менеджеры не тратятся на развитие бизнеса, они обеспечивают свои задницы, продавая свои акции в свои же „байбэки“.

PS. Возникает вопрос — а как там было перед кризисом 2008 года?

Тестирование модели CandleMax в программе Wealth-Lab

- 05 марта 2019, 21:44

- |

Введение

В данной статье приведено тестирование свечной модели CandleMax в программе Wealth-Lab. Я уже приводил описание и тестирование этой свечной модели на исторических данных по 32 наиболее ликвидным акциям МосБиржи с 22.09.1997 (начало торгов на ММВБ) и по 29.12.2018.

Вот эта статья:

Тестирование рабочей свечной модели на исторических данных

То тестирование было выполнено в Excel и вызвало ряд дополнительных вопросов, в частности некоторые читатели хотели увидеть эквити системы, а также получить больше статистической информации.

Скорее всего, эти пожелания так и остались бы без ответа, так как систему я не продаю, а для себя все давно уже решил и оттестировал, если бы не один комментарий к той моей статье. Этот комментарий был написан блогером JC_TRADER и содержал ссылку на тестирование моей системы в программе Wealth-Lab. Вот эта ссылка: https://jc-trader.livejournal.com/1628589.html

Пройдя по этой ссылке, я был просто обескуражен. По итогам проведенного JC_TRADER тестирования, система CandleMax позорно показала отношение прибыльных сделок к убыточным как 50.92% к 49.08% при отношении стоп-лосса к тэйк-профиту как 1:1. Соответственно, не могло быть и речи о том, чтобы использовать такую убогую систему, о чем и написали читатели блога JC_TRADER.

( Читать дальше )

Итоги января в банковской отчетности (выборка ограничена 34 банками)

- 05 марта 2019, 12:23

- |

Был сделан перерасчет, заменены 503ХХ счета на 504ХХ. В соответствии с новой учетной политикой.

Тройка лидеров только среди крупных банков выглядит следующим образом: Зенит (-5,2%), РСХБ и МКБ (по -4,3%).

Если смотреть с учетом кэптивных банков — анти-лидеры выглядят следующим образом: Фольксваген (-18,2%), БНП Париба (-9,1%), Мерседес (-7,2%).

Но, я бы не говорил о проблемах у них. Скорее это в рамках из стратегии работы.

Лидер по росту активов — Открытие — +30,4% — достигнуто из-за слияния с БИНом.

Опасения вызывает банк Уралсиб, где возможна потеря контроля со стороны санатора. Также банк входит в тройку «лидеров» по увеличению просроченной задолженности: Зенит (2,9% к 4,1%), Совкомбанк (3,1% к 4,3%) – доли выросли, но общая задолженность пока не критична. Чего не скажешь про Уралсиб – с 8,3% просроченная задолженность выросла до 11,2%. Причем, если смотреть отчетность более детально – видно, что просрочка по юр.лицам была стабильна в районе 14%, а затем «взлетела» на 20,39%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал