Избранное трейдера Teapottrader

RAZB0RKA отчета СЕГЕЖА по МСФО за 2022 год. А что там с дивидендами?

- 30 августа 2022, 13:18

- |

СЕГЕЖА заняла 1 место в рейтинге интересов подписчиков моего канала опередив в 3 раза OZON и в 4 раза ТИНЬКОФФ

С момента выхода отчета СЕГЕЖА за 1 полугодие — сделаны наверно уже десятки обзоров от блогеров и инвест.домов

Почти все авторы сходятся во мнении, что отчет плохой

Но что такое «плохой» и «хороший» в нынешние времена?

- Доллар скачет вверх до 120 руб и вниз до 50 руб

- Введены эмбарго на покупку российских товаров

- Затруднены расчеты с недружественными странами

На мой взгляд, действовшая ранее система координат оценки результатов компаний сильно «повреждена»

Предлагаю учитывать это, при обзоре результатов СЕГЕЖА за 1 полугодие 2022

( Читать дальше )

- комментировать

- 1.8К | ★3

- Комментарии ( 2 )

Как заработать денег на MOEX. Системная торговля российскими акциями.

- 30 августа 2022, 11:15

- |

Привет!

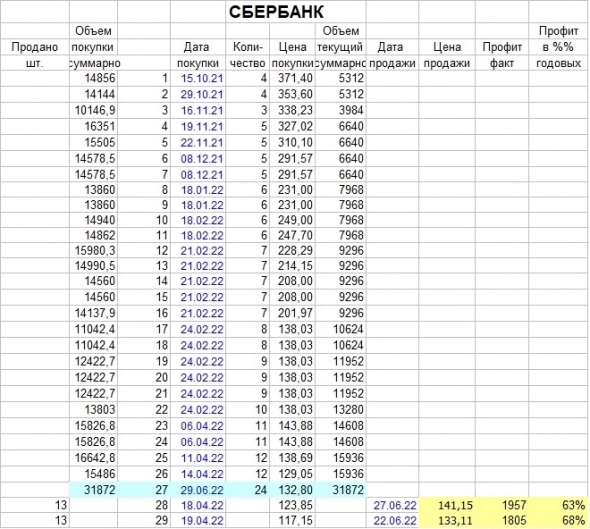

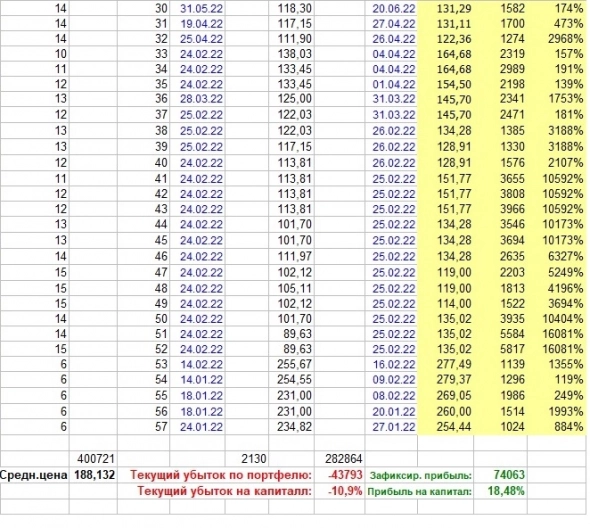

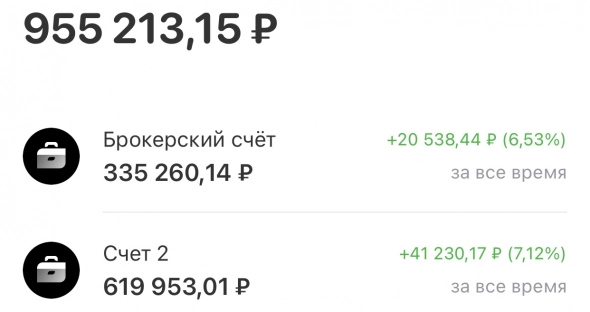

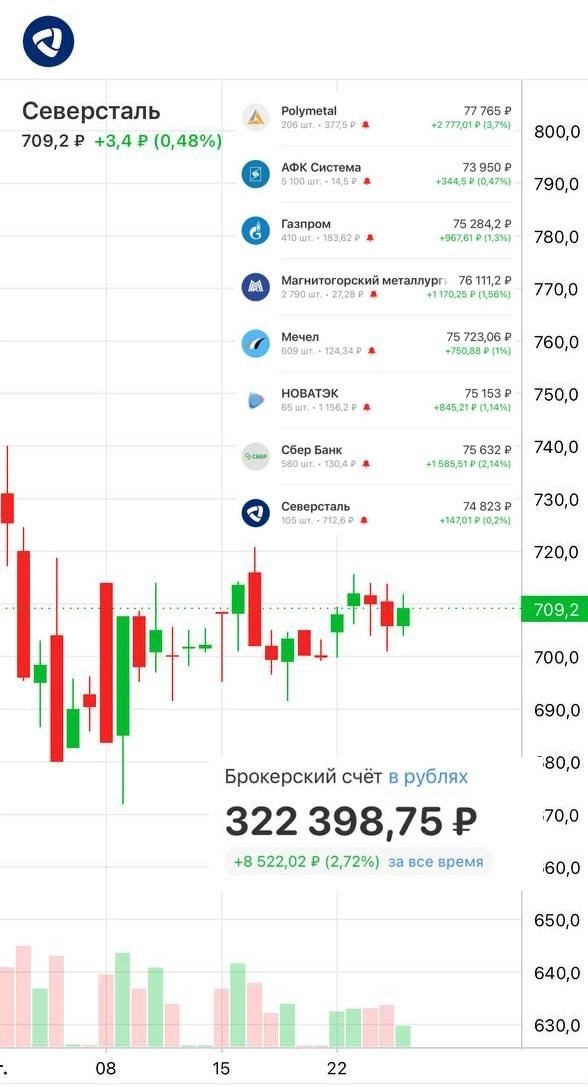

На картинке результат работы алгоритма с 04.08.2022. Начинали с 200к, потом добавили 100к на один счет и открыли второй счет на 600к. В сентябре должны будем увеличиться.

На прошлой неделе опустились по счету с 332к до 317к в моменте. Алгоритм трендовый и в случае, когда движения на рынке совсем нет, ему надо время чтобы перестроиться. В конце предыдущей недели ситуация начала выравниваться и перед выходными алгоритм набрал много лонгов, на которых мы пока и растем.

( Читать дальше )

Парадокс Smart-Lab. Тут никому не интересна реальные торговля и реальные результаты

- 16 августа 2022, 19:04

- |

Парадокс Smart-Lab

Наверное я не в первый раз пишу об этом пост, но ничего не могу с собой поделать, не получается остановиться, слишком этом иронично.

Думаю, все уже заметили, что на Smart-Lab бОльшую популярность набирают посты о неудачах. Большим спросом пользуются провокационные посты и посты про политику. Под постами определенных троллей собирается множество бесполезных комментариев. Искренне не понимаю какую ценность несут такие посты и комментарии, разве, что дают людям возможность пообщаться, что в целом, тоже важно.

Я же заметил другую вещь. Несколько раз я начинал публичную торговлю и привлечение капитала в свои стратегии на Smart-Lab и других информационных ресурсах. Поделюсь наблюдениями как это происходит.

1.Разработал стратегию и начинаешь про нее рассказывать на Smart-Lab.

На этом этапе много просмотров (еще бы, ты ведь показываешь бешеные результаты на бектестах), много комментариев. 90% комментариев сводится к: #“ничего не получится!”, #”это просто тесты”, #”сделай на истории в 500 лет и тогда поговорим”.

2.Продолжаешь публиковать результаты, больше рассказывать. Активнее зовешь в телеграм канал чтоб люди могли потестировать стратегию. Даешь бесплатный доступ, готов ответить на все вопросы. Пробуйте.

( Читать дальше )

Финансовая педофилия - или дивиденды Газпрома для самых маленьких

- 01 июля 2022, 21:06

- |

Деньги инвесторов на фондовом рынке нужны чтобы эти деньги НЕ пошли в реальную экономику и не вызвали инфляцию.

Если бы государство хотело дать вам деньги, то оно бы сделало это проще — прямо вам на счёт перевело. Это еще называется пенсия. Но не в 35 а в 65

Газпром пообещал вам конфетку, а затем когда дети набрались в его красивый автобус то… Сейчас же эти дети бегают по форуму и плачут. Не всем понравилось что с ними сделали взрослые дяди. НО. Когда и где взрослые дяди поступали иначе с наивными детьми? Особенно с ЧУЖИМИ?

Так что перестаньте реветь и радуйтесь что вы лишились финансовой девственности. Ну и перестаньте за конфетки садиться в машины ко взрослым дядям если вы не их родные дети;)

ТОП дивидендов этого лета. Кто заплатит больше?

- 30 июня 2022, 14:54

- |

Летний дивидендный сезон в России подходит к концу. Большинство компаний определилось с рекомендациями по дивидендам за 2021 год, а некоторые их уже утвердили. Посмотрим на дивидендную доходность и выделим самые интересные из предстоящих выплат.

Примечание: ожидаемая дивидендная доходность взята на основе цен на открытии торгов утором, 29 июня.

1. Здесь должен был быть Газпром (GAZP), но кое-что пошло не так

В этом году Газпром мог выплатить рекордные дивиденды за всю свою историю. Этому способствовала благоприятная обстановка на рынке цен на газ.

Но сегодня утром стало известно, что акционеры проголосовали против выплаты: Протокол Общего собрания акционеров.

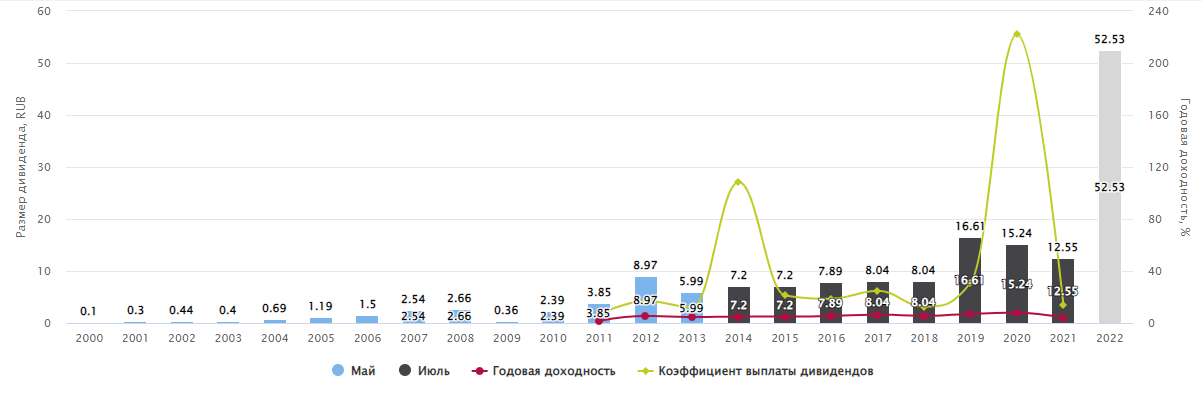

Размер возможного дивиденда: 52,53 ₽

Ожидаемая доходность, которую нам не суждено увидеть: 17,63%

( Читать дальше )

А ларчик просто открывается- экономика БРИКС по итогам 2021года обогнала экономику G7.

- 29 июня 2022, 09:39

- |

Меня удивляет наивность отдельных товарищей, рассматривающих происходящие с Россией события как нечто автономное, вызванное СВО, Путиным или иными местечковыми причинами.

К счастью или к сожалению, но нет.

Собственно как и в годы холодной войны произошло разделение на два блока. Можно много говорить о многополярности, но по факту снова две противостоящие силы. Протвостоящие в битве за мировое экономическое первенство.

Ждём начала битвы за Мексику, куда она присоединится. И ответ не столь очевиден, как многие думают.

Все остальное-это бои местного значения. И, уверен, наши «партнёры» прекрасно это понимают.

Ну и в завершение- картинка от китайцев:

«Когда они в следующий раз скажут про „международное сообщество“, вы знаете, кого они имеют в виду»,

— заместитель директора информационного департамента Министерства иностранных дел Китая.

Всем здоровья, терпения и удачи в инвестициях!!!

Путь разумного инвестора.

- 28 июня 2022, 17:55

- |

Сложный процент является восьмым чудом света. Тот, кто понимает это, зарабатывает его; тот, кто не понимает — платит его. Альберт Эйнштейн

Сегодня выложу и прокомментирую слайды своей презентации на конференции сМарт-лаба.

Ранее пересмотрел свое выступление на сМарт-Лабе в 2014 году, забавно, что обещал подвести итоги через 8 лет, и вот, как раз в субботу подвел итоги на конференции. В целом, немного криво и кисло тогда выступил (как и сейчас мне не нравится мое выступление).

Многие моменты сейчас кажутся тупыми и скучными. Но видимо так и должно казаться сейчас, за 8 лет развития.

( Читать дальше )

- комментировать

- 10.9К |

- Комментарии ( 94 )

Алюминий и РусАл. Часть 1.Алюминий

- 28 июня 2022, 16:54

- |

Чтобы проанализировать, как себя чувствует РусАл в текущей геополитической реальности, стоит ли его держать дальше или добавлять себе в инвестиционные портфели, для начала важно понять, как вообще получается алюминий, что для этого нужно, какое сырье и какова производственная цепочка его получения.

Весь процесс, разумно разделить на 3 основных направления. Это очень важно для понимания, чем вообще располагает РусАл и все ли у него есть в необходимом количестве для нормалього функционирования в текущих геополитических реалиях.

Основные производственные стадии:

- Добыча бокситов

- Производство глинозема из переработанных бокситов

- Производства алюминия из переработанного глинозема.

Для каждой цепочки, для каждой стадии нужны собственные мощности и заводы, на которых это все перерабатывается.

В общепринятой технологии производства алюминия получается следующий расход сырья для каждой стадии:

( Читать дальше )

Как компании зарабатывают деньги. Татнефть

- 27 июня 2022, 22:00

- |

Добыча углеводородов в районе г. Альметьевск. Фото Line Artworks

Продолжаем изучать компании нефтегазового сектора, на очереди ПАО «Татнефть» имени В. Д. Шашина" и её годовой отчёт. Сегодня впервые рассматриваем компанию, крупнейшим акционером которой является субъект федерации — суммарная доля акций ПАО «Татнефть», принадлежащих юридическим лицам, находящихся под прямым контролем Республики Татарстан, составляет 34%. Среди этих юрлиц крупнейшим держателем является АО «Связьинвестнефтехим», который много ещё чем в Татарстане владеет. Если вы хотите, чтобы ваш регион был таким же богатым и успешным как Татарстан, задумайтесь, как сделать из того, чем он владеет, привлекательную публичную компанию со стабильным дивидендным потоком (ну, хотя бы миллиардов пятьдесят в год).

Бизнес Татнефти наиболее вертикально интегрирован среди всех российских нефтяных компаний: основная технологическая цепочка заканчивается не на нефтехимии, как у большинства, а на переработке полимеров. Татнефть описывает свою бизнес модель следующим образом: разведка и добыча, нефтегазопереработка, нефтегазохимия, шинный бизнес, композитные материалы, сбыт. Помимо этого, компания представлена в таких отраслях как энергетика, машиностроение и банковский бизнес.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал