Избранное трейдера Кузьминых Павел

Как я обогнал рынок в 2 раза в январе? Обзор портфеля на 31.01.2024

- 01 февраля 2024, 00:10

- |

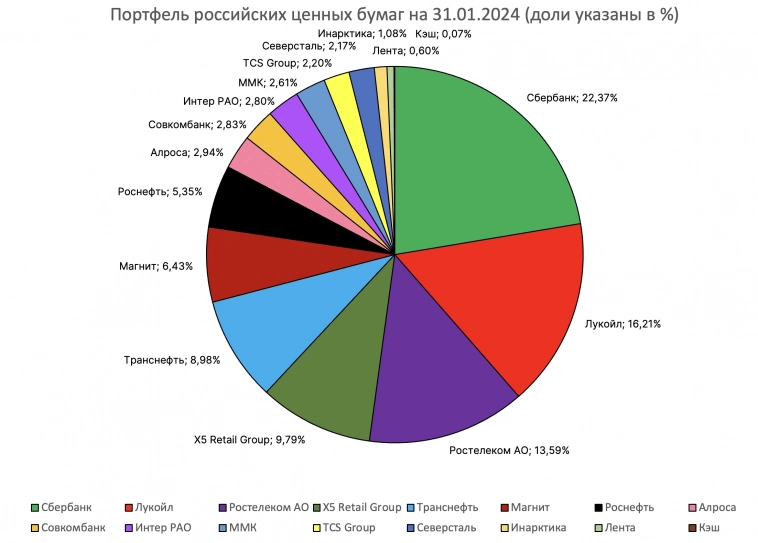

➡️ Мой портфель российских ценных бумаг на 31.01.2024

Я обогнал индекс практически в 2 раза за январь

Динамика моего портфеля за январь = +8,56%

Динамика индекса MCFTRR* за январь = +4,49%

*MCFTRR – это iMOEX с учетом дивидендов и налогов

Динамика портфеля относительно индекса за январь = +4,07%

Январь для меня шикарный, в пересчете на год доходность 100+ %, посмотрим, что будет дальше.

Моя цель: заработать на 10% больше, чем дает рыночный индекс с дивидендами, по итогам года. Получится больше – хорошо. При этом, такая цель труднодостижимая.

Вот мои 15 позиций в российских ценных бумагах (по ссылкам самые свежие обзоры) и на диаграмме вы можете увидеть их доли в портфеле.

1) Сбер (средняя = 171,1, целевая = 339): t.me/Vlad_pro_dengi/699

2) Лукойл (средняя = 6 411,8, справедливая = 8 400): t.me/Vlad_pro_dengi/688

3) Ростелеком АО (средняя = 75,2, справедливая = 115): t.me/Vlad_pro_dengi/700

( Читать дальше )

- комментировать

- 4.5К | ★4

- Комментарии ( 16 )

Психология трейдинга. Дисциплина. Тильт.

- 17 декабря 2023, 18:14

- |

Виктория Халина, трейдер, практикующий психолог поучаствовала в интересном стриме. Я полностью прослушал, и как практиковал раньше, изложил тезисы:

1. Делай, что можешь, с тем, что имеешь, там, где ты есть. — Теодор Рузвельт

Биржа, это самое нестабильная среда. Опираться можно только на свою ТС, свой депозит, на свои навыки и опыт. Суть трейдинга это чередование прибыльных и убыточных сделок.

Если тебе больно принимать убытки, работай с принятием условий работы на бирже. Не торгуй из ожиданий своих, о себе или о своем заработке.

Ваши страдания вызваны вашим сопротивлением тому, что Есть.

Твои ожидания, это то что тебя обижает чаще остальных.

2. Дисциплина — осознанный волевой контроль собственного поведения.

Такой контроль подразумевает, что человек принимает для себя определенный свод правил и неукоснительно их придерживается, превозмогая слабости, трудности ради цели или ценности. Опираясь на свои возможности и реалистичные границы (ограничения)

( Читать дальше )

Проще, чем депозиты и облигации. Разбираем фонды денежного рынка

- 10 ноября 2023, 11:32

- |

В этом году большую популярность получили фонды денежного рынка. Еще их называют фондами ликвидности.

Как на них заработать?

Начнем с основного: доходность этого типа фондов сравнима с доходность депозитов и облигаций и близка к ключевой ставке ЦБ, поэтому чаще всего их используют для парковки свободного кэша на брокерских счетах.

Ориентироваться можно на доходность индекса RUSFAR (справедливая стоимость денег) (на сегодня — 14,58% ).

Сейчас доходность фондов даже выше доходности гособлигаций. Зачем морочиться с поиском выгодных облигаций или скакать из банка в банк в поиске лучших условий по депозиту? Поэтому в этом году в фонды денежного рынка резкий наплыв денег от инвесторов.

Как работают фонды денежного рынка

Если вкратце, то деньги, которые вы кладете в фонд, потом обращаются на денежном рынке, где банки дают друг другу в долг на короткий срок займы примерно под размер ключевой ставки ЦБ.

Какие фонды ликвидности есть:

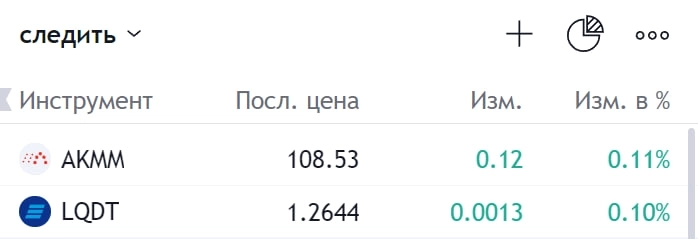

БПИФ Ликвидность УК ВИМ — LQDT

( Читать дальше )

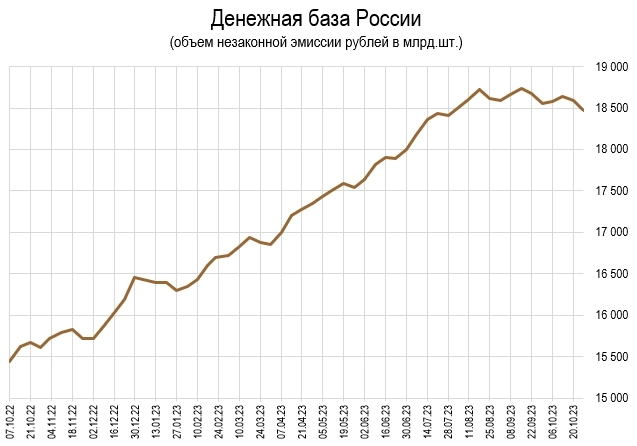

В ближайшие 6 лет тупо торгуем по М0. Надежность 100%.

- 04 ноября 2023, 13:50

- |

Посмотрите внимательно на графики за последние 50 недель:

( Читать дальше )

ЛОВУШКА СРАБОТАЛА

- 04 ноября 2023, 07:59

- |

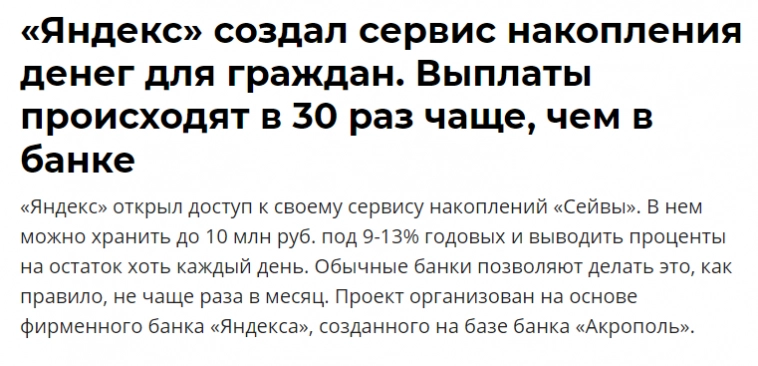

Как я получил доступ к новому сервису от Яндекса - Яндекс Сейв, с ежедневной выплатой процентов!

- 29 октября 2023, 09:00

- |

Я уже давно искал для себя аналог депозита или накопительного счета в банке, но без каких то ограничений и с более выгодными условиями и, наконец, мне стали доступны Яндекс сейвы! В данной статье поговорим, что это за новый финансовый инструмент и как получить к нему доступ.

Помимо инвестиций и покупке дивидендных акций, я так же планирую крупные покупки вроде автомобиля или квартиры в ближайшем будущем. Но, копить деньги на депозите мне не нравится, особенно на фоне скачущей ставки ЦБ. Резервировать деньги на 1-3 года при изменчивой ключевой ставки не лучший выбор.

Как альтернатива депозитам — выступают накопительные счета. Они позволяют более свободно распоряжаться своими деньгами, поскольку не имеют ограничения по сроку действия, минимальному порогу открытия, штрафов за досрочное закрытие счета и проценты начисляются на раз в год или весь период действия депозита, а чаще. Но у них тоже есть свои минусы, поэтому мне нужно было что-то лучшее, чем депозит или накопительный счёт и это «лучшее» появилось!

( Читать дальше )

- комментировать

- 13.3К |

- Комментарии ( 48 )

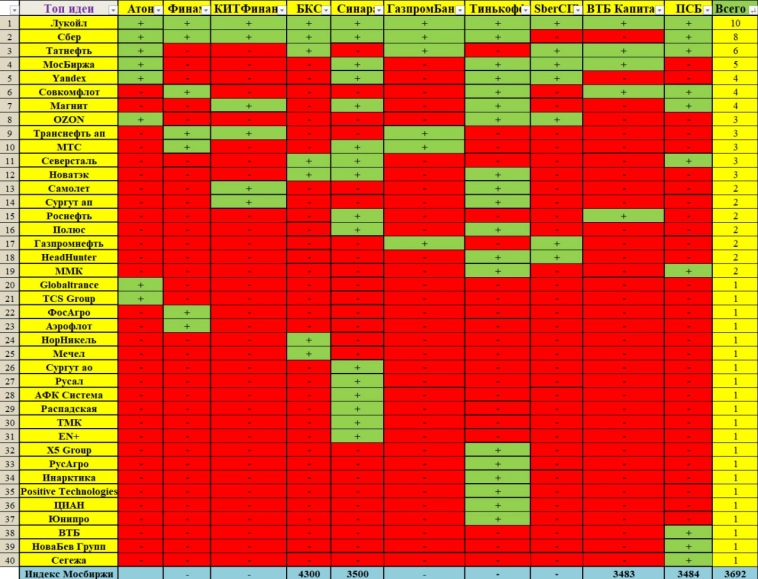

ТОП – 7 лучших инвестиционных идей от брокеров. Сводная табличка по всем идеям

- 19 октября 2023, 12:13

- |

Традиционно в поисках идей я изучаю квартальные стратегии от разных аналитических компаний и составляю список лучших инвестиционных идей.

Консенсус-прогноз по индексу МосБиржи — 3692 пункта.

Потенциал роста — 13,6%.

=====================

Скачать и ознакомиться со всеми стратегиями брокеров можно в моем телеграм-канале по ссылке: t.me/invest_fynbos

=====================

Лучшие идеи

Лукойл

Одна из самых дешевых бумаг в секторе по мультипликаторам.

EV/EBITDA 2023 = 2,5 – 2,7х.

Аналитики прогнозируют дивиденды порядка 1200 рублей на акцию за 2023 год (510 рублей за 1 полугодие 2023 года), что дает нам форвардную див. доходность ~ 16%.

Таргет – 9000 рублей за акцию.

Сбер

Банк оценивается исходя из мультипликатора P/E = 4х при ROE > 20%.

По итогам текущего года прибыль компании составит 1,4 – 1,5 трлн рублей, а форвардная див. доходность составит ~ 12,4%

Таргет – 325 рублей за акцию.

Татнефть

Производитель с высокой долей переработки, который выигрывает от текущей конъюнктуры.

( Читать дальше )

Как ведёт себя фондовый рынок РФ осенью❓🤔

- 29 сентября 2023, 12:46

- |

Заканчивается первый месяц осени — Сентябрь, который традиционно считается «медвежьим» на рынке. Т.е. часто именно в этом месяце происходит спад рынка или коррекция с последующим ростом.

На скрине сентябрьские движения котировок индекса МосБиржи с 2018 года по настоящее время.

Конечно, это не означает, что с 1 октября рынок гарантированно станет расти, но такая вероятность есть, ведь почти месяц наш рынок откатывался от уровня, которого достиг за 8 месяцев непрерывного роста.

Индекс МосБиржи после объявления о начале СВО в феврале 2022 года начал резко падать. Котировки потеряли около -45%, но, в октябре 2022 года он достиг условного дна, оттолкнулся от него и стал восстанавливаться.

Это восстановление длится уже практически год, а без отката индекс рос 8 месяцев и назрела коррекция, которая и началась в конце августа 2023 года.

( Читать дальше )

Фонды денежного рынка сорвались с цепи и растут в 3 раза быстрее, чем положено

- 01 сентября 2023, 18:48

- |

Странная хрень

Должны расти на 0,03% в день, а растут на 0,11% уже

Еще повышение ставок начали прайсить чтоле?

Начало коррекции по рынку!? Как долго она продлится? К каким бумагам можно присмотреться? (цели по акциям)

- 19 августа 2023, 13:00

- |

Ситуация на рынке очень напоминает сказку в которой мальчик кричал волки — волки, каждый раз к нему прибегали на помощь, а волков не было) И вот, когда волки действительно пришли, он звал на помощь – но никто не пришёл)

Так и здесь, первый откат от 4 августа – паника, всё, рынок уходит в коррекцию! Но нет, далее мы видим обновление локального хая выше 3200.

Затем 16 августа – обновление локальных лоев и снова у всех паника, вот она коррекция! И опять оттолкнулись от 3000.

И это уже больше похоже на боковик…

Так и что?

Читайте далее))

⠀

💥 Если вы хотите лучше понимать рынок, то обязательно подписывайтесь на мой Telegram-канал «Инвестиций ИСТ». Определенной информации нет в открытом доступе.

⠀

Представленные графики не являются прогнозами или попыткой предугадать движение цены, а отражают лишь потенциально возможные цели.⠀⠀

⠀

1. Индекс Мосбиржи - Началась коррекция или нет пока со 100% уверенностью сказать никто не может.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал