Избранное трейдера Артемев Андрей

Проект Разумный инвестор: 2,5 года. Доходность +83,5% (+27,5% в годовых)

- 10 января 2016, 19:24

- |

Вы не ошибётесь, если поступите правильно.

Пролетели еще полгода с последнего подведения итогов по проекту «Разумный инвестор». Вот итоги за 2 года - 1 часть, 2 часть

Хотя я регулярно сообщал о своих рекордах по прибыли и по сумме капитала. Благо весь год шли рекорд за рекордом :)

Теперь о ситуации на 31 декабря 2015 года (*за первые 10 дней 2016 года ситуация немного ухудшилась, но это возможность для хороших покупок).

Я достиг первой промежуточной своей цели – уровень, когда капитал сможет обеспечивать пассивный доход равный государственной пенсии (10-12 тыс. руб. в месяц).

Это уже произошло, и на это потребовалось всего 2,5 года. Сейчас мне просто достаточно положить деньги на банковский депозит, и гос.пенсию я смогу платить сам себе, уже в 34 года.

( Читать дальше )

- комментировать

- 233 | ★18

- Комментарии ( 143 )

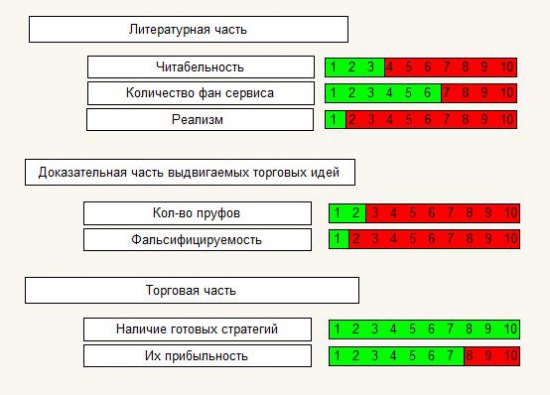

Bad Quant. Билл Вильямс. Новые измерения в биржевой торговле

- 10 января 2016, 11:09

- |

« Голос истины неизящен, а изящная речь лжива. Нравственный человек не красноречив, а красноречивый — лжец»

Лао-Цзы

В книге Новые измерения. Билла Вильямса, даётся трендовая стратегия, которая при минимальных изменениях может торговаться на российской бирже. Эта книга — склад Граалей. В ней есть адаптивный к волатильности вход на пробое, пирамидинг по тренду, бесконечное удержание позиции по тренду. Три столпа алгоритмиста-трендовика которые изменят Вашу жизнь навсегда. Всё это дано на уровне полного описания действий, как в блок-схеме.

( Читать дальше )

Резюмируя вопрос по обучению

- 10 января 2016, 00:00

- |

Сразу же хочу поблагодарить всех участников обсуждения за участие и ту массу информации которую я получил.

Далее я вкратце попробую систематизировать запомнившиеся мне комментарии и сформулировать их в виде выводов:

1. Хорошего обучения торговле на рынке похожего на систематизированные курсы, достаточные в полной мере для получения стабильного регулярного дохода на просторах СНГ скорее нету, чем есть.

2. Из людей окончивших курсы по торговле единицы становятся регулярно зарабатывающими и не сливаются.

3. С трудоустройством беда — официально с ходу не устроиться после обучения без нужных знакомств и знаний (судя по комментариям курсы нужных для этого знаний не дают).

4. Научиться торговать и получать с этого регулярный доход можно только на своих шишках и даже без курсов. Курсы могут лишь ускорить процесс систематизации знаний и набивания шишек.

( Читать дальше )

Элон Маск. Невероятная книга! Одна из лучших, что я когда-либо читал.

- 09 января 2016, 17:57

- |

Мы мечтали о летающих автомобилях, а вместо этого получили 140 символов.Невероятно! Изумительно. Я в полном восторге! Чёрт, вы уже не сможете жить как прежде, прочитав эту книгу!

Так много есть сказать про эту книгу, что я даже не знаю, с чего начать. Представте, что Джон Голт, Хэнк Риарден, Говард Рорк сошли со страниц романов Айн Рэйнд и слились в одного реального человека. Это Элон Маск. Маска можно сравнивать с Джобсом, Гейтсом, Безосом… Но он их круче. Его история круче. Интереснее.

Если коротко, то Маск стартовал ещё в 1995. Два раза ему повезло. Можно сказать, что он 2 раза поставил в рулетку на «1 из 36» в удачное время доткомов и к 2001 году у него образовались $200 млн. денег. Как? Сначала создал интернет-компанию 2ZIP, потом продал её, получив 22 млн, вложил эти деньги в интернет-банк X.com, который потом слился с Paypal, который потом был куплен eBay на $1,5 млрд, после у Маска оказалась энная сумма. Читая эту книгу в деталях, ты понимаешь, что ни один из бизнесов никогда не был гладким. Маску приходилось пахать по 16 часов в сутки, решать массу сложнейших проблем, жертвуя семьей и всеми прочими людскими радостями.

Но вот что происходило дальше с Маском, везением назвать никак нельзя. Вообще в голове не укладывается, как можно, имея всего $100 млн собственных денег, умудриться в течение каких-то 5 лет создать ракетные двигатели, построить ракеты, состоящие на 90% из собственных компонентов, и успешно вывести ракету на околоземную орбиту. СТО МИЛЛИОНОВ! Яхта Абрамовича стоит в несколько раз дороже!!!!! КАААААК?????

Именно история создания частной компании по запуску космических ракет впечатлила меня и впечатлила больше, чем история Теслы.

Читая эту книгу, вы понимаете, насколько мы все с вами расслабились. Мы перестали мечтать. Кто из вас последний раз думал, что он в состоянии изменить мир? Читая эту книгу, ты понимаешь, что мы очень ленивые и пугливые существа. А если задуматься, мы можем гораздо больше. Эта книга показывает, что нет ничего невозможного. Эта книга напомнила в очередной раз напомнила мне Фишмана. Разговор с ним оказывает такой же эффект «встряски».

( Читать дальше )

первый зарабатывает 30000, тратит 10000. второй зарабатывает 20000, тратит 20000. кто из них богаче?

- 09 января 2016, 14:46

- |

помогите.

есть два человека живут оба самостоятельно.

первый зарабатывает 30000, тратит 10000.

второй зарабатывает 20000, тратит 20000.

кто из них богаче?

по моей версии — второй. так как тратит больше.

но вот не могу найти в инете теории или подтверждения моей версии.

Прогноз форекс кроссы на неделю 11-15.01.2016.

- 09 января 2016, 12:52

- |

подозрительный Канадский доллар

- 09 января 2016, 00:26

- |

Конечно эти покупки Канадца странные, тем более учитывая несущественный рост длинных позиций в нефти.

И вот он риторический вопрос: нахрена набирать нефтяную валюту при обвале нефти и отсутствии подбора оной?!

Предпосылки размышлений: рост лонгов в Канадце почти на 40 тыс.контрактов при сводном итоговом ОИ около 175 тыс… т.е. в инструмент натолкали лонгов уже аж на чистых 30% его емкости!!!

… заставляет задуматься.

Предоставляют ли брокеры плечи на FORTS (кроме плеча, которое образуется за счет ГО)? И если да, то на каких условиях? % годовых какой?

- 08 января 2016, 15:00

- |

Теория двух импульсов. Основная проблематика

- 07 января 2016, 23:12

- |

Итак, снова здравствуйте, уважаемое сообщество Смартлаба. В предыдущем своем посте — smart-lab.ru/blog/300184.php - я кратко обрисовал то, к чему пришел за годы изучения технического анализа и пообещал в следующем посте обратиться к вам с проблематикой данной теории.

Вкратце о теории – любое движение состоит минимум из двух последовательных импульсов. Модель импульс-откат-импульс. Моя цель — идентифицировать первый импульс отката и зайти на окончании волны 2, пытаясь поймать волну 3. Инструментом фильтрации волн служат мне Точки ДеМарка. Фильтр хороший, но не совершенный. В данном посте я постараюсь отразить все проблемы, с которыми приходится сталкиваться. Возможно, кто-нибудь сможет предложить свои варианты фильтрации.

Сперва – идеальный вариант сделки. Евро, на 5м некий тренд, откат которого я собираюсь ловить.

Часть, выделенная розовым, как раз таки тот промежуток, в течение которого я сперва взял на заметку ситуацию, а затем, в результате выполнения условий вошел в сделку.

( Читать дальше )

Больше 6000 % за 4 дня торговли

- 07 января 2016, 19:09

- |

История такова что я уже несколько раз безуспешно пытался поймать разворот USDJPY, закидывал 2-3 тысячи и заходя на все плечи(1-500) сливал.

Но вот 31 декабря закинув очередные 2000 р, получив на счету 1816 рублей после снятия комиссии, за шортил 2 лота по 0.05. 1 лот отмаржинколили, но вот второй (когда уровень маржи был меньше 30%) сохранился и 4 января меня ждал приятный сюрприз. Я расставил отложенные заявки, таким образом чтобы при походе цены в мою сторону лоты добавлялись на полную котлету — почти все движение мое плечо было 500.

Вообщем проснувшись я увидел на счету порядка 10 000 р, потом закрыв заявки и дождавшись небольшого отскока я опять зашортил и получил уже 16 000. Далее скальпил и добил до 30 000 за пару дней. Вот сегодня еще зашортил USDCAD — как оказалось очень вовремя — удвоился (здесь уже на всю котлету не заходил)

Вот так за 4 дня торговли я сделал больше 6000%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал