Избранное трейдера Валентин Погорелый

МТС - будет ли дивиденд 35 руб за 2024 год?

- 27 августа 2024, 16:16

- |

МТС — экосистема отчиталась

Пример переоценки компании из-за высокого долга. Разберемся — возможны ли дивиденды 35 руб.

📊 Компания отчет за полугодие 2024 года

♦️Выручка +18,5% г/г. Рост в основном за счет роста дохода от телеком-услуг (+6% г/г), роста чистой прибыли МТС Банка (+ 32,3% за 6 мес.2024г), развитием рекламного бизнеса (+ 69,6% г/г), розничной торговли (+29,4% г/г)

♦️OIBDTA +5% г/г

♦️чистая прибыль -57,2% г/г на фоне роста процентных расходов.

♦️капитальные затраты +55,9% г/г за счет инвестиций в развитие телеком-инфраструктуры и в новые направления.

Динамика основных показателей

🔍 Чистый долг МТС составил 424 млрд руб. Чистый долг/OIBDA 1,8. В структуре долга преобладают кредиты и займы — 58,6%, облигации занимают 41,4%. По срокам погашения 124,4 млрд (29% всего долга) компания погашает в 3-4 кв 24 года и 206,5 млрд (35,6% всего долга) — погашение в 2025 году. То есть 64% нужно перекредитовать по высоким ставкам.

( Читать дальше )

- комментировать

- 6.9К | ★5

- Комментарии ( 6 )

Есть ли идея в акциях и фьючерсах Белуги?

- 07 августа 2024, 01:39

- |

Стали известны дата отсечки в НоваБев (Белуга), после которой владельцам обыкновенных акций начислят дополнительные 7 акций на каждую имеющуюся.

Также Мосбиржа опубликовала схему расчета по фьючерсам компании.

Стоит ли покупать акции или фьючерсы?

( Читать дальше )

Анализ собственного портфеля. Подробный комментарий по позициям.

- 06 августа 2024, 22:02

- |

В инвестиционной практике я ориентируюсь на компании, которые отличаются высокой рентабельностью собственного или инвестированного капитала. Компании, генерирующие на задействованный капитал отдачу, превышающую ставку дисконтирования, создают стоимость. Высокая отдача на задействованный капитал является индикатором наличия у компании конкурентных преимуществ. Хорошую историю от посредственной отличает именно высокая рентабельность капитала собственного/инвестированного. Но для того, чтобы заработать, нам недостаточно просто купить компанию с высокой рентабельностью капитала по любой цене. Чем ниже будет мультипликатор pbv относительно ROE, либо мультипликатор EV/INVESTED CAPITAL относительно ROIC, тем большую доходность мы сможем получить.

( Читать дальше )

Этот пост забанили на Дзене. Поэтому я опубликую его тут

- 30 июля 2024, 16:15

- |

В следующий раз, когда вам будут уверенно рассказывать, что Ютуб (или любую другую иностранную площадку) надо замедлить/забанить, потому что иностранное мешает развитию отечественных платформ, вспомните, что на отечественных платформах все неудобное можно тихонько замести под ковер — никто и не заметит.

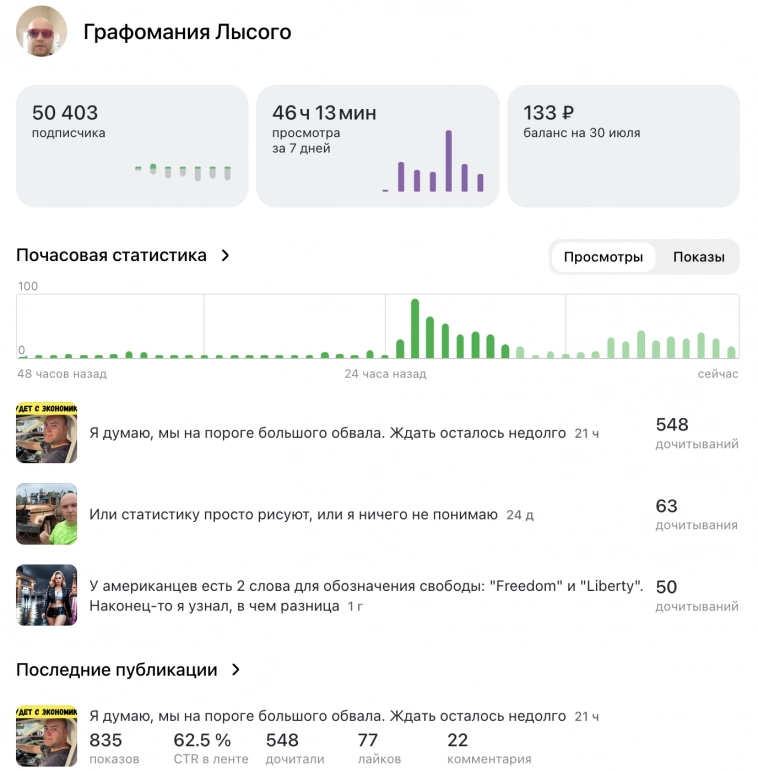

У меня целый канал на 50 тысяч подписчиков так сдох (отправился в теневой бан) на хваленой отечественной платформе Дзен. Поддержка смеется в лицо. Ну ладно, это просто авторская ремарка, вы же не за этим открыли материал.

В общем, вот такой пост. За сутки набрал 500 просмотров. Кто не в курсе алгоритмов соцсетей, CTR 60% — это примерно в 2 раза выше показателя, при котором пост на таком канале должен в норме набирать от 100 тысяч просмотров. Всем интересен пост, но никому его не показывают. Неудобный пост.

Поэтому я решил удалить его с Дзена и опубликовать здесь как оригинальный материал — ибо по теме ресурса.

У меня есть личный индикатор, когда ждать обязательного ополовинивания уровня жизни. Срабатывает безотказно в среднем каждые 5 лет.

( Читать дальше )

Лента 2 кв. 2024 г. - план по рентабельности выполнен, впереди рекорд по чистой прибыли

- 30 июля 2024, 04:46

- |

Лента опубликовала финансовые результаты за 2-ой квартал 2024 года.

Выручка выросла на +59,7% до 202 млрд рублей.

Валовая прибыль на +68,1% до 46,5 млрд рублей.

EBITDA на +178% до 16,7 млрд рублей.

Операционная прибыль на +550% до 11 млрд рублей

Чистая прибыль выросла в 72 раза до 7,4 млрд рублей.

По динамике видно, что все виды рентабельности выросли на несколько процентных пунктов.

( Читать дальше )

Почему хотеть постоянного дохода на бирже - для 99% людей опасная мания?

- 23 июля 2024, 11:39

- |

Вдогонку к предыдущей записи. Суровое правило специально суровым образом: хочешь зарабатывать на бирже каждый месяц — сдохнешь. Лучше этого не хотеть, это вредно, опасно, целее будешь! Новичок удивлен, хомячок раздавлен, теперь можно немного пояснить.

Исключения из правила — бывают. Но все это из сферы трейдинга, системного и довольно динамичного: арбитраж, хфт, может быть еще что-то быстрое и почти верняковое. Может быть, какая-то предельная мульсистемность — это когда 100 торговых систем, 10 разных подходов, 10 разных рынков… Но тут не уверен. У меня никогда не было, но и предельной мульсистемности не было никогда. Так, что-то левой пяткой, пусть и в правильном направлении. В общем, исключения касаются менее 1% участников торгов. Я бы сказал, менее 0.1%.

Всем остальным — не светит. Рядовой физик, пожалуй, может делать на бирже две разумных вещи с профитом выше рынка. Вообще-то больше, но, чтобы туда влезли миллиарды денег разумных физиков и поместились — основных две: отличать хорошие активы от плохих (это делают на акциях, на облигах скучно, на товарах непонятно, как) и играть по тренду (здесь на чем угодно, лишь бы были трендовость и ликвидность).

( Читать дальше )

Одно из лучших выступлений на конференции смартлаба👍

- 21 июля 2024, 23:35

- |

Не забудьте подписаться на ее блог на смартлабе: https://smart-lab.ru/my/investprivet/

ТЗА – Башкирии нужен мёд.

- 06 июля 2024, 23:02

- |

Всем привет! Давно не обсуждали новости по ТЗА, а их в последнее время было много, начнем по порядку)

Вышел годовой отчет 2023, из интересного это новая структура акционеров, напомню было так:

( Читать дальше )

Соллерс наращивает продажи, но темпы замедляются. Итоги мая 2024 года

- 10 июня 2024, 19:03

- |

Компания «Соллерс» продолжает наращивать продажи в основном для себя сегменте легкого коммерческого транспорта (LCV). Выпуск автомобилей под собственной маркой растет трехзначными темпами. Так за январь-май было реализовано 3503 (+282,4%) единиц автомобилей «Соллерс»:

При этом выйти на показатели четвертого квартала прошлого года до сих пор не удается. В мае было продано 745 автомобилей «Соллерс». Произошло определенное снижение. Таким образом, прекратилась тенденция роста, имевшая место с начала года.

Автомобилей УАЗ за пять месяцев было продано 7470 единиц, что на 29,5% выше, чем годом ранее.

( Читать дальше )

Что означает масштабная налоговая реформа в России для розничных инвесторов? W#71

- 29 мая 2024, 20:35

- |

Доброго дня! Сегодня центральная тема — новые предложения по налогам. Мы постарались собрать и обобщить всю доступную информацию по новым налогам и определить, какие последствия новый налоговый режим будет иметь для оценки компаний.

Чтобы не тратить ваше время, начнем с основных выводов, а внизу представим уточнения.

Ждём ваших комментариев и вопросов по данной теме в комментариях.

_

❌Официально ещё ничего не опубликовано, поэтому что-то ещё может измениться

👉изменения вступят в силу 1 января 2025 года и будут действовать до 2030

📈Новые предложения по налогам неприятные, нолучше, чем могло быть

📈Налоговый режим остается мягким относительно большинства развитых стран

_

Налоги для инвесторов

👉Прогрессивная шкала налогов с дохода не пересекается с доходов от инвестиций и депозитов (т.к. действует разные ставки). При исчислении налогов с инвестиций будет действовать порог в 2,4 млн, выше которого доходы облагаются по ставке 15%

👉Никаких поправок касающихся отмены льгот по ИИС мы не увидели, поэтому ИИС на всех членов семьи по-прежнему является лучшей оптимизацией инвестиционного дохода

_

Налог на прибыль

📉👉Главное: ожидаемое повышение налога на прибыль компаний с 20% до 25%, что в простом случае приводит к снижению оценки всех компаний, которые попадают под это на 6,25%*. Это изменение было ожидаемо и учтено в рыночных ценах.

👉Данная мера коснется не всех: по проекту, компании, у которых инвестиции >20% выручки останутся с прежним налогом на прибыль. Исключениями могут быть: электрогенерация и сети, ДВМП (34%), Совкомфлот (31%), золотодобывающие компании (22-33%), Газпром (28%), Норникель (22%), Ростелеком (21%), Транснефть и Алроса (по 20%)

📉Компании, у которых capex/выручка составляют от 15 до 20% могут увеличить свои инвестиции, чтобы сократить налог на прибыль! Это такие компании как Новатэк, Газпромнефть, Аэрофлот, Черкизово, Фосагро**

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал