Избранное трейдера Trendovik

КУ, пацки.!? (рубрика - Кино на выходные)

- 30 июля 2017, 15:42

- |

вот эта рецензия зацепила

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 23 )

Большие деньги не верят в долгосрочный рост нефтяных цен

- 30 июля 2017, 11:37

- |

Западные хедж-фонды в спешном порядке закрывают свои короткие позиции по нефти, но не открывают длинных.

По состоянию на 25 июля в портфелях инвестиционных фондов находилось 324 тыс. длинных и 85 тыс. коротких контрактов, что соответственно на 0,8 и на 24 тыс. меньше, чем это было неделей раньше. Таким образом, чистая длинная позиция фондов увеличилась до 238,5 тыс.

Однако как и на прошлой неделе это рост был вызван лишь закрытием коротких позиций. Покупать длинные контракты хедж-фонды пока не торопятся.

За это же время произошли интересные действия в портфелях у крупнейших участников торгов на Нью-Йоркской товарной биржи. Они, в отличие от многих, открывали короткие и закрывали длинные позиции по нефти. За неделю спред между “лонгами” и “шортами” сократился с 1,4 п.п. до 0,5 п.п.

Резюме

За период с 18 по 25 июля цены на нефть выросла на 4,3% и вызвано это было закрытием “шортов”. Длинные позиции пока фондами не открываются, то есть текущий отскок котировок носит больше технический характер, чем фундаментальный. Но в пятницу котировкам удалось с легкостью преодолеть серьезный уровень сопротивления – в 52 доллара за баррель.

( Читать дальше )

Девальвация неизбежна? Катасонов В. Жестко о важном 26.07.2017

- 30 июля 2017, 11:17

- |

-США отжимают кусочек пирога у Европы т.к. последние имеют положительный торг. баланс во взаимной торговле более 100 млрд.$ ежегодно (по статистике с 2000г. Европа постоянно плюсует) (00:07:05)

-более 30% всех долгов ОФЗ у нерезов 2 000 000 000 000 руб. (00:12:30)

-на 01.07.17г. внешний долг около 530 млрд. $ это рекорд с осени 2015г. (00:18:40)

-за 1 пол.2017г. привлекли(назанимали) 16 млрд. $ (00:18:20)

-на конец 2016г. % выплаты по внешнему долгу поглощали 40% экспортной выручки (25% по методологии ЦБ считается КРИТИЧЕСКИМ УРОВНЕМ) (00:20:18)

-предлагается ввести индивидуальные счета капитала на который люди сами будут откидывать из своих кровно заработанных 6% (т.е. формируйте пенсию себе сами, идем по Американскому сценарию развития где пенсионные фонды становятся ХЕДЖ-ФОНДАМИ т.е. вкладчики разделяют все риски с этим фондом) (00:26:50)

( Читать дальше )

Откуда берётся электричество и КПД электромобилей

- 30 июля 2017, 03:52

- |

Часто при обсуждении электромобилей возникают комментарии, что КПД электродвигателя 95%, а у ДВС КПД всего 55%, но электричество у нас не из розетки же берётся.

Это действительно всё так, но бензин/дизель в двигатель не сам из мирового эфира попадает.

Раз уж мы решили рассматривать потери на полном цикле превращения полезных ископаемых в движение самобеглых повозок, то начнём с самого начала: добычи нефти и газа.

( Читать дальше )

Почему лонг надо торговать на споте, а шорт на фьючерсе

- 29 июля 2017, 17:55

- |

Он означает разницу в доходности (к номиналу) между «купил и держи» акцию сбера (с учетом дивидендов) и «купил и держи» ближний фьючерс на сбер или, если перевернуть формулу разницу в доходности (опять же к номиналу) «продал и жди» ближний фьючерс на сбер и «продал и жди» акцию сбера без учета платы за шорты(!). В принципе в этом графике для «купил и держи» нет ничего удивительного, так как обладатель такой позиции во фьючерсе может легко компенсировать эту разницу, разместив средства, свободные от ГО и вармаржи под безрисковую ставку (кроме «скачка» на графике под стрелкой, о котором ниже). А что делать держателю шорта на споте? У него ведь нет свободных средств, да и еще к тому же эта отрицательная для него разница совсем не учитывает комиссию брокера за шорты. Получается «двойной удар» по счету.

( Читать дальше )

Приближается время “шортить” Америку?

- 29 июля 2017, 17:06

- |

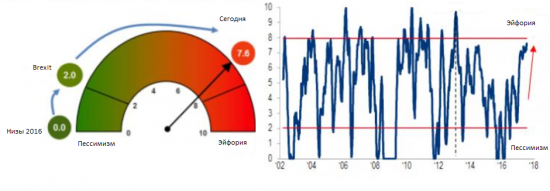

Американский фондовый рынок непреклонно двигается вверх, а индикатор Bank of America сигнализирует о близким к эйфории настроениям на рынке.

Всего где-то за год экстремально пессимистические настроения переросли в более, чем просто оптимистические. Согласно индикатору Bank of America они приближаются к эйфории. Пока в банке расценивают ситуацию, как скромную эйфорию. На рынках бывали и более радужные ожидания, к примеру в 2006-2007 и 2013 гг.

На протяжении конца 2015 и начала 2016 гг. настроения больше были похожи на депрессию, однако тогда, запущенные печатные станки европейского и японского центральных банков не позволили американским индексам пойти вниз, хотя это было очень возможно.

С начала 2017 г. фондовый рынок США вырос почти на 11%, за это время их рекордные значения были переписаны десятки раз. На этом фоне инвестиционные банки с Wall Street даже принялись кредитовать физлиц под залог ценных бумаг.

( Читать дальше )

ДУМКИ про Криптовалюты – часть 2

- 29 июля 2017, 15:34

- |

Продолжаю писать свои думки про криптовалюты. (кому интересно первая часть https://smart-lab.ru/blog/409804.php). Главная мысль моего поста заключалась в том, что ИДЕТ ФОРМИРОВАНИЕ НОВОЙ РЕАЛЬНОСТИ. Нас потихоньку приучают к криптовалютам. 5 лет назад про крипту практически никто не знал, а сейчас уже сами видите, что творится. Хайп (ажиотаж) вокруг крипты уже колоссальный.

Я абсолютно НЕ ВЕРЮ, что это стихийный процесс, что какой-то неизвестный человек придумал биткоин и т.д. Это похоже на сказки про белого бычка. Особенно меня веселит, когда говорят, что криптовалюты — это угроза доллару и центральным банкам, включая ФРС. Это просто не выдерживает никакой критики!!! Если бы биткоин мешал бы ФРС, его бы давно объявили вне закона, и никаких торгов по нему бы не было. А что происходит в реальности? В понедельник Комиссия по срочной биржевой торговле США (CFTC) одобрила заявку платформы LedgerX на проведение расчетов с опционами на виртуальные валюты. Вы всё еще верите, что биткоин угрожает Центральным банкам???

( Читать дальше )

CARBO Ceramics Inc. - при нефти по 60 можно удвоить инвестиции!

- 29 июля 2017, 14:19

- |

В связи с последними заявлениями Саудовской Аравии о сокращении экспорта нефти на 1 млн. баррелей в сутки и в связи с тем, что запасы нефти в США продолжают сокращаться появился реальный шанс того, что цены на нефть смогут закрепиться выше отметки 50 USD за баррель и даже достигнуть отметки 60 USD за баррель. А это обстоятельство может позволить некоторым компаниям в нефтяном сервисе значительно поправить свои дела.

Одной из таких компаний является компания CARBO Ceramics Inc. Она производит керамические наполнители для сланцевой индустрии. Ее основной продукт — это керамический песок, которым наполняют пустоты, образовавшиеся после гидроразрыва пласта.

В 2014 году компания CARBO Ceramics Inc. получила выручку в размере 648 млн. долларов и прибыль в размере 55 млн. долларов. Акции компании стоили 150 долларов за штуку, а капитализация превышала 4 млрд. долларов. Но обвал цен на нефть и, как следствие, уменьшение буровой активности сланцевых компаний привели к падению продаж компании. В 2015 году выручка компании упала до 279 млн. долларов, а в 2016 году еще до 103 млн. долларов. При этом прибыль у компании испарилась; вместо нее по результатам 2016 года компания получила убыток в размере 80 млн. долларов. Акции компании упали в цене более чем в 20 раз и к текущему моменту их стоимость равна всего 7 долларом за штуку — капитализация компании менее 200 млн. долларов.

( Читать дальше )

Мировой финансовый кризис? Жду с нетерпением.

- 29 июля 2017, 14:00

- |

«Кризис уже не за горами», — осторожно вещают уважаемые гуру финансовых рынков. «Кризис уже прям завтра, в августе-сентябре, к концу 2017 года», — пишут нетерпеливые вестники апокалипсиса.

Да, американский фондовый рынок растет уже неприлично долго. Да, у них началась небольшая раскачка на вершине. Но это не значит, что кризис скоро.

Кризис 2008 года случился не в одночасье, на графике S@P 500 ему предшествует тройная вершина в 2007 году, которая формировалась в течение всего года.

А что сейчас, да ничего. Даже первой вершины не сформировали.

Я к кризису готова и жду с нетерпением. Хочу реализовать стратегию Ларисы Викторовны Морозовой — купить в кризис на дне, а потом в течение нескольких лет получать профит от роста курса акций и дивидендов.

( Читать дальше )

США могут заморозить $109 млрд вложений России в американские бумаги

- 29 июля 2017, 11:20

- |

Как написал Яков Миркин в своем сообщении в Facebook, такое возможное решение вовсе не кажется фантастическим. По его словам, новый законопроект, который пока не подписан президентом США Дональдом Трампом, имеет подзаголовок, в котором указана его цель: «противостоять агрессии правительств Ирана, Российской Федерации и Северной Кореи».

Таким образом, заключает Миркин, Россия рассматривает США как «агрессора». При этом законопроектом «предусмотрен спецотчет о потенциальном эффекте санкций в форме блокирования вложений в суверенный (государственный) долг и деривативы».

Миркин отмечает, что США уже пользовались приемом «замораживания» денег других стран, которые вложены в американские финансовые инструменты. Так, отмечает эксперт, «иранские активы были заморожены в 1979 г., а активы центрального банка Ирана, находящиеся в США – в 2016 г. В 2011 – 2012 гг. были заморожены сирийские активы. В 2011 г. — активы ливийского правительства («экстраординарная угроза безопасности, иностранной политике и экономике США»)».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал