Избранное трейдера Виктор Бавин

Заманчивые и обманчивые дивиденды

- 29 июня 2021, 14:31

- |

Сургут-НГ преф. Вторая интересная история из дивидендных с доходностью в 14,5% годовых. Чтобы высокая доходность сохранилась, доллар должен вырасти на конец года выше 74 руб. Таким образом, временно припарковать кэш в такой идее не лучшее решение. Если и покупать, то с долгосрочной целью и лучше это делать после отсечки, как показывает практика. Последний день, когда акция будет торговаться с дивидендом — 16.07.2021.

Ленэнерго-пр. Див. доходность составляет 9% годовых, последний день для покупки — 25.06.2021. Такие акции часто покупают после отсечки, но есть ли перспективы у бизнеса? Высокие цены на медь могут привести к росту капексов в перспективе. Сейчас бизнес выглядит вполне уверенно, но нужно следить за отчетами. Я на одном из счетов начал сокращать свою позицию. Главным драйвером роста может стать возврат долга Лен. области в пользу компании.

( Читать дальше )

- комментировать

- 5.3К | ★17

- Комментарии ( 22 )

Аристократы

- 29 июня 2021, 13:45

- |

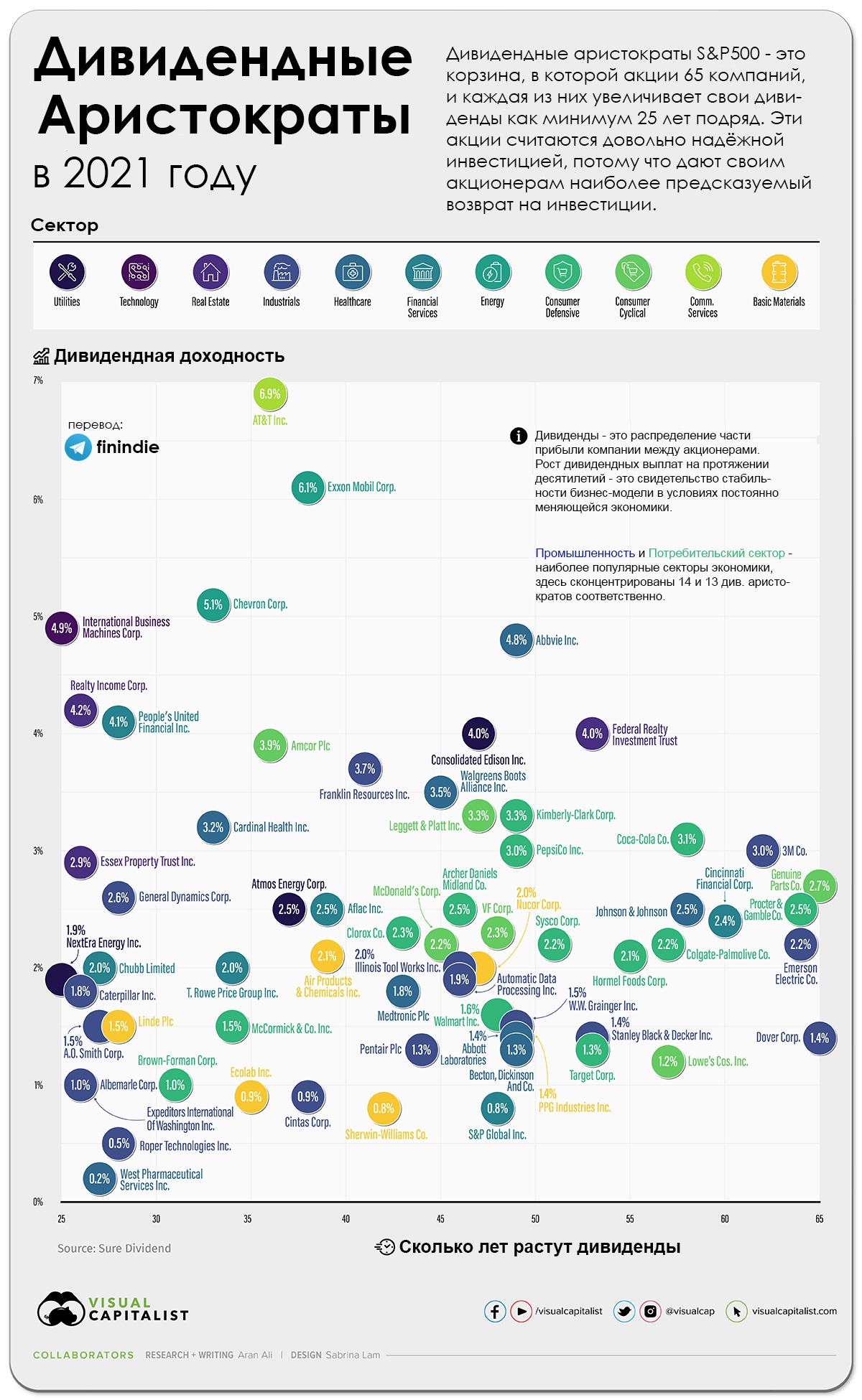

VisualCapitalist опубликовал красивую и информативную графику по американским дивидендным аристократам, и я с удовольствием перевёл её для вас:

Дивидендные аристократы США в июне 2021 года — это целых 65 компаний из индекса S&P500, и все 65 компаний непрерывно каждый год повышают свои дивиденды на протяжении как минимум 25 лет.

Это легче сказать, чем сделать, ведь компаниям приходится распределять эти дивиденды ежеквартально, независимо ни от чего. Я лишь отмечу, что чтобы иметь этот статус сегодня, компании должны как минимум с 1996 года не только не прекращать выплаты дивидендов, но и каждый год повышать их. А за это время мы увидели: пузырь доткомов, ипотечный пузырь и мировой финансовый кризис, мировой локдаун и вирусную пандемию. Чтобы выплачивать и приумножать дивиденды в такие разные по своей сути кризисы, необходима очень устойчивая бизнес-модель.

Какие-то компании из списка известны во всём мире — Coca-Cola, Pepsi, McDonalds или Procter&Gamble. Какие-то компании хоть и являются очень крупными, но их деятельность сконцентрирована только в США, и нам эти названия мало о чём говорят — Expeditors International of Washington или People's United Financial.

( Читать дальше )

Банк Авангард — Прибыль рсбу 5 мес 2021г: 2,016 млрд руб (+1,4% г/г)

- 25 июня 2021, 22:04

- |

80 700 000 обыкновенных акций

www.avangard.ru/rus/about/inforaskr/ustav_avangard_2015.pdf

Капитализация на 25.06.2021г: 92,402 млрд руб

Общий долг на 31.12.2018г: 96,682 млрд руб/ мсфо 99,513 млрд руб

Общий долг на 31.12.2019г: 89,457 млрд руб/ мсфо 91,675 млрд руб

Общий долг на 31.12.2020г: 107,024 млрд руб/ мсфо 107,706 млрд руб

Общий долг на 31.03.2021г: 102,998 млрд руб

Прибыль 1 кв 2018г: 211,30 млн руб/ Прибыль мсфо 1,058 млрд руб

Прибыль 4 мес 2018г: 303,21 млн руб

Прибыль 5 мес 2018г: 424,79 млн руб

Прибыль 2018г: 1,873 млрд руб/ Прибыль мсфо 5,138 млрд руб

Прибыль 1 кв 2019г: 1,229 млрд руб/ Прибыль мсфо 1,776 млрд руб

Прибыль 4 мес 2019г: 1,529 млрд руб

Прибыль 5 мес 2019г: 1,620 млрд руб

Прибыль 2019г: 7,055 млрд руб/ Прибыль мсфо 7,143 млрд руб

Прибыль 1 кв 2020г: 963,07 млн руб/ Прибыль мсфо 122,09 млн руб

Прибыль 4 мес 2020г: 1,725 млрд руб

Прибыль 5 мес 2020г: 1,988 млрд руб

Прибыль 2020г: 5,394 млрд руб/ Прибыль мсфо 3,118 млрд руб

( Читать дальше )

📈S&P500 обновил исторический хай

- 24 июня 2021, 17:55

- |

NASDAQ растет 4й день, растет сегодня в 1.5 раза быстрее S&P500.

Самый большой вклад в рост индексов вносят техгиганты: FB AAPL NFLX GOOG MSFT

TSLA пробила сопротивление и полетела, сегодня +4,5%.

Физики снова бьют рекорды активности.

Как я отмечал ранее, высокая инфляция + 0 ставки — идеальные условия для роста рынка акций.

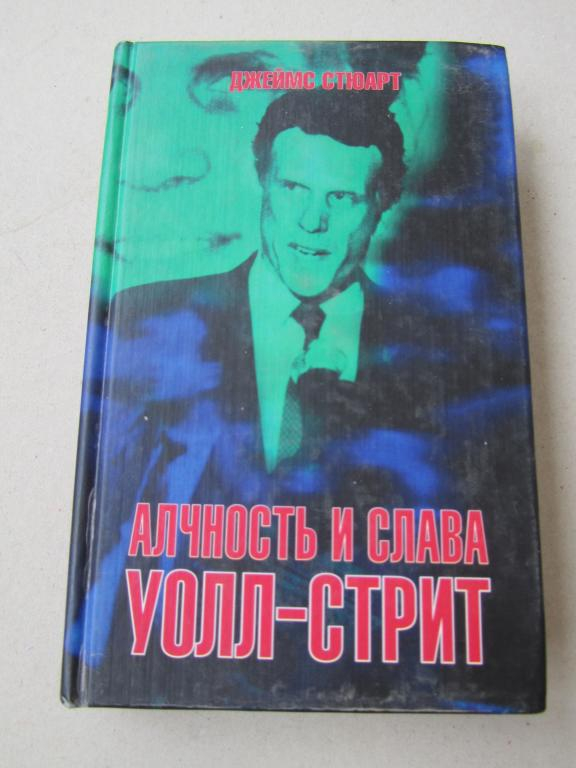

Книга и фильм про целую эпоху

- 22 июня 2021, 20:35

- |

pal, rich enough to fly in your own

jet, rich enough not to waste time,

50-100 million, a player Bud — or

nothing. Gekko

--------------------------

Я говорю о богатстве

приятель, ты достаточно богат, чтобы летать в своём собственном

самолете, достаточно богат, чтобы не тратить время зря,

$50-100 миллионов, ты в деле Бад — или

никто. Гордон Гекко

Это знаменитый отрывок из фильма: Уолл Стритт 1987

(кто не видел, рекомендую)

Так вот, мало кто знает, фильм основан на реальных событиях того времени.

Сценарий фильма взят из книги

Книгу рекомендую читать до середины? примерно. До того? как начилось расследование. Далее не интересно.

А вот первая половина прекрасна!

И пара открывков в качестве примера:

Причиной такого решения было то, что спекуляции семьи Хант на рынке серебра (в 1970-1980 годах техасские миллиардеры братья Хант предприняли беспрецедентную спекулятивную атаку на серебро. Всего за несколько недель цена серебра выросла с 5 до 50 долларов, принеся спекулянтам баснословные прибыли. Но радость братьев оказалась недолгой. Благодаря

( Читать дальше )

Новичкам. Стратегия КУПИ и ДЕРЖИ

- 22 июня 2021, 19:58

- |

Купи и держи

Независимо от того, начали ли вы только инвестировать или ас в этом деле, могут возникнуть ситуации, когда соблазн продать акции или другие инструменты будет слишком силен.

Не паникуйте

Макроэкономические новости, такие как рост инфляции, могут вызвать шок на всем рынке, что приведет к распродаже. Также что-то маленькое, как заметка о конкретных акциях, может стимулировать инвесторов к продаже.

Однако в любом случае паника не должна руководить вами. Если ваша реакция заставляет вас продавать инвестиции, вы должны взвесить преимущества стратегий «купи-и-держи».

( Читать дальше )

Топ лучших бесплатных скринеров для акций

- 22 июня 2021, 15:20

- |

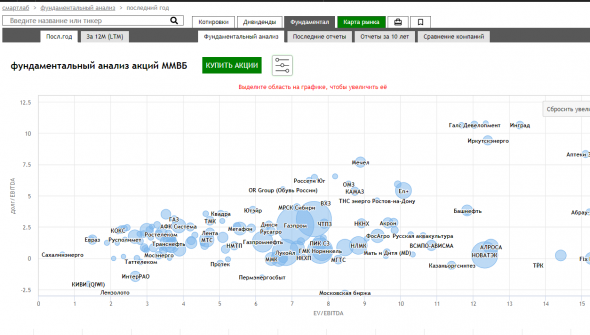

1. Скринер СМАРТЛАБ

Лучший скринер по нашему рынку находится именно тут, на смартлабе:

smart-lab.ru/q/shares_fundamental/

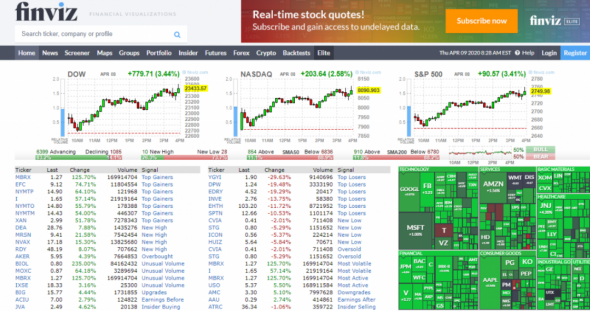

2.FINVIZ

Финвиз один из самых удобных инструментов для поиска акций. Он позволяет отбирать акции по заданным условиям из тысяч акций на фондовых рынках США. Множество трейдеров ежедневно используют данный сайт. Он считается самым лучшим для отбора.

( Читать дальше )

- комментировать

- 47.2К |

- Комментарии ( 29 )

В США нет пугающей инфляции.

- 22 июня 2021, 14:38

- |

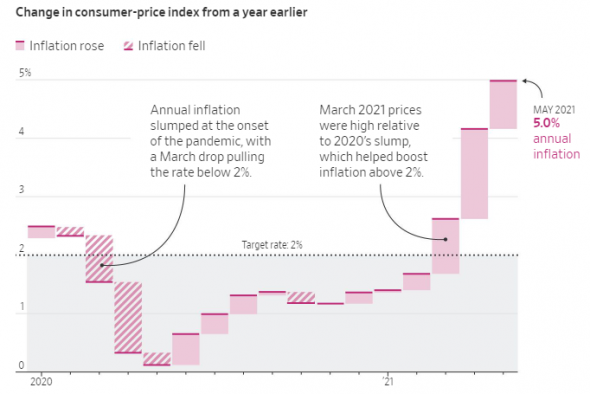

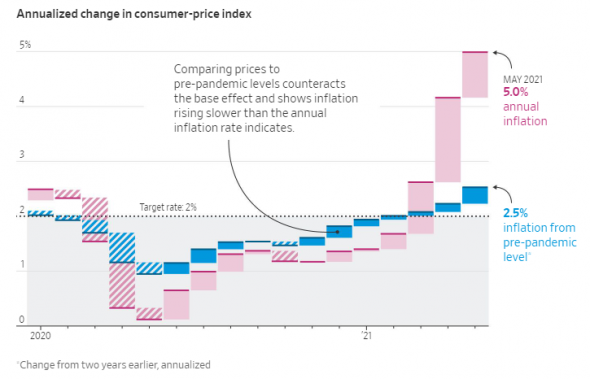

WSJ подтверждает и обращает внимание на то, что инфляция в США вероятно не так страшна.

☝🏻 Отмечая то, что Евген вам повторяет на ежедневной основе — Базовый Эффект!

( Читать дальше )

Клиенты Interactive Brokers по всему миру могут торговать на Московской бирже

- 20 июня 2021, 18:35

- |

Многие открыли счета и не знают, что также можно покупать и рынок РФ, через IB.

Специально для вас эта публикация.

Московская Биржа (MOEX) объявила (14.10.2019) о том, что Interactive Brokers Group (Nasdaq: IBKR), глобальный электронный брокер, начала предоставлять доступ на российский рынок для всех своих клиентов в США и во всем мире.

Interactive Brokers, названное Barron's Best Online Broker, обслуживает более 1 000 000 клиентов и работает на более чем 125 биржах в 31 стране.

( Читать дальше )

Неплохая книга по портфельному инвестированию

- 20 июня 2021, 12:19

- |

+ научный подход основанный на статистике. Причем на длинных временных горизонтах.

— книжка написано в конце 90тых. То есть про etf Вы прочитаете, но не прочитаете про etf.com и etf-db где эти фонды можно подбирать и портфолиоаналист где можно тестировать портфель. И таблица по корреляциям активов тоже на то время приведена. Эти данные, кстати где то лежат в открытом доступе? или ручками только в экзеле считать

С облигациями думаю тоже ситуация поменялась. Читая классические учебники я вижу, что их рассматривали как хороший и вполне доходный инструмент, но в эпоху нулевых ключевых ставок мне кажется, что с этим уже не совсем так- доходность и гос облигаций и корпоративных инвест уровня ниже плинтуса(от того вероятно и акции с такими p/e торгуются- доходности то по конкурирующим облигациям ещё ниже).

± книжка на новичков рассчитана большей частью. не знакомых ни с рынками, не со статистикой. многие базовые вещи объясняются, причем в упрощенной форме.

±Автор не верит в активное управление. Не через выбор акции, ни через подбор точек входа ни даже через изменение долей секторальных ETF. он исходит из того что все ожидания уже в цене и в силу информационной эффективности мы не сможем стабильно обыгрывать рынок, а значит и заниматься этим не стоит. Плюс это или минус решает каждый для себя. Аргумент вообще то классический- почти никто из активных управляющих не обыгрывает рынок стабильно. Может правда как контраргумент привести, например Renaissance Technologies. 30 лет успешно зарабатывают. С другой стороны есть и пример Long-Term Capital Management нобелевских лауреатов, которые до банкроства тоже неплохо себя чувствовал. Ну и главное- медальён лидер, он один такой. но вложится сейчас могут только сотрудники. Да и в фонды попроще нужно вкладывается со статусом акредитованного инвестора США и деньги небольшие большей части обычных инвесторов им не интересны. я бы рад разместить часть капитала в десятке хороших фондов (по длинной эквити, шарпу и т д), часть из которых была бы рыночно нейтрально и зарабатывала не только на росте и на падении. но мои гроши серьезным фондам не нужны. А несерьезным сервисам я не сам не доверяю.

Остается либо разное автоследование с непонятными рисками и отсутствием ответственности управляющего либо самостоятельная торговля- тут вопрос уж каждый для себя решает- насколько он готов (чествует что способен + имеет время) обыгрывать рынок). Короче- если Вам интересен трейдинг хотя бы на уровне «набрать позицию на просадке в надежде на продолжение долгосрочного роста» -подход автора не для Вас. А вот если хочется спокойного долгосрочного инвестирования- он очень даже хорош. Думаю для такого инвестора книжка, как минимум не хуже Разумного инвестора Грэма

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал