Избранное трейдера Клетчатый

Торговля без догадок: о чём будет эта серия

- 14 декабря 2025, 00:49

- |

Торговля без догадок: о чём будет эта серия

После нескольких просьб что-то объяснить или показать, принял решение публиковать серию постов о своей торговой системе.

Сразу обозначу границы, чтобы не было ложных ожиданий. Эта серия не про сетапы, не про «где вход», и точно не про быстрые деньги.

Меня всегда удивляло, что в трейдинге слишком много внимания уделяется точке входа и почти не уделяется тому, как трейдер думает перед тем, как эту точку вообще начать искать. Как будто рынок – это загадка, которую нужно разгадать, а не процесс, за которым можно наблюдать.

За годы торговли я пришёл к простой, но неочевидной вещи: результат в трейдинге определяет не умение угадывать направление, а умение принимать решения в условиях неопределённости.

Именно об этом будет вся серия.

Не система входов, а система мышления. Моя торговая система — это не набор сигналов и не алгоритм «If — to».

В первую очередь это система фильтрации: фильтрация идей; фильтрация уровней; фильтрация времени; и, главное, фильтрация собственных импульсов.

( Читать дальше )

- комментировать

- 849 | ★3

- Комментарии ( 8 )

📌 Чек-лист перед сделкой: 10 вопросов, которые спасают депозит.

- 10 декабря 2025, 11:50

- |

Большинство ошибок совершается до входа в сделку. Не в моменте, не на стопе, не на эмоциях — а в тот самый момент, когда человек нажимает «купить», даже не проверив базовые условия.

Чтобы этого не происходило, сохраняйте себе этот чек-лист. Он реально спасает деньги.

1️⃣Совпадает ли сделка с глобальным направлением? Если аналитика говорит «коррекция», а вы хотите покупать —

это не сделка, это надежда.

2️⃣ Завершена ли коррекция? Есть признаки разворота: волны, зоны, свечи, объёмы? Если нет — рано.

3️⃣ Есть ли объём в нужную сторону? Без объёма движение не выдержит. Объём — это энергия рынка.

4️⃣Есть ли понятный уровень отмены сценария? Если вы не знаете, где идею отменить — значит, у вас нет идеи.

5️⃣Где будет стоп и почему именно там? Стоп не ставится «на глаз». Он ставится за логическую зону, где идея перестаёт быть верной.

6️⃣Рассчитан ли риск? 1% от депозита — золотой стандарт. Если не укладывается — значит, объём слишком большой.

( Читать дальше )

5 вещей, которые сделают вас несчастным

- 05 декабря 2025, 09:10

- |

В последнее время много размышляю о счастье. Вы наверняка видели в разных телеграм-чатах, в том числе моём, людей, которые уверяют, что всё будет плохо. Что ни у меня, ни у вас, ни у них ничего не получится. Такие люди очевидно несчастны.

Есть и те, кто ходит на нелюбимую работу, тратит на неё всё свободное время, зарабатывает копейки, но ничего не собирается менять. Жизнь для них — боль, а лучшая доля — сказка для оптимистов. Они тоже несчастны.

Есть и другая категория людей — успешных, но всё равно несчастных. Недавно инвесторская тусовка бурно обсуждала статью Алексея BuyTheDip. Он достиг финансовой независимости, но вместо ощущения свободы получил депрессию и алкоголизм — потому что по пути потерял смысл.

Так почему же все эти люди несчастны?

Для себя я сформулировал так: счастье — это когда ты живёшь той жизнью, которую сам для себя выбрал. Определение простое, но удивительно ёмкое.

В нём — и про соответствие ожиданий и реальности: если нафантазировал невозможное, разочарование неизбежно.

( Читать дальше )

Трейдинг. Уходи, но останься.

- 24 ноября 2025, 16:06

- |

«Советов, сигналов и менторшипа не будет. Заметки начал вести лично для себя в дополнении к пресловутому торговому журналу. Интересно же сюда будет заглянуть через пару лет. И хотелось бы самому наткнуться на подобную историю вначале этого аттракциона. Ну как ты там старина ?»

Ноябрь 2025 года. Сижу в офисе, на понятной работе. День подходит к концу, в наушниках играет «Ishome». Переключаюсь из рабочего битрикса на чарт Trading View, открытая позиция подходит в тейк, снова приятное чувство правоты. Ну подумаешь демо-счет.Торговый месяц в неожиданно хорошем профите. Состояние стабилизировалось после пойманного эмоционально непонятного и нового для меня «забора».

Примерно год назад я окончательно окунулся в мир трейдинга, хотя интерес к нему испытывал давно. Во времена учебы в университете, изучая специальность «финансы и кредит», после прослушивания лекций о биржевых операциях, я открыл небольшой депозит на ММВБ. Тогда я сделал несколько случайных кликов, слил депозит и забросил.

( Читать дальше )

Точки входа на младших таймфреймах

- 05 ноября 2025, 11:58

- |

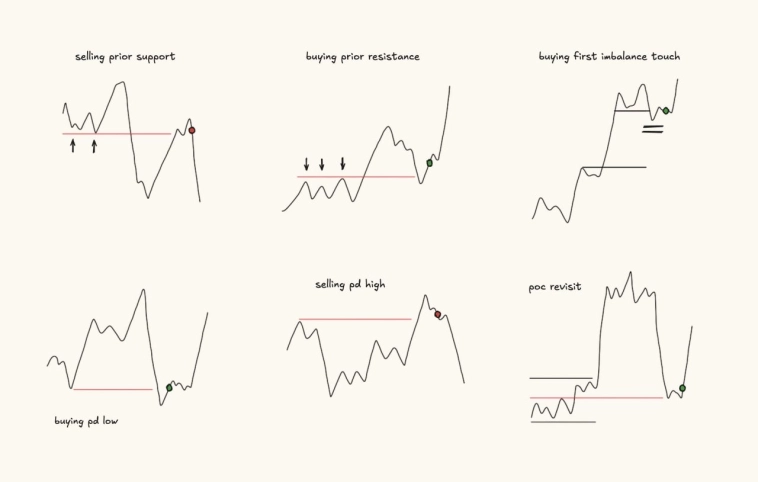

Шесть схем для набора торговой позиции, основанные на простых принципах: поддержка, сопротивление, ликвидность и дисбалансы.

🟡 Продажа на уровне прежней поддержки – после пробоя поддержки она часто превращается в сопротивление. Топливом для движения становятся стоповые ордера покупателей.

🟡 Покупка на уровне прежнего сопротивления – наоборот. Старое сопротивление становится поддержкой, что даёт чистый вход для продолжения движения.

🟡 Покупка при первом касании дисбаланса – после сильного движения, оставившего дисбаланс, первый ретест часто даёт импульс для следующей волны.

🟡 Покупка на минимуме предыдущего дня – сбор ликвидности под ключевыми минимумами часто приводит к разворотам.

🟡 Продажа на максимуме предыдущего дня – сбор ликвидностью выше максимумов дает хорошую возможность зайти в шорт.

🟡 Возврат к POC – когда цена возвращается в зону с высоким объёмом (Point of Control), она может выступать магнитом и отправной точкой для продолжения движения. Источник тг-канал «Биткоин на кофейной гуще»

( Читать дальше )

Купил на 95% акций

- 31 октября 2025, 17:26

- |

Дело не в том, что рубль не ослабнет и продолжит свой многолетний нисходящий тренд, а в том что пришло время набирать позицию.

Собственно мой портфель.

📘 Чек-лист: 5 шагов, чтобы читать рынок системно

- 28 октября 2025, 11:06

- |

1️⃣ Определи контекст

Перед любой сделкой спроси себя:

🟣Где находится рынок — в тренде или коррекции?

🟣Какая фаза цикла сейчас: накопление, импульс, распределение или падение?

🟣Кто контролирует движение — покупатели или продавцы?

💬 Контекст — это фундамент. Без него любая свеча теряет смысл.

⸻

2️⃣ Читай структуру

🟣Определи ключевые импульсы и коррекции.

🟣Проведи уровни, где происходили развороты или фиксация прибыли.

🟣Следи, повторяются ли волновые фазы — это сигнал силы или слабости тренда.

📈 Структура — это каркас рынка. Если она нарушается, сценарий меняется.

⸻

3️⃣ Смотри на ликвидность

🟣Где были максимальные объёмы?

🟣Есть ли всплески против движения?

🟣Как цена реагирует на зоны с крупными кластерами?

💡 Там, где объём, — там решение. Ликвидность показывает, кто действует и с каким намерением.

⸻

4️⃣ Замечай поведение участников

🟣Сильная свеча без продолжения? Значит, кто-то закрыл позицию.

🟣Пробой без импульса? Значит, заявок не хватило.

( Читать дальше )

Ваши отношения с рынком - это интимные отношения. Они только ваши и больше ничьи

- 24 октября 2025, 00:37

- |

Пройден большой путь, сломано много копий, наступал не раз и не два на разные грабли: и на взрослые и, что больнее всего, на детские. В какой-то момент количественные изменения перешли в качество (надо же, я такого не ожидал!) и я остро ощутил, что если подойти к рынку как к формуле, он не откроется.

Можно бесконечно изучать паттерны, статистику, сигналы, модели — но всё это лишь описание явления, не само явление.

Понять структуру движения цены можно только проживая её, наблюдая, чувствуя момент, ошибаясь, входя не туда, выходя слишком поздно — и снова возвращаясь, пока не начнёшь слышать дыхание рынка.

Это и есть тот самый интимный опыт, который нельзя передать, только приобрести.

Именно поэтому великие трейдеры часто говорят:

«Рынок нельзя понять — ему можно только доверять.»

Трейдинг — не «наука о вероятностях», а искусство присутствия. Оставьте свое желание возразить мне по этому поводу, это мой прожитый опыт и он многократно подтвержден извлеченной из рынка прибылью. Это мой интимный опыт общения с рынком – если вы делаете это другим способом, то это ваш опыт и только ваш. Однозначно, я рад за ваш успех и, поверьте мне, я знаю, через что вам пришлось пройти к этому успеху.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал