Избранное трейдера Stalker_86

Компания OZON подробно ответила на ваши вопросы после нашего эфира

- 22 апреля 2022, 17:50

- |

19 апреля мы провели первый эфир для розничных инвесторов с компанией OZON. Компания поблагодарила нас за приглашение и крутые вопросы и дала подробный ответ на те вопросы, на которые не успели ответить:

# Про деньги и бумаги

Планируете ли переводить головную компанию в российскую юрисдикцию, как видите процесс обмена ADS на акции?

Сейчас мы рассматриваем разные варианты взаимодействия с биржами — и пока находимся в переговорах, не можем раскрыть вам детали. Мы остаемся публичной компанией.

Акции Ozon торгуются на Московской бирже — их можно свободно продавать и покупать. Торги на NASDAQ по-прежнему приостановлены, хотя с нашей стороны не было никаких нарушений. У нас нет информации от американской биржи по поводу даты возобновления торгов.

Был вопрос про конвертацию ADS в акции — здесь все по-прежнему, как и было с момента IPO: право конвертировать ваши ADS в локальные акции в кипрском реестре у вас всегда есть, коэффициент конвертации не менялся, он по-прежнему 1:1. Чтобы конвертировать ADS в акции, вы даёте поручение своему брокеру и он дальше скажет вам какая ему нужна информация. Для получения акций (они у нас на Кипре в форме сертификатов) вам нужно будет предоставить ряд документов нашей кипрской секретарской компании ATS (её данные, адрес и телефон есть на нашем инвесторском сайте) — это нужно для внесения вашего имени в кипрский реестр и выпуска на ваше имя сертификата акций. Также как правило есть небольшая комиссия за конвертацию, это обычная практика при таких операциях (обычно это порядка $0.05 за ADS).

Я владелец ADS Ozon с американским ISIN, покупал их за доллары. Торги этими бумагами на зарубежных биржах приостановлены с конца февраля. Подскажите, есть ли способы продать такие акции Ozon ?

Сейчас возможность продавать и покупать ADS Ozon сильно зависит от брокера и депозитария, в котором хранятся ваши бумаги. За дополнительной информацией мы рекомендуем обратиться к вашему брокеру, через которого были приобретены ADS.

Если бумаги куплены через иностранного брокера, то их можно попробовать перевести к российскому брокеру, хотя сейчас с переводами ценных бумаг в РФ существенные технические сложности — но, если получится, то бумаги можно продавать и покупать на МОЕХ.

( Читать дальше )

- комментировать

- 8.4К | ★2

- Комментарии ( 17 )

⚡️OZON: НАЛИЧНЫХ ДЕНЕГ В КОМПАНИИ ХВАТИТ ДО МОМЕНТА ВЫХОДА НА ПОЛОЖИТЕЛЬНУЮ РЕНТАБЕЛЬНОСТЬ

- 19 апреля 2022, 19:47

- |

* В 2023 ГОДУ У OZON БУДУТ ДОСТОЙНЫЕ ПОКАЗАТЕЛИ ПО ОПЕРАЦИОННОЙ ЭФФЕКТИВНОСТИ

* МАССОВЫХ СОКРАЩЕНИЙ В КОМПАНИИ НЕТ

* ТЕКУЩАЯ ИНФРАСТРУКТУРА ПОЗВОЛЯЕТ НАРАСТИТЬ ОБЪЕМЫ ПРОДАЖ В 2 РАЗА БЕЗ РОСТА ОПЕР.РАСХОДОВ

* ТОЧНО СОХРАНИМ ПУБЛИЧНЫЙ СТАТУС, ТОЧНО ОСТАНЕМСЯ НА МОСБИРЖЕ

* ИНФОРМАЦИИ О РЕДОМИЦИЛЯЦИИ НЕТ, ОБСУЖДЕНИЕ ВЕДЕТСЯ

* ПРОДОЛЖИМ ВЫПУСКАТЬ ОТЧЕТНОСТЬ, ВАЖНО БЫТЬ ПРОЗРАЧНЫМИ

* OZON ВСЕГО 1% РИТЕЙЛА РФ, НЕ СИЛЬНО ПОДВЕРЖЕНЫ МАКРОТРЕНДАМ

Источник: #smartlabonline https://youtu.be/3Nc9bY081xI

⚡️LIVE: #smartlabonline компания OZON. Первый эмитент в этом году! Начало в 18:00мск

- 19 апреля 2022, 17:41

- |

Присоединяйтесь к эфиру!

Задавайте вопросы!

По каким ценам Китай покупает российский газ

- 19 апреля 2022, 14:13

- |

На фоне западных санкций растет важность китайского рынка сбыта для российского газа. Газпром в феврале 2022 г. заключил новый контракт с китайской CNPC на поставки газа с Дальнего Востока на 10 млрд кубометров в год в течение 25 лет. Есть мнение, что в текущей ситуации российский газ будет продаваться в Китае с дисконтом к европейским ценам.

В этом посте:

- Сейчас Газпром продает газ в Китай по контракту, заключенному в 2014 году;

- Принцип ценообразования по контракту соответствует ценообразованию в Европе;

- В 2020 году цены поставок газа Газпрома в Китай были ненамного выше цен в Европе;

- Пока нет подтвержденной информации о том, что цены на газ в Китае ниже цен в Европе;

- Ожидаем, что цены реализации Газпрома в Китае не будут существенно ниже европейских.

Цены на газ для Китая определяются аналогично европейским контрактам

Сейчас Газпром поставляет в Китай газ по трубопроводу «Сила Сибири» по контракту, заключенному в 2014 году. Контракт предполагает поставку с 2019 года в течение 30 лет 38 млрд кубометров газа в год. РФ и Китай также прорабатывают проект газопровода «Сила Сибири-2» через Монголию мощностью 50 млрд кубометров в год. Строительство нового трубопровода планируется начать в 2024 году, а запуск может состояться в 2027-2028 гг.

( Читать дальше )

Самое интересное из обзора Банка России: кто покупал и продавал наши акции после начала кризиса?

- 18 апреля 2022, 16:38

- |

Если коротко, то подчеркнул для себя следующее:

Акции:

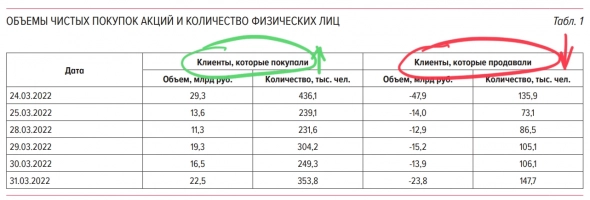

👉Основную поддержку рынку в марте оказали системно значимые банки (СЗКО), которые купили акций на 48 млрд руб. Почему они покупали акции — мне лично непонятно, может быть это был Сбер, который решил по заданию ЦБ РФ сыграть роль стабилизатора на рынке. Для Сбера объем небольшой, но рынок, как мы видим, удалось поддержать. Но мы видим, что этот объем в 20 раз ниже, чем обещанный триллион из ФНБ.

👉Основные продавцы были — НФО (21 млрд руб). Я так подозреваю, что это брокера, которые закрывали маржинальные лонги нерезов. Это можно было делать, если это приводило к снижению обязательств.

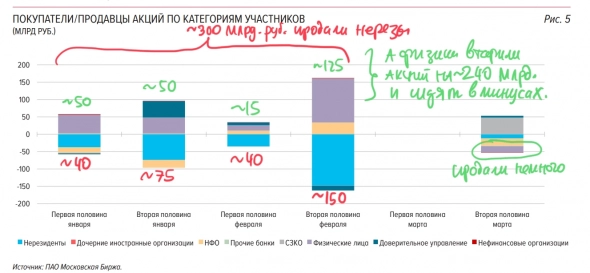

👉По следующему слайду можно примерно прикинуть, что нерезы насливали акций на ~300 млрд руб с начала года (при общей их позе около 8-10 трлн рубпо текущим ценам). При этом наши физики втарили акций на ~240 млрд, в которых, очевидно сидят в минусах...

👉После открытия рынка в марте, физики чуть больше акций продали, чем купили… Всего -14 млрд баланс. Продавали больше в начале марта, к концу месяца поток сбалансировался.

👉Средний дневной оборот акциями в марте составил 67 млрд руб. Без учета 24 марта, физики покупали акции на сумму от 11 до 23 млрд руб в день, продавали от 13 до 24 млрд.

( Читать дальше )

Как экономика влияет на российские банки?

- 18 апреля 2022, 15:33

- |

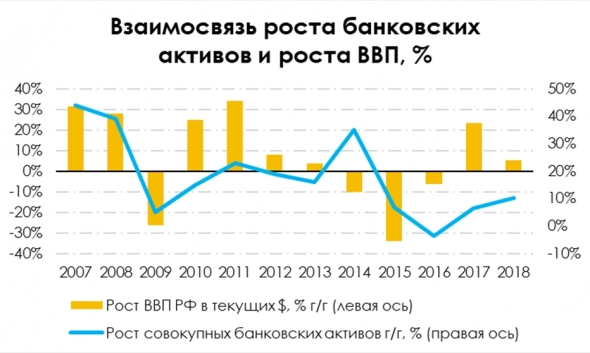

В нынешней геополитической обстановке наибольший удар взяла на себя финансовая отрасль России. Центробанк ожидает убытки в размере от 3,5 до 5,8 трлн руб. для банковской сферы в 2022 году, что составляет около 40% от всеобщего капитала банков. Но как экономические кризисы влияли на отрасль раньше, и на что обратить внимание сейчас?

В этой статье мы рассмотрим:

- как банковская отрасль связана с экономической ситуацией в стране;

- какие ключевые показатели находятся под ударом во время кризиса;

- что мы ожидаем от текущего кризиса.

Как банковская отрасль связана с экономической ситуацией в стране

Финансовая отрасль напрямую зависит от состояния экономики. При растущей экономике (растет реальный ВВП и реальные доходы населения) растут и доходы банковской отрасли. Такое происходит из-за укрепления банковского баланса — население и корпорации кредитуются, чтобы ускорить экономический рост. Поскольку большая часть активов банка состоит из займов, то эта зависимость видна на графике ниже.

( Читать дальше )

США возмущены нарушающими порядком клевания странами

- 12 апреля 2022, 14:13

- |

США пытается уберечь порядок клевания стран в нынешних рамках, но за верхнюю планку в иерархии уже ведётся борьба. Россия против санкций США и Евросоюза ведёт свои битвы. Пострадавшие есть с обеих сторон.

У нас в обществе на уровне государств сложился порядок клевания. Эта иерархия, где одна страна клюёт все остальные, некоторые страны клюют все остальные, но получают подзатыльники от одной и в остатке те, кто получают по щам от всех остальных.

Термин «порядок клевания» изначально выражал иерархию у кур. Ведь именно курицы выстраивают социальную иерархию с помощью кулаков клюва. В условиях борьбы за ресурсы (еду) курицы ставят на место своих конкурентов. В небольших количествах (10-20) иерархия выставлена жёстко и устойчиво, где одна курица клюёт всех и получает право приоритета на ресурсы. Несколько куриц получают тумаки только от главной, но зато клюют всех остальных и так далее, пока не найдётся курица, которую клюют все кому ни лень. Т.е. благодаря этой иерархии, они определяют приоритет по получению доступа к этим ресурсам. Особенно это заметно при ограниченности этих ресурсов.

( Читать дальше )

Почему я никуда не свалил? Рассуждения об эмиграции😁

- 09 апреля 2022, 22:42

- |

… Если коротко, то не свалил я просто потому что нищеброд😁 Вернее, если бы у меня было > $1 млн, еще можно было как-то теоретически что-то рассматривать… но поскольку этого нет, то и мыслей таких нет.

В России у меня предпринимательство, социальный капитал, репутация, ответственность за дело, которым я занимаюсь. Отъезд, стирает все мои конкурентные преимущества. У меня нет никакого международного бизнеса, все мои заработки неразрывно связаны с Россией, нашим рынком и российской аудиторией.

Лет 10 назад я был гораздо более склонен к подвижности. Когда у тебя нет детей, нет недвижимости, нет серьезных корней, ты более легок на подъем. Я вообще искренне удивлялся тогда — «если человек богат, почему он не свалит в США, ведь там же лучше». Ага, я так думал, пока не пожил сам полгодика в США😁 Тогда я понял, что эта страна создана для отжима твоего бобла, и если ты там не зарабатываешь, то и делать тебе там нечего.

В целом, США мне нравилось, но чтобы поддерживать там такой образ жизни, какой есть у меня в России, мне придется иметь миллионы долларов в запасе. + понятно, что для того, чтобы создать в США уровень социальных связей, которые у меня есть в России (которые я накопил за 20 лет), мне возможно уже не хватит всей оставшейся жизни…

У меня знакомый один уехал в США, живет там уже несколько лет. Так за это время его английский язык не просто не улучшился, а ухудшился😁😁😁 Хотя, лично я, если бы поехал с баблом в США, первое что сделал бы, постарался бы попасть в какой-нибудь университет, чтобы обрасти социальными связями и проникнуться их ментальностью. Ну либо сразу найти местную работу, чтобы влиться в какой-то деловой процесс.

Просто так жить в США и проедать золотой запас, — это худшее, что я могу себе представить.

Дубай. Было очень дорого, а после 24.02 стало еще дороже. И очень жарко летом. В ОАЭ мне никогда особо не нравилось, так как там мало зелени. И вся эта окружающая роскошь вовсе не греет мое русское сердце. Березки в парке и запах мокрых сгнивших кленовых листьев по осени мне гораздо милее Персидского залива и жаркого солнца. Чем заниматься в ОАЭ у меня идей тоже нет. Ну а если продолжать заниматься смартлабом, то самое логичное место для этого, как ни крути — это Россия.

Кипр. Гораздо ближе, но гораздо скучнее, чем США и ОАЭ. Кипр — достойная резиденция, если:

1) у тебя международный бизнес

2) у тебя большие доходы, которые позволяют тебе терпеть издержки, в несколько раз (3-4) превышающие российские.

Для ведения чисто российского бизнеса Кипр не пригоден, особенно с учетом всех ограничений, которые теперь существуют.

А работая на дядю, не представляю, чтобы я мог получать зарплату на Кипре такую, которая хотя бы близко могла бы приблизить меня к текущему уровню жизни. На Кипре на это потребуется наверное тыщ 30€ в месяц. (в США наверное примерно столько же, но зависит от города и штата сильно)

( Читать дальше )

Почему акция может иметь потенциал 100%, но ее лучше не покупать?

- 09 апреля 2022, 10:43

- |

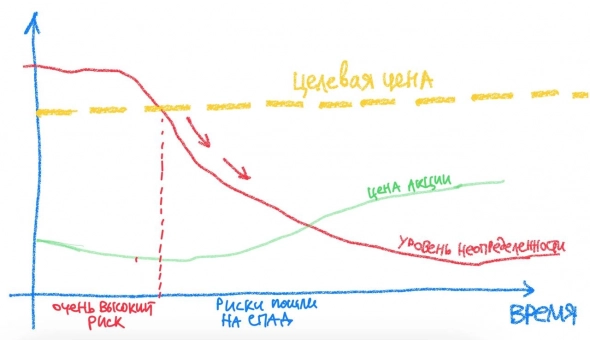

Как я уже писал ранее, проблема оценки в текущего момента в том, что из-за огромной неопределенности разброс (дисперсия) прогнозных параметров очень большой. Чтобы получить целевую цену, ты должен остановиться на какой-то достаточно консервативной оценке параметров, а дальше на основании их комбинации построить модель, которая даст целевую цену.

Далее, прикидываем, какой у акции потенциал. Например, если потенциал 200%, то риск инвестиций может вполне оправдан.

Если потенциал к теоретической цене всего 100%, но при этом ты сознаешь что неопределенность огромная (например компания с высокой вероятностью не будет зарабатывать деньги в блжайшие два года), а денег свободных в твоем портфеле не так много, то ты можешь принять решение отложить это инвест.решение, потому что впереди может быть более выгодная сделка.

Причем более выгодная сделка может быть даже если цена на акцию не снизится, а вырастет… Например… Если у тебя со временем уровень неопределенности условно падает на 50%, то и резко снижается разброс параметров. Прогноз +100% остается, при этом риск уже не такой большой. Даже если акция при этом будет стоить на 10% дороже, то лучше дождаться такого момента, когда акции дешевые, а уровень неопределенности снизился. Для этого естественно понадобится терпение.

Надеюсь, понятно объяснился?:)

Задавайте вопросы, если что-то непонятно.

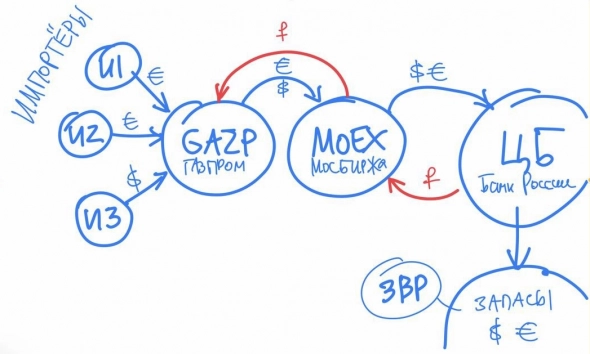

Как я представляю себе предложенную схему торговли газом за рубли и на что она влияет?

- 01 апреля 2022, 16:28

- |

Европейские импортеры российского газа перечисляли деньги Газпрому, тот продавал выручку на Мосбирже, ЦБ подкупал валюту, накапливая золото-валютные резервы и инвестировал их обратно в американские/европейские и т.д. долговые бумаги.

Что случилось?

Резервы ЦБ заблокировали, ЦБ под санкциями, а значит, если он будет покупать доллары и евро на валютном рынке, то ему никто формально их не отдаст. Потому что это же все электронные переводы, которые по сути являются обещанием банка-контрагента выдать тебе валюту или оплатить ей товар в Европе.

Поэтому придумали новую схему:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал