Избранное трейдера Slash

Риски P2P арбитража криптовалют: что это и какие опасности?

- 15 мая 2024, 15:49

- |

Кипр. Я с друзьями еду вместе строить АРТ-объект на берегу острова. Нам стало скучно и кто-то решил поговорить на счет идей заработка на крипте. Тогда наш друг, управляющий баранкой, рассказал мини-историю как его знакомый зарабатывает 5000 евро каждый месяц на P2P арбитраже.

Я сразу засомневался и подумал, какие там сложности могут существовать. Но другой сразу восхитился этим, что можно получать такую сумму, просто отправляя деньги туда-сюда, надо только найти какой-то заветный прибыльный путь, чтобы при переводах средств из банка в банк и через крипту сумма бы приумножалась, когда закладываешь курс при продаже такой, что получаешь с этого прибыль.

Оказалось, есть люди, которые готовы переплатить условные 2-10%, чтобы купить или продать крипту. Так они обходят разного рода ограничения и санкции. В теории всё супер просто. Но было уже несколько загвоздок.

( Читать дальше )

- комментировать

- 1.4К | ★1

- Комментарии ( 1 )

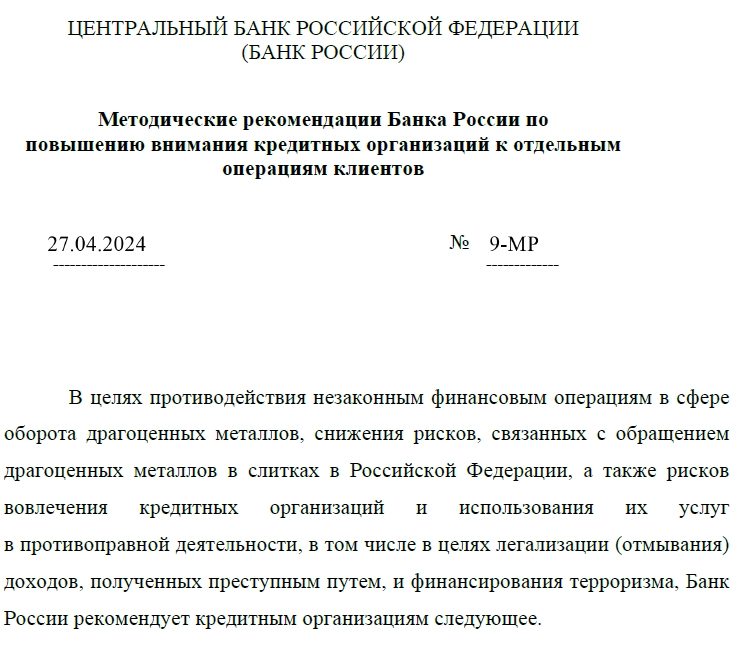

Бэнкинг по-Русски: Любителям физического золота на заметку...

- 08 мая 2024, 21:24

- |

1. Организовать и осуществлять на постоянной основе работу по выявлению среди своих клиентов физических лиц, на регулярной основе

осуществляющих покупку драгоценных металлов в слитках как за наличный, так и безналичный расчет, при условии соответствия такой покупки следующим критериям:

-однонаправленный характер операции по покупке драгоценных металлов в слитках (драгоценные металлы в слитках покупаются, но не продаются либо продаются в значительно меньшем объеме, чем покупаются);

-в случае покупки драгоценных металлов за счет денежных средств на банковском счете – короткий промежуток времени со дня поступления (в том

числе внесения) на банковский счет физического лица денежных средств до дня покупки драгоценных металлов в слитках;

( Читать дальше )

- комментировать

- 10.8К |

- Комментарии ( 64 )

Как стать квалифицированным инвестором бесплатно и легко, да ещё и заработать на этом

- 07 апреля 2024, 09:32

- |

После долгого перерыва в «окваливании», получил статус квалифицированного инвестора у третьего брокера — в ВТБ. И не просто получил, а на мой взгляд — довольно изящно и даже заработал на этом.

👉Это — полезная и практическая статья для всех, кто хочет быстро, бесплатно и совершенно легально стать квалом в ВТБ и у других брокеров.

Чтобы не пропустить самое интересное и важное, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🏆В Тинькофф и в БКС я квал ещё с 2022 года. Причём самый первый статус я получил у «желтого» брокера, а в БКС просто заполнил электронное заявление и переслал им пакет документов из Тинькофф (договор с брокером, брокерский отчет). И — вуаля! — через пару дней статус квала в БКС мне был присвоен. Я, помнится, тогда очень удивился оперативности и простоте этой процедуры. Пользуясь случаем, не упущу возможности похвалить БКС за отсутствие излишней бюрократии и клиентоориентированность — по крайней мере, в данном аспекте.

🤷♂️А вот со Сбером и ВТБ такой «финт ушами» не прокатил. Зеленый и синий банки не принимают в зачёт обороты у других брокеров и настаивают на полноценном «окваливании» у себя любимых.

( Читать дальше )

- комментировать

- 33.4К |

- Комментарии ( 98 )

🔅 Не все то золото, что блестит

- 21 марта 2024, 18:07

- |

📈 В последние месяцы цена на золото оторвалась от психологической отметки в $2000 за тройскую унцию и в начале марта обновила исторический максимум: $2153. Вспоминая о том, что помимо золота растет еще и биткоин, главная причина, которая приходит на ум — это повышение градуса геополитической напряженности по всему миру (Украина, Ближний Восток и выборы в США в конце года).

🤔 В этом свете у инвесторов может возникнуть вопрос, кого из золотодобытчиков лучше выбрать, чтобы отыграть рост золота наиболее эффективно? В конце прошлого года я уже подробно разбирал бизнес ЮГК #UGLD перед выходом на IPO (часть 1, часть 2 ) и перспективы Селигдара #SELG. В будущем я обязательно обновлю взгляд по этим бумагам. А сегодня начнем с самого крупного и наиболее ликвидного золотодобытчика на нашем рынке — компании Полюс #PLZL.

👌 Если посмотреть на бизнес с точки зрения себестоимости и рентабельности производства, то кажется, что Полюс — это идеальный вариант. Себестоимость одной проданной унции золота (TCC) у компании в 2023 году составила $389. Для сравнения, у ЮГК — $990, а у Селигдара — еще выше. А чем меньше себестоимость, тем больше заработает золотодобытчик на росте цен.

( Читать дальше )

Как бесплатно использовать риелтора

- 14 марта 2024, 21:14

- |

Я давно живу на этой планете, поэтому периодически сталкиваюсь с необходимостью продать какую-нибудь квартиру. Время идет. На рынке недвижимости меняются законы, правила, инструкции и налогообложение. Вникать в эту муть — голову сломаешь. Да и полученные знания нужны раз в несколько лет. А кому-то — раз в жизни.

Если вы относитесь к небольшой группе людей с развитым мышлением (менее 20% населения), то для продажи квартиры вам не понадобится риелтор. Вам понадобятся только его знания и текущий опыт. Как их получить?

Рассказываю:

Идете в интернет и выбираете 3+ ближайших к вам офиса крупных риелторских контор. Одеваете костюм почище, причесываетесь и идете в первый офис. В нем должны быть две вещи — ресепшен и переговорная. Если переговорной нет, то идете в следующий офис. Там вы заявляете, что выбрали контору по рекомендации уважаемого человека и вам нужен комплекс услуг по продаже квартиры. Цель вашего визита — составить план действий (чтобы вписать их в свой график), определить бюджет сотрудничества и получить проект договора.

( Читать дальше )

- комментировать

- 15.3К |

- Комментарии ( 68 )

Ау.

- 21 февраля 2024, 19:40

- |

Именно поэтому сейчас возможны технические сбои с проведением платежей в Дом РФ, Газпромбанке, Райффайзенбанке, Ренессансе, ОТП, Совкомбанке, Хоум Банке, в Озон Банке, УБРиР и т.д.

Комментаторы, которые писали «да кто Киви вообще пользовался? Давно было ясно, чем кончится» под новостями об отзыве лицензии у Киви Банка, подавайте резюме в банки. Таких аналитиков не хватает 🤓

Кстати, часть клиентов банка «Точка» обслуживались на филиале в Киви Банке — прежде всего те, что осуществлял внешнеэкономическую деятельность.

Банк готовит решение для таких клиентов и напоминает, что счета вкладчиков застрахованы в АСВ, в т.ч. счета ИП. Точка продолжает работать, как и раньше, на собственной банковской лицензии.

А вот QIWI-кошельки являются электронными денежными средствами и не застрахованы АСВ вне зависимости от прохождения идентификации и получения пластиковой карты.

( Читать дальше )

Крипта: а что там по налогам?

- 21 февраля 2024, 16:28

- |

Криптовалюта, пожалуй, самый темный инструмент инвестиций. Уровень мошенничества на криптобиржах стремится к бесконечности: воровство со счетов, отсидка владельцев криптобирж, адская волатильность.

Тем не менее инвесторы используют этот крайне рискованный инструмент. Тут, наверное, было бы уместно разобрать риск-профиль инвесторов, которым явно не хватает адреналина в обычной жизни, и они идут за ним на криптобиржу.

Но сегодня мы о налогах.

Поскольку крипта появилась относительно недавно, закономерный вопрос: налогообложение отрегулировано?

Если коротко: ничего не урегулировано, но налоги платить надо. Круто, да?

Разбираемся:

1️⃣ Хранение и покупка крипты. Налоги не платим.

2️⃣ Прибыль от операций с криптой. Налоги платим.

3️⃣ Прибыль от майнинга и стейкинга в крипте. Налоги не платим.

4️⃣ Прибыль от майнинга и стейкинга в любой валюте, кроме крипты. Налоги платим.

Как рассчитать налог? Ясного и однозначного порядка нет.

Поэтому пока расчет стандартный: доходы — расходы = налогооблагаемая база.

( Читать дальше )

🤔Непростые ОФЗ. Как устроены флоатеры и линкеры

- 14 января 2024, 11:23

- |

📈На фоне резкого роста ключевой ставки в последние месяцы, интерес к теме «непростых» защитных облигаций резко возрос. Это заметно и по комментариям в моем телеграме: только за последнюю неделю я подробно отвечал на вопросы от нескольких человек, стремящихся разобраться в ОФЗ с плавающим купоном/номиналом.

С ОФЗ-ПД всё более-менее понятно. Номинал у них равен 1000 рублей, купон — постоянный на весь период обращения. Купонная доходность и доходность к погашению у таких ОФЗ известна в любой момент времени. Покупая ОФЗ-ПД, вы легко можете рассчитать свой будущий доход по ним и в процентах, и в рублях.

Флоатеры и линкеры устроены хитрее. И именно они обычно вызывают больше всего вопросов как у начинающих, так и у более искушенных инвесторов.

👉Флоатеры были созданы для того, чтобы застраховать инвесторов от процентных рисков (роста ключевой ставки).

👉Линкеры - для того, чтобы защитить вложения в государственный долг от последствий инфляции.

Впервые флоатеры и линкеры появились на долговом рынке относительно недавно. Минфин выпустил их для инвесторов в 2014-2015 годах — после громкого возвращения Крыма в родную гавань и первых санкций, в самый разгар девальвации рубля и разгона инфляции.

( Читать дальше )

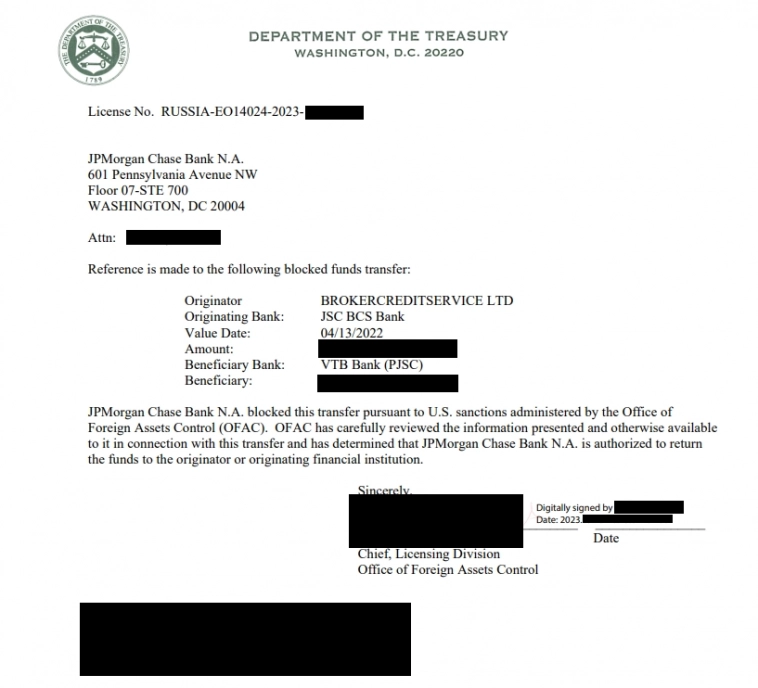

Руководство по получению лицензии OFAC

- 25 декабря 2023, 15:21

- |

Руководство по получению лицензии OFAC

Это руководство поможет вам понять необходимые шаги и получить лицензию OFAC. Вся информация здесь важна для правильного понимания процесса и стратегии.

Лично я потратил 24 000 долларов на услуги консультанта для получения этой лицензии. Это было необходимо из-за отсутствия информации в этой области. Многие обещают «золотые горы», но на деле оказывается, что они мало что знают по этому вопросу. Моя проблема была в том, что компания, которая загнала меня в эти проблемы (Брокер БКС) также ничего не понимает в этом вопросе.

В 2022 году, когда у меня были заблокированы денежные средства, я начал заниматься вопросом лицензии OFAC, на русском языке не было никакого чёткого руководства. Через полтора года работы с OFAC и консультантами я, наконец, получил лицензию. Из опыта могу сказать, что два месяца активного взаимодействия с OFAC было достаточно для этого. Это руководство и сбор всех необходимых документов могут сократить срок до 3-4 месяцев.

( Читать дальше )

Первые доходы эксперимента «Капитал с кредиток». Сколько удалось заработать?

- 11 декабря 2023, 13:15

- |

Пошел третий месяц эксперименту, в котором зарабатываю деньги полностью на заемные деньги.

Для этого завел несколько кредитных карт с беспроцентным (грейс) периодом. На время его действия снимаю деньги с карточки и размещаю на накопительных счетах в банках с высокими ставками.

В сентябре я только завел первую в жизни кредитку.

В октябре получил еще парочку. В итоге получилось четыре источника кредитных денег.

В ноябре деньги прокрутились в течение целого месяца.

Какой итог?

Заработал около 3 500 руб. за ноябрь и 6 500 всего. Кому-то жемчуг мелким покажется, но стоит еще раз напомнить, что это халявные заемные деньги. Равняется дневному заработку специалиста с зарплатой в 100 000 руб.

И не забываем про сложный процент: доход остается на счете и начинает генерировать новый заработок! На это основной расчет.

Доход складывается из нескольких параметров. Давайте их разберем.

1️⃣ Общий кредитный лимит, доступный для снятия

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал