Избранное трейдера Sergio_Leone

Помогите разобраться с рисками

- 26 мая 2017, 14:45

- |

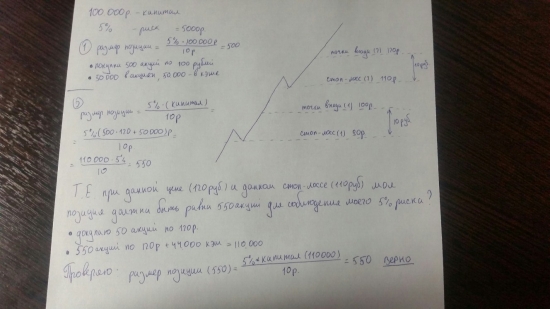

Есть какой-то капитал, есть какой-то допустимый риск на этот капитал, есть стоп. Сам риск я регулирую лотом (то есть если риск 5%, а стоп стоит ниже цены открытия на 10% — я открываю позицию на половину капитала и получаю совместный риск кэша и позиции = 5%)

Дальше происходит вот что: цена идет куда надо, я решаю передвигать стоп наверх, и вот на этом месте все риски ломаются и мне надо пересчитывать все заново, чтобы знать наращивать позицию или сокращать?

На бумажке попробовал смоделировать эту ситуацию. Скажите, ход мыслей у меня верный или я где-то делаю какую-то ошибку?

И еще такой вопрос: средняя цена акции вообще нигде не участвует?

Не уверен в том, что рассчитываю капитал как среднюю цену + бумажную прибыль + кэш, хотя вроде когда проверяешь, то получается верно. И вообще, чем надо руководствоваться при наращивании позиции в направлении тренда? То есть моя логика такая, что если индикаторы показывают сильный тренд, то надо увеличивать позицию настолько, насколько возможно (вот эти расчеты с процентом будут выступать как раз максимальная доля капитала в сделке). Ну а если стоп стоит меньше, чем за 5% от цены, то имею право на все средства закупаться/шортить (все средства на данный инструмент в смысле*, диверсификация все дела)

Пс. хочу торговать на часовиках. На таком таймфрейме же стопы будут располагаться довольно близко к цене (кроме форс-мажоров) и могу сразу работать со всем капиталом, без ограничения на лот?

Надеюсь, что хотя бы половину из мною написанного можно понять)

- комментировать

- ★4

- Комментарии ( 44 )

Что не удобно на смартлабе?

- 27 апреля 2017, 13:25

- |

99 полезных видео о трейдинге!

- 13 апреля 2017, 13:01

- |

Тем кто подписан на меня и смотрит канал возможно будет полезно! Я отсортировал все видео со своего канала по темам, кому это интересно, вот список, в котором хранятся знания, которые могут существенно улучшить вашу торговлю!

Горизонтальный объем:

Анализ рынка с помощью горизонтальных объемов(полноценная лекция): https://www.youtube.com/watch?v=Q02xCTm2gLU

Профиль волны — сильный фильтр при анализе: https://www.youtube.com/watch?v=BVivMOwN5_o

Горизонтальный объём в динамике торгового дня: https://www.youtube.com/watch?v=ShXzjPzTQMA

Горизонтальный объем, как фильтр открытия позиций: https://www.youtube.com/watch?v=_he90E7owuw

Специфические накопления позиции на графике цены:

( Читать дальше )

Психология: правило «пик-конец» в долларе

- 28 марта 2017, 10:12

- |

Чем интересен текущий тренд на укрепление рубля? Прежде всего реакцией людей на него. Какие решения люди принимают в состоянии, когда рынок идет против них? Как люди реагируют на убытки?

В последнее время на Смартлабе по понятным причинам стали появляться посты «жертв» текущего тренда. Кто-то слился подчистую. Кто-то отделался минимальным убытком, зарезав лося и не доводя ситуацию до катастрофической. А многие сидят и ждут. Ждут роста доллара, находясь в убыточной позиции.

Как же такое могло произойти? Почему большинство заняло подобную позицию?

Ответ на этот вопрос можно найти у Даниэля Канемана. В своих исследованиях психолог задался вопросом: адекватно ли люди оценивают события из прошлого, когда их вспоминают? Как работает наше вспоминающее (эмоциональное) Я? Не придает ли оно каким-то событиям больший вес, а каким-то меньший?

Было сделано два вывода:

- Правило «пик-конец». Наша память придает много больший вес двум моментам: пиковым эмоциям и эмоциям в конце периода.

( Читать дальше )

Правила торговли Ларри Вильямса

- 20 февраля 2017, 11:28

- |

Мой первый пост на Смарт-Лабе, не судите строго — своих мыслей пока мало, поэтому могу лишь поделиться мудростью заокеанских ветеранов.

Правила торговли Ларри Вильямса

1. Выжить любой ценой.

Скажу без всяких банальностей, спекуляция – это очень опасное занятие. Дело даже не в выигрыше или проигрыше, речь идет о том, чтобы пережить низы и верхи. Если вы не выжили, вы не сможете выиграть.

Первое условие для выживания – это обязательное наличие у вас предпосылок для спекуляции. Слухи, советы, полнолуние и внутренние ощущения – это не предпосылки. Предпосылки и предположения краткосрочного трейдера могут отличаться от предположений долгосрочного трейдера, но им обоим нужны проверенная логика и соответствующий инструментарий. Большинство инвесторов и трейдеров тратят больше времени на то, чтобы решить какой купить ноутбук, чем на то, чтобы хорошенько пораскинуть мозгами, прежде чем выложить десятки тысяч долларов за какое-то поспешное или целиком и полностью основанное на ошибочных рассуждениях решение.

( Читать дальше )

Начинающим инвесторам на заметку

- 19 февраля 2017, 11:18

- |

- Инвестировать необходимо те компании, которые в случае кризиса не потеряют значительной прибыли и выплачивают стабильные дивиденды. Это все смотрится в истории.

- Отдельно уделите внимание истории дивидендной доходности компаний. Дивидендная доходность показывает не только щедрость к акционерам, но и умение управлять компанией и извлекать стабильную прибыль в разные времена.

- Не стоит начинать инвестировать в опасные отрасли, например, в угольную промышленность и производителей калийных удобрений, т.к. в таких компаниях могут происходить аварии, приводящие к серьезным последствиям, а значит и к резкому падению акций. Вспомнить хотя бы аварию на Соликамском руднике Уралкалия в конце 2014 года, когда за несколько дней акции УК потеряли в цене 30%.

- Прежде чем вкладываться, хорошо изучите проблему задолженностей компании, их быть не должно, либо они не должны быть особой проблемой обсуждения акционеров.

- Ищите компании с хорошим потенциалом роста. Это может быть «сезонный» рост или же более длительный. Примеров много. Вспомнить хотя бы введение санкций со стороны ЕС и последующий рост российской отрасли пищевой промышленности, например Черкизово. В 2009 году компанией с хорошим потенциалом был Магнит, прибавивший за следующие 5 лет более 1200%. В последние года такой компанией становится Аэрофлот, особенно наглядно это стало видно после банкротства Трансаэро.

- Инвестируйте в компании-монополисты. Транснефть с 2010 по 2016 год прибавила более 2000%. Энергетику я бы тоже отнес к таким компаниям.

Писать еще можно долго, ну думаю это основное. Если что-то не указал запишите в комментариях. И, конечно, готов выслушать ваше мнение. Спасибо за внимание

Некоторые долгосрочные вещи

- 16 февраля 2017, 10:29

- |

1. Долларовый хедж ~25% рублевого портфеля. Через Si, цена 57800. Почему через Si--потому что ГО, возможность оставить большую часть денег вне биржи для меня стоит того, чтоб заплатить за это кэрри. Стопа нет. Планируемый выход--в районе 70 р/долл, либо по трейлингу по какой-нибудь средней, в зависимости от того, как пойдет.

Причины. Россия--страна инфляции. Никогда здесь не было дефляции и, имхо, в обозримом будущем не будет. Это связано с тем, что Россия не является развитой страной, развиваться есть куда. Это не Европа, не Америка и не Япония, проблем с местом для развития тут долго не будет. Из-за этого можно принять тезис о том, что цены в магазинах ниже чем сейчас не будут никогда.

Далее. Как устроена экономика России? Процентов на 50+ это продажа ресурсов за доллары и покупка за доллары благ цивилизации. Если оглянуться вокруг--то очень многое, что нас тут окружает, не является русского производства. То есть, вероятно, основная, основополагающая часть экономики, то откуда берутся деньги и блага--эта часть долларовая. При этом расчеты внутри страны--в рублях. Исходя из этого, курс доллар-рубль является важнейшим параметром экономики.

( Читать дальше )

Не фин рынках не сложно зарабатывать, сложно заставить себя не зарабатывать больше…

- 05 января 2017, 11:46

- |

В очень многих книгах, семинарах, авторы довольно часто вскользь повторяют одну и ту же мысль – «На рынках зарабатывать довольно просто, но…Если все знали насколько это просто, стало бы сложно зарабатывать».

Но статистика говорит об обратном. О мизерных процентах реально зарабатывающих, тогда как остальные уходят ни чем, а в большинстве случаем и потеряв капиталы. Почему же так происходит? Очевидно все дело в пресловутом НО…Через личный опыт и наблюдения можно привести несколько причин:

- Не серьезный подход к делу – это казино, купил, продал, когда захотел, будь что будет. Жизнь игра, думать вредно. Я смотрю нигде никто мозг не включает, при этом не бедствует. В общем типичное поведение поверхностного человека. Здесь как бы и обсуждать нечего, лучше сразу его отправить на бинарные опционы. Чтоб не долго мучился.

- Всем всегда мало того, сколько они получили. У кого-то просто маленький капитал, а разгон дело сложное, только для профи, откуда у новичка знания, опыт и ментальность профи? Их нет, а денег хочется. Отсюда несистемная торговля, не умелое завышение риска, слив. Это самая глобальная их всех проблем, по-простому просто жадность. Здесь на первое время нужно дать себе установку – я сейчас только учусь, не зарабатываю, мне эти деньги на жизнь не нужны. И учиться, реально учится. Забыть инвестиционные стереотипы про 60% в год. Тебе нужно 60% в месяц, или в неделю. И это не игра, есть люди которые столько зарабатывают. С плечами, с выводами заработанного. Не надо путать классику со спекуляцией. Может ты пару раз даже сольешь счет – ничего страшного, здесь принцип другой.

- Постоянная тяга к экспериментам, у тебя есть рабочая ТС, но хочешь зарабатывать и в те моменты рынка, когда она не зарабатывает. Желание не преступное, но на новые техники нужно учиться заново, тогда как трейдер, думая, что он уже опытен, начинает эти эксперименты совсем на не экспериментальных суммах.

- Отсутствие плана по доходности, а главное отсутствие плана при ее достижении (или не достижении). Сделать 10% в месяц к счету? Легко, с плечами легче легкого. Если с умом подойти, то можно и с 1%-м риском. Но когда вершина взята, у трейдера начинается тяга к приключениям. Сделал 10% почему не сделать 30%? Мозг отключается, начинается игра. Повышение % доходности счета дело правильное, но к нему тоже нужно подходить с умом, и для всех сделок применять одинаковые критерии.

- Тяга к несистемным сделкам, страдание от безделия. «Я не в рынке, как же так, нужно ведь косить бабло». Но точек хороших ведь нет? Нет, но косить то надо! И начинается…Причем у некоторых трудоголиков этот сидром не излечим. Для них только одни выход – несколько счетов. Крупные для хороших сделок, мелкие – «поиграться». Этот выход кстати не так уж плох, появляется своеобразная методика, можно сказать ТС для крупных счетов, когда ты видишь как ты «встрял» на мелком и какой именно сейчас благоприятный момент, чтобы зайти на крупном.

- Человек зациклился на прочитанных стереотипах и не чувствует рынок. Прочел где-то что заходить нужно по такой формации, стоп сюда, тейк туда. Все больше он ничего не умеет. Он не проверил, подходит ли для этого рынка и инструмента эта формация, можно ли на этом рынке ставить такие стопы и тейки. Т.е. сам мозг не включал. Далее уже понятно + обвинения авторов в некомпетентности.

- Слишком много думают. Начитавшись книг трейдер начинает сливать в кучу 10 методик ТА + ФА, накладывать их на график, прокручивать в уме, делать выводы из комментариев аналитиков. В итоге часто заходит в рынок даже против видимой логики, потому что так сказали. Хотя перед сделкой может возникнуть мимолетная мысль «Блин, я бы здесь покупал, зачем я продаю? Хотя экспертам виднее». Для любителей думать тоже все сложно, т.к. думать болезнь как и трудоголизм не излечимая. Выход – алгоритм, реактивная торговля, реагируем, не думаем. А вот в процессе ее разработки подумать придется, и тщательно проработать все нюансы, чтобы неожиданности рынка не смогли сбить вас с толку.

- Ментальный кретинизм – знаю что делаю плохо, но все равно делаю по-прежнему. Нет динамики и развития. Кривые паттерны въедаются в мозг, и работа проходит на уровне сформированных неверных рефлексов. По-другому можно сказать — отсутствие дисциплины, но получится не полно, т.к. субъект не знает что это может дать, т.к. занят гонкой здесь и сейчас. Выход – возможно стоит изучить программирование, описать алгоритм и пусть торгует робот, на удаленном сервере. Самому заняться чем-то другим (основной работой, например). Лишь изредка заходить, смотреть, как робот работает – внимать. Самому не лезть. Если есть сомнения в том, что удастся устоять- заставить жену (подругу, друга) сменить торговый пароль, а вам отдать только инвесторский. Смешно? Да нет, смешно, когда в зеркало смотришь.

Такой вот краткий обзор, может если подумать, можно и глубже капнуть.

Системы управления капиталом для Новичка. Заключительная.

- 16 декабря 2016, 09:58

- |

Добрый день, Коллеги!

Данная статья является продолжением разговора, начатого здесь:

Часть 1: http://smart-lab.ru/blog/349998.php

Часть 2: http://smart-lab.ru/blog/350673.php

Часть 3: http://smart-lab.ru/blog/351031.php

Часть 4 http://smart-lab.ru/blog/352313.php

В данной статье мы рассмотрим систему Управления капиталом, учитывающей максимальный риск в одной сделке (MPR).

Данная система управления капиталом предполагает знание стопа до входа в позицию. Это позволят рассчитать, каким количеством лотов система может зайти в конкретную сделку.

Например, возьмем Си

Сумма капитала, предоставленного данной системе в данный момент, = 100 000 руб.

Риск на сделку MPR=3%

Текущий стоп = 63640 руб.

Цена входа = 63330 руб. (Шорт)

Необходимо определить, сколько контрактов должна взять система, если потеря капитала не должна составлять более 3% в данной сделке?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал