Избранное трейдера Сергей Сергаев

Плюсы и минусы мобильного трейдинга

- 15 февраля 2021, 11:12

- |

Современные технологии значительно облегчили жизнь инвесторов, позволив им совершать инвестиции в любом месте, где бы они не находились. Речь идет о мобильных приложениях для торговли, широко распространенных и очень востребованных.

По мнению инвесторов, они обладают рядом преимуществ по сравнению с теми, которые устанавливаются на ноутбук или стационарный компьютер. К плюсам таких приложений можно отнести:

- Простоту . Как и в случае с другими приложениями, разработчики стараются максимально упростить мобильные платформы для торговли, учитывая особенности смартфонов. Часто разобраться в таком приложении намного проще, чем в приложении для стационарного компьютера.

- Дизайн . При разработке большое внимание уделяется дизайну, который должен быть лаконичным, но в то же время создавать комфортные условия для работы.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Пробуем "умный" стоп-лосс

- 11 февраля 2021, 15:09

- |

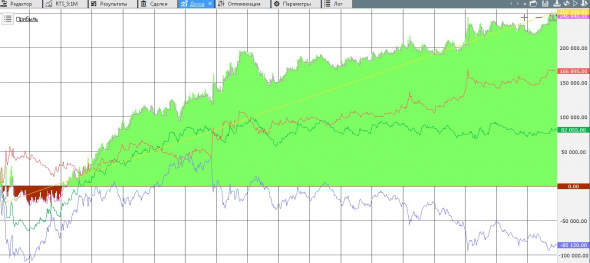

Сегодня темой нашей очередной статьи будет пример попытки улучшения своей доходности, при торговле по тренду.

Начальный алгоритм достаточно прост и стандартен — хай/лоу с периодом в 2000 баров. Тикер РТС Фьючерс. Специально был взят отрезок из прошлого, так как на нем он лучше всего «летал».

Параметр не подогнанный — начальный период в блоках TSLab обычно 20 и мы приписали пару нулей для увеличения продолжительности сделки.

Эквити в начальном виде.

Результаты показывать не будем, так как они будут более интересными, чем график дохода. Рекомендуем посмотреть как это работает на практике лично, если вы уже пользователь нашей программы)

Да — это не плохой график, но попытаемся сделать лучше! Выводим следующую формулу — открываем позицию, считаем доход/количество удерживаемых баров. Если значение растет, — значит рынок двигается с хорошей скоростью в нашу сторону. Если же начинает медленно падать или уходит в минус — значит перестал двигаться в нужном направлении. Пользуясь таким методом, алгоритм приближает стоп-лосс на 1 шаг цены с каждым баром. Для заметки: если работаете с историческими данными, то перепроверьте какой шаг цены вы указали. Иначе рискуете искать долго причину почему стоп не двигается ближе, как это было у меня!)

( Читать дальше )

Идеальная ставка. Часть 2. Блек-джек и ставки на ипподроме по науке. Научный подход в азартных играх

- 10 февраля 2021, 17:44

- |

Идеальная ставка. В азартных играх на смену удаче приходит научный подход.

Электронная книга t.me/kudaidem/1867

( Читать дальше )

Идеальная ставка. В азартных играх на смену удаче приходит научный подход. История обмена идеями между наукой и индустрией азартных игр. Адам Кучарски

- 10 февраля 2021, 09:34

- |

Идеальная ставка. Адам Кучарски. Adam Kucharski. THE PERFECT BET

Электронная книга t.me/kudaidem/1867

( Читать дальше )

Индекс – торговая система, лишенная эмоций

- 04 февраля 2021, 16:52

- |

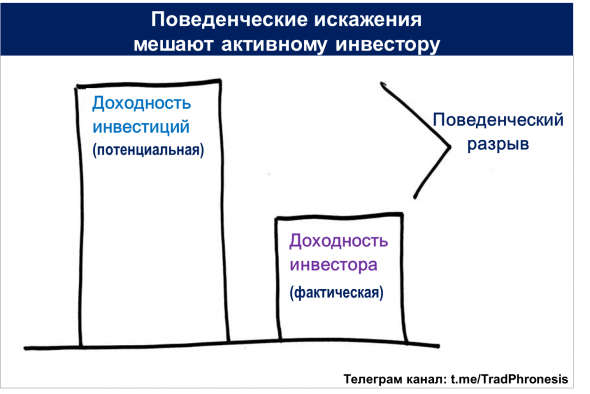

Еще одна причина*, по которой активным инвесторам так трудно победить индексы, заключается в том, что индекс очень похож на торговую систему. Ведь в любой индекс встроен механизм, позволяющий растущим компаниям и их акциям оставаться в индексном портфеле как можно дольше. А компании, чей бизнес сокращается, и капитализация падает, исключаются из индекса решением индексного комитета.

При пассивном подходе в индексных портфелях беспристрастно и механически работает принцип успешной торговли «режь убытки и давай прибыли течь». И наоборот, действия активных инвесторов подвержены негативному эффекту от поведенческих искажений.

К примеру, часто принимаются решения дождаться хотя бы безубыточности по убыточным позициям — неперспективные акции удерживаются крайне долго. Играет фактор надежды. Акции компаний-победителей наоборот продают слишком рано, так и не получив доходность от всего роста, который зачастую измеряется тысячами процентов (помните, правый столбец на графике с асимметрией доходности*). Соблазн зафиксировать прибыль бывает очень велик. Срабатывает фактор жадности.

( Читать дальше )

Методичка ABC of stock trading от легенды Blastarr_no_1

- 03 февраля 2021, 13:00

- |

Этот человек тогда накатал методичку торговли которую назвал ABC of stock trading. Сейчас ее сложно где-либо найти кроме смартлаба. Из тех, кто сейчас на рынке, мало кто помнит такие далекие времена, поэтому я решил на всякий случай напомнить, вдруг вас заинтересует.

Итак, Методичка ABC от blastarr_no_1 «Основные принципы спекуляции» в 5 частях:

smart-lab.ru/blog/250818.php

smart-lab.ru/blog/250820.php

smart-lab.ru/blog/250824.php

smart-lab.ru/blog/250827.php

smart-lab.ru/blog/250831.php

Чтобы не просрать этот пост, добавляйте его в избранное❤️

Почему умирает альфа (ч.2)

- 02 февраля 2021, 17:35

- |

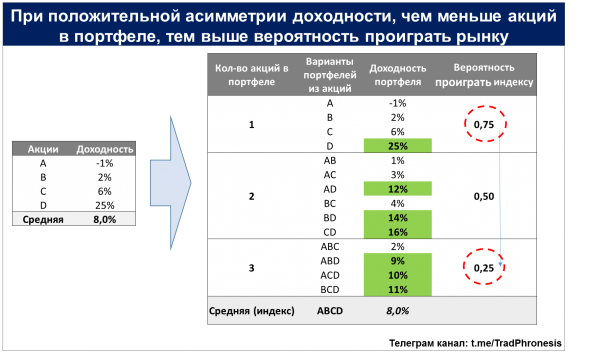

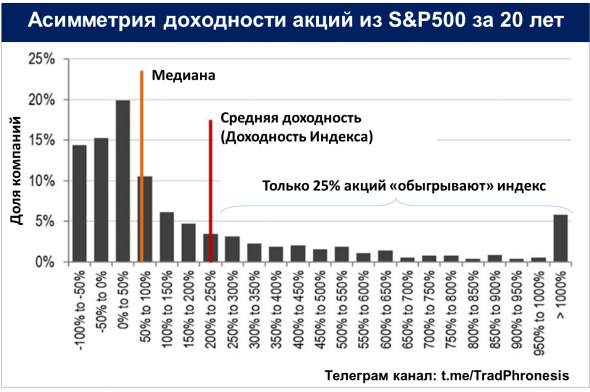

В ч.1* был представлен рыночный парадокс: большинство акций уступают по доходности индексу, в который они входят. Только 25% акций показали доходность выше рынка (S&P500). Структура распределения доходности акций на фондовом рынке положительно искажена или асимметрична относительно средней (индекса).

Несмотря на статистику активные менеджеры продолжают настаивать, что благодаря их компетенциям, они могут успешно выбирать акции и получать положительную альфу, т.е. доходность выше средней (индекса). Но здесь возникает противоречие. Ведь если эффективность портфеля определяется небольшим количеством «хороших» акций, то чем более сконцентрирован портфель, тем меньше вероятность того, что туда попадут акции-победители. Рассмотрим пример.

Дано четыре акции и их доходность. Как и в реальной жизни в распределении доходностей наблюдается положительная асимметрия – акций с доходностью ниже средней (ниже индекса) больше. Средняя доходность по четырем акциям, это наш индекс, равна 8%. (см. ниже)

( Читать дальше )

Почему умирает альфа

- 31 января 2021, 12:43

- |

Одна из причин этого — «Асимметрия доходности». Множество исследований распределения доходностей акций за разные периоды для индексов Russel3000 и S&P500 выявили интересный парадокс: большинство акций уступают по доходности индексу, в который они входят.

Структура распределения доходности акций на фондовом рынке положительно искажена или асимметрична относительно средней и медианы. То есть доходности уходят от средней и медианы далеко вправо. Вместе с тем, основное количество акций находится слева от средней.

( Читать дальше )

Пирамида крипты! Черный лебедь впереди

- 27 января 2021, 11:33

- |

Стейблкойн-стабильные моменты. На самом деле это антистабильные монеты, которые выдают себя за стабильные. Немного изучив вопрос того, что есть эти монеты я понял, что это еще одна хитрая форма финансовой пирамиды!

Подразумевается, что эмиссия этой криптовалюты основана на реальном долларе, то есть вы отдаете свою наличку, а взамен получаете монеты ценой ваших долларов, которые тем временем хранятся в «надежном» месте. Почему я так думаю?

Вопрос №1: Самый простой, если деньги лежат в некоей организации, которая ничем толком не регулируется, то кто сказал что это надежно?

Вопрос №2: В чем прибыль эмитента валют, если он обещает стабильность курса?

Кто-то в комментах предположил, что эти деньги можно хранить в банке или облигациях и получать процент, который забирать себе как плату! Однако сразу же возникает вопрос, где описаны правила управления этими деньгами? Где бухгалтерская отчетность компании или хотя бы бизнес план, которые покажут, что есть вот такие расходы и вот такие потенциальные доходы, если вы нам поверите и вложите свои деньги в нашу монету! Лично мне кажется, что мощности для майнинга, хранение «настоящего доллара» и все прочие обязательные вещи могут стоить сильно дороже чем тот мизерный доход, который может обеспечить банковский депозит или облигация.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал