Избранное трейдера Сергей Мищенко

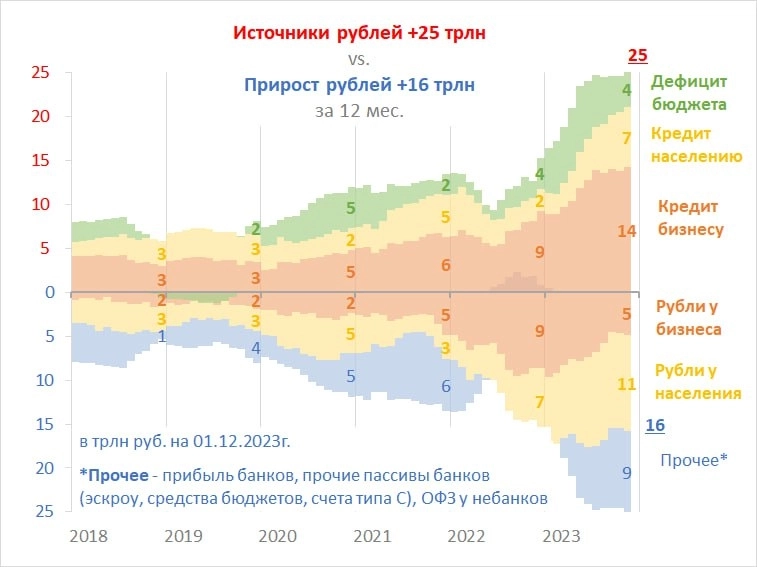

Что произошло с динамикой кредита и количеством рублей в экономике через 5 месяцев после начала цикла повышения ставки

- 23 декабря 2023, 22:24

- |

💡Кредитная активность увеличилась: активно занимают и бизнес (+14 трлн руб. за год), и население (+7 трлн). Бюджетный дефицит снизился c 6 до 4 трлн — в профицит ушла часть средств бизнеса (+5 трлн, а было +7). Население продолжает активно сберегать (+11 трлн, включая наличные). Половина прироста ипотеки осталась на счетах эскроу (+2 из +4 трлн за год) .

В обзоре БС за ноябрь ЦБ снова записал "корпоративное кредитование сильно выросло, но есть признаки замедления". Признаки есть только в рублевой части — при таких ставках 1/4 прироста за счет валютного кредита (0,35 из 1,4 трлн). После 1/3 прироста от «добычи крабов» в октябре, сейчас 1/4 прироста от сделок M&A (выкупы у нерезидентов?).

Я ждал большей эффективности от ДКП в части кредита бизнесу. Но потребность или высокая потенциальная доходность не могут остановить кредит. Особенно по плавающим ставкам.

По ипотеке ЦБ считает, что "в условиях инфляционных ожиданий высокий спрос на недвижимость сохраняется". Видимо, чтобы не признавать очевидное: рост ключевой ставки создал ажиотаж на рынке из-за разницы рыночных и льготных ставок.

( Читать дальше )

- комментировать

- 5.3К | ★3

- Комментарии ( 5 )

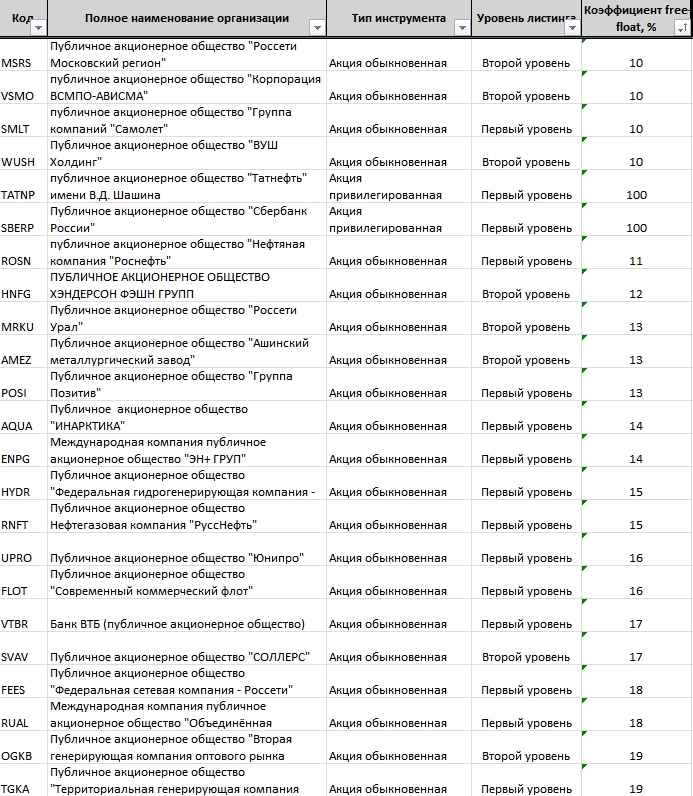

Фри флоат акций на Мосбирже

- 06 декабря 2023, 15:30

- |

( Читать дальше )

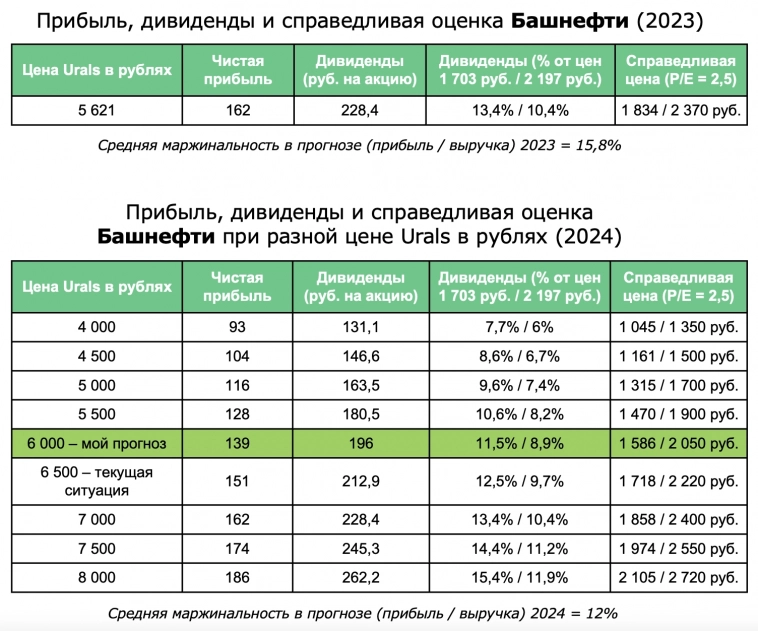

Дивиденды Башнефти могут быть больше, чем у Лукойла, но я не покупаю. Почему?

- 14 ноября 2023, 20:05

- |

Корреляция Urals в рублях с выручкой Башнефти = 82%, корреляция с прибылью = 85%.

Я обновил прогноз по прибыли и выручке компании на 2023 год, а также составил прогноз на 2024 год при разных сценариях цены на нефть Urals в рублях. Модель консервативна, как с точки зрения маржинальности 2024, так и с точки зрения оценки компании, НО:

У Башнефти есть три минуса:

❌ Башнефть выплачивает не менее 25% дивидендами. Это наиболее низкий % payout среди всех российских нефтяников.

❌ Вместо этого деньги из компании выводит Роснефть (ее главный акционер) через дебиторскую задолженность.

❌ Башнефть сокращает добычу и переработку нефти в последние 5 лет (например, добыча упала с 20,6 млн т до 13,9 млн т с 2017 по 2021 годы; переработка с 18,9 до 15,5 млн т).

По этим причинам акции Башнефти оцениваются по низкому P/E (средний P/E за последние годы = 3, но я буду смотреть по 2,5, потому что компания c угасающей производственной динамикой).

➡️ Прогноз по Башнефти на 2023 год

( Читать дальше )

Тенденции льготной ипотеки

- 03 ноября 2023, 07:58

- |

Разбираем новые рекорды, процентные ставки, объем нераспроданного жилья, предстоящие ужесточения условий, и непростой выбор чиновников.

Ипотечный рынок бьет рекорды. Об этом говорят все: Frank RG, БанкиРУ, Фонтанка. Против только МинФин. И уже давно. Мы нашли несколько статей, как от середины текущего года, так и конца прошлого.

( Читать дальше )

Дивиденды в ноябре 2023. Ну вот, опять богатеть

- 30 октября 2023, 07:28

- |

Обновил дивидендный календарь, оставил дивиденды, которые утверждены на ноябрь. Стоит учитывать, что это промежуточные дивиденды, поэтому дивдоходность практически по всем крайне низкая, но если сложить все дивиденды за год, то будет получше.

При такой высокой ставке ЦБ хорошей практикой считается также закотлечивание в свои портфели облигаций. Для гурманов у меня есть несколько интересных вариантов:

- Облигации с защитой от инфляции — ОФЗ-ИН

- Флоатеры — облигации с переменным купоном и флоатеры АФК Система

- Элемент Лизинг

- Моторика

А для любителей дивидендов есть также дивидендные акции компаний Китая с дивидендами до 8-10% в долларах Гонконга. Уже есть про финсектор и нефтегазовый сектор. Ну и, собственно, дивидендный календарь на ноябрь:

Авангард AVAN

- Купить до: 22 ноября 2023

- Реестр: 23 ноября 2023

- Дивиденд на акцию: 57 ₽

- Дивидендная доходность: 4,96 %

Банк Авангард платит регулярно, причём всё больше и больше. Но пока что дивидендная доходность всё же скромная. Зато тенденция хорошая.

( Читать дальше )

- комментировать

- 22.2К |

- Комментарии ( 9 )

ЗВР России: Что это и зачем они нужны?

- 13 мая 2020, 05:46

- |

Попробую объяснить на пальцах.

1) ЗВР РФ это как столбец активов в бухгалтерском балансе. Нет смысла рассматривать ни их размер, ни их состав в отрыве от долгов в инвалюте (пассивы).

ЗВР это созданное ЦБРФ обеспечение обязательств в инвалюте субъектов экономической деятельности.

Пример 1: Государство А имеет ЗВР в 300 млрд. баксов и долгов к выплате в следующие полгода на 500 млрд. баксов. Резервы в 300 млрд. это мало. Как только они кончатся — будет дефолт.

Пример 2: Государство Б имеет ЗВР размером 100 млрд., а обязательств к выплате в следующие два года на 50 млрд… Тут 100 млрд. — это много.

Состав ЗВР РФ можно посмотреть тут. График ближайших выплат в инвалюте здесь. Выводы о размере резервов делайте сами.

2) Как формируется ЗВР и его состав?

Кроме заначек МинФина берет, например, условный ВТБ в условном Дойче Банке кредит на 20 млрд. евро под 2% годовых на 2 года, чтобы кредитнуть условный Магнит под 15% на открытие новых магазинов. Валюта в России — российский рубль. С евриками что делать? Правильно! ВТБ несет их на ММВБ и там меняет на рубли. ЦБРФ эмитирует нужные для обмена рубли, чтобы курс уж очень не поехал, и получает эти 20 млрд. евро. Что он с ними делает? Кладет на депозит в тот же самый Дойче Банк на те же 2 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал