Избранное трейдера Scaut-64

Золото: заметка по майнингу

- 17 июня 2024, 19:31

- |

Вообще, на рынке золота сейчас происходит много интересного: как со стороны спроса, так и предложения. В данном посте обсудим лишь возможный рост себестоимости.

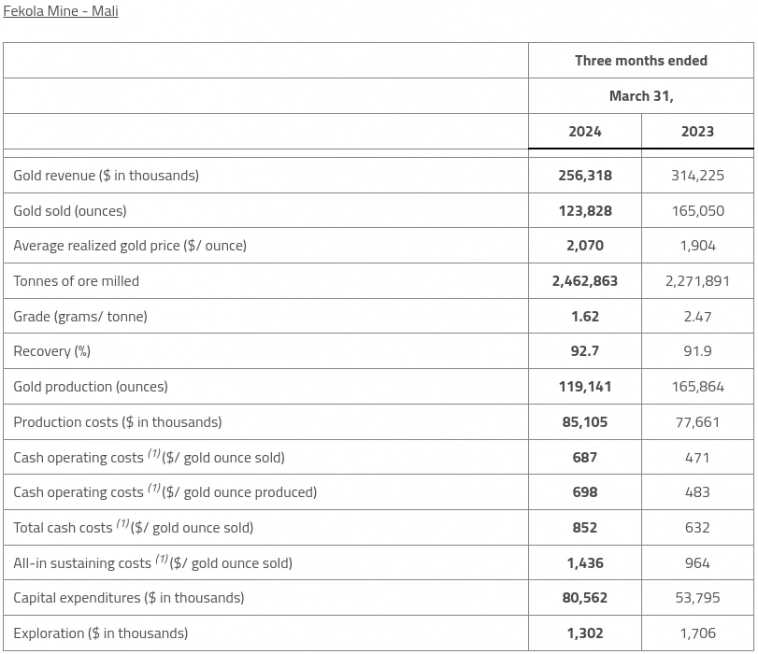

Сегодня наткнулся на отчет компании B2gold. На их ключевом проекте случилось вот такое:

Как видим, косты взлетели всего лишь за год. Как говорится, а что случилось?

Да, ситуация в Мали, кхм, специфичная. В компании наблюдался плановый рост костов, но масштабы роста внушают.

Безусловно, судить по одному проекту о ситуации в отрасли нельзя, но это отличный пример того, как быстро может наступить новая нормальность.

В работе обсуждалась динамика AISC в различных компаниях. Вот слайды.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 12 )

Сколько негатива сразу, а рынок в боковике ! Сила рынка

- 17 июня 2024, 18:22

- |

Негатива — тьма:

- высокая ставка

(судя по падающему индексу RGBI, по прогнозам Сбера и др.,

высокая вероятность дальнейшего повышения КС с 16%, возможно, до 18%, высокие % по вкладам, фондам денежного рынка и облигациям),

Основные участники рынка ОФЗ — банки.

А RGBI сейчас (в моменте) на 0,83% падает.

Длинные ОФЗ, в среднем, по 1,5% сейчас падают

- укрепление рубля,

- утверждение поднятия налога на прибыль предприятий с 20% до 25% с 01 01 2025г.,

- санкции на всё подряд.

И при этом рынок 13 июня выкупили и сейчас боковик, а не обвал.

Рынок, который так держит удар,

не слабый.

Боковик

С уважением,

Олег

Эскалация безумия на американском рынке выходит на новые рубежи

- 17 июня 2024, 17:06

- |

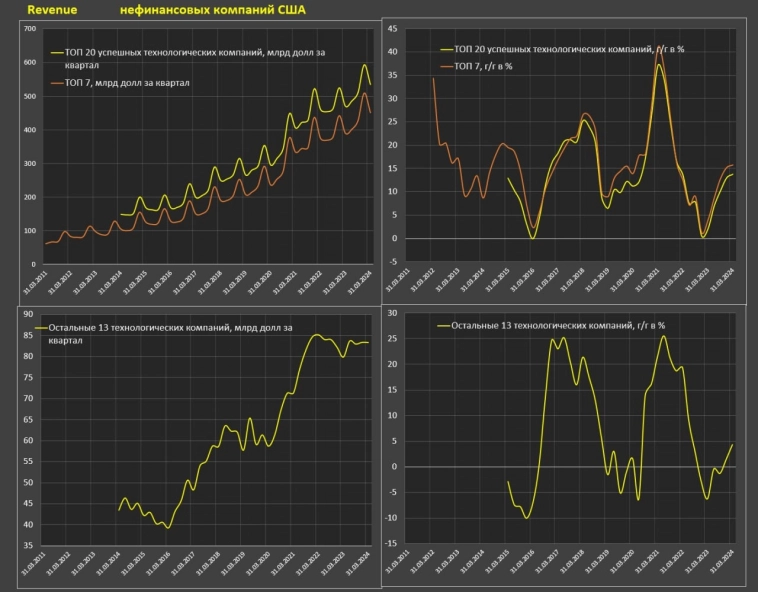

Эскалация безумия на американском рынке выходит на новые рубежи – 14.5% прироста рынка с начала года (в топе сильнейших импульсом за всю историю) и свыше 6.3 трлн приращения капитализации.

Более 5 трлн или почти 80% от всего прироста рынка с начала года сформировали только 20 самых успешных технологических компаний. Капитализация ТОП 20 техов выросла на 39% с начала года и почти 60% за год.

4.43 трлн прироста приходится лишь на первые 7 компаний: Nvidia – более 2 трлн, Microsoft – 510 млрд, Alphabet – 477 млрд, Apple – 389 млрд, Meta – 388 млрд, Amazon – 335 млрд, Broadcom – 298 млрд. Топ 7 вырос на 40% с начала года 60% за год.

Список остальных 13 компаний по степени вклада в прирост рынка с начала года: Oracle, Qualcomm, Netflix, Micron, Dell, KLA, Super Micro, CrowdStrike, Arista Networks, AMD, Amphenol Corporation, Texas Instruments и Analog Devices. Прирост капитализации с начала года – 37% и +50% за год.

Вот здесь интересно сравнить результаты не всего рынка, а именно этого списка самых успешных компаний, формирующих 80% от прироста всего рынка.

( Читать дальше )

Выдачу ипотеки на вторичку остановили!!!

- 17 июня 2024, 16:52

- |

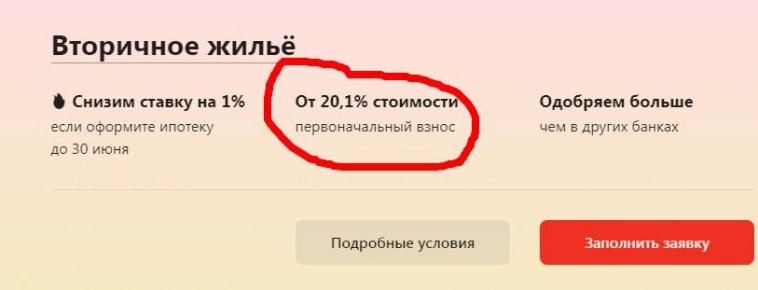

Альфа ввела загродительные проценты на вторичку

от 20.1 это если вы идеальный заемщик по факту там все 23% будет. Под такие проценты реально никто покупать не будет.

Альфа просто таким способом культурно съехала с этой темы.

А с 1 июля и льготной конец. Вот и самое интересное что будет с недвижкой без всяких этих программ и ипотек.

Ну и здесь в видео более подробно про бетонных буратин.

( Читать дальше )

Дежа вю в долларе

- 17 июня 2024, 16:24

- |

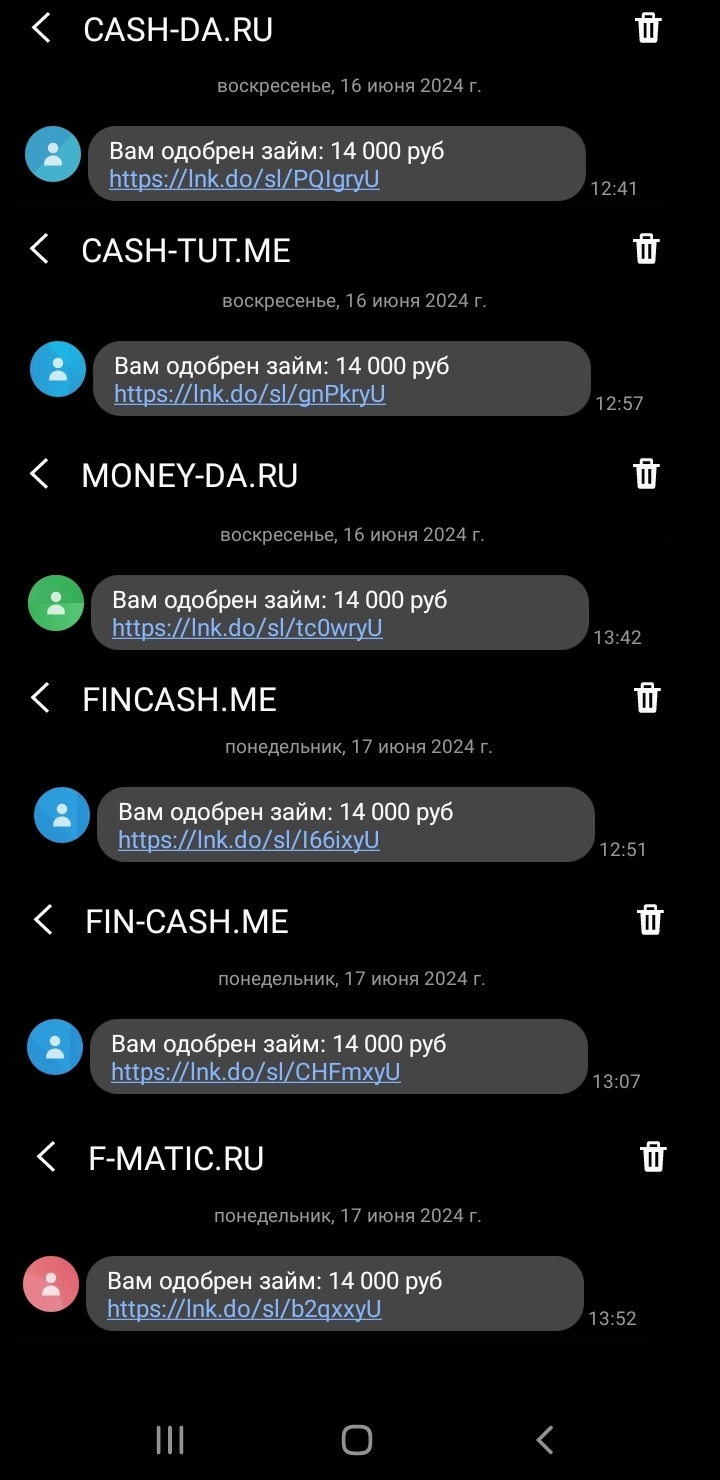

Финуслуги. Утечка персональных данных.

- 17 июня 2024, 12:13

- |

Скриншоты прилагаю (для удобства собрал все смс в один скрин).

🏗 31 месяц создаю Собственный Пенсионный Фонд

- 17 июня 2024, 07:30

- |

Рассказываю о своем опыте формирования капитала со студенческой поры, а также делюсь текущими результатами в этой статье.

Всем привет, с вами Captain — автор небольшого блогапро личные финансы, инвестиции и FIRE.

Вот уже как 3 год я создаю Собственный Пенсионный Фонд, который должен стать для моей семьи – альтернативой всеми известному Пенсионному Фонду России. Подробнее о том, как создается СПФ и как определяется целевая сумма можно узнать здесь и здесь.

Прошлый раз я рассказывал о январских результатах нашего мини-фонда, с тех пор прошло 4 месяца. Я решил отойти от традиции ежемесячных отчетов и подвести итоги с февраля по май, предоставив свежую и актуальную информацию по СПФ. Итак, приступим.

С февраля по май были куплены ценные бумаги следующих компаний:

1) Новатэк – 9 шт (11 335,4₽)

2) ФосАгро – 1 шт (6 535₽)

3) ТКС Холдинг – 2 шт (6 228,5₽)

4) РусГидро – 7 000 шт (4 785,5₽)

5) Газпром – 30 шт (4 157,3₽)

6) Сургутнефтегаз – 100 шт (2 973₽)

( Читать дальше )

Сравнительный расчёт, до и после отмены льготной ипотеки.

- 17 июня 2024, 01:11

- |

Сравнительный расчет от ЛСР на квартиру общей площадью 33,4 кв. м после завершения льготной ипотеки 1 июля.

Как на наше поведение влияют другие

- 16 июня 2024, 22:23

- |

Естественно мы все разные. Где-то больше похожи, где-то меньше. Но есть некоторые вещи, которые нас всех объединяют. И одна из них — это влияние на нас других людей. Может быть даже не только людей.

Многие считают, что лишь они вольны творить свою жизнь. Пишут собственноручно свою историю, не догадываясь, что направление этой истории могут задавать со стороны. Просто масштаб этого не всем очевиден. Нужно лишь подняться на несколько уровней выше и узреть. Поэтому у меня есть кое-что для вас.

Пару недель назад я на окне, что на втором этаже дома, заметил паутину, что висела со стороны улицы. Я открыл окно и посмотрел вверх, над паутиной. Под козырьком на меня смотрел своими малюсенькими глазками мохнатый паучок и готов поспорить, даже потирал свои лапки, завидя такую добычу. Ещё бы, меня есть можно лет 20, если не испорчусь. Пройти мимо этого бедолаги я не смог и, поймав комара, положил на паутину этого паука и вдобавок потренькал, чтобы пошла вибрация по паутине и владелец этого сооружения отреагировал. Что он и сделал.

( Читать дальше )

✅ Повышение ключевой ставки больше может не потребоваться

- 16 июня 2024, 21:12

- |

Добрый день, друзья!

В пятницу была опубликована свежая статистика по инфляции в России.

Индекс потребительских цен в РФ за май 2024 г. составил 8,3%, что несколько выше темпов роста цен в предыдущем месяце (7,8%).

Ускорение темпов роста цен в России вновь дало повод аналитикам заговорить о повышении регулятором ключевой ставки.

В то же время, полагаю, что сценарий сохранения ключевой ставки без изменений на июльском заседании ЦБ вполне возможен.

Во-первых, решения регулятора с середины 2023 г. не укладываются в русло классической макроэкономической логики и уровень инфляции – далеко не самый главный фактор, который принимается во внимание при решении по ставке (подробнее см. здесь: https://smart-lab.ru/blog/1026759.php).

Во-вторых, переход торгов долларом США во внебиржевой режим значительно облегчает удержание курса рубля на необходимом уровне.

Именно ослабление российской валюты до 100 руб. за доллар США стало триггером для резкого повышения ключевой ставки в августе прошлого года. Во внебиржевом формате вероятность девальвационных «всплесков» значительно снижается.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал