Избранное трейдера Александр

Честно о трейдинге или ТА Газпрома (Аккуратные краткосрочные покупки).

- 30 августа 2019, 10:20

- |

Я всегда вас рад видеть)))

Предыдущий пост: Честно о трейдинге или ТА НЛМК (Покупаем локальное дно).

Пару дней назад появился сигнал на покупку акций Газпрома, но я его упустил.

В моменте был занят акциями НЛМК, Северсталь и фьючерсом Si. Вчера купил фьючерс на Газпром, в данное время убыток чуть меньше 100 п.

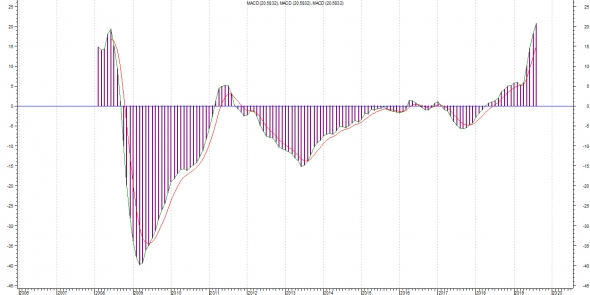

Я традиционно для Смартлаба использую 2-а индикатора: MACD 12,26,9 + доп. 5 сигнальная линия. (Линейный в виде гистограммы), CCI 34 (Медленный, период кратко-среднесрочный, предназначен для определения (Разворота) ключевых точек).

ТС многофакторная, выкладываю только базу.

Месячный график.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 38 )

Рецессия 1982 в США. Прогноз до 2023 года

- 17 августа 2019, 05:13

- |

До 1982 года до рецессии США хорошо стремительно росла цена на нефть в экономику СССР при генеральном секретаре КПСС Брежневе. В США руководил Рейган, падение цен на нефть примерно с 80 на 40 или с 70 на 35 долларов сыграло для Рейгана положительное влияние, трейдеры в США в рецессию хорошо заработали на росте акций и индексов при нефти 35-40 долларов. Рецессия это не каждый тайм обвал и крэш, но и ралли в акциях и индексах США на много лет к примеру 3-4 года, как 1982-1986 годы. И сейчас рецессия обвалы в США (дек 2018-весна 1982гг) снижение ставок и Рейган снижал ставки, вылиться ростом американских акций еще на три четыре года.

Размышление по поводу инвестиции.

- 01 августа 2019, 20:26

- |

Рассматривал

1. Eврооблигации (в частности рус — 28).

Комиссии брокера

ВТБ - за приобретение еврооблигаций предусмотрены следующие комиссии:

— комиссия брокера — 0,15% от суммы купли и продажи

— комиссия депозитария — 150 руб

— комиссия НРД — 750 руб

Сбер — только квалифицированным инвесторам от 50 тыс баксов по звонку. Комиссии аналогичные.

Открытие — высокие риски, комиссии аналогичные. Вообще Открытие странный брокер в мае кинул кучу клиентов ради 175 руб, сейчас заманивает обратно акциями. С 1 августа ввел акцию кеш бек до 3% за пополнение брокерского счета (правда фантиками). У них там идиоты сидят или правая рука не знает что делает левая?

У меня лично принцип — не идти туда где меня уже пытались наебать. Таким образом Открытие для хранения крупных сумм не рассматриваю. Чисто ИИСы и закуп валюты с выкупом.

( Читать дальше )

Ответ Тимофея Мартынова о простой формуле риска на сделку. Это абсурд?

- 15 июля 2019, 19:14

- |

Если правильно понял Тимофея Мартынова, то он ответил на форуме, что это абсурд: ссылку на его ответ приведу в первом комменте этого поста или в сам пост позже добавлю. Может, в пост тоже что-то ещё добавлю.

Многие люди таблицу умножения плохо помнят. Чего уж тут говорить о простой формуле риска на сделку?

Она не является никаким абсурдом, а реально существует.

«Риск на сделку» = «Размер сделки» умножить на «Риск на акцию».

Всё, что тут непонятного и в чём абсурд?

Смотрел топики на эту тему — такую муть и заумь пишут.

От бестолковости своей пишут или они просто «околорыночники» и специально людям мозги пудрят, чтобы было больше свежей «баранины» на рынке?

Далее для наглядности простой пример.

Если вы этого не знали и интересно, то добавляйте топик в «избранное», т.к. уже завтра вы просто забудете эту простую формулу.

Вверху нажмите на «сохр».

Ваш депозит 100 000 рублей.

( Читать дальше )

План Б. Сбербанк. Заключительная часть.

- 13 июля 2019, 12:04

- |

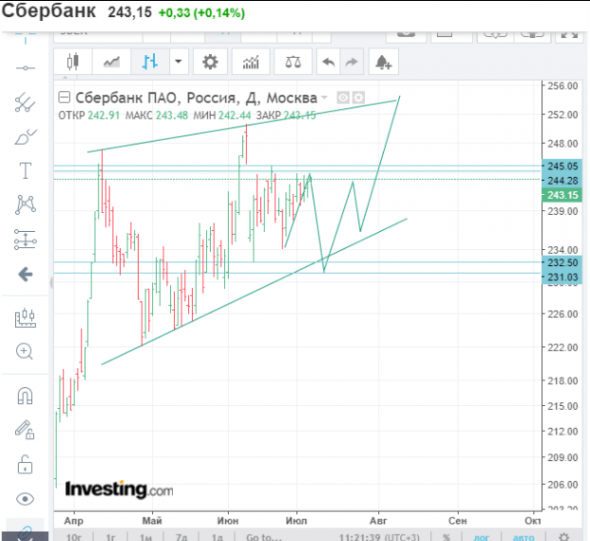

Альтернативный сценарий на данный момент выглядит совсем просто, это пробой треугольника вверх, тогда нас ждёт ещё одна волна роста в зону уровней 245-247 и далее снова вниз, так как треугольник является предпоследней волной в любом движении, поэтому в случае его реализации можно будет перевернуть позицию в лонг с минимальным убытком по стопу, а далее, опять взять шорт, что и планирую сделать, если такая ситуация всё же произойдёт.

Всё в принципе так и произошло. Единственное, что меня таки не постопило, потому что уже изначально было понятно, что Пауэлл не пойдёт против рынка Трампа и его речь в Конгрессе будет воспринята рынками позитивно, иначе он наступит на те же грабли, получит очередных люлей от Трампа и будет вынужден снизить ставку на следующем заседании. Так что в среду утром закрывала шорт по сберу и переворачивалась в лонг на утреннем заливе, об этом писалось в моменте онлайн, есть в моих каментах. Далее, сбербанк пошёл согласно графику из прошлого блога, который приведу ниже, а лонг мной был закрыт в четверг утром и взят шорт, о чём тоже писалось онлайн. Т. о. движение прошедшей недели у меня получилось отработать так 243,15 -242,25 — 244,77 -238,08. Далее, вышла в кэш. В целом, движение идёт согласно ранее данному прогнозу конечной диагонали, (переношу из прошлого блога, там может быть чётче видно, у себя я его случайно удалила)

( Читать дальше )

S&P 500 на исторических хаях... ПО ДЕШЕВИЗНЕ

- 10 июля 2019, 02:02

- |

Продолжение. Предыдущие посты (в которых я оказался прав =):

февраль 2017 — номер раз

январь 2018 — номер два

октябрь 2018 — номер три

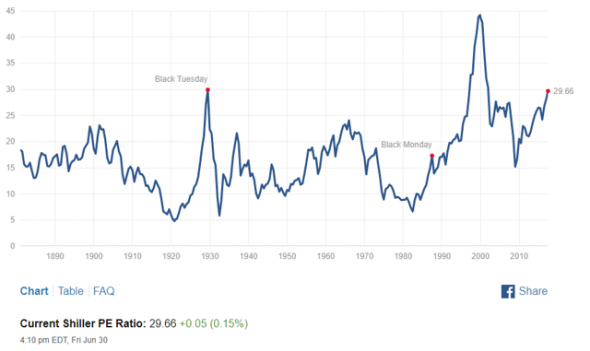

С завидной регулярностью на СЛ появляются посты, хоронящие американский рынок и обещающие ему эпический слив. При этом обоснованием для пугалок часто служит картинка с cyclically adjusted S&P 500 P/E Шиллера:

Никогда не понимал этого идиотизма сравнивать P/E с историческими значениями и делать на этом основании всепропальщеские выводы. В конце концов, обоснованный уровень P/E надо искать не в истории, а сравнивая его с альтернативными классами активов, в которые можно увести деньги из акций, коими обычно выступают американские трежерис. В частности, у трежерис есть yield, и логично сравнивать доходность трежерей с «доходностью» S&P, за коею логично взять E/P — earnings yield, то есть величину, обратную P/E. Почему за «yield» S&P 500 мы берем earnings yield, а например не дивидендную доходность (dividend yield)? Ну потому, что компании выплачивают только часть прибыли в виде дивидендов, остальная же прибыль реинвестируется с хорошей (в среднем) доходностью, равной требуемой доходности на акционерный капитал, и приводит к росту стоимости акций (той самой, которой все так озабочены), поэтому «yield» индекса — это не только деньги, которые вы получаете на руки, но и те, что вкладываются в компанию для ее дальнейшего роста (в отличие от любых облигаций, у которых стоимость номинала расти не может), поэтому именно earnings yield является аналогом «доходности» для equity индексов.

( Читать дальше )

Обвалу быть

- 04 июля 2019, 10:53

- |

Как мозг обманывает нас в трейдинге?

- 28 июня 2019, 10:41

- |

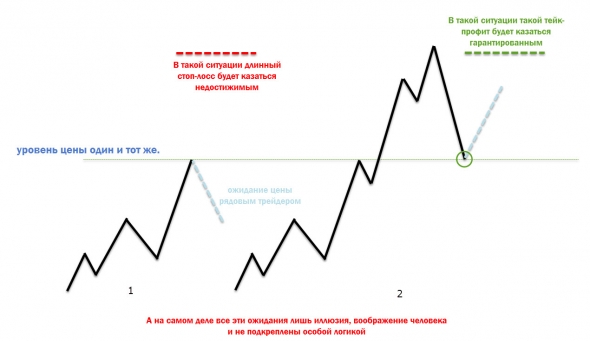

Конечно, ситуация №1 и №2 может развиваться как в соответствии с ожиданиями толпы, так и против них. Но когда ситуация развивается против, толпа будет всегда терять. Человеку тяжело ментально покупать по непривычно высоким ценам. Толпа покупает тогда, когда цена становится более привлекательной относительно тех цен, которые стали привычными.

Многие люди не хотят поступать как правильно. Люди предпочитают поступать как комфортно.

А у 95% людей одинаковые инстинкты и именно в погоне за комфортом люди начинают шортить ситуацию №1 пускай даже без плечей.

Если просто включить генератор случайный чисел и посадить толпу торговать этот график, люди все равно будут верить, что покупка подешевле и продажа подороже даст преимущество. Хотя движение из точки 1 и точки 2 в обе стороны будет совершенно равновероятно.

( Читать дальше )

Отдаю пользуйтесь

- 22 июня 2019, 11:09

- |

Не ожидал такого интереса к системе..

Начало..

smart-lab.ru/blog/545477.php

С программистом сделали индикаторы для 4 и 5 метатрейдера...

Забирайте..

Для 5..

yadi.sk/d/gyDla8WRxe0m5w

для 4..

yadi.sk/d/2rgN1ZGVVlezQQ

Видос по системе..

yadi.sk/i/yL6xQQ_6tRE2eA

Ну как то так… Сразу скажу я не блогер и не пытаюсь разубедить Вас в чём то..

Пользуйтесь на ЗДОРОВЬЕ

17 интересных фактов о жизни лучших трейдеров в мире

- 04 июня 2019, 17:21

- |

Большинство новичков теряют на рынке деньги. Но есть и те, кто не сдается и становится лучшим. На них равняются новички. О них пишут книги. О них поговорим и мы.

Джесси Ливермор, «Медведь с Уолл-стрит»

Один из первых трендовых трейдеров, автор книги «Как торговать акциями», самый известный «медведь» на рынке. Несколько раз поднимал на бирже миллионное состояние, но затем терял его.

Факт 1. В 15 лет заработал свою первую $1000 на ставках в букмекерских конторах. Сегодня это было бы примерно $20 000. Родители хотели сделать из сына фермера, но вряд ли продолжали настаивать на своем после такого заработка.

Факт 2. Джесси заработал состояние, когда все его теряли. Крах 1907 г. принес ему $3 млн. Кризис 1929 — $100 млн. Увы, позже потерял все.

Факт 3. Джесси бросил первую супругу после очередного банкротства, потому что та отказалась закладывать драгоценности ради новых сделок на бирже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал