Избранное трейдера SergP

Windows 10, Python, Anaconda, Miniconda (топик для питоноводов).

- 28 июня 2021, 23:13

- |

Уже несколько лет использую Python для всех задач анализа данных и моделирования торговых систем. До того использовал разное — Excel, MathLab, SciLab, R. Python, имхо, оказался наиболее удобным и быстрым инструментом для решения всех околорыночных задач.

В свое время долго выбирал среду под Python, и, в конце концов остановился на Anaconda. Это самое оно для начинающих — все сразу сконфигурировано и готово к употреблению, уже сразу в базе ~700 пакетов, и не надо заморачиваться с их установкой. Кроме того, уже готовы к употреблению несколько сред разработки, я пользуюсь только одной — Spyder — не то, чтобы другие хуже, просто потребности не возникало.

В общем, для тех, кто только начинает работать с Python или не хочет заморачиваться с пакетами и средами, Anaconda — самое оно.

Однако, есть и недостатки. Очень большой объем на диске, долго ставится. Все 700 пакетов вам никогда не понадобятся, и по любому, позднее какие-то пакеты вам все равно придется устанавливать самостоятельно. Множество сред разработки тоже никогда не понадобятся, однако, чтобы получить общее представление о том, что есть под Python, для начальных этапов не вредно.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 20 )

Почему ETF, а не акции?

- 16 июня 2021, 11:28

- |

Пять почему я покупаю ETF, а не отдельные акции. И что такое, эти етф.

1. Будущее неизвестно. Я не знаю, какая компания станет новым Apple или Amazon. Но как только она заблистает на небосклоне, то тут же попадет в VT ETF или нечто подобное.

2. Я не могу уследить за 2 000 крупнейшими компаниями в мире, чтобы выбрать сотню себе в портфель, а потом их регулярно мониторить и ребалансировать. Vanguard или Black Rock может.

3. Диверсификация. Шансы на выживание рыбки в стае выше, чем вне её. Покупая ETF, я получаю экспозицию на тысячи компаний по всему миру. Обанкротится десяток-другой – ничего страшного!

4. Покупка отдельных акций – это дорого. У меня не хватит денег, чтобы купить их в соответствии с их весами в мировых индексах. А затем платить комиссии и налоги за покупку и продажу при ребалансировке.

5. А еще существуют облигации, недвижимость, сырье…

Узнать об ETF:

👉 Больше моих постов здесь.

Нужны советы по формализации алгоритмов

- 16 июня 2021, 10:44

- |

На старости лет, решил упростить себе жизнь на бирже с помощью скриптов на QLUA под QUIK. Пока скрипты были простые — все шло хорошо.

Однако, все течёт, все меняется и простыми скриптами зарабатывать как раньше не получается.

Попробовал реализовать торговую идею чуть посложнее и не смог довести дело до конца потому, что запутался в алгоритме работы программы.

То есть, пока алгоритм помещался в голове — все было славно, но как только скрипт начал превращаться в программу из нескольких модулей — начались проблемы. То забуду для чего писал какой-то кусок кода, то утону в дебрях оптимизации...

Попробовал начертить на бумажке блок-схему работы программы, но когда вышел за пределы формата А1 — понял, что этот путь мне не годится. Понимаю, что я морально устарел и, возможно существуют другие подходы к алгоритмизации решения задачек.

( Читать дальше )

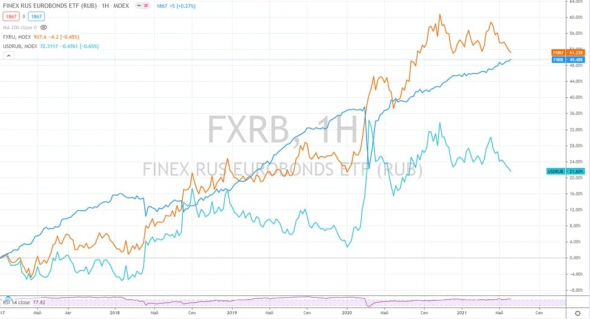

FXRU или FXRB

- 12 июня 2021, 20:12

- |

Итак, оба этих фонда представляют индекс на еврооблигаций российских компаний, которые торгуются в долларах и в евро. Среди эмитентов еврооблигаций только крупные компании, такие, как Газпром, Лукойл, ГМК Норникель, МКБ, Фосагро и прочие.

Еврооблигации выбираются таким образом, чтобы средний срок до погашения всего портфеля не превышал 3 лет. Это значит, что сюда могут входить облигации с погашением через год, через два, три или четыре года. Грубо говоря, если в портфеле 2 облигации в равных долях, у одной погашение через год, а у второй через 4 года, то средний срок до погашения по портфелю будет равен (1+4) / 2 = 2,5 года.

Для простоты рассмотрим оба фонда и основные факторы, которые будут влиять на доходность в рублях.

FXRU

Здесь все более-менее понятно. Доходность данного фонда будет складывать из следующих параметров:

( Читать дальше )

Большой и легкий заработок на основе теории вероятности

- 21 мая 2021, 22:42

- |

Хочу поделиться торговой системой, которая способна давать по 5% в месяц и при этом, не требует ни знаний, ни большого депозита. Решил отдельно выделить эту тему. Знакомые опционщики сказали, что 20% риска потерять депозит- это риски практически любого бизнеса и значит, что данный подход может рекомендовать всем.

Суть стратегии в том, что мы начинаем заниматься страховым бизнесом в интернет.

У нас 80% вероятности быть в плюсе, а если депозит сгорает, то обычно реализуют свое имущество, чтобы продолжить этот бизнес.

Приведу жизненный пример: есть у вас овощной магазин. Вы всю жизнь торгуете овощами и фруктами. Случился кризис или грызуны товар испортили. Вы теряете полностью бизнес. Чтобы восстановить все- вы продаете дорогую машину и дом, ибо понимаете, что ваш бизнес в итоге все вам восстановит. Так и тут. Мы начинаем с депозитом 7500 рублей продавать спреды на сбербанк. Начнем с того, что мы уже заработали за 2 месяца таким образом 12%. И это нормально.

В теме, которая указана есть куча стратегий и боюсь, что там затеряется этот агрессивный способ. Хотя, если тут риски такие же, как и в любом бизнесе, как выяснилось только сейчас, то почему бы и новичков с этой темой не познакомить.

Торговля ведется с 24.3.21-го, с депозитом 7500 рублей.

Прибыль 1412 рублей.

На данный момент у нас открыта такая позиция:

Продаем пут 30000 по 271 и покупаем пут 29000 по 41 рублей.

Мы каждую неделю смотрим на цену фьючерса для открытия нашего спреда. Цена фьючерса была 30209 рублей на 19 мая 2021 года.

Поэтому мы купили пут 29000 и продали пут 30000.

Как видите, между купленным и проданным- 1000 рублей разницы. И мои расчеты связаны именно с этой разницей.

Если у вас нет 51000 рублей (на 22.5.21-ое требовалась именно эта сумма), чтобы делать спред на опционах на фьючерс РТС, то придется немного времени тратить на то, чтобы при торговле недельными опционами, торговаться при покупки и продаже опционов. Но хорошо, что на недельном сроке это не занимает много времени.

Запоминаем, что вначале, при открытии спреда в начале недели, надо купить дальний (29000), а лишь потом продать ближний (30000) к цене фьючерса пут. А при закрытии этого спреда- надо сначала выкупить то, что продали (30000), а только потом продать то, что купили до этого (29000)...

СМОТРИТЕ ВИДЕО НИЖЕ- ТАМ ВСЕ ПОНЯТНЕЕ.

Фьючерс- это 100 акций сбербанка.

Пут опцион- это страховка от падения цены фьючерса сбербанка.

Страхуем цену фьючерса так, чтобы продаваемый пут был наравне или ниже цены фьючерса. Пример, цена фьючерса была 30209 и мы продали пут 30000 и купили пут 29000

ПРИНЕСИТЕ В ЭТУ СТРАТЕГИЮ СТОЛЬКО, СКОЛЬКО НЕ ЖАЛКО ПОТЕРЯТЬ, НО С МЫСЛЬЮ, ЧТО НАВРЯД ЛИ ПОТЕРЯЕТЕ, ПРИ ТАКОЙ ВЫСОКОЙ ВЕРОЯТНОСТИ СОХРАНИТЬ И ПРЕУМНОЖИТЬ.

Аппетиты Левиафана растут и требуют введения мирового налога

- 21 мая 2021, 17:27

- |

Минфин США предложил ввести глобальную нижнюю планку налога на прибыль корпораций, что целиком согласуется с экономической логикой и современными реалиями.

Эта история лишний раз подчеркивает пользу экономической теории для понимания не только хозяйственной жизни, но и политики. Теория предсказывает, что в случае олигополии – рынка с небольшим количеством продавцов – возможны две основные тенденции, ценовая война или сговор. В первом случае продавцы устанавливают конкурентные цены, оставаясь без прибыли. Во втором же случае они действуют сообща, превращаясь в монополию. Первый случай максимально хорош для потребителей и максимально плох для продавцов, а со втором случаем все наоборот.

Теперь вопрос: в чьих интересах действует государство как продавец, в интересах потребителей или своих собственных?

Само собой, любая идеология объявляет обслуживаемое ею государство народным, но такого рода декларации соотносятся с реальностью примерно так же, как мифология с научной картиной мира. Как и в случае с естественными науками, если мы хотим получить научную картину общества, обращаться нужно к наукам об обществе и экономике, в частности. А экономика смотрит на государство как на фирму, которая поставляет обществу правопорядок и прочие блага в обмен на налоги и которая, при прочих равных, заинтересована в наращивании выручки.

( Читать дальше )

Упрощенный порядок получения вычетов по НДФЛ

- 20 мая 2021, 05:00

- |

С 21 мая 2021 года вступают в силу изменения законодательства, предусматривающие возможность получения гражданами вычетов по НДФЛ за предыдущий налоговый период в сокращенные сроки без необходимости направления в налоговые органы декларации 3-НДФЛ и подтверждающих документов.

Указанные новшества введены Федеральным законом от 20.04.2021 № 100-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

Необходимую информацию налоговые органы будут получать от участников информационного взаимодействия – налоговых агентов (банков), которые смогут подключиться к такому обмену после вступления в силу соответствующих изменений законодательства (с 21 мая 2021 года).

В упрощенном порядке можно получить следующие налоговые вычеты по НДФЛ:

- инвестиционные налоговые вычеты (пп. 2 и 3 п. 1 ст. 219.1 НК РФ);

- имущественные налоговые вычеты в сумме фактически произведенных расходов на приобретение объектов недвижимого имущества и по уплате процентов по ипотеке (пп. 3 и 4 п. 1 ст. 220 НК РФ).

( Читать дальше )

В нашем полку облигационных ETF прибыло

- 19 мая 2021, 11:41

- |

Встречаем FXTP – фонд долларовых облигаций с защитой от долларовой инфляции.

⠀

Для защиты от обесценения рубля многие российские инвесторы предпочитают хранить сбережения в долларах. Но доллар тоже теряет покупательную способность из-за инфляции: на ту же самую сумму через год удастся купить меньше товаров или услуг. Для решения этой проблемы можно использовать TIPS (Treasury Inflation-Protected Securities).

⠀

TIPS — это особый тип долларовых облигаций, выпускаемых Федеральным казначейством США. В отличие от классических облигаций, номинал облигаций TIPS индексируется с учетом инфляции. То есть чем выше инфляция в США — тем больше номинал облигации, тем больше купонного дохода вы по ней получаете (а последние новости как раз говорят о рекордных размерах инфляции за 40 лет).

⠀

Теперь можно дополнить защитную часть портфеля облигациями TIPS, вложившись в FXTP — долларовый ETF от FinEx. Причем сделать это с минимальными затратами: общий уровень расходов всего 0,25%

.

.( Читать дальше )

Новый ETF на Мосбирже!

- 19 мая 2021, 11:21

- |

Привет, смартлабовцы!

Встречайте новый ETF компании FinEx на Мосбирже!

Название: FinEx US TIPS UCITS ETF

Что делает: Следует за индексом Solactive US 5-20 Year Treasury Inflation-Linked Bond Index. В его составе – казначейские облигации США с защитой от инфляции (TIPS).

Тикер: FXTP

Валюты торгов: ₽, $

Подробности – по ссылке в первом комментарии.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал