Избранное трейдера ГС

Курс евро и релоканты, которые сдают квартиры в Москве.

- 14 августа 2023, 20:35

- |

Многие проживающие за границей арендодатели обеспокоены резким ростом курса евро. Особенно, если они зависят от этих денег. Некоторые решили повысить цену на аренду квартир, которые сдают в столице. Нюанс в том, что рынок недвижки давно отвязался от курсов валют. Тем более, в аренде. Стоимость аренды зависит от зарплат, количества интересантов, сезона, наличия конкурирующих предложений итд.

Вчера на просмотр приходила пара, которая снимает двушку на Бабушкинской за 50тыс. Внезапно собственница подняла цену до 65тыс. Евро же выросло и ей не хватает. Найдет ли она новый жильцов за 65тыс? Не факт. Но приличных, интеллигентных нанимателей, которые там прожили 2 года она точно потеряет" Больше информации в моем телеграмм канале:

t.me/mosstart/128

- комментировать

- ★1

- Комментарии ( 39 )

ФРС РАЗДАЁТ ДЕНЬГИ.

- 18 марта 2023, 07:59

- |

#ФРС

#БАЛАНС

#НАКАЧКА

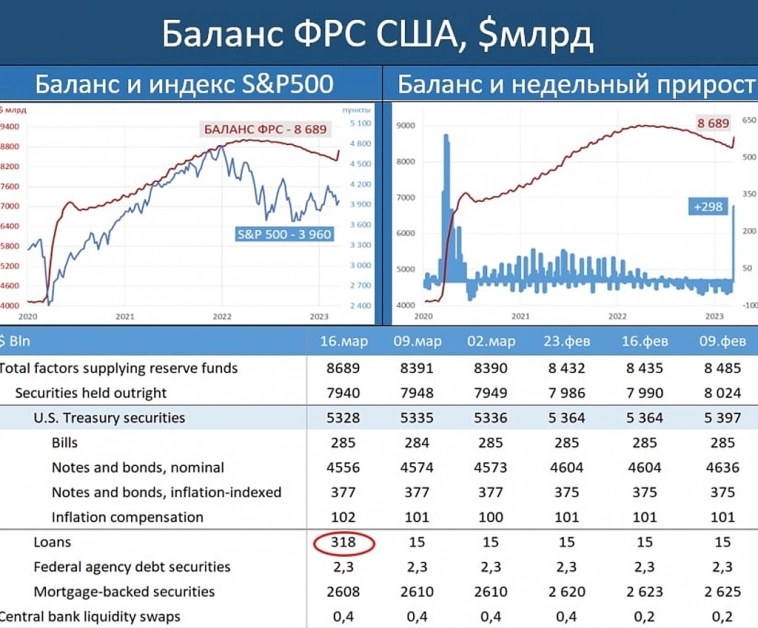

Баланс ФРС за последнюю неделю резко взлетел на +$298 млрд. vs +$1 млрд. неделей ранее.

ИТОГО на балансе $8.689 трлн.

С максимумов ($9.015 трлн) баланс снизился на $326 млрд. – половина предыдущего многомесячного сокращения разом нивелирована!

Федрезерв раздаёт деньги!

В рамках новой программы BTFP (Bank Term Funding Program), а также через Discount Window на прошлой неделе регулятор предоставил банкам $303 млрд.

ГЛАВНОЕ ДЛЯ ФРС (ЕЦБ, ЦБ Швейцарии) — недопустить паники, поэтому существенно снизить баланс не получится.

( Читать дальше )

ФРС: качнули на $300 млрд

- 17 марта 2023, 09:22

- |

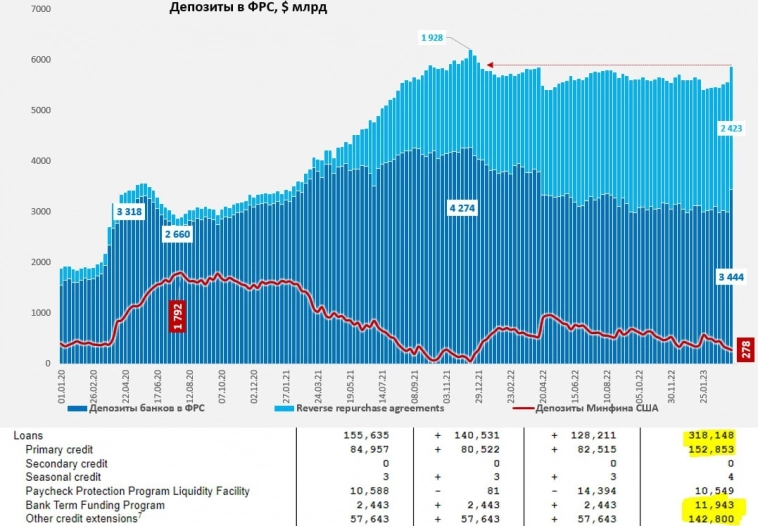

Новая программа Bank Term Funding Program (BTFP) зашла ударно, за неделю банки взяли в ФРС «кэша» на $303 млрд❗️, портфель ценных бумаг ФРС подсократила на $8 млрд, но на фоне раздачи программа QT, конечно потерялась.

Около половины банки взяли через Discount window, около половины BTFP. JPMorgan ожидает, что в ФРС занесут (по номиналу) бумаг на $2 трлн, что в общем-то совсем не исключено. Отдаешь в ФРС бумаги по номиналу, которые торгуются на 10-20-30% ниже номинала, получаешь под 4.3-4.5% кэш на год – дальше дело фантазии и смелости. И баланс расчистил и профит… так что посмотрим как оно будет продолжаться. Есть правда нюанс, ФРС берет только бумаги, купленные до 12 марта, сильно пирамидить не получится, но и без этого есть где разгуляться.

Минфин тоже добавил, но немного на фоне ФРС – всего $34 млрд сокращение депозитов, на счетах у него осталось еще $278 млрд на счетах в ФРС. Йеллен сказала – налогоплательщики платить ничего не будут и занесла во FDIC $40 млрд, еще $25 млрд – это взнос на гарантии ФРС по BTFP.

( Читать дальше )

Сделки TATARINа на ЛЧИ 2021

- 06 января 2023, 15:37

- |

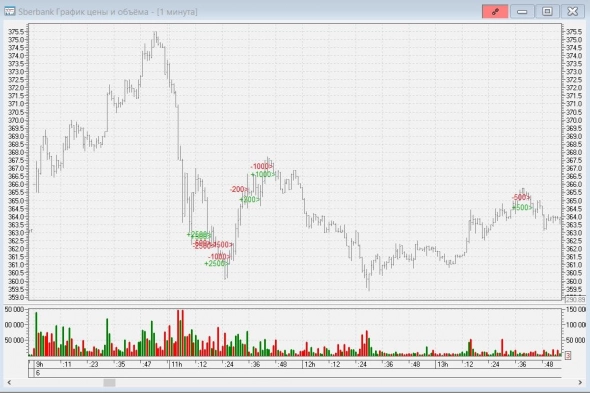

Картинки с разноской некоторых сделок:

( Читать дальше )

Первый шаг программиста в трейдинге

- 04 января 2023, 01:48

- |

С чего тебе начать?

Добрый совет:

Начни с 30 скриншотов мест на графике, в которых цена начинает и заканчивает заметное движение вверх или вниз. На каждом скриншоте выдели некоторую область до начала движения и после него. Попробуй найти закономерности (повторяемость) динамики цены в этих областях. Разглядывая график, задавай себе вопросы — почему здесь началось движение и почему тут остановилось?

Если сможешь найти закономерности, то дальше будет второй шаг — тестирование. Уверен, ты, как программист, разберешься с этим самостоятельно. Там нет ничего сложного.

Будут вопросы — пиши в комментах. Чем смогу, помогу))

Сводные результаты ЛЧИ 2022

- 16 декабря 2022, 16:26

- |

Соревнование трейдеров-эксгибиционистов закончилось. Все, кто хотел постоять без штанов, показывая публике свою эквити, удовлетворенно улыбаются. Теперь мы можем спокойно собрать и внимательно изучить статистику, как делали это 7 предыдущих лет. Поехали!

Главный результат в номинации «Лучший частный инвестор» выглядит так:

3000+ человек 3 месяца давили кнопки и слили 66 млн. руб. Молодцы! Так держать! Едем дальше.

Количество игроков, сгруппированных по доходностям (от -50% до +50%):

( Читать дальше )

В очередь за рублем

- 08 октября 2016, 19:08

- |

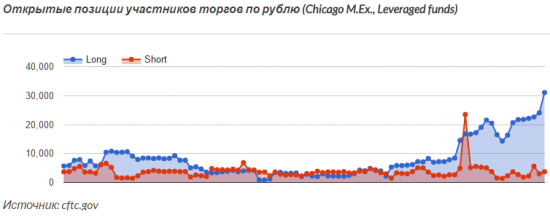

Безоговорочная вера в нашу национальную валюту подтверждается еще и тем, что фонды практически не открывают коротких позиций. Разница между «лонгами» и «шортами» уже более 27 тыс. контрактов, что на 6 тыс. больше, чем неделей ранее.

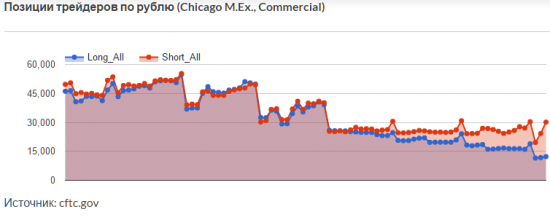

Однако есть такие, кто предпочитает перестраховаться и зафиксировать текущий курс. Коммерческие участники биржи все больше продают рубль по текущим ценам, таким образом, спред между длинными и короткими позициями находится на историческом максимуме.

( Читать дальше )

Почему на бирже невозможно зарабатывать постоянно.

- 18 марта 2015, 15:23

- |

Один известный трейдер опционами даже сказал однажды, что на самом деле все эти позы-дозы фигня и реально заработать на опционах можно только встав в правильную сторону направленно на хорошее движение и получить х5 или даже х10 к депозиту.

Я бы добавил что после этого надо выводить бобло и не ходить на биржу около года, а то и совсем.

Всё дело в толстых хвостах: ведь чтобы зарабатывать стабильно трейдер должен торговать как бы в канале гауссова распределения, но на самом деле реальное распределение всегда содержит толстые хвосты чёрных лебедей, которые по весу больше суммы гауссовых движений.

Встаёт дилемма: или постоянно терять и ждать лебедя или постоянно зарабатывать по чуть чуть и однажды потерять всё заработанное.

( Читать дальше )

Нефть и индекс РТС: мифы и реальность

- 04 марта 2015, 14:56

- |

В последние полгода вновь пошла «волна» разговоров о сильной зависимости российской экономики от цен на нефть. Безусловно, такая зависимость есть, но 100%-на ли она? Сделаем, в общем, логичное предположение, что месячный график фондового индекса отражает ситуацию в экономике, по крайней мере, ее формальные официальные показатели и с некоторым временным лагом. Что получим?

Итак, первый период от победы Ельцина на непростых выборах 1996-го года до девальвации.

Что мы видим в части этой зависимости? Только то, что в условиях

— относительно низких, но стабильных ценах на нефть с конца 1997-го;

— «коридорного» курса рубля;

ситуация ухудшалась и ухудшалась («цены все привлекательнее и привлекательнее» © А. Гальперин).

Совсем другая картина наблюдается после девальвации

( Читать дальше )

Что такое фондовая биржа?

- 11 сентября 2014, 15:08

- |

Фондовая биржа — это площадка для взаимодействия покупателей и продавцов акци, облигаций, а также их производных: фьючерсов и опционов.

Как торговать акциями прямо на бирже?

Что, казалось бы, проще, чем торговать на бирже акциями? Но ключевые роли здесь давно расписаны. На нью-йоркской фондовой бирже (Nyse) работают 443 специалиста, обеспечивающих ликвидность по акциям двух тысяч восьмисот компаний.

Помимо специалистов, на бирже можно встретить журналистов, менеджеров по продажам, руководство крупных компаний. Как правило, все они, а вернее их компании, так или иначе, оплатили место под Солнцем.

Место на нью-йоркской фондовой бирже можно арендовать. Для этого достаточно заплатить 12 тысяч долларов. Это только за присутствие на бирже, без учёта оборудования. Если арендовать на несколько лет, освобождаетесь от части накладных расходов, на которые уходит ещё около тысячи долларов.

При аренде места на Nyse всё равно работать через специалиста. Непрофессионалов на бирже не любят и стараются не пускать. Конечно, там довольно много обслуги. Но под предлогом борьбы с терроризмом вход строго по пропускам. Даже журналисты стараются никого не отвлекать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал