Избранное трейдера Replikant_mih

Более 12 лет ставлю цели на год: рассказываю, как и почему этот процесс работает у меня

- 05 января 2023, 11:50

- |

Эту статью я написал ровно два года назад (а еще парой лет раньше, в 2018-м, был тред в Твиттере) – тогда я работал на не очень любимой работе с зашкаливающим уровнем стресса, а параллельно пытался вести блог и спасать свою кукуху совместно с психотерапевтом. С тех пор я кардинально сменил сферу профессиональной деятельности с консалтинга на близкие мне инвестиции, переехал с женой и собакой в другую страну (мы оказались на Кипре еще в середине 2021-го), нарастил количество подписчиков блога примерно в 8 раз, отрастил хаер в стиле Лебовского, перестал посещать кукухопевта, и успешно уменьшил свои доходы почти на треть (что? да!).

( Читать дальше )

- комментировать

- 5.3К | ★27

- Комментарии ( 45 )

Interactive Brokers. Полный гайд на декабрь 2022г.

- 18 декабря 2022, 10:40

- |

Зачем Interactive Brokers (IB) трейдерам? Большой выбор инструментов. Огромная ликвидность. Низкие комиссии. Дешевая маржиналка.

Зачем IB инвесторам? Доступ к самым лучшим etf, REITS, бондам, акциям и прочему. Низкие комиссии по некоторым из них, например по etf от Vangard (в разы меньше, чем по некоторым отечественным аналогам).

Зачем IB бизнесменам? Диверсификация страновых рисков.

На данный момент IB открывает счета резидентам РФ.

Сейчас IB принимает без проблем от резидентов РФ (доллары, евро, юани итд, кроме рубля).

Ограничения.

Для резидентов РФ не показываются рыночные данные по биржам Америки, нет возможности покупать некоторые акции ЕС. Также для всех нерезидентов США с 1 января 2023 года вводят налог 10% при продаже PTP (Publicly Traded Partnerships) — это узкая ниша активов.

( Читать дальше )

Вопросы по налоговому резидентству по ндфл.

- 29 ноября 2022, 20:26

- |

При нахождении 183 дня на территории РФ платится 13%, а меньше 183 дней 30%, как нерезидентам.

Вопрос. Если при этом приобретается резидентство другой страны, налоги ндфл с биржевой торговли по-прежнему платятся 30% или же по ставке другой страны, резидентство которой приобретаешь находясь свыше 183 дней по ставке этой страны?

Как оно взаимоработает?

Я читал, что платится 30%, но это если ты просто нерезидент россии, но, я так понял, и не резидент любой другой страны.А если ты взял другое налоговое резидентство, тогда как?

Как всегда никто не напишет, но все же.

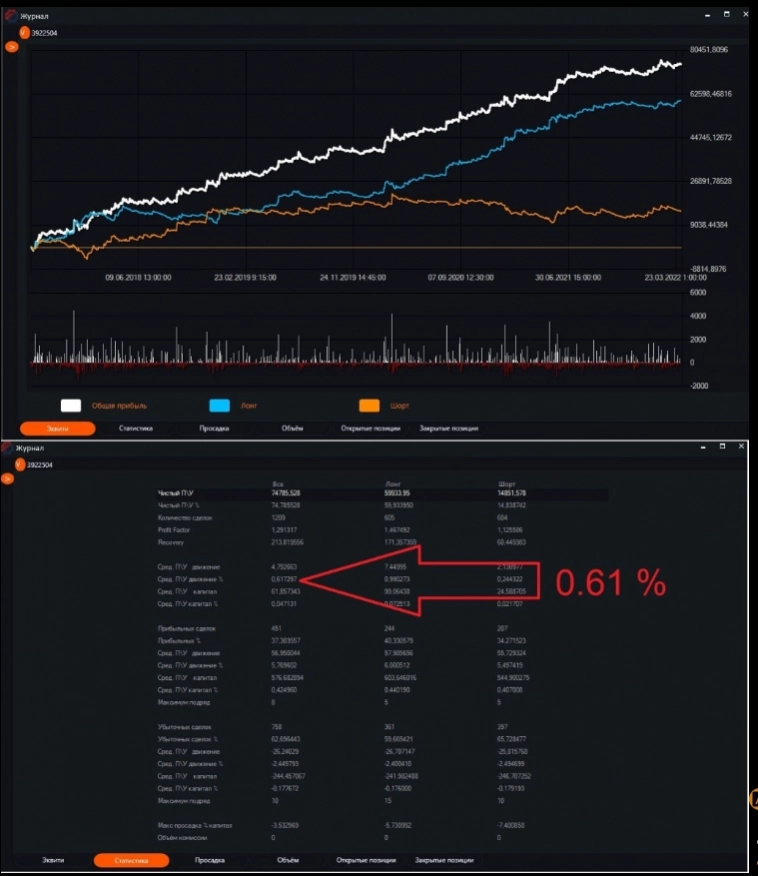

Прибыльные стратегии работающие в 2022 году. В избранное #1

- 27 октября 2022, 12:38

- |

Сборник стратегий состоящий из 11 трендовых роботов которые я сам торгую на Крипте прямо сейчас.

За 2022 год: + 50% прибыли в реале.

Максимальная просадка в районе 15%. Происходит прямо сейчас, на 4вёртом месяце боковика.

В видео и статьях ниже Вы найдёте:

1) Логика работы робота.

2) Индикатор на котором робот написан.

3) Результаты тестирования робота в виде: Инструмент для тестов, график эквити

1 ZZ Channel smart-lab.ru/blog/795395.php

2 Карта стратегий здорового алготрейдера smart-lab.ru/blog/796883.php

3 Revers Adaptive Price Channel smart-lab.ru/blog/797301.php

4 Parabolic Envelop smart-lab.ru/blog/797708.php

5 Parabolic Bollinger smart-lab.ru/blog/801691.php

6 Parabolic SAR smart-lab.ru/blog/802737.php

7 Break Linear Regression. smart-lab.ru/blog/813059.php

8 Линейнай регрессия 2. Модификации smart-lab.ru/blog/813690.php

9 Break ATR. smart-lab.ru/blog/814655.php

10 Impulse SMA LR smart-lab.ru/blog/817127.php

11 Impulse HMA smart-lab.ru/blog/818538.php

12 Impulse Two Sma smart-lab.ru/blog/819763.php

13 охоться за слабым игроком smart-lab.ru/blog/839564.php

( Читать дальше )

О практической пользе transformer для торговли на бирже

- 15 февраля 2022, 10:48

- |

Введение

Многие datascientists, желающие использовать ML на финансовых рынках, прочитали толстые книжки об инвестировании, может даже создавали модели с учетом прочитанного. И наверняка знают как правильно оценить полученные модели с точки зрения ML. Разобраться с этим необходимо, чтобы не было мучительно больно, когда прекрасная модель на бумаге, превращается в генератор убытков при практическом использовании. Однако оценка эффективности модели ML на бирже, довольно специфическая область, тонкости которой раскрываются только когда вы погружаетесь в процесс. Под процессом я понимаю трейдинг с частотой совершения сделок гораздо чаще «пара сделок в месяц, в течении полугода». Существует множество подводных камней, о наличии которых вы даже не подозреваете, пока смотрите на трейдинг извне. Я попробую вольно изложить свои мысли на данную тему, я покажу метрики, условно разбив их на 3 группы и обьясню их смысл, покажу свои любимые и о чем нужно подумать, если вы хотите практически использовать модели, а не повесить их на стеночку в красивой рамочке. Представлю метрики в табличном и графическом виде, показав их взаимосвязь. Сравню показатели моделей в виде «какую модель выбираю я» и «что выбираете вы» и кто тут больше ошибается. Для любителей кодов, приведу реализацию всего подсчитанного, так что можно сразу применить прочитанное для оценки своих моделей. Я не буду тут говорить о борьбе с переобучением или регуляризации или стратегиях кросвалидации — оставлю это на потом. Здесь мы начинаем со списка уже спрогнозированных сделок, с помощью transformer о которой я писал в прошлой статье. Поэтому данный текст будет его логическим продолжением, где я оценю модель с точки зрения ее практического использования.

( Читать дальше )

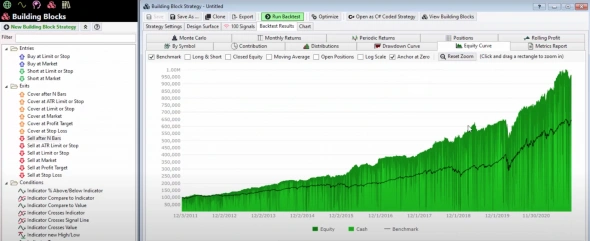

Коннектор к Quik через Wealth Lab 7.0

- 19 ноября 2021, 16:33

- |

Друзья, насколько вы все знаете, для back test существовала отличная программа для алготорговли WealthLab 6.

Я пользовался ей ещё 8-10 лет назад. Она поражала своей простотой и удобством. Её использовали все алго тестеры в «кулуарах».

К сожалению нормальной адаптации между Quik и Wealth Lab никогда не было. Либо она очень плохо поддерживалась, либо чего — то не хватало и т.д. Также на тот момент Quik выдавал данные только через DDE.

Поэтому, я, как и многие другие, тестировал бота в WLD, а потом шёл переписывать его на какой — то другой платформе. На тот момент я писал на S#. Переписка обычных timeFrame стратегий на S# не очень благородное дело, потому что S# — это библиотека больше для реализации сложных ботов, ибо 30% кодинга это алгоритм, а 70% — это создания самого .NET проекта. (windows exe приложения) S# больше подходит для реализации нестандартных ботов.

Прошло время и много моментов поменялось.

Во-первых, вышла новая версия WLD 7.0 и её можно оплачивать ежемесячно, она стоит всего 40$ в месяц.

( Читать дальше )

Завершающий этап оценки привлекательности покупки акций! От возможных цен к доходностям!

- 19 февраля 2021, 11:59

- |

Этот пост — последняя часть из цикла постов посвященных механистической оценке привлекательности инвестиций на основе фундаментальных показателей.

[1] Начало здесь: "Фундаментальный анализ тоже поддается автоматизации и вероятностному прогнозированию"

[2] Продолжение: "От прогноза фин показателей компании к прогнозам возможных цен на бирже"

Итак, вот я и добрался до последней стадии оценки. Как вы понимаете, все те графики, которые я строил и приводил в постах, нужны только для визуализации и более наглядного представления. А еще для написания красивых отчетов по исследованию эмитента и для публичного распространения. Конечно, во многих случаях мне их строить не надо. Вместо этого хотелось бы получить итоговые цифры на основании которых, я бы принял решение — стоит ли овчинка выделки или нет в текущей момент времени.

Но давайте вкратце вспомним, основные промежуточные результаты, которые я получил в первых двух постах. Здесь немного уточню, чтобы расчеты были более корректны. Сама отчетность за 2014 год была составлена 23 марта 2015. Я, конечно, уже не помню, когда она была опубликована, поэтому буду считать что я смог ее посмотреть 31 марта 2015 и провести все те расчеты, которые я демонстрировал в предыдущих постах.

( Читать дальше )

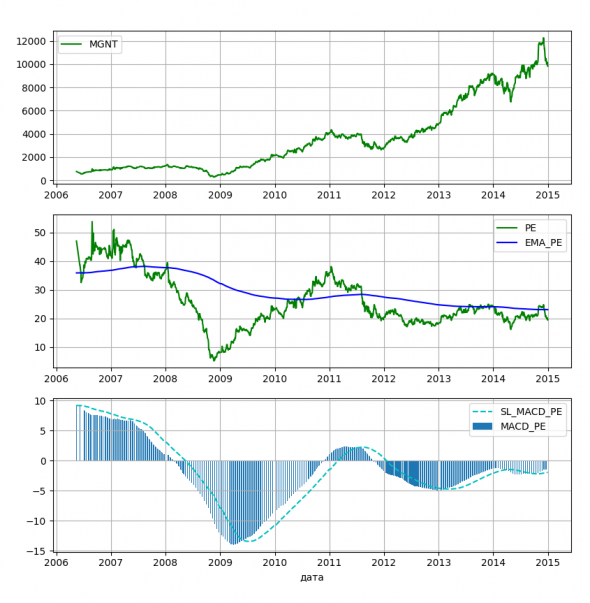

От прогноза фин показателей компании к прогнозам возможных цен на бирже

- 16 февраля 2021, 13:18

- |

Продолжение статьи "Фундаментальный анализ тоже поддается автоматизации и вероятностному прогнозированию" и не только...

Теперь поговорим немного о мультипликаторах и их использовании в прогнозировании. Нужно понимать, что когда от статей отчетности мы переходим к ценовым мультипликаторам, мы ступаем на очень зыбкую почву. Частично о ловушках того же популярного мультипликатора P/E я уже писал в своем посте: "Дорого или дешево стоят акции на Московской Бирже? И ловушка показателя P/E!", поэтому трактовать моделирование нужно с осторожностью и немалой долей здравого смысла.

Вернусь к примеру по акциям ПАО МАГНИТ.

Мастодонты фондового рынка, такие как Грэм, хорошо понимая недостатки этого показателя советовали при его расчете и принятии решения использовать для среднюю прибыль за 5, 7 или 10 лет, позже Роберт Шиллер выбрал в качестве знаменателя 10-летнюю среднюю прибыль с поправкой на инфляцию. Если огрубить идею инвестиций на основании коэффициента P/E, то можно было бы вывести следующее простое правило:

( Читать дальше )

Методичка ABC of stock trading от легенды Blastarr_no_1

- 03 февраля 2021, 13:00

- |

Этот человек тогда накатал методичку торговли которую назвал ABC of stock trading. Сейчас ее сложно где-либо найти кроме смартлаба. Из тех, кто сейчас на рынке, мало кто помнит такие далекие времена, поэтому я решил на всякий случай напомнить, вдруг вас заинтересует.

Итак, Методичка ABC от blastarr_no_1 «Основные принципы спекуляции» в 5 частях:

smart-lab.ru/blog/250818.php

smart-lab.ru/blog/250820.php

smart-lab.ru/blog/250824.php

smart-lab.ru/blog/250827.php

smart-lab.ru/blog/250831.php

Чтобы не просрать этот пост, добавляйте его в избранное❤️

- комментировать

- 14.6К |

- Комментарии ( 47 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал