Избранное трейдера Remi

Импортозамещение. Август 2016.

- 09 сентября 2016, 21:11

- |

Снова заметил на этой недели наплыв новых аккаунтов которым от силы 1-2 недели с соответствующими топиками на тему " Как жить дальше?"

Вам там по осени денег накинули что ли?

Всего с июня 2015 года, по данным сайта «Сделано у нас», в России

реализованы более 499 проектов импортозамещения!

Июнь 2015 года — 23 проекта.

Июль 2015 года — 18 проектов.

Август 2015 года — 24 проекта

Сентябрь 2015 года — 33 проекта.

Октябрь 2015 года — 35 проектов.

Ноябрь 2015 года — 38 проектов.

Декабрь 2015 года — 28 проектов.

Январь 2016 года — 29 проектов

Февраль 2016 года — 22 проекта.

Март 2016 года — 37 проектов.

Апрель 2016 года — 23 проекта.

Май 2016 года — 40 проектов.

Июнь 2016 года — 44 проекта.

Июль 2016 года — 52 проекта.

Август 2016 года — 53 проекта:

1. Российская компания Spirit выходит на рынок с новым продуктом «Видеомост».

2. Год на всём Российском.

3. Линия по производству строительных паст запущена на заводе «Сен-Гобен» в подмосковном Егорьевске.

4. Импортозамещение в области коммунального водоснабжения.

5. «Томскнефтехим» завершил модернизацию производства полимеров.

( Читать дальше )

- комментировать

- 36 | ★5

- Комментарии ( 76 )

Гении распила!!!

- 09 сентября 2016, 20:51

- |

Ролик №1 (Завод с лампочками обанкротился, планшеты в школах так и не появились)

( Читать дальше )

Японская мудрость

- 09 сентября 2016, 12:45

- |

Понравилось.

В Японии, в одном поселке недалеко от столицы жил старый мудрый самурай. Однажды, когда он вел занятия со своими учениками, к нему подошел молодой боец, известный своей грубостью и жестокостью. Его любимым приемом была провокация: он выводил противника из себя и, ослепленный яростью, тот принимал его вызов, совершал ошибку за ошибкой и в результате проигрывал бой.

Молодой боец начал оскорблять старика: он бросал в него камни, плевался и ругался последними словами. Но старик оставался невозмутимым и продолжал занятия. В конце дня раздраженный и уставший молодой боец убрался восвояси.

Ученики, удивленные тем, что старик вынес столько оскорблений, спросили его:

— Почему вы не вызвали его на бой? Неужели испугались поражения?

Старый самурай ответил:

— Если кто-то подойдет к вам с подарком и вы не примете его, кому будет принадлежать подарок?

— Своему прежнему хозяину, – ответил один из учеников.

— Тоже самое касается зависти, ненависти и ругательств. До тех пор, пока ты не примешь их, они принадлежат тому, кто их принес.

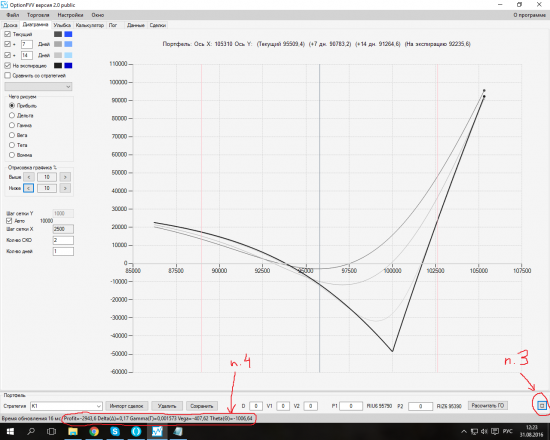

Анализатор опционных позиций. OptionFVV. Версия 2.0 public

- 31 августа 2016, 13:09

- |

В моем анализаторе большие изменения, поэтому версия сразу 2.0. Основная тема данной версии, это DDE сервер и скорость.

DDE сервер мне писал профессиональный программист Дмитрий, я ему безумно благодарен, потому что он мне его писал абсолютно бесплатно, без всякой корысти и жажды наживы. Всегда восхищался такими людьми, так что Дмитрий «партия» тебя не забудет.

Я бы конечно написал когда нибудь DDE сервер, но у меня руки до него дошли бы только через 2 года, наверное.

Итак изменения (очередность такая как я программировал):

1. История улыбки теперь не сохраняется если сделаны сделки только фьючерсом. История сохраняется, если были сделки только над опционами.

2. При удалении стратегии, файл истории этой стратегии теперь тоже удаляется, раньше не удалялся в итоге эти файлы росли.

3. Сделал возможность скрытия портфеля нажатием одной кнопки, при нажатии её еще раз, портфель примет предыдущее состояние.

4. Сделал отображение греков и профита в подвале главной формы. Это необходимо для того чтобы контролировать их при свернутой форме «Портфель».

( Читать дальше )

Мысли о трейдинге. С чего начинать.

- 08 августа 2016, 10:41

- |

Как показывает мой опыт общения с начинающими и не очень юными трейдерами, в сознании многих не сформирован фундамент базовых экономических и рыночных понятий. И это совсем не знание дефиниций и формулировок, а интуитивно известные сознанию понятия. Дефиниции понимаются искаженно, если нет базовой семантики, а базовая семантика — субъективная совокупность знаний и опыта. Причины того, что понятия не сформированы, известны — среда и общий фон российских обычаев не носит рыночный характер, ей не присущи понятия справедливой конкуренции, честной прибыли, свободы рыночных отношений, свободы предпринимательства, свободы гражданской воли и ответственности, понимание законности.., и т.д. Среда у нас совсем не рыночная. Но субъект — это тот, кто стремится, ищет пути, действует. Это объект ждет когда приплывет «тарелочка с голубой каемочкой» и «братья меч нам отдадут». Как говорит Книга Книг: «Если у тебя нет меча, продай одежду и купи меч». Это значит, что следует идти к цели и формировать условия для своей работы самостоятельно, в которой основа — сам трейдер. Фильтр в трейдинг простой: если у трейдера нет денег, трейдер не можешь быть трейдером. Если трейдер ничего не может, то он не должен ничего хотеть.

( Читать дальше )

Повторяющаяся ошибка

- 02 августа 2016, 17:04

- |

Фильм “День сурка” смотрели, наверное, многие, если не все. Он давно уже стал настоящей классикой Голливуда. Коротенько напомню (на всякий случай), что суть там заключается в том, что главный герой (Билл Мюррей) просыпается каждое утро только для того, чтобы обнаружить, что опять наступило вчера.

В трейдинге подобная ситуация далеко не редкость. Только в данном случае “День сурка” — это систематическое повторение деструктивного поведения, результатом которого, прежде всего, являются финансовые потери, и, как следствие, разочарование, фрустрация, нервное истощение. И не смотря на то, что человек это отлично осознаёт, тем не менее, он повторяет всё это снова и снова.

На самом деле, выбраться из собственного “Дня сурка” можно в три простых шага.

Шаг 1: Осознание

Прежде всего, нужно понять “что происходит”? Для этого необходимо отслеживать собственное поведение, реакции и результаты к которым это приводит.

Банально, но неизбежно. Один из самых мощных и важных инструментов для осознания того, что происходит, это ведение дневника/журнала. Процесс записывания активизирует мышление на совершенно другом уровне и позволяет гораздо сильнее сфокусироваться именно на предмете, а не думать параллельно о множестве вещей, особенно учитывая, что нашу голову ежедневно посещает порядка 50,000-60,000 мыслей. Ещё лучше писать от руки и методом “free writing” (свободного письма), когда на бумагу выплёскивается весь поток мыслей, вращающихся вокруг заданного вопроса или конкретной проблемы. Это замечательно работает и к тому же, очень хорошо помогает на втором этапе, когда нужно отвечать на вопросы.

( Читать дальше )

Здоровье трейдера . лечение без лекарств.

- 27 июля 2016, 13:30

- |

Пример из реальной жизни. Мой и Моей Мамы.

Все мы знаем что проблемы со здоровьем в основном из — за стрессов или в простонародье из-за нервов. Механизм простой. Нарушается режим сна, питания и в целом режим. растет усталость, резко снижается, из-за недосыпания, способность организма восстанавливаться или падает иммунитет и он начинается сыпаться с самых слабых мест и дальше по Экспоненте. Трейдин и руководящие должности это первые профессии в этом списке. Избавиться от таких проблем, многие пытаются по старинке при помощи лекарств. Но это не устраняет основную проблему. Она описана выше. + ко всему у большинства лекарств есть побочные действия, которые так же наносят вред организму. И это последний гвоздь в крышку гро… здоровья. Потому что ему нужно лечить старые раны, а тут добавляются новые, да+ еще он измотан. А не дай Бог еще Человек при этом увлекается вредными привычками, то тут уже и правда все.

Спасти в данной ситуации, может только то что что Человек станет просто другим или говоря проще сменит свой образ жизни или начнет бороться за свою жизнь. Другого пути тут просто нет. И успех тут на прямую зависит от того, насколько вы хотите жить!!! Если человек реально захочет жить, то он станет другим, но елси нет ему уже не кто и не что не поможет. И то насколько вы хотите жить, будет определять ваш успех!

( Читать дальше )

Кратко о личной безопасности на рынке акций. Много "нет".

- 27 июля 2016, 10:46

- |

-не ставить защиту, которая явственно видна всем;

-не пользоваться индикаторами, кроме объема и парочки скользящих -короткой и длинной;

-не использовать японские свечи (такая дуристика). Торгуйте оригинальными барами от производителя. Место должно быть максимально чистым от мусора;

-не держать убыточную позицию. Сбрасывать с миним. потерями;

-не боятся покупать при росте, даже если цена кажется высокой;

-не усреднять, но если делать это, то только при росте, чтобы зафиксировать часть прибыли при падении, имея задел на будущий рост;

-не пользоваться «свежей» инфой — она всегда уже протухшая, только вы запах не слышите;

-не бойтесь смотреть на разные акции и не обязательно первого эшелона. Старайтесь видеть сразу много;

-не ждите снисхождения, не надейтесь на чудо, не считайте себя умным.

ПОКА ВСЕ…

5. Профессия – трейдинг.

- 07 июля 2016, 09:55

- |

Доброе.

До торгов еще несколько минут. Сделаю краткое отступление.

Мои посты не содержат политики, стараюсь не обсуждать или критиковать, хотя редко бывает, делаю краткую оценку как положительную, либо указав на недостатки с моей субъективной точки зрения ИМХО.

Четыре предыдущий поста не набрали и 100 рейтинга, поэтому по-прежнему не могу оценивать других по средствам правил сайта. И это показательно, мысли, которые там описаны, это выжимка моей торговли и они точно не для всех. Новичков, может быть что-то цепляет, но не могут оценивать либо не доверяют. И правильно делают, лично мной всегда всё проверяется и бездумно не повторяется. Те, кто могут оценивать видят очередного умника, ну да что-то где-то, тоже недоверие. В жизни есть схожие мысли у людей, так вот эти посты именно для них.

Эта публичная систематизация мыслей помогает и мне самому, и если помогут ещё паре человек – отлично. Стараюсь описывать всё как есть, и всё что описываю, помогает мне зарабатывать больше чем терять. Цели помочь зарабатывать всем нет, и это невозможно.

( Читать дальше )

Михаил Хазин, кризис рынка недвижимости, прогнозы 2016-

- 02 июля 2016, 21:19

- |

Хорошо раскрыта тема как мы пришли к такому кризису и что будет дальше… хорошего мало пока, но как говорится предупрежден значит вооружен! Семинар был для продавцов недвиги (так сказать инсайдерская инфа)) … можете много инфы почерпнуть как они мыслят и как вам продают(а порой впихивают недвигу) в общем как в банке говорят правду, но не до конца!

1. Проблема -кризис из-за нехватки долларов...

2. Проблема -падающие продажи… как следствие нет развития и увеличения сбыта

3. Проблема -многие бизнес модели перестают работать… к таким относится и постоянный рост недвиги в Мск и Подмосковья...(особенно тех домов которые построенные без развитой инфраструктуры)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал