Избранное трейдера Ray Badman

О Воробьях и бычьих рынках: Урок из истории

- 21 декабря 2021, 14:34

- |

Статья от Safal Niveshak

В конце 1940-х годов Китай был перенасыщен инфекционными заболеваниями. Туберкулез, чума, холера, полиомиелит, малярия, оспа убивали множество людей в стране. Более 11 миллионов человек были инфицированы болезнями печени, передающимися через воду. Эпидемии холеры свободно свирепствовали среди населения, в некоторые годы убивая десятки тысяч. Младенческая смертность достигала 300 случаев на 1000 новорождённых.

Страна переживала политический и социальный переходный период, и поэтому создание национальной системы общественного здравоохранения и искоренение заболеваний являлось приоритетом в улучшении жизни ее населения.

Коммунистическое правительство Китая начало проводить массовые кампании вакцинации против чумы и оспы, вакцинировав почти 300 миллионов человек. По всей стране была создана инфраструктура для обеспечения чистой питьевой водой и удаления отходов.

Также нужно было что-то делать с вредителями, передающими болезни –

( Читать дальше )

- комментировать

- 270 | ★1

- Комментарии ( 1 )

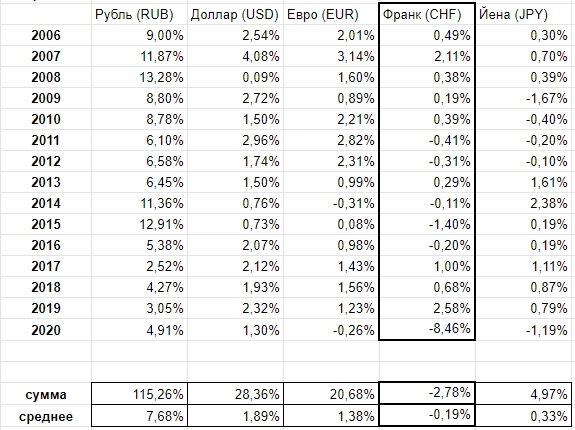

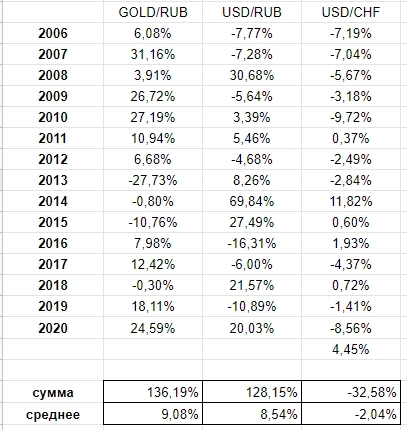

Инфляция и девальвация 2006-2020 (Рубль, Доллар, Евро, Франк, Йена)

- 19 декабря 2021, 17:48

- |

Средняя инфляция за последние 15 лет в рубле 7,7%. Во франке, в среднем, наблюдалась дефляция -0,19%.

Девальвация год к году

( Читать дальше )

Сам себе МВА. Реального МВА не заменит, но полезного много

- 17 декабря 2021, 21:55

- |

Книга: Сам себе МВА. Самообразование на 100 %

Так уж сложилось, что «средняя температура по больнице» с бизнес-литературой нынче крайне печальна. Далеко не каждое произведение не стоит не то что его покупки, но даже тратить время на беглое ознакомление с пиратской версией из интернета многого из выходящего плотным потоком не стоит. Первоначально много лет назад прочёл данную книгу с читалки, получив безвозмездно из интернетов. Но когда была какая-то большая распродажа с хорошей скидкой в МИФе (издательство Манн, Иванов и Фербер) вместе с другими книгами взял попавшуюся на глаза и эту. Всё-таки годную книгу не зазорно иметь в отличном качестве и на бумаге.

Небольшое описание своего отношения к МБА. Лет примерно 10 назад будучи небольшим руководителем плотно изучал этот вопрос на предмет дальнейшего карьерного роста. Как оно там в мире, как оно у нас, где учат сколько стоит, куда потом применить полученные «корочки» и насколько полезны полученные там знания. Долго расписывать что и как не буду, тем более за это время уже много что наверняка поменялось. Но закончилось это тогда тем, что дошёл до одной из признанных тогда школ, пообщался с приёмной комиссией, изучил учебную программу, посетил пробно пару занятий посидев с группой, но непосредственно на обучение всё-таки не решился. Чтобы не уходить далеко от обзора выводы сделал такие, что для реального продвижения в мире большого энтерпрайза максимальна польза будет от оригинального, забугорного МБА в широко признаваемых заведениях. Причём с проживанием там и полным погружением в обучение, т.е. надолго выпав из деятельности здесь. И без гарантий что потом получится найти место приложения полученным знаниям здесь, и туманными перспективами отбить существенные вложения. Ибо так называемый «стеклянный потолок» никто не отменял. Где-то у генерала есть свой сын, где-то назначат экспата будь ты хоть трижды МБА, где-то приоритетно пристроят друга или родственника, или вообще из-соображений лояльности подбирать будут. В этом плане даже от МБА отечественного разлива может больше толку получиться — при обучении могут появиться хотя бы связи среди тех кругов, откуда есть возможность найти путь в топ-менеджмент. Но может сложиться что и учиться с тобой будут большинство таких же ищущих путей да несколько мажоров, которым надо корочку чтобы сесть туда, куда папа министр/олигарх определит руководить. Благо за примерами таких великих управленцев далеко ходить не надо, все фамилии этих талантливых парней регулярно появляются в новостях :) Но мы отвлеклись.

( Читать дальше )

«Радикальная неопределенность» Букстейбера: что хотел сказать автор?

- 16 декабря 2021, 13:08

- |

Автор книги — Ричард Букстейбер, выпускник MIT, финансовый инженер, экс-риск-менеджер крупнейших инвестбанков и хедж-фондов — и, по его собственным словам, «разочарованный романист». Автор книги рассержен. Это не обида человека, которому не повезло в жизни — с карьерой у него все в порядке. Это досада специалиста, которого не услышали — и продолжают не слышать (кстати, очень популярная эмоция у профессиональных рисковиков). «Радикальная неопределенность» — манифест, требующий перемен в финансовой науке.

Экономисты не умеют предсказывать кризисы, потому что изучают состояние равновесия, а не турбулентности, утверждает Букстейбер. В первую очередь его критика целится в модель «человека рационального», на которой основан мейнстрим экономической науки. У homo economicus стабильные предпочтения, его поведение прекрасно описывается формулами. Но — до поры. Приходит время, когда ученые разводят руками, и признаются, что модель слишком несовершенна для описания такого сложного клубка взаимодействий, как финансовая система.

( Читать дальше )

Рецензия на книгу "Никаких правил: уникальная культура Netflix"

- 15 декабря 2021, 23:50

- |

Что сказать? Первое впечатление — мы еще не доросли до этой книги. Слишком революционный подход. В заключении книги авторы (а книга написана от первого лица, СЕО) делают оговорку, что их подход подходит не всем организациям, а только тем, кто работает в творческой сфере, где инновации, скорость и маневренность — необходимые условия успеха.

И так о чем книга:

1. Соберите команду профессионалов, звезд. Увольте лентяев, хамов, ребят с посредственными показателями, меланхоликов. Повысьте концентрацию таланта в команде.

2. Культивируйте откровенность, включая обратную связь. 4 правила откровенности: стремись помочь; предлагай конкретные меры; будь благодарен за критику; прими или отклони сказанное. Критика должна быть конструктивной. Хамство не приемлемо.

3. Дайте свободу, чтобы воспитать ответственность. Тут приводится глава про отмену жесткого графика отпусков. Есть глава про возможность без доп согласований с высшим руководством потратить бюджет на какую либо идею или проект. А также есть глава про отказ от сметы дорожных расходов.

( Читать дальше )

относительность относительно рынка

- 13 декабря 2021, 11:32

- |

и глянуть в рынок что там копошится и где ликвидные акции ходят относительно индекса imoex т.е относительно широкого рынка

т.е смотрю=акция/imoex

принцип парной торговли прост… акция покупается, а фьючерс на индекс шортится… т.е в акции будут дивы а во фьюче будет контанга… ну и если угадал с направлением то будет дополнительный профит, а если не угадал то убыток… а если акция пойдет вместе с рынком то дивы+контанга… т.е в 2ух случаях из трех есть профит… но стопы надо ставить...

ну и гэп… а вдруг война и гэп… а поза то рыночно нейтральная… и убытков не будет...

и вот что вижу… самое интересное...

1 группа неудачников на отскок

fees

vtbr

( Читать дальше )

Одураченные случайностью (Нассим Талеб)

- 09 декабря 2021, 12:30

- |

- Ошибка выжившего — вы не слышите о проигравших по какой-либо теме, вы слышите только о победителях. Не полагайтесь 100% на прошлые результаты, история показывает только победителей, но это лишь верхушка айсберга (возможно им просто повезло)

- В течение коротких сроков вы можете наблюдать лишь волатильность, а не доходность. Не контролируйте свой портфель ежедневно.

- ПОСЛЕ того, как произошло событие, легко составить историю о том, почему это произошло и почему люди должны были это увидеть. Но это трудно увидеть заранее, ПРЕЖДЕ чем это произойдет. События более случайны, чем мы привыкли считать.

- Убытки вызывают в 2,5 раза больший эмоциональный отклик, чем профит.

- Важно не то, с какой вероятностью произойдет или не произойдет событие, а то, сколько будет заработано или потеряно, когда это произойдет.

- Старайтесь извлекать выгоду из редких событий (чёрных лебедей).

- Вероятность наступления редких событий недооценена, и чем реже событие, тем более недооцененным оно будет.

- Пари Паскаля – оптимальная стратегия для людей — верить в Бога, потому что, если Бог существует, верующий будет вознагражден, а если его не существует, верующему нечего терять

- Нет смысла искать паттерны, доступные каждому, как только они будут обнаружены, они будут самоуничтожаться.

- Нельзя судить о эффективности в какой-либо конкретной области только лишь по результатам, нужно обращать внимание на альтернативные варианты развития событий (что было бы если события разыгрались по-другому). Такие альтернативные варианты развития событий называются альтернативными историями. Очевидно, что о качестве решения нельзя судить исключительно по его результату

- Прошлые события всегда будут выглядеть менее случайными, чем они были (предубеждение задним числом — hindsight bias)

- Посчитать вероятность почти никогда не является проблемой, но часто математически верные вероятности не срабатывают в реальной жизни.

- Все считают что достигли успеха за счёт скила, а в своих поражениях винят случайность.

- Всегда учитывайте издержки неправильных решений.

- Недостоверная информация хуже, чем отсутствие информации вообще

- Ошибки начинающего инвестора (трейдера): чрезмерная самоуверенность, влюблённость в свои позиции, «уговаривание» себя (приведение ошибочных доводов) удержать позицию, отсутствие планов по убыткам, отсутствие стратегии выхода из позиции, отрицание удачи и случайности.

План лидерства, или Как стать первым в своем деле. Рецензия на книгу

- 04 декабря 2021, 19:21

- |

Что такое успех?

Эрл Найтингейл — американский радиоведущий в своей книге «План лидерства, или как стать первым в своем деле» пишет:

«Лучшее определение успеха, которое я когда-либо встречал, звучит так: „Успех — это последовательная реализация достойной цели“. Или как вариант: „Успех — это стремление к достойному идеалу“».

И дальше:

«Успех находится на пути к цели… Когда человек достигает цели, ради которой он так усердно трудился, — это прекрасно. Пришло время отдохнуть и немного поздравить себя: время насладиться достижением. Но, согласно моему вышеупомянутому определению, мы больше не являемся успешными, пока не поставим новую, более высокую цель, над которой нужно работать».

Почему люди не становятся богатыми и успешными? Они не ставят цели и, тут сенсационное открытие, они не думают. Мышление — ключ к успеху, но так как думать не учат в школе, то этот навык отсутствует у большей части человечества.

( Читать дальше )

Как навредить своей стране

- 21 ноября 2021, 12:42

- |

Описание самого эксперимента я вставлю копипастом, а комментарии дам ниже.

Профессор Фелпс из австралийского университета провёл интересный опыт. В течение месяца он разбивал студентов на группы из четырёх человек и поручал им за 45 минут решать управленческие задачки. Лучшая команда получала приз в 100 долларов.

Студенты не знали, что в некоторые группы подсаживали специальных людей, которые играли порученные им роли. «Безразличный» — чувак, который садился в группу, закидывал ноги на стол и погружался в свой телефон. «Ехидна» — который по ходу обсуждения делал саркастические замечания, типа «Вы что, издеваетесь?», «Вы, наверное, никогда раньше никем не руководили. «Пессимист» — который выглядел так, как будто вчера умерла его любимая кошка, и выражал сомнения в том, что задача разрешима, и в том, что эта команда способна эту задачу решить.

Фелпс обнаружил, что даже в том случае, когда остальные три члена группы были способными и мотивированными учениками, неконструктивное поведение всего одного члена группы снижало эффективность всей группы на 30–40%.

Получается, что эффективность команды больше зависит от того, есть ли в ней хоть один слабый участник, а не от того, сколько в ней участников сильных.

Вывод. Задача руководителей и «эйчаров» состоит не в том, чтобы помогать сильным сотрудникам, а в том, чтобы избавляться от всех слабых. Сильные справятся и сами, если слабые не будет разлагать окружающую среду.

( Читать дальше )

Свободный рынок, экономические чудеса и передовая наука.

- 15 ноября 2021, 15:01

- |

- как снятие ограничений на государственный диктат во многих областях помогает бороться с катастрофами,

- как передовые исследования в области медицины помогали продвижению справедливого распределения и пониманию природы заблуждений,

- как постепенно, трудом и личной отдачей каждого гражданина, страна Чили превратилась в процветающую,

- как доброта и человечность не дали странам Южной и Латинской Америки сделать неправильный выбор

- как положительно влияют кризисы на свободный рынок и устраняют ненужные рудименты

- и многое другое, что послужило предпосылками к будущему экономическому рывку, который мы сможем наблюдать в ближайшей перспективе

автор — дитя демократической страны и носитель западного менталитета. Описанные в книге методы создания «чистого листа» могут получить широкое распространие в силу их эффективности.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал