Избранное трейдера Диванный аналитик-практик

Форма ввода QUIK. Настройка.

- 26 апреля 2018, 14:38

- |

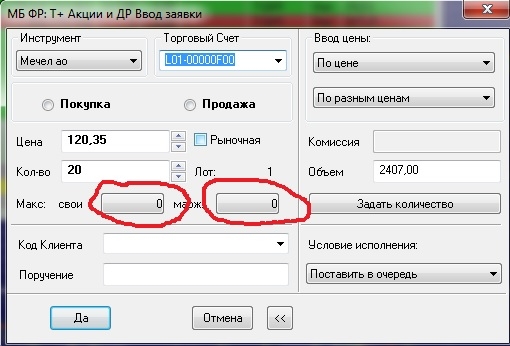

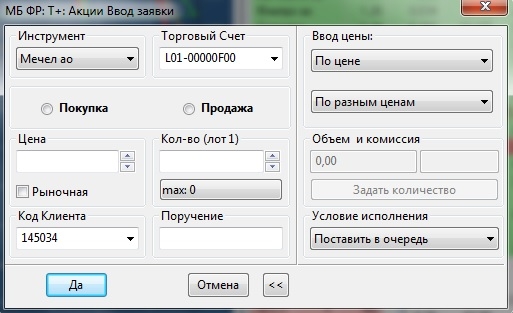

Кто знает как настроить форму ввода заявки в Quik, что бы были две кнопочки ввода количества «свои» и «max маржинальные»?

Так у меня в Сбере:

Так в БКС:

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 16 )

Как сделать так, чтобы вашу декларацию 3-НДФЛ проверили легко и быстро?

- 19 апреля 2018, 20:59

- |

Давно не писала, сейчас идет «жаркая» пора по подготовке отчетов (касательно иностранных брокеров) и декларирования доходов и нет времени совершенно писать статьи, а так много хочется рассказать.

Но сегодня решила написать про такой документ – как пояснительная записка или пояснение, как удобно можно называть этот документ. Я несколько лет назад решила использовать в свое работе такой документ. Для чего он нужен и кому?

Если вы торгуете через иностранного брокера и у вас есть не просто отчет на иностранном языке, а еще и свой, переведенный «в рубли» и на русский язык, несколько видов дохода, дивиденды, комиссии, которые надо распределять между видами дохода и прочее, то советую и рекомендую кроме отчета дать инспектору в руки в составе пакета документов на декларирование и эту пояснительную записку.

Если у меня получится прикрепить образец такой записки тут в статье, тогда очень хорошо (для скачивания). Но на всякий случай я сюда сейчас повешу пример-шаблон такого пояснения. Покажу, как распределять комиссии и как можно писать пояснения.

( Читать дальше )

Заявление для получения Справки по ИИС типа Б

- 17 апреля 2018, 13:09

- |

Для получения Справки по ИИС-Б необходимо подать Заявление в свободной форме.

Текст Заявления (шаблон).

Владелец ИИС может заполнить данный шаблон на компьютере в текстовом редакторе (например, Word), распечатать, подписать его и предоставить в ИФНС России.

Важно! Данный шаблон Заявления не является типовым и не утвержден официально ФНС России. Типовую форму заявления вводить пока не предполагается. Задача данного шаблона — лишь облегчить владельцу ИИС процесс подготовки Заявления. Однако владелец ИИС имеет полное право составить Заявление на получением Справки по ИИС-Б по своему усмотрению.

Заявление на получение Справки по ИИС-Б предоставляется владельцем ИИС в ИФНС России строго по месту регистрации. По истечении 30 дней получить в налоговом органе справку о том, что ранее налогоплательщик не пользовался правом на получение инвестиционного налогового вычета в сумме денежных средств, внесенных на индивидуальный инвестиционный счет, а также не имел других договоров на ведение индивидуального инвестиционного счета. Информация по получению вычета по ИИС-Б на сайте ФНС России:

https://www.nalog.ru/rn77/taxation/taxes/ndfl/nalog_vichet/inv_vichet/

Более подробную информацию об Индивидуальных инвестиционных счета можно получить у вашего брокера или управляющей компании.

Материал предоставлен Алексеем Федоровым (Московская Биржа)

Добавляем в Избранное!

КРИЗИС — ЛУЧШЕЕ ВРЕМЯ ПОКУПАТЬ АКЦИИ (ИСТОРИЧЕСКИЙ АНАЛИЗ ПАДЕНИЙ ИНДЕКСА ММВБ)

- 09 апреля 2018, 20:25

- |

Инвесторам всегда важно понимать, насколько индекс ММВБ может упасть, какие падения были в прошлом, какова периодичность этих падений и продолжительность.

Наиболее сильные падения индекса ММВБ:

- c 09.1997 по 09.1998 = за 13 месяцев индекс ММВБ -80%. Дефолт России по гос.облигациям (продолжительное падение цен на нефть/газ + несбалансированный бюджет).

- c 03.2000 по 01.2001 = за 11 месяцев индекс ММВБ -50%.

- c 05.2008 по 01.2009 = за 9 месяцев индекс ММВБ -72%. Мировой финансовый кризис, вызванный американским ипотечным кризисом (отток капитала из России+краткосрочное падение цен на нефть/газ).

Количество падений индекса ММВБ:

- Максимальные падения (3): -80 % в 1998 г., -50% в 2000 г. и -72% в 2008 г.;

- В диапазоне (-40% -30%) было (6) падений: 2001 (1), 2004 (2), 2006 (1), 2009 (1), 2011 (1);

( Читать дальше )

Где ловить рубль

- 09 апреля 2018, 18:50

- |

Я уже публиковал прогнозную модель для курса доллар/рубль https://t.me/russianmacro/917, основанную на многолетних устойчивых связях между реальным курсом рубля к доллару и ценами на нефть. Исходя из расчётов сделанных на этот год https://t.me/russianmacro/916, модельная цена доллара при нефти в $65 баррель (именно такая средняя цена Urals складывается с начала года) – около 56, при $60 – 58, при $55 – 60.5.

Однако в условиях паники и массированного бегства инвесторов из российских активов, что мы наблюдаем сегодня, и что продлится в ближайшие дни, курс, конечно, может существенно отклоняться от модельных значений. Для прогноза таких отклонений я уже более 10 лет использую модель так называемого «монетарного курса» – соотношение денежного агрегата (чаще всего, аналитики используют М2) и объёма золотовалютных резервов. Логика простая – «монетарный курс» показывает, при каком соотношении доллара и рубля достигается паритет между денежной массой и резервами. Или по какому курсу можно обменять все резервы на все рубли.

( Читать дальше )

Совет старого Гнома

- 09 апреля 2018, 13:07

- |

Во первых, смотрите на волу. 80-100 — это реально паника. Правая сторона улыбки должна подняться. Колы ОТМ из-за маржинколов будут дорогие. Их надо продавать. Особенно deep otm. Как только рынок отскакивает — вола сдувается и они ничего не стоят. Параллельно можно продавать глубокие путы. Там вола будет 200 и стоить они будут немеряно. Проблема в этой истории — что я почти всегда приходил к ней когда нет бабла и ты понимаешь что денег рынок раздает, а взять Не можешь. Исключение — осень 2011, когда мы сделали ок 10 млн за день на депозит тогда примерно 3-4. Не сказать что я офигенно был готов к обвалу, но так сложилось что бабки были и дорогой брокер еще давал сверху плечо по дружбе.

Во вторых — сейчас льют рынок. А значит акции отдельные, которые вроде от санкций страдать особо не должны- становятся привлекательными. Если эмитент особо без долларовых долгов, работает на рынок рф или азии и имеет норм мульт (скажем дешевле 5 ev/ebitda) — то можно начинать подкупать.

( Читать дальше )

Несчастный Дерипаска

- 07 апреля 2018, 04:26

- |

Об упущенных возможностях в трейдинге 1998-2017

- 05 апреля 2018, 11:53

- |

Оглядываясь в прошлое, зная о примерах больших заработков с даже меньших сумм, чем стартовал ты, невольно задаешься вопросом: «А что было упущено в прошлые годы?»

Сентябрь 1998-2007

Историю своих заработков в эти годы я подробно изложил в мемуарных записках под общим названием «История одного управления»

Невооруженным глазом видно, что «монстрам» того времени – Газпрому и Сбербанку я проиграл по доходности в «одну калитку». А если б еще и плечо взять в этих эмитентах, то легко можно было бы стать и долларовым миллионером с тех самых 2000$, с которыми я пришел на рынок в сентябре 1998-го, не говоря уж о довложениях, возможности для которых у меня были за счет получаемых премий в «хлебные» годы: 1999, 2000 и 2003. Но! Упустил ли я что-то? С одной стороны, упустил тем, что торговал не только Газпромом, но и невнятными РАО ЕЭС и Лукойлом, а Сбером не торговал вовсе сначала из-за низкой ликвидности, а потом из-за дороговизны одной акции (нынешние 1000 акций Сбера равны 1 тогдашней). Но с другой, по тому же соотношению «доходность-просадка» я выиграл даже у Газпрома, не говоря уж о портфеле buy&hold. Как я мог не упустить доходность? Только беря на себя большие риски и плечи, т. е. терпя более глубокие и долгие просадки с неясными перспективами выхода из них в случае, если растущий тренд на нашем рынке закончится (кстати, изредка интервьюируемый Верниковым «безымянный трейдер» так и поступил и стал долларовым миллионером именно в те годы с 2002 по 2007, так что это вполне реальная история). Это если говорить о долларовом миллионерстве. Но не миллионы долларов, но в разы больше того, что получилось в реальности, я мог бы получить, торгуя только Газпромом и даже не неся риски, как в плечевом buy&hold. Но что это? Это отказ от диверсификации, это умение выбирать «лидера» (как?) и в конце концов это повышенный риск ошибки (опять же урок от того же «безымянного трейдера»: удачно уйдя с рынка перед кризисом 2008-го, вернулся он во второй половине 2009-го именно на Газпром по старой привычке, но помучавшись с ним без особого успеха, переключился на Сбербанк и снова успешно). Есть ли у меня какие-то алгоритмы по выбору «лидера»? Увы, нет. Были попытки найти решение? Конечно были, но устроившего меня не нашлось. А значит об упущенных возможностях в этот период говорить некорректно. Это скорее, сидящий в «подкорке», подход к торговле на рынке: «сохранить и преумножить», где глаголы расставлены по своим приоритетам.

2008-2009

Вот тут даже говорить не о чем. Все сделано грамотно. Покажите мне еще трейдера, сделавшего почти 200% за эти два года на сотнях миллионов рублей, почти без использования плечей и шортов? Думаю, таких в России можно пересчитать по пальцам пары рук. Да и материально это лучшие мои годы после 2000-го, досрочно погашен ипотечный кредит на квартиру дочери, оплачена куча строительных и ремонтных работ и создана «подушка безопасности», которая даже при 10% годовых больше годового дохода среднего россиянина. Хотя конечно для покрытия расходов моей семьи надо 20-25%% годовых. В чем проблема? В том, что в последующие годы этих 20-25%% годовых в среднем и не было…

2010- 2011

Почему не было? Да рынок изменился. Простая статистика: возьмем росты на 10%+ за 5-7 дней в 3 самых ликвидных акциях. Сколько их было в среднем в 1999-2009? От 3-х и больше каждый год. А сколько получаем в 2010-2014? Около 1 в среднем в указанные годы. А ведь именно эти три акции – большая доля моего портфеля. А кто я? Да как правильно выразился один из участников форума howtotrade в далеком 2007-м: «Горчаков – ловец кусочно-перпендикулярных трендов». Он только забыл добавить, что растущих. Еще одна грустная статистика для моей торговли: время контртрендовых участков на дневках тоже выросло по сравнению с 1999-2009. Упущено ли что-то? Да конечно. Чтобы понять происходящее, мне потребовалось два года (с июля 2009 по июль 2011 – именно в июле 2011 на дневках нашего рынка встречается самый длинный по времени контртрендовый участок за его всю историю с сентября 1995-го).

И еще год мне потребовался на «перестройку». Что собственно она показала? А то, что в РИ можно было в эти годы делать по 20-30%% годовых в лонгах без тех же плечей (т. е. при расчете от номинала, а не ГО). Почему? Да потому что его долларовость увеличивала движения. Но я упорно «бежал» от фьючей, о чем говорил в своем интервью журналу D’. И только первый и последний годовой минус за всю историю моей торговли в 2011-м заставил меня изменить позицию. Как это по-русски: «Пока гром не грянет…». Второй вывод: куча прибыли упущено в шортах, где те же самые движения на 10%+ за 5-7 дней встречались гораздо чаще, чем в 2001-2007 (в 1999-2000 такие были). И в том же 2011 можно было бы сделать 40% на шортах в моих системах. Сделал бы я это? Да даже с сегодняшнего понимания – нет, потому что шорты в акциях я торгую только на одну треть от лонгов, а во фьючерсах на половину. Но 13% в акциях и еще 20% на РИ на шортах-2011 можно было сделать. А если к этому добавить «фильтр пилы» также созданный в первой половине 2012, который убрал большую часть убытка в лонгах акций в 2011-м и увеличил прибыль в лонгах Ри с 12% до 25%, то получим, что уж не меньше 10%+ годовых в 2011-м я получить точно мог (Каленкович считает это «нулем», но для меня это хорошая «прибавка в жалованию» — см. выше). А что в реальности? -16,8% за 2011. А если взять еще и 2010 с его +8.7%, которые легко «превращаются» в 25%+ «по новому». Итого больше 40% прибыли за два года упущено. Кошмар! Вот «цена» консервативности и … «почивания на лаврах» после успешных 2008-июнь 2009 :( Ведь «первый звонок» прозвучал на росте в июле 2009-го. Но тут сыграл свою роль метод аналогий: в сентябре-декабре 2006 была та же «байда», но в 2008-м все сменилось радикально: надо просто ждать «своего рынка» и терпеть. Сколько? Как оказалось, на фондовом рынке до 2015-го. Немало…

2012-2013

Как я уже написал первая половина 2012-го прошла в «перестройке», ну а потом, если и было что-то упущено, то только из-за решения ограничить просадку 15%, а не 25%, как было до июля 2012-го. Почему? Да очень просто: в момент смены управления старая «парадигма» имела просадку 24,4%, а новая с риском 25% — 7,2%. Проиграть еще 10-15%% без «слома парадигмы» — это нормально для торговли, но ненормально по рискам. Упустил ли я что-то? С точки зрения принципа «сохранить и преумножить» — ничего. Ну такой у нас был в эти годы низковолатильный рынок, ничего не поделаешь. Мы помним истории «успеха» в эти годы, кроме hft на небольших объемах? Нет, тогда еще и инвестиции с дивидендами были не модны. Что делать? Да только менять профессию или рынок и я всерьез думал над этим до 3 марта 2014-го, который хоть и дал мне кучу убытка, но в корне изменил мой взгляд на будущую волатильность. Эх, если б я угадал, где она «стрельнет»…

2014

А «стрельнула» она осенью 2014-го в рубле-долларе, но не в ликвидных рублевых акциях. Что удивительно: и в 1998 и в 2008-м волатильность в акциях в среднем была выше волатильности в рубле-долларе, а тут, хоть и выросла, но оказалась значительно ниже того, что давал рубль-доллар. Та система в Си, которую я поставил в торговлю в январе 2015, в 2014-м дала 83% прибыли и она была самой низкой по доходности в 2014-м, некоторые из моих систем давали и по 200%+. Почему я выбрал ее? Да потому что она лучше всех «прошла» 2012-2013 (те системы, что дали 200%+ в 2014-м, в 2012-2013 «ушли в минус», а зачем мне еще и дополнительный минус и так в низкодоходные годы?). И, как показал опыт 2016-2017, с этим отбором я оказался прав, если опять же придерживаться принципа «сохранить и преумножить».

2015-2017

Что упущено? Наверное, только то, что на личном счете я не увеличил риски до 25% в просадке 10%+. Но тому есть объяснение: на счете компании я торговал с рисками 27,5% и имел «виды на премию», которая была бы больше в абсолюте дополнительных 25-30%% на моем счете за три года. Да и упустил ли я, если на одной трети счета под автоследованием Форума в январе 2015-сентябре 2016 заработал гораздо больше, чем эти 20-25%% от оставшихся 2/3. А «геммороя» прибавилось бы. А вот с премией вышел «облом»:

ни 35% годовых фондирования в 2015-м (в формуле премирования в том году такой цифры не было, а была доля в постоянных расходах компании пропорциональная лимитам управляющего, но на практике это и было примерно 35% годовых), ни 25% годовых в 2016-м (в этом году % фондирования и ФОТ управляющего были введены вместо доли в постоянных расходах) я превзойти в компании не смог. Ну в 2017-м и вопрос с премией не стоял, а стоял вопрос выхода из просадки в компании, а значит риски там снижать было нельзя, а увеличивать у себя было и не приоритетно.

И что в «сухом остатке»? А то, что если ставить во «главу угла» принцип «сохранить и преумножить», то упустил то я только дважды: июль 2009-июль 2012 (два года на осознание и год на исправление) и рубль-доллар 2014. И по деньгам и по %% — это небольшая доля прибыли за весь период с сентября 1998-го, о которой не стоит жалеть, но уроки извлечь надо. Отказаться от приоритета «сохранить» и признать, что упущено гораздо больше, чем заработано? Не знаю. Да, надо признать, что с «сохранить» за все годы у меня получилось гораздо лучше, чем с «преумножить», но ведь так и были расставлены приоритеты. Причем четыре кризиса: 1998-й, доткомов, ипотечный и нефтяной сыграли в моем случае за «преумножить», а вот остальные годы не столь удачны в этой части. А потому приглашаю Вас сегодня на мой бесплатный вебинар, посвященный тому, что у меня получалось лучше

www.finam.ru/webinars/lesson1343/item11293Тонкости налоговой декларации

- 04 апреля 2018, 20:50

- |

1) для кода дохода 1010 (дивы), для отметки вычета с кодом 601 необходимо уменьшить налоговую базу на величину вычета.

Пример: доход по 1010 = 7000, вычет по 601 = 1000 рублей. От 7000 — 1000 = 6000 рублей. Налог указываем 6000*0,13. Базу указываем 6000.

2) Для того чтобы применить вычет 222 и 208, необходимо для дохода с кодом 1530 указать вычет 201 + 222+208;

3) Для того чтобы применить вычет 210, необходимо для дохода с кодом 1532 указать вычет 207 + 210;

4) Кроме того, необходимо все-таки заработать на бирже, чтобы применить вычеты по убыткам прошлых лет по налоговым регистрам за 2010-17 года в специальных полях декларации.

Затем покупаем сканер, все сканируем, заходим в личный кабинет налоговой и отправляем декларацию через интернет.

5) Вычет на ИИС в декларации указывается просто суммой все взносов за год.

6) Очень внимательно проверяем итоговые суммы в декларации. Я проверил 3 раза.

Советую пользоваться онлайн-декларацией в личном кабинете налоговой, а не специальной программой «декларация», т.к. в последней у меня не сходились цифры

Кроме этого пришлось еще оформлять стандартный вычет на лечение и вычет от продажи имущества))

Интересные и полезные цитаты для инвесторов и трейдеров 2

- 24 марта 2018, 03:21

- |

Первая часть была опубликована здесь

Когда прибыли на пике, риск не за горами. Джон Богл

Дураки рано или поздно расстаются с деньгами. Расстаются с ними и те, кто поддался атмосфере всеобщего оптимизма или собственной финансовой интуиции. Джон Кеннет Гелбрейт

Торговля ценными бумагами – это тяжелый путь к легкой жизни. Джефри Сильверман

Риск – это, в первую очередь, бездействие. Роберт Кийосаки

Покупайте только то, чем бы Вы с удовольствием владели, если бы рынок закрыли на 10 лет. Уоррен Баффет

Вы не достигнете успеха в инвестициях, если не будете мыслить независимо. Уоррен Баффет

Ничто так не успокаивает рациональную мысль как большие дозы легких денег. Уоррен Баффет

Если Вы не хотите владеть акциями компании 10 лет, не стоит покупать их и на 10 минут. Уоррен Баффет

Инвестиции в знания приносят лучшие дивиденды. Бенджамин Франклин

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал