SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Pegas

Перечень военных преступлений США (с 1662 по 2012 год)

- 10 октября 2012, 13:00

- |

1988 – военный корабль США «Винсенс», находившийся в Персидском заливе, сбил ракетой иранский самолёт с 290 пассажирами на борту, среди которых 57 детей.

Самолёт только что поднялся в воздух и находился даже ещё не в международном пространстве, а над иранскими территориальными водами. Когда корабль «Винсенс» вернулся на базу в Калифорнии, огромная ликующая толпа встречала его со знамёнами и воздушными шарами, духовой оркестр ВМФ играл на набережной марши, а с самого корабля из динамиков, включённых на полную мощность, неслась бравурная музыка. Стоящие на рейде военные корабли салютовали героям артиллерийскими залпам.

С. Кара-Мурза пишет о содержании статей в американских газетах, посвящённых сбитому иранскому самолету: «Читаешь эти статьи, и голова кругом идёт. Самолёт сбили из благих побуждений, и пассажиры «погибли не зря», ибо Иран, возможно, чуть-чуть одумается...» Вместо извинений Буш-старший заявил: «Я никогда не буду извиняться за США. Мне наплевать на факты». Капитан крейсера «Винсеннес» был награждён медалью за храбрость. Позднее американское правительство полностью признало свою вину в произошедшей бесчеловечной акции. Однако до настоящего времени США так и не выполнили взятых на себя обязательств по возмещению морального и материального ущерба родственникам погибших в результате этого беспрецедентного акта. Кроме того, в этом году США бомбят нефтяные заводы Ирана.

( Читать дальше )

- комментировать

- 65 | ★13

- Комментарии ( 47 )

Контролируйте риски

- 08 августа 2012, 13:59

- |

Урок третий. Контролируйте риски.

Наверное я выскажу банальную мысль, но к ней я пришел через свой опыт, набитые «тумаки и шишки»: «Доходность – это то, что «дарит» трейдеру рынок, а риск – это то, что трейдер «делает» сам». Прежде, чем подробно остановиться на второй части этой фразы, надо пояснить, что имеется ввиду под «риском». Под «риском» я понимаю просадки счета, т. е. падение счета от локальных максимумов при переоценке бумаг в нем по тем ценам, по которым их можно продать (с учетом объема) за относительно короткий промежуток времени, начиная с того момента, на который мы производим переоценку. За счет чего у трейдера может образоваться просадка? За счет трех видов риска:

— неизбежный риск;

— труднопрогнозируемый риск;

— просчитываемый риск.

К неизбежному риску относится движение цены актива против позиции, занятой трейдером. Неизбежным этот риск является потому, что в ценах существует абсолютно непредсказуемая случайная составляющая (если б ее не было, то существовали бы прогнозы будущей динамики цен со 100%-й сбываемостью, а их нет). Но неизбежность этого риска вовсе не означает, что трейдер не может его контролировать. Именно контроль этого риска и является одной из главных задач трейдера.

( Читать дальше )

Всегда ставьте STOP LOSS!!! (феномен Базермана)

- 18 июня 2012, 00:44

- |

Когда-то давно я слышал про профессора, который доказал факт, что людям легче терпеть убытки, чем фиксировать их. Фамилия прфессора Базерман, в честь него и назвали этот феномен. Сегодня прочитал про этот феномен и вспомнил как когда-то и я не мог смириться с убытками и сливал, думая, что вот-вот рынок отскочит...

Многие наверняка знают про этот феномен и читали уже про такой эксперемент, но, я думаю, есть и те, кому будет интересно это прочесть:

Феномен Базермана.

Каждый год профессор Макс Базерман продает студентам MBA из Harvard Business School двадцатидолларовую купюру намного выше номинала. Его рекорд – продажа $20 за $204. А делает он это следующим образом.

Он показывает купюру всему классу и сообщает, что отдаст $20 человеку, который даст за нее больше всего денег. Правда, есть небольшое условие. Человек, который был сразу за победителем, должен будет отдать профессору ту сумму, которую он был готов отдать за $20.

Чтобы было понятно – допустим два самых высоких бида были $15 и $16. Победитель получает $20 в обмен на $16, а второй человек должен будет отдать профессору $15. Таковы условия.

( Читать дальше )

Многие наверняка знают про этот феномен и читали уже про такой эксперемент, но, я думаю, есть и те, кому будет интересно это прочесть:

Феномен Базермана.

Каждый год профессор Макс Базерман продает студентам MBA из Harvard Business School двадцатидолларовую купюру намного выше номинала. Его рекорд – продажа $20 за $204. А делает он это следующим образом.

Он показывает купюру всему классу и сообщает, что отдаст $20 человеку, который даст за нее больше всего денег. Правда, есть небольшое условие. Человек, который был сразу за победителем, должен будет отдать профессору ту сумму, которую он был готов отдать за $20.

Чтобы было понятно – допустим два самых высоких бида были $15 и $16. Победитель получает $20 в обмен на $16, а второй человек должен будет отдать профессору $15. Таковы условия.

( Читать дальше )

Тому, кто целый день торчит на работе, некогда зарабатывать деньги (с)

- 14 июня 2012, 05:33

- |

Копаясь в старых записях, нашел вот такую подборку цитат и советов известных трейдеров. Все запредельно просто и ничего нового в них нет, но в этих простых истинах, чаще всего и не видят грааль :)

Джордж Энджелл

«Каждый день я иду на работу без всякого мнения, составленного заранее… рынок говорит мне сам, куда он стремится… мнения – это то, что вас подводит».

Совет для начинающих трейдеров. «Располагайте достаточным финансированием. У вас должен быть рисковый капитал, который вы можете себе позволить потерять. Не думайте о деньгах, думайте о рынке, а деньги сами о себе позаботятся».

( Читать дальше )

Джордж Энджелл

«Каждый день я иду на работу без всякого мнения, составленного заранее… рынок говорит мне сам, куда он стремится… мнения – это то, что вас подводит».

Совет для начинающих трейдеров. «Располагайте достаточным финансированием. У вас должен быть рисковый капитал, который вы можете себе позволить потерять. Не думайте о деньгах, думайте о рынке, а деньги сами о себе позаботятся».

( Читать дальше )

12 удивительных причин почему профессиональные трейдеры делают деньги

- 06 июня 2012, 17:44

- |

Ниал Фуллер

Большинство трейдеров, которые борются за выживание на рынке, кажется думают что делать последовательно деньги на рынках чрезвычайно трудно, и что они никак не могут этого достигнуть. Ну а в сегодняшнем уроке я собираюсь посвятить вас в небольшой секрет, что делать деньги на рынках не так уж сложно, как вы думаете. На самом деле, вы даже, наверное, удивитесь, узнав, что уже имеете необходимые знания, чтобы торговать как профессионал, вы просто должны эффективно использовать их.[cut]

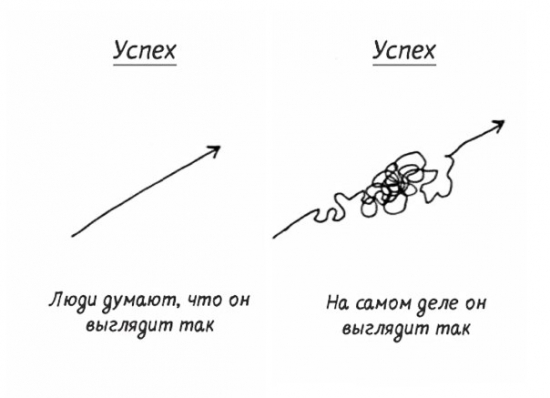

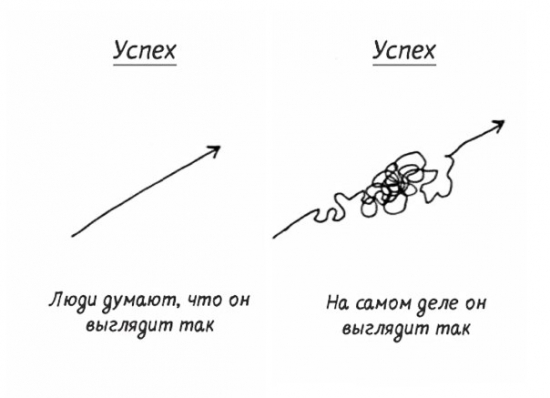

Я считаю, что большинство трейдеров, которым не удается последовательно делать деньги на рынках, уже знают, что им необходимо сделать, чтобы стать успешными, но они неправильно используют эти знания. Все трейдеры имеют мотивацию к зарабатыванию денег на рынках, но большинство из них фокусируется на неправильных вещах. Попробую свести основные различия между профессионалами и любителями, я бы сказал так: профессиональные трейдеры мотивированы долгосрочным результатом их взаимоотношений с рынками, в то время как любители мотивированы краткосрочным результатом. После того, как вы узнаете, что можете последовательно зарабатывать деньги на рынках, отказавшись от импульсивного желания «делать деньги здесь и сейчас», вы пересечете порог мышления и торговли любителя и станете профессиональным трейдером.

( Читать дальше )

Большинство трейдеров, которые борются за выживание на рынке, кажется думают что делать последовательно деньги на рынках чрезвычайно трудно, и что они никак не могут этого достигнуть. Ну а в сегодняшнем уроке я собираюсь посвятить вас в небольшой секрет, что делать деньги на рынках не так уж сложно, как вы думаете. На самом деле, вы даже, наверное, удивитесь, узнав, что уже имеете необходимые знания, чтобы торговать как профессионал, вы просто должны эффективно использовать их.[cut]

Я считаю, что большинство трейдеров, которым не удается последовательно делать деньги на рынках, уже знают, что им необходимо сделать, чтобы стать успешными, но они неправильно используют эти знания. Все трейдеры имеют мотивацию к зарабатыванию денег на рынках, но большинство из них фокусируется на неправильных вещах. Попробую свести основные различия между профессионалами и любителями, я бы сказал так: профессиональные трейдеры мотивированы долгосрочным результатом их взаимоотношений с рынками, в то время как любители мотивированы краткосрочным результатом. После того, как вы узнаете, что можете последовательно зарабатывать деньги на рынках, отказавшись от импульсивного желания «делать деньги здесь и сейчас», вы пересечете порог мышления и торговли любителя и станете профессиональным трейдером.

( Читать дальше )

10 привычек ведущих к бедности.

- 28 мая 2012, 20:39

- |

1. Чувство сожаления по отношению к себе.

Настроенные на бедность люди жалеют себя и полагают, что быть богатым им не предначертано судьбой. Кто-то жалеет себя за то, что родилась женщиной (потому что у мужчин больше возможностей), кто-то жалеет себя за полную фигуру (потому что стройные люди получают лучшие рабочие места), кто-то оплакивает свой рост, национальность, цвет кожи, религию предков, некоторые люди жалеют себя за то, что до сих пор не вышли замуж и не женились, другие плачут из-за кольца на безымянном пальце или из-за штампа о разводе, молодые видят источник проблем в неопытности, пожилые – в своем возрасте. Как вы думаете, если человек жалеет себя из-за какого-то неважного факта и целыми днями фокусируется на нем, как будут поступать окружающие его люди? Жалеть себя – это прекрасный способ обрести многотонный якорь, который остановит вас на пути личного развития и обеспечит вечную бедность. Жалеть себя – это самый лучший метод поиска низкооплачиваемой работы и обретения жалкого существования.

( Читать дальше )

Настроенные на бедность люди жалеют себя и полагают, что быть богатым им не предначертано судьбой. Кто-то жалеет себя за то, что родилась женщиной (потому что у мужчин больше возможностей), кто-то жалеет себя за полную фигуру (потому что стройные люди получают лучшие рабочие места), кто-то оплакивает свой рост, национальность, цвет кожи, религию предков, некоторые люди жалеют себя за то, что до сих пор не вышли замуж и не женились, другие плачут из-за кольца на безымянном пальце или из-за штампа о разводе, молодые видят источник проблем в неопытности, пожилые – в своем возрасте. Как вы думаете, если человек жалеет себя из-за какого-то неважного факта и целыми днями фокусируется на нем, как будут поступать окружающие его люди? Жалеть себя – это прекрасный способ обрести многотонный якорь, который остановит вас на пути личного развития и обеспечит вечную бедность. Жалеть себя – это самый лучший метод поиска низкооплачиваемой работы и обретения жалкого существования.

( Читать дальше )

ОФФТОП. Синхронизация часов - они прямо как люди.

- 22 мая 2012, 21:13

- |

Ребята привет.

Давно заметил в жизни что общаясь с богатыми людьми через некоторое время сам становишься успешным. А общаясь с нем кто терпит неудачи, жалуется и говорит что кругом одни идиоты.(испытываешь только головную боль).

Случайно нашел статейку в инете.

Явление синхронизации было открыто в 1665 году великим голландским физиком Христианом Гюйгенсом. Он обнаружил, что маятники двух часов после того, как их повесят рядом на одну стену, начинают спустя некоторое время качаться полностью синхронно. Когда эти часы помещены на противоположные стены комнаты, явления синхронизации не наблюдается. Очевидно, что синхронизацию колебаний маятников этих часов можно объяснить их влиянием друг на друга через невидимую на глаз вибрацию стены, на которой они висят.

Ну прямо как люди. Только синхронизируются не колебания конечно а образ мышления и поведения. Разумеется до некоторой степени.

( Читать дальше )

Давно заметил в жизни что общаясь с богатыми людьми через некоторое время сам становишься успешным. А общаясь с нем кто терпит неудачи, жалуется и говорит что кругом одни идиоты.(испытываешь только головную боль).

Случайно нашел статейку в инете.

Явление синхронизации было открыто в 1665 году великим голландским физиком Христианом Гюйгенсом. Он обнаружил, что маятники двух часов после того, как их повесят рядом на одну стену, начинают спустя некоторое время качаться полностью синхронно. Когда эти часы помещены на противоположные стены комнаты, явления синхронизации не наблюдается. Очевидно, что синхронизацию колебаний маятников этих часов можно объяснить их влиянием друг на друга через невидимую на глаз вибрацию стены, на которой они висят.

Ну прямо как люди. Только синхронизируются не колебания конечно а образ мышления и поведения. Разумеется до некоторой степени.

( Читать дальше )

Как частному трейдеру получить шенген?

- 19 мая 2012, 06:39

- |

Предположим, вы частный трейдер и не имеете другой работы. Что в таком случае указывать в анкете на Шенген? И что прилагать в качестве подтверждения доходов? Просто выписку с торгового счёта, подтверждающую, что он есть как таковой?

Если занимаешься этим меньше года, то справку о налогах от брокера приложить, соответственно, не можешь. Да и не факт, что за последний налоговый период доход вообще был.

Кто сталкивался? Подскажите.

Как, вообще, в посольствах относятся к частным трейдерам? У нас ни один банк, если указать, что ты — трейдер, не даст кредит даже на утюг.

И ещё. Что указывать в анкете в качестве координат работодателя? Домашний адрес и телефон? (а если нет домашнего тел., то моб.?) Или может адрес брокер?

А если брать вопрос шире, то каков юридический статус частного трейдера? Ни тебе записи в трудовой, ни стажа, никаких кредитов и льгот… Какой-то асоциальный элемент получается...

Если занимаешься этим меньше года, то справку о налогах от брокера приложить, соответственно, не можешь. Да и не факт, что за последний налоговый период доход вообще был.

Кто сталкивался? Подскажите.

Как, вообще, в посольствах относятся к частным трейдерам? У нас ни один банк, если указать, что ты — трейдер, не даст кредит даже на утюг.

И ещё. Что указывать в анкете в качестве координат работодателя? Домашний адрес и телефон? (а если нет домашнего тел., то моб.?) Или может адрес брокер?

А если брать вопрос шире, то каков юридический статус частного трейдера? Ни тебе записи в трудовой, ни стажа, никаких кредитов и льгот… Какой-то асоциальный элемент получается...

Краткое пособие по долгосрочному инвестированию для начинающих Баффетов.

- 05 мая 2012, 01:12

- |

Хотите как Баффет? Karapuz приготовил для вас красную таблетку.

Первое, что читает каждый пришедший инвестор — это тексты типа: «если бы вы инвестировали ХХХ долларов 50 лет назад в рынок акций, и регулярно реинвестировали прибыль, то сейчас получили бы over 9000%». Призывы к регулярному долгосрочному инвестированию сыплются на голову бедного инвестора с крыши буквально каждой уважающей себя инвестизбы. Попадаются они и на smartlab. Вам расскажут о чём угодно — о «потенциальной доходности», «фундаментальной недооценке», «апсайде», но все эти рассказчики не ответят вам на простой вопрос: КАКОЙ БУДЕТ ВАША СРЕДНЕГОДОВАЯ ДОХОДНОСТЬ. Скромно умолчат.

Но нет! Мы — делаем деньги на рынке. Такой подход не для нас! Мы инвесторы и нам нужны цифры. Вернее даже не цифры, а всего лишь одна. Цифра. Среднегодовая доходность. И ВСЁ. Так давайте попытаемся её получить.

Долой «Матрицу» с аналами — агентами Смитами — добро пожаловать в Зион.

Начнем с фактов. За основу возьмем реальные значения индекса S&P500 и данные о ежегодно выплаченных дивидендах. Сколько дивидендов мы получим, купив индекс? О, спасибо,

( Читать дальше )

Первое, что читает каждый пришедший инвестор — это тексты типа: «если бы вы инвестировали ХХХ долларов 50 лет назад в рынок акций, и регулярно реинвестировали прибыль, то сейчас получили бы over 9000%». Призывы к регулярному долгосрочному инвестированию сыплются на голову бедного инвестора с крыши буквально каждой уважающей себя инвестизбы. Попадаются они и на smartlab. Вам расскажут о чём угодно — о «потенциальной доходности», «фундаментальной недооценке», «апсайде», но все эти рассказчики не ответят вам на простой вопрос: КАКОЙ БУДЕТ ВАША СРЕДНЕГОДОВАЯ ДОХОДНОСТЬ. Скромно умолчат.

Но нет! Мы — делаем деньги на рынке. Такой подход не для нас! Мы инвесторы и нам нужны цифры. Вернее даже не цифры, а всего лишь одна. Цифра. Среднегодовая доходность. И ВСЁ. Так давайте попытаемся её получить.

Долой «Матрицу» с аналами — агентами Смитами — добро пожаловать в Зион.

Начнем с фактов. За основу возьмем реальные значения индекса S&P500 и данные о ежегодно выплаченных дивидендах. Сколько дивидендов мы получим, купив индекс? О, спасибо,

( Читать дальше )

Теория Хабберта (пик нефти)

- 01 мая 2012, 22:33

- |

Добрый вечер, коллеги!

Предлагаю краткий обзор «теории Хабберта».

ТЕОРИЯ ХАББЕРТА (пик нефти)

Мэрион Кинг Хабберт — американский геофизик, который в 1956 г. количественно описал поведение нефтедобычи и выступил на конференции Американского института нефти с теорией «пика нефти».

Пик нефти — максимальное мировое производство нефти, которое было или будет достигнуто.

Согласно теории добыча нефти в материковой части США (без Аляски) достигнет максимума в начале 1970-х годов, а затем резко пойдёт на спад в том же темпе, как проходил рост; и что мировая добыча достигнет пика в 2000 г.

Математическая модель добычи нефти Хабберта дала гауссову кривую (кривая Хабберта), с резким ростом до пика и симметричным спадом (рис. 1), которая предсказывает, что общее количество добытой нефти как функция времени следует логистической кривой. Из этого следует, что темп добычи нефти является производной логистической функции по времени. График такой производной имеет колоколообразную форму.

( Читать дальше )

Предлагаю краткий обзор «теории Хабберта».

ТЕОРИЯ ХАББЕРТА (пик нефти)

Мэрион Кинг Хабберт — американский геофизик, который в 1956 г. количественно описал поведение нефтедобычи и выступил на конференции Американского института нефти с теорией «пика нефти».

Пик нефти — максимальное мировое производство нефти, которое было или будет достигнуто.

Согласно теории добыча нефти в материковой части США (без Аляски) достигнет максимума в начале 1970-х годов, а затем резко пойдёт на спад в том же темпе, как проходил рост; и что мировая добыча достигнет пика в 2000 г.

Математическая модель добычи нефти Хабберта дала гауссову кривую (кривая Хабберта), с резким ростом до пика и симметричным спадом (рис. 1), которая предсказывает, что общее количество добытой нефти как функция времени следует логистической кривой. Из этого следует, что темп добычи нефти является производной логистической функции по времени. График такой производной имеет колоколообразную форму.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал