Избранное трейдера Wasd

Как я выбираю акции Биотехов

- 06 октября 2018, 10:47

- |

Я решил сосредоточиться на акциях стоимостью до 3$, так как низкая цена дает очень высокую потенциальную доходность. Грубо говоря, вероятность что акция с 1$ вырастет до 10$ гораздо выше, чем с 100$ до 1000$.

Буду описывать отбор акций именно в той последовательности в которой отбираю их я, без всякой воды и скрытой информации. Метод очень простой, без серьезного углубления в деятельность каждой компании, что дает массу свободного времени. На лайт анализ одной компании у меня уходит примерно 10 минут.

Анализ компании состоит из 4ех блоков:

Общий анализ:

1) Сначала я отбираю

( Читать дальше )

- комментировать

- 9.4К | ★114

- Комментарии ( 127 )

НДФЛ. Налоговая права или нет?

- 03 октября 2018, 23:34

- |

Сегодня приходит уведомление от налоговой, что нужно заплатить налог.

Открываем Налоговый кодекс и читаем статью 217 п.72

В данной статье перечисляются доходы, которые не подлежат налогообложению:

72) доходы, полученные налогоплательщиками с 1 января 2015 года до 1 декабря 2017 года, при получении которых не был удержан налог налоговым агентом, сведения о которых представлены налоговым агентом в порядке, установленном пунктом 5 статьи 226 настоящего Кодекса"

Что получается, налог должны были простить! Или я что-то недопонимаю?

Работа на росте

- 03 октября 2018, 20:25

- |

Рынок постепенно ползет вверх, с завидным упорством. В такой ситуации и в связи с некоторым информационным вакуумом разбирать особо нечего кроме непосредственно работы на росте. Совсем скоро начнется новый этап отчетов и новостей и можно будет что-то поанализировать. Многие ожидаемые события до сих пор не реализовались, появились новые, но обо всем этом — в другой раз.

Нам потребуется несколько аналогий, поэтому прежде всего вспомним, как происходит работа на падении. В этом случае необходима подготовка в трех аспектах

1. Финансовый. Для работы необходима возможность работы, резерв, простанство для маневра. Если вы попросите повара приготовить блюдо, выдав ему только воду, соль и вилку, то для него это будет проблематично. Ваш инструмент — денежные средства или оставленный резерв, обычно он располагается в коротких облигациях. Не имея совершенно резерва или возможности пополнить счет, работа по сути невозможна. При отсутствии хотя бы одной растущей/находящейся в плюсе бумаги единственное, на что остается уповать, близость поступающих дивидендов и их достойный размер.

( Читать дальше )

- комментировать

- 11.1К |

- Комментарии ( 75 )

Анализ пары доллар рубль

- 27 сентября 2018, 17:32

- |

Привет!

Ну вот я и добрался до компьютера, а точнее до графика Доллар Рубль. Есть идея на снижение пары в район 58 рублей. Сегодня постараюсь более подробно разобрать все большое движение, которое началось после 2014 года, так как по-моему мнению оно подошло к концу. Да и это движение было коррекционным. Ну разберем подробнее эту волну коррекции:

После мощного движения вверх в конце 2014 года, когда люди вкладывали деньги в бытовую электронику и машины, началась наша коррекционная волна IV (Черная). Примерно от 80 рублей, в середине декабря 2014 года. Тогда все говорили о том, что рубль никогда не восстановится, все боялись потерять деньги, люди штурмовали обменики, магазины с бытовой техникой и автосалоны. Но как это обычно и бывает, простой люд зашел на хаях, боясь потерять деньги и торопясь сохранить их ценность с помощью всякого «ценного» барахла. Я никого не хотел обидеть просто это психология толпы, думаю все это знают. Но как же себя будут вести люди когда будет следующая волна девальвации? Будут ли покупать доллар или технику? На этот вопрос я думаю тяжело ответить. Волна (А) — После большого снижения к 48 рублям все наполнились оптимизмом, заговорили о 30 рублях за доллар и так далее. Но опять на перекор всем ожиданием мы идем вверх по паре. Волна (В) — ставится максимум выше прошлого, цена доходила до 86 рублей. Я помню, то движение и все думали, что все рубль идет на очередное дно, но паники все равно было намного меньше чем в 2014 году, и это произошло более плавно, а не за один день. После максимума многие еще долго рассчитывали поймать движение и надеялись на новый хай за 86 рублей, в том числе и я. Отсюда начинается самое затяжное движение в волне IV волна ©, подконец оно почти боковое. В этой волне простые люди на мой взгляд потеряли очень много денег, пытаясь поймать разворот вверх. И вот, когда уже все поверили, даже самые ярые противники рубля в его силу, он разворачивается – Волна (D). Конечно все воспринимается как коррекция, и ни какого волнения, нет. И в таком спокойном темпе мы доходим до 70 рублей. Мне удалось это движение немного предсказать и указать почти точную цифру разворота. Я на тот момент уже предполагал развития волны IV в виде треугольника. После разворота начинается волна (Е) и продолжается на данный момент. Пока я придерживаюсь своего прогноза и рассчитываю, что скоро (начало 2019 года, первые месяцы весны) начнется такое же сильное движение, которое было в 2013-2015 годах. Я конечно не претендую на звание гуру, но вы заметили как протекали хаи вот этой коррекционной волны IV? Сейчас можно с уверенностью сказать по настроениям толпы и характеру движения цены, что это не были импульсные волны. Люди так сказать расслабились и особо не обращают внимание на экономику, которая бьется в конвульсиях, считая, что их это не коснется. Я наверно утрирую, но надеюсь вы поняли о чем я? Большинство спокойно воспримут факт обновления 70 рублей снова, и когда будет покорена вершина в 86, некоторые конечно начнут подозревать, что – то не так, но будет поздно и большинство не обратит внимание. Я предполагаю так вот эти настроения будут сохраняться вплоть до достижения цены в 100 рублей, а там уже начнется паника, тем более такая красивая цифра. И вообще Мы, толпа, любим паритеты. Я очень надеюсь, что ошибаюсь, но пока другого прогноза у меня для вас нет…

Ну а теперь подробно рассмотрим волну IV.

Она представляет из себя волну треугольник. 3 действующие волны и 2 противодействующие. Они в свою очередь представляют из себя коррекционные волны – зигзаги или двойные зиг-заги.

Может вы заметили, может нет, но коррекционные волны в действующих волнах треугольника, тоже очень схожи с треугольником. Волны стремятся к подобию или к фрактальности, но это что касается теории волн эллиотта.

На данный момент мы находимся в последней волне (E) (Синяя). Цель ее первая пока я отметил на границе трендовой. Конечно обычно последние волны в треугольниках вылетают за эти трендовые, и могут идти ниже уровня волны С, но я думаю в нашем случае слишком велико давление покупателя, и сильно вниз скорее всего не уйдем. Уровень в 58 рублей это фибо 0,38 от волны © (Синяя).

Также некоторые считают, что прошлое движение (волная (D)) было импульсным, я так не считаю, но если есть варианты разволновки, будет интересно их посмотреть, свои варианты кидайте в комментарии.

На графике.

Проблема

- 22 сентября 2018, 13:29

- |

Недавно я наткнулся на следующую фразу:

The trouble is, you think you have time.

Перевод: «Проблема в том, что ты думаешь, что у тебя есть время».

Сначала я подумал: ну фраза как фраза… Сказал там что-то мудрый Будда, ну и ладно. А потом я вдруг заметил, что все последние дни и недели хожу и вспоминаю эти слова, проговаривая их внутри себя. Сегодня я похоже осознаю эти слова со всей огромной катастрофической ясностью.

Ведь эта фраза просто бесценна, эта фраза — мотиватор. Мы думаем, что у нас есть время, и эта предпосылка ведёт к тому, что мы тратим своё время просто на всякую дичь. Что я сделал полезного за последнее время с начала 2018 года? Толком ничего. Я просто не понимаю, куда утекает моя жизнь. Она утекает как вода сквозь пальцы. Вот надо мне, к примеру, приготовить презентацию к конференции 6 октября. Понаблюдал за собой, как готовлюсь: я готовлюсь примерно по часу в день… Всего час полезного времени… А ведь раньше я работал по 8-10 часов в день.

( Читать дальше )

В каких ОФЗ сидят иностранные инвесторы?

- 21 сентября 2018, 20:38

- |

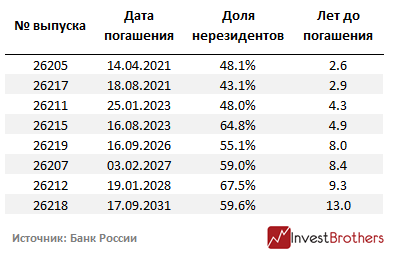

Облигации федерального займа не пользуются популярностью у инвесторов последние несколько месяцев. Какие бумаги могут подешеветь сильнее остальных в случае введения санкций?

Не все ОФЗ падают с одинаковой скоростью. Основная причина снижения стоимости облигаций — выход из них нерезидентов. Поэтому самый большой потенциал падения у тех бумаг, где концентрация иностранного капитала заметно выше.

Таких ОФЗ на рынке не так уж и много — всего 8 выпусков, где их доля превышает 43%.

Больше всего иностранным инвесторам «полюбились» ОФЗ 26212, там концентрация составляет 67,5%. В выпуске 26215 их доля равна 64,8%. Также нерезидентам «по душе» бумаги 26207 и 26218 с долей в 59% и 59,6% соответственно. Средний срок погашения данных бумаг составляет 8,7 лет. То есть, нерезиденты предпочитают покупать средне- и долгосрочные ОФЗ.

Напомним, что недавно Банк России поднял процентную ставку впервые с декабря 2014 г. Если отток капитала с развивающихся рынков продолжится в ближайшее время, то регулятор может вновь пойти на ужесточение монетарной политики.

( Читать дальше )

Текст указа Д.Трампа о новых санкциях

- 20 сентября 2018, 20:33

- |

Полный текст с сайта Белого Дома

Гугл-перевод

Исполнительный приказ, санкционирующий осуществление некоторых санкций, установленных в противоборствующих противниках Америки посредством закона о санкциях

Выпущено: 20 сентября 2018 года

Властью, возложенной на меня в качестве Председателя Конституцией и законами Соединенных Штатов Америки, включая Закон о международных чрезвычайных экономических полномочиях (50 USC 1701 и след. ) (IEEPA), Национальный закон о чрезвычайных ситуациях (50 USC 1601 et seq .

( Читать дальше )

Рубль

- 20 сентября 2018, 14:59

- |

После завершения треугольника ближайшая цель для движения цены определяется как ширина треугольника, отложенная от его апекса — 100,4 руб. за доллар США. Проблема в волновой теории состоит в том, как узнать где завершится текущая развивающаяся волна e — она может как недойти, так и перебить линию а-с, а также аккуратно коснуться ее и развернуться.

( Читать дальше )

В сотый раз про пересиживание и просадки, или как гуру заводят людей в болото.(про ЕН+ и Русика)

- 18 сентября 2018, 11:49

- |

При всем уважении к Олегу Клоченку, как крайне харизматичному, спокойному инвестору, со здравым умом, то что он говорит это просто ЧУДОВИЩНО для большинства инвесторов. Особенно для новичков и малых капиталов.

Говорит вот здесь.

Уже на 50 секундеон рассказывает, что он берет по 350-400 ЕН+ 20 апреля. В самый замес с акциями Русала и Ен+. А держит еще от 700. Т.е. на момент съемок у него было 50% просадки.

Самая большая проблема в том, что он это рассказывает для своего большого капитала. Да он может смело просидеть 5 лет (как говорит через пару минут), и дождаться развязки. Даже на 11 минуте кто-то не выдерживает и ругается. Некто Алексей.

Для 99% инвесторов это ОГРОМНАЯ ЕРЕСЬ, ведущая к плохому сну, проблемам в жизни и тд.

Да мне тут сейчас нальют, не инвестор не торгуй. Нервный – иди в облиги.

Но нужно признать, что человек слаб, и он такой какой есть. Я не понимаю, зачем бороться с этим, если можно адаптировать торговлю под распространенный психотип. Я вот слабохарактерная скотина, пару раз в день смотрю на баланс счета, дергаюсь на слова «санкции», плохо сплю если счет в большой просадке.

( Читать дальше )

Несколько советов по работе с облигациями для начинающих

- 17 сентября 2018, 09:45

- |

Акции и облигации — инструменты фондового рынка, которые дают инвесторам хорошие возможности для заработка. Но у каждого из этих инструментов есть свои нюансы работы. Сегодня мы рассмотрим некоторые особенности работы с облигациями.

- Настройте для облигаций отдельную вкладку в QUIK. Параметры акций и облигаций разные, поэтому для облигаций лучше иметь отдельную закладку со специально настроенной для них таблицей. Основные параметры облигаций, которые должны быть у вас в таблице: объём торгов, количество сделок, цена закрытия, цена открытия, цена последней сделки, процент изменения, общий спрос и общее предложение, размер купона, НКД, доходность, дюрация, дата выплаты купона, дата погашения, номинал — есть облигации с индексируемым номиналом (ОФЗ-52001), есть которые амортизируются (Мечел-14об).

( Читать дальше )

- комментировать

- 10.6К |

- Комментарии ( 40 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал