Избранное трейдера Navitron

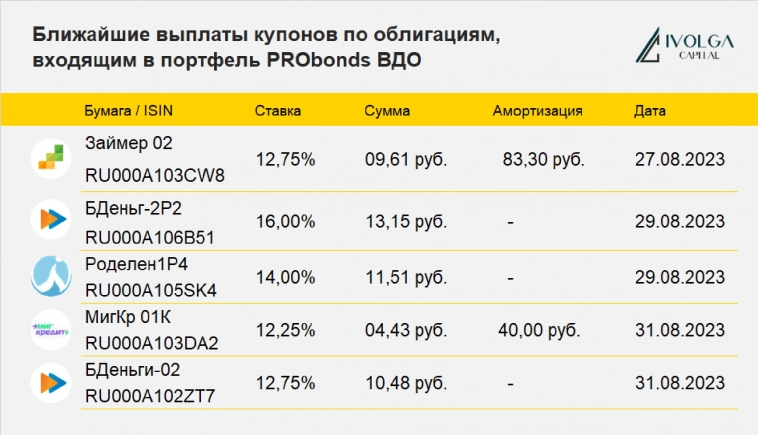

Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

- 28 августа 2023, 09:53

- |

- комментировать

- 1.3К | ★1

- Комментарии ( 1 )

Про рынок 24,11

- 24 ноября 2022, 08:47

- |

Поста накануне не было, т.к. был крайне скучный день и писать было не о чем. Зато вчерашний день был крайне богат на новости и реакция на них была крайне интересной.

Вышли новости из США:

Минфин США выпустил генеральные лицензии, регулирующие ограничительные меры против российского нефтяного сектора, сообщает Коммерсантъ

1) Потолок цен не будет вводиться на нефть, прошедшую существенную переработку за пределами России.

2) США и их союзники не будут включать в предельную цену на нефть расходы на ее транспортировку и услуги страхования.

3) Морские перевозки сырой нефти в Японию с совместного с Россией проекта Сахалин — 2 разрешаются до 30 сентября 2023 года.

4) Власти США не будут запрещать финансовые операции, связанные с поставками российской нефти в Хорватию, Болгарию, а также в страны Европы, которые не имеют выхода к морю.

—-

Ну что сказать, возможно оставляют «лазейку» для наших нефтяников, а возможно понимают, что без российской нефти странам ЕС будет туго.

Но Новак сказал ранее, что РФ НЕ БУДЕТ ПОСТАВЛЯТЬ НЕФТЬ ПО ЗАНИЖЕННЫМ ЦЕНАМ. Вопрос-а как тогда? Я, конечно, понимаю, что «наши» нефтяные компании все равно продают нашу URALS сторонним странам с дисконтом, которые смешивают ее и перепродают «как свою», но уже по рыночным ценам. Короче говоря, ситуация патовая.

( Читать дальше )

ЭКОНОМИКА РОССИИ: ОБ УРОВНЕ ЧЕЛОВЕЧЕСКОГО КАПИТАЛА - БЕЗ ИЛЛЮЗИЙ

- 09 марта 2022, 09:10

- |

Уровень человеческого капитала в России точно соответствует модели Естественных государств Норта, концепциям неравновесного социального контракта Бьюкенена, модели оседлого бандита Олсона и модели смещения автократий Асемоглу. Это видно не только по вакуумированному сознанию корневых масс, находящихся под облучением мощной, но незамысловатой пропаганды при одновременном ограничении доступа к альтернативной информации — в основном технически-репрессивном. Но это видно, в том числе, и по образу мышления большой доли населения, занимающегося интеллектуальным трудом.

Чем объяснить невежество, фатальное незнание и ложное знание, когнитивные искажения, неспособность к каузации и критическому мышлению (достаточно посмотреть на комментарии к моим постам, по крайней мере, к самым читаемым, и сделать срез по указанным параметрам. Результаты крайне любопытные, есть тема для небольшого исследования )? Навскидку можно привести три важных причины.

( Читать дальше )

ГАЗПРОМ. С чего все начиналось. Прочитал тогда не поверил. Но все же в 2017 сохранил себе на будущее. Для тех кто использует фундаментал будет полезно. Цены на газ по проведенному анализу

- 26 февраля 2022, 23:02

- |

11.09.2017 16:29

Экстренное развитие рынка СПГ

взято отсюда www.benzol.ru/news/?id=358820 (они уже удалили. хорошо что сохранил себе)

Экстренное развитие рынка СПГ — это попытка навязать миру правила игры, которые позволят сохранить валютную монополию США

Обвал нефтяных цен в 2014 году поставил энергорынок на инвестиционную паузу.

Санкции США лишь легализовали " визовый режим" между ресурсным и финансовым сектором мировой экономики. Запертые на фондовом рынке деньги пузырятся, разгоняют капитализацию и блокируют промышленный рост Запада. Снять " визовый режим" и запустить мировой промышленный рост мешает политический конфликт США, Москвы и Пекина. Зоны неопределенности растут и множатся: Украина, Сирия, Катар, Иран, Афганистан, Корея...

Разбалансировка ресурсного сектора всегда предшествовала глобальному переделу. Перезапуск мировой экономики возможен только по завершении политического конфликта и выработки механизма легитимации применения силы на международном уровне. Без понятного всем режима безопасности инвестиции не сдвинутся ни на миллиметр.

И шиит с суннитом говорит...

( Читать дальше )

Доходность ОФЗ выросла до 10%. Какие облигации стоит покупать?

- 16 февраля 2022, 09:54

- |

Нынешнюю просадку на российском фондовом рынке использую для ребалансировки портфелей. На днях перекладывался в облигации и изучал доходности гособлигаций.

Для меня вложения в ОФЗ прежде всего:

✔️ Защитный актив, который сохраняет деньги при турбулентности на финансовых рынках.

✔️ Компенсирует потерю от инфляции.

✔️ Снижают общий риск портфеля.

✔️ Средство накопления денег для последующих вложений в другие активы при удобном случае.

То есть это не столько способ заработать, сколько возможность сохранить капитал как часть подушки безопасности и как денежный запас для будущих приобретений.

Годовая доходность ОФЗ достигла 10%!

Во многом этому способствовало неоднократное повышение ключевой ставки Банком России, которая достигла уровня в 9,5%. Ну а та в свою очередь обусловлена высокой инфляцией, которая по официальным данным достигла 8,7%.

Напомню, что год назад из-за низкой ставки доходность облигаций не превышала и 5%.

( Читать дальше )

- комментировать

- 11.7К |

- Комментарии ( 43 )

Простая стратегия преумножения, без спекуляций, чем лучше точка входа, тем больше.

- 13 февраля 2022, 12:45

- |

Выбрать облигации только с постоянным купоном, убрать облигации с амортизацией(частичной выплаты долга). Желательно с большим купоном. С маленьким купоном облигации стоят дешевле и на них выгодней заработать уже на их росте, после смены парадигмы с повышения ставок на смягчение. Погашение в любом случае будет по 1000 руб. за штуку, то есть, купив даже сейчас и подождав погашения, это будет плюсовая сделка.

Для чего получать проценты раз в месяц, а не два раза в год?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал