Избранное трейдера Александр

Гронинген в ЕС вместо Северного потока.

- 06 октября 2022, 13:07

- |

Вполне реальная и обнадёживающая картина для Европы. Нидерланды сказали, что если Германия свернёт свою программу по утилизации АС, или отодвинет её на более поздние сроки, то Голландцы способны заменить своим газом Северный поток.

Думаю договорится соседям будет не сложно, если будет не хватать газа. В общем проблем у Европы по сути, никаких с газом нет. Эту зиму переживут, а к следующей Гронинген уже сможет выдавать 55 млрд.куб. Наверно Европе даже столько не надо будет уже газа.

Вангую цену в следующем году газа, менее 1000$ за тыс.куб. И весь кризис в ЕС закончится уже скоро, в отличие от нас. У нас всё только начинается, экономика быстро кризисируется, а общество стремительно невротизируется…

- комментировать

- 6.2К | ★2

- Комментарии ( 46 )

RAZB0RKA сколько стоит СУРГУТНЕФТЕГАЗ без кубышки?

- 27 сентября 2022, 09:14

- |

Вчера акции СУРГУТНЕФТЕГАЗ были в лидерах падения

На пике паники, привилигерованные акции падали ниже 19 руб, дневное падение превышало 20%

Закрытие вечерней сессии прошло по 20.8 руб за преф

Последний раз по такой цене, акцию можно было купить 10 лет назад в мае 2012 года

Но почему именно СУРГУТНЕФТЕГАЗ продавали активнее чем другие бумаги?

Возможно, коллективный разум рынка закладывает в цену полную или частичную потерю знаменитой кубышки?

Давайте посчитаем, сколько может стоить компания в самом негативном сценарии — при полной блокировке валютных счетов

К сожалению, отчеты компания перестала публиковать, по этому будем использовать данные за 2021 год с некоторыми допущениями и предположениями

( Читать дальше )

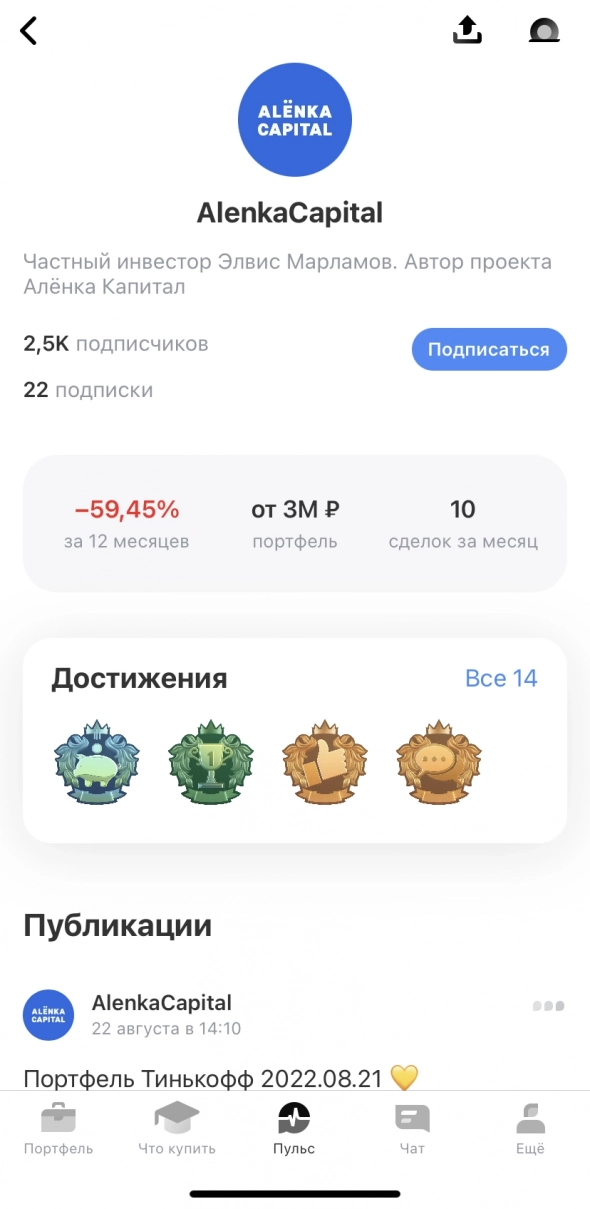

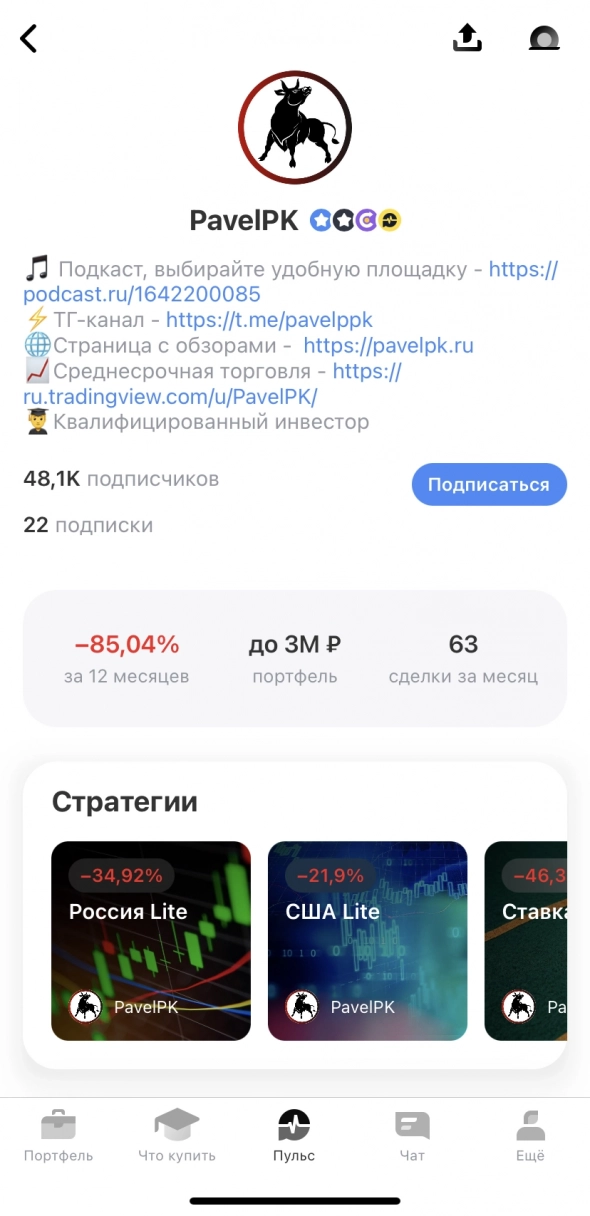

Реальная доходность публичных инвесторов в России

- 29 августа 2022, 10:11

- |

( Читать дальше )

Конференция Смартлаба 25 июня в Петербурге

- 04 апреля 2022, 16:28

- |

На конфе Смартлаба 25 июня уже согласились выступить:

— Максим Орловский

— Олег Клоченок

- @Олег Кузьмичев

- @TATARIN

- @Георгий Аведиков

- @Элвис Марламов

- @Александр Шадрин

Приобрести билет по лучшей цене (со скидкой 50% осталось меньше 40 билетов):

https://conf.smart-lab.ru/

БРЕД

- 27 марта 2022, 04:20

- |

ОБЯЗАТЕЛЬНЫЙ ДИСКЛЯЙМЕР

Всё написанное ниже является больной фантазией автора.

Автор полностью поддерживает только официальную информацию, ни к чему не призывает и не оценивает события. Не нарушает никакие настоящие и будущие законы РФ (в том числе и «мыслепреступление»), т.к. просто бредит. И сам является ненормальным человеком (скоро и справка с печатью будет).

Очень уместна цитата:

«Муть, чушь и компот!» / Бывший президент РФ.

===== КРАТКО =====

(! В целях экономии времени все видосы можно смотреть на скорости Х1.5-Х2 в зависимости от личного восприятия.)

1. Про экономику и биржу мне понравился этот ролик. Лучше посмотреть полностью (71 мин.):

( Читать дальше )

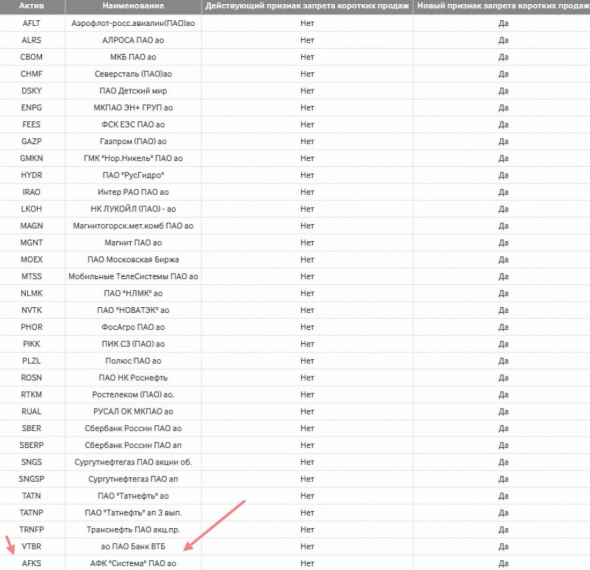

Топ 6 акций под открытие биржи 24 марта 2022.

- 23 марта 2022, 21:55

- |

Пока собирал обзор, вышла целая череда «разрывных» новостей. Я решил не переписывать, а оставить частично как было.

Всем привет! Каникулы затянулись. Жаль, что ЦБ не сказал сразу о том, что они продлятся целый месяц… можно было как-то лучше спланировать время. Третий день торгов ОФЗ проходит скучно и без потрясений. (кроме событий вокруг Универа) Это дает надежду, что и фондовый рынок, который по объемам значительно ниже облигационного, откроется «стабильно и четко». Когда ЦБ думаем медленно, то действует он вполне логично. Валюту стабилизировал, отток денег перекрыл, РЕПО развязывает, ОФЗ торгуются. Браво!

Логично теперь ожидать открытие и фондового рынка, тем более нам подсказали список. Ощущение, что Система попала туда в последний момент.

Я уверен, что открытие РА будет по схеме ОФЗ без аномально высокой волатильности, и без сильных проливов. Уверенность кроется в необходимости развязать РЕПО, а вот что дальше будет не ведомо. Конечно все про Иран и основные сектора роста.

( Читать дальше )

- комментировать

- 10.4К |

- Комментарии ( 33 )

мой шорт-лист по ОФЗ

- 19 марта 2022, 13:10

- |

Максимальная стоимость покупки ОФЗ (с купоном ПД и сроком погашения до 5 лет), чтобы доходность была равна ключевой ставке.

Учтены налоги 13% по купонам и по дисконту.

Также расчёт на то что держите облигации до их погашения.

Ссылка на таблицу docs.google.com/spreadsheets/d/1KchWKFCRvgXl1DKNGDFEPAHoz3Kbt-6UsxXtxrGMhvY/edit?usp=sharing

- комментировать

- 11.2К |

- Комментарии ( 55 )

ОФЗ с доходностью 20% на несколько лет

- 11 марта 2022, 19:29

- |

Две недели не проходят биржевые торги по российским облигациям. Как сообщает Коммерсант, торги могут возобновиться в начале следующей недели. Пока рынок был закрыт произошло много важных событий, в том числе повышение ключевой ставки Банка России с 9,5 до 20%. Разберемся, какие доходности могут быть после возобновления торгов.

Источники издания сообщают, что обсуждается сценарий, при котором сначала по несколько часов в день будут проводиться дискретные аукционы по ОФЗ.

Средства клиентов БКС для предстоящих инвестиций уже сегодня можно разместить под повышенный процент на брокерском или индивидуальном инвестиционном счете на уровне 15% годовых в рублях и/или 5% годовых в долларах США (выплаты по долларам доступны только квалифицированным инвесторам) на остаток средств на счете.

Коротко. В чем идея

После открытия торгов облигации упадут в цене, а их доходность к погашению существенно вырастет. Это интересный момент для инвестирования в надежные гособлигации — ОФЗ.

( Читать дальше )

- комментировать

- 17.6К |

- Комментарии ( 51 )

Tinkoff Bank. Вы просто не понимаете.

- 20 февраля 2022, 15:44

- |

хотелось бы вернуться к инвестиционной тематике.

Предлагаю посчитать возможный сценарий роста бизнеса TCS.

1. Динамика активов.

- Синий график — как росли активы Тинькофф Банка последние 5 лет;

- Желтый график — пессимистичный прогноз роста активов предполагает среднегодовой темп роста активов на +500 млрд рублей (текущий темп ~430 млрд с 01.01.2021 по 01.01.2022);

- Зеленый график — оптимистичный прогноз роста активов предполагает, что ближайшие 2 года скорость прироста активов будет расти на 50 млрд рублей в год, а с 3-го года на 100 млрд рублей в год.

2. Динамика чистой прибыли.

( Читать дальше )

Банки и мульипликатор Р/Е

- 04 марта 2021, 14:10

- |

есть ряд банков, которые торгуются как их 2-3 годовые прибыли. Это касается не только российских эмитентов

втб относится к этой же группе, например. или тот же БСПБ.

некотрые утверждают, что это офигенно низкое значение и банки поэтому сильно недооцененны, поскольку нормальный р/е, напрмер для российских эмитентов, это 7-12

но фокус в том, что для банков мульипликатор Р/Е не имеет особого смысле, так как, принцип работы банка — это 8-10 плеч на капитал

в то время как индустриальные компании работают с капиталом без плеча

поэтому для банка надо смотреть ROE вместо Р/Е

кстати, у АйТИ компаний вообще капитал имеет вторстепенное значение.

Поэтому там метрика р/е выглядит сумасшедшей на фоне индустриальных компаний 30...50 и более.

Конечно, можно сравнить компании из одного сектора друг с другом, используя Р/Е.

Но на мой взгляд, для банков лучше вообще это не делать.

И вообще, если вы видите у банка длительное время поддреживается

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал